NVIDIA Marktführer in der KI Hyperwachstumsphase : Unternehmen- und Aktienausblick

Nvidia ist unbestritten führend im Bereich Künstliche Intelligenz und Rechenzentren, was maßgeblich zur positiven Entwicklung des Unternehmens und seiner Aktien beigetragen hat. Diese technologische Vorreiterrolle stärkt nicht nur die aktuelle Marktposition, sondern wird auch als entscheidender Faktor für die zukünftige Aktienperformance betrachtet.

In diesem Artikel, der auf jüngst veröffentlichte Daten basiert, werden detaillierte Prognosen für den Zeitraum 2024 bis 2030 vorgestellt。Ziel ist es, Investoren fundierte Einblicke zu geben, die ihnen helfen, kurz-, mittel- und langfristige Trading- und Investitionsentscheidungen zu treffen, um von Nvidias starkem Wachstumspotenzial zu profitieren.

Unternehmensgeschichte und Entwicklung

Vor 31 Jahren, am 5. April 1993, wurde Nvidia (NVDA) in Kalifornien gegründet.

In den letzten zehn Jahren verlagerte sich der Schwerpunkt des Unternehmens von Grafikkarten und Software für Computer hin zu Chip- und Softwarelösungen für Rechenzentren.

Diese Lösungen werden bevorzugt von Unternehmen wie Microsoft (Azure), Google (Google Cloud) und Amazon (AWS) für Cloud-Computing-Lösungen genutzt.

Kunden jeder Unternehmensgröße greifen auf die Rechenkapazitäten dieser Cloud-Anbieter zurück, anstatt ihre eigenen IT-Abteilungen mit zusätzlicher Hardware und Personal auszustatten.

Nvidia bietet ebenfalls GPU- und KI-Lösungen für Unternehmen an.

Technologische Überlegenheit

Die Chip- und Softwarelösungen von Nvidia sind weitaus effizienter als herkömmliche Rechenzentrums-CPUs von Unternehmen wie Intel und AMD.

Zudem finden Nvidias Hardware- und Softwarelösungen im Bereich der Künstlichen Intelligenz (KI) breite Anwendung.

Beispielsweise nutzt jede führende KI-Plattform, darunter auch „ChatGPT“, Nvidia-Hardware und -Software.

Zukunftsaussichten und Risiken

Nvidias zukünftige Bewertung hängt maßgeblich davon ab, ob das Unternehmen seine Marktführerschaft im Bereich Rechenzentrums- und KI-Lösungen beibehalten kann

Es bleibt abzuwarten, wie sich das enorme Wachstum dieser Sparten im Vergleich zu den Erwartungen entwickelt.

Nvidia wird weiterhin von Firmengründer Jensen Huang geleitet, der zusammen mit seinem Team das Marktpotenzial frühzeitig erkannte und Nvidia konsequent zum Marktführer machte – ein Status, den das Unternehmen nur schwer verlieren wird.

Allerdings ist die zukünftige Entwicklung des Marktes für Rechenzentrums- und KI-Lösungen schwer vorherzusagen, da sie von der globalen Nachfrage und den Investitionen großer Unternehmen wie Microsoft, Google und Amazon abhängt.

Marktstellung und Vergleich

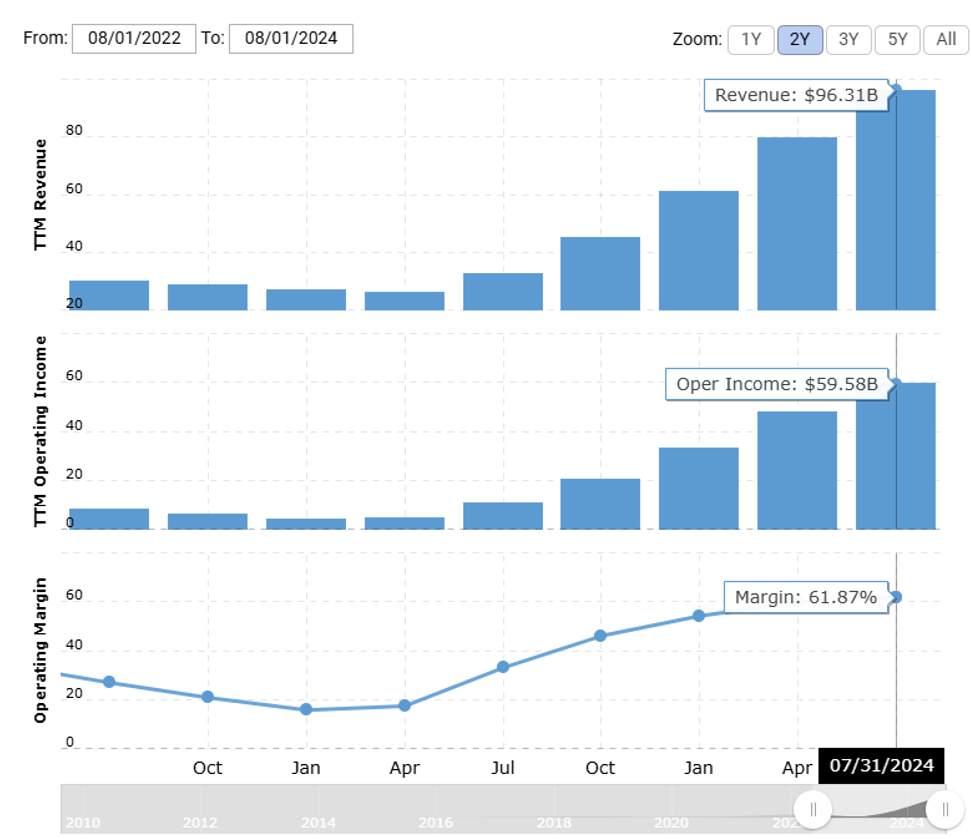

Mit einer Marktkapitalisierung von 2,845 Billionen US-Dollar, einem Kurs-Umsatz-Verhältnis (P/S) von 29,5 und einer operativen Marge von 61,8 % zählt Nvidia zu den größten Unternehmen weltweit.

Im Vergleich:

Microsoft (MSFT): Marktkapitalisierung $3,23 Billionen, P/S 13,2, operative Marge 44,64 %

Amazon (AMZN): Marktkapitalisierung $2,01 Billionen, P/S 3,3, operative Marge 9,12 %

Google (GOOG): Marktkapitalisierung $2,03 Billionen, P/S 6,18, operative Marge 30,21 %

Hyperwachstum und Risiken

Nvidia befindet sich derzeit in einer Hyperwachstumsphase, die sich über kurz oder lang verlangsamen wird.

Wie jede andere Computer-Hardware- und Softwarelösung unterliegt auch Nvidias Umsatz zyklischen Schwankungen.

Dies bedeutet, dass die aktuelle Hyperwachstumsphase nicht nur verlangsamen, sondern auch rückläufig werden könnte.

Falls die Nachfrage und der Umsatz von Nvidia hinter den Erwartungen zurückbleiben, sei es aufgrund einer schwächeren Wachstumsrate, könnte die Bewertung des Unternehmens erheblich sinken.

Mögliche Szenarien umfassen:

Reduzierte Kaufvolumina: Großkunden wie Microsoft, Google und Amazon könnten ihre Kaufvolumina für einige Quartale deutlich reduzieren.

Entwicklung eigener Lösungen: Diese Großkunden könnten eigene Chips und Softwarelösungen entwickeln, was Nvidias Marktpotenzial erheblich schmälern würde.

Wettbewerb: Konkurrenten wie AMD könnten mittel- und langfristig die Margen senken, und chinesische Anbieter könnten nicht nur in China, sondern auch global stärkere Konkurrenten werden.

Volatilität der Nvidia-Aktie

Die Volatilität der Nvidia-Aktie zeigte sich beispielsweise nach dem Quartalsbericht im späten August, als die Aktie innerhalb weniger Tage über 10 % an Wert verlor.

Es ist davon auszugehen, dass die Nvidia-Aktie auch in Zukunft volatil bleiben wird, was sowohl Chancen als auch Risiken für Investoren mit sich bringt.

Vorschau auf weitere Themen

Im Folgenden werden wir einige Zusammenhänge rund um Nvidia klären, insbesondere:

Bewertung,

Wettbewerbssituation und

den chinesischen Markt im Zusammenhang mit Exportbeschränkungen.

Zudem geben wir unsere Einschätzung zur Nvidia-Aktienbewertung als Funktion von Wachstumsraten-Szenarien von 2025 bis 2030 ab.

Wir stellen auch unsere Gedanken zur langfristigen Nvidia-Aktieninvestition für Privatanleger vor und erläutern, wie man als kurzfristiger Spekulant Trading-Ansätze generieren kann.

Ist die Nvidia Aktie überbewertet?

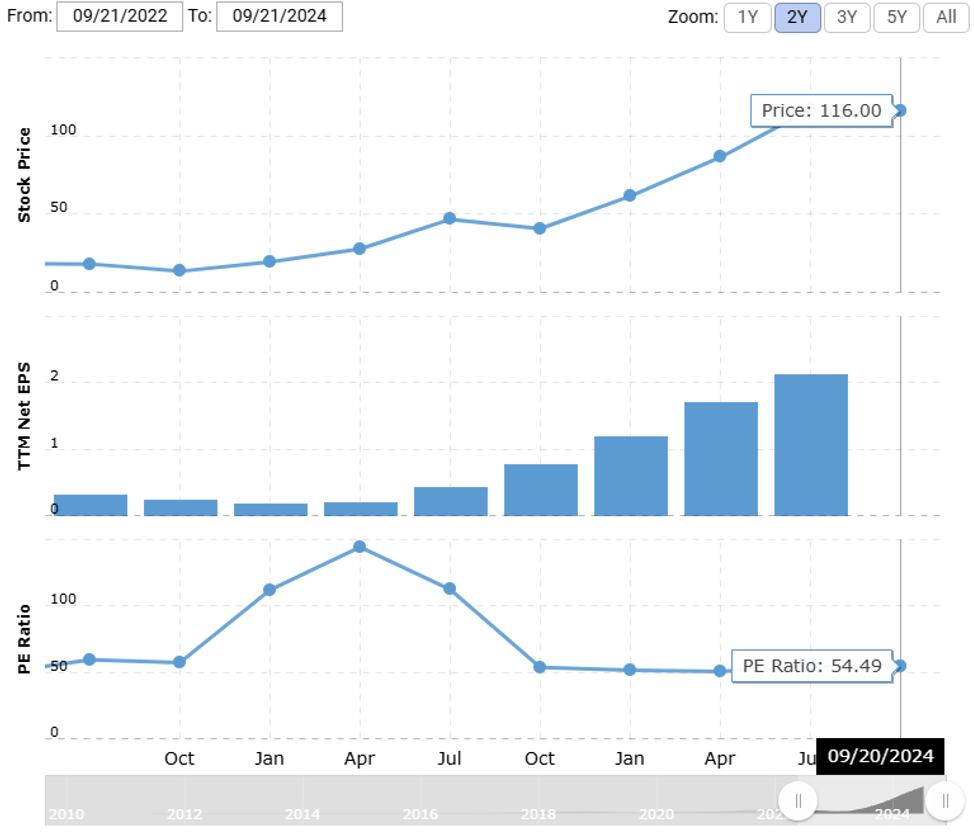

Quelle: TradingView

Kursentwicklung von 2022 bis September 2024

Der Chart zeigt Nvidias Kursentwicklung von 2022 bis September 2024.

Im Quartal bis Ende April 2023, das am 24. Mai 2023 berichtet wurde, sprang der Aktienkurs von 302 auf 386 US-Dollar.

Ein ähnlich markanter Anstieg wurde im Mai 2024 nach dem veröffentlichten Quartalsbericht verzeichnet.

Im Gegensatz dazu verlor die Aktie nach dem Quartalsbericht Ende August mehr als 10 % an Wert.

Gründe für die Kurssprünge

Die ersten beiden Kursanstiege sind auf folgende Faktoren zurückzuführen:

Der Umsatz lag etwa 10 bis 12 % über den Erwartungen.

Es wurde eine Erhöhung der Wachstumsprognose signalisiert.

Diese Quartalsberichte übertrafen sowohl die Kennzahlen als auch die Ausblicke (Guidance) deutlich, was den Konsens der Analysten und die Erwartungshaltung der Investoren übertraf.

Quartalsbericht August 2024

Der Quartalsbericht, der Ende August 2024 veröffentlicht wurde, erzielte zwar Kennzahlen und Prognosen über dem Konsens, jedoch nicht in ausreichendem Maße, um den Aktienkurs zu stützen.

Die Erwartungen der Investoren waren deutlich höher.

An Nvidias Marktführerschaft änderte sich jedoch nichts.

Das Unternehmen bleibt ein hervorragend geführter Akteur in einem Wachstumsmarkt.

Erholung nach Rückgang

Am 11. September 2024 erholte sich der Nvidia-Aktienkurs um 8 %, nachdem CEO Jensen Huang auf einer Investor-Konferenz versicherte, dass die Nachfrage nach wie vor enorm sei und die Lieferkette flexibel genug sei, um diese Nachfrage zu bedienen.

Ausblick und künftige Volatilität

Die negative Reaktion auf den Quartalsbericht im August stellt die Fortsetzung des rasanten Kursanstiegs im Jahr 2024 in Frage.

Es ist plausibel, dass die Aktie in einem breiteren Schwankungsbereich verbleibt, anstatt einen klaren Aufwärtstrend zu verfolgen.

Bestätigte These einer breiteren Bandbreite

Am 11.09.2024 stiegen die Nvidia-Aktien um 8 %, nachdem CEO Jensen Huang eine „unglaubliche“ Nachfrage meldete.

Er erwähnte, dass „alles ausverkauft“ sei, da Kunden nach Nvidia-Infrastruktur für KI-Lösungen verlangen.

Beschleunigtes Rechnen und Moore'sches Gesetz

Huang betonte, dass das Moore'sche Gesetz nicht mehr die gleiche Innovationsrate wie früher liefert, was zu einer Kostensteigerung in Rechenzentren führt.

Die Verdichtung und Beschleunigung der bestehenden IT-Datencenter-Infrastruktur wird in den nächsten 10 Jahren das Wachstum vorantreiben, was wiederum zu Leistungsverbesserungen und Kosteneinsparungen führt.

Diese Entwicklungen fördern den Kauf von Nvidia-Lösungen.

Kunden-ROI und GPU-Optimierung

Das Ende der Transistor-Skalierung hat zu weniger Optimierung und Kostensenkungen geführt.

Die Verwendung einer GPU zur Unterstützung einer CPU steigert zwar die Kosten, bietet jedoch enorme Kostenvorteile, insbesondere bei Anwendungen wie Spark (bis zu 10-fache Effizienz).

Mit Nvidias Infrastruktur können Kunden für jeden investierten Dollar 5 Dollar Mieteinnahmen generieren, da die Nachfrage nach beschleunigtem Rechnen stark bleibt (AWS, MSFT, GOOG, META).

Wettbewerbsvorteile und Lieferkette

Nvidias Wettbewerbsvorteile umfassen laut Jensen Huang:

Große installierte Basis von GPUs mit Softwarekompatibilität.

Fähigkeit, Hardware mit Software zu erweitern, z. B. durch domänenspezifische Bibliotheken.

Fähigkeit, Rack-Level-Systeme zu entwickeln und Innovationen über verschiedene Chips hinweg zu realisieren (insbesondere für die Blackwell-Plattform).

Agilität der Lieferkette

Huang betonte die Agilität der Lieferkettenpartner.

Dank wichtiger Partner wie TSMC konnte Nvidia im zweiten Halbjahr 2023/2024 ein starkes Umsatzwachstum erzielen.Nvidia verfügt über ausreichende Ressourcen, um im Notfall die Fertigung ohne größere Störungen zu verlagern (mit Ausnahme von TSMC).

Bestätigter Blackwell-Zeitplan und Auslieferungen

Nvidia wird ab dem vierten Quartal des Geschäftsjahres 2025 Produkte auf Blackwell-Basis liefern (also zum Jahresende 2024).

Die Auslieferungen werden im Geschäftsjahr 2026 deutlich zunehmen, da eine starke Nachfrage nach diesen Produkten besteht.

Margen und Prognoseanpassungen

Der erwartete Bruttomargen-Ausblick:

Erwartete Bruttomarge im niedrigen 70 %-Bereich.

Steigende Betriebsausgaben werden die Margenerwartungen in den kommenden Jahren anpassen.

Prognosen für die Bruttomarge im FY2026/27 wurden um etwa 2 % gesenkt.

Langfristig wird Margendruck durch folgende Faktoren erwartet:

Wettbewerb

Angebot-Nachfrage-Gleichgewicht

Preisdruck seitens großer Kunden wie Amazon, Google und Microsoft

Umsatzwachstum und Produktentwicklung

Positive Aussichten für das Umsatzwachstum im Data Center (Cloud, Consumer Internet, Enterprise).

Blackwell-Plattform (neuer Chip):

Neu gestaltet (überarbeitet wegen eines Produktionsfehlers).

Erwartete Milliarden-Umsätze im FY4Q, wesentlicher Wachstumstreiber für 2025 und 2026.

Hopper-Plattform (bisheriger Chip):

Umsatz wächst weiter.

Hohe Nachfrage nach H200-Version (über 40 % mehr Speicherbandbreite).

Ethernet-Umsatz für AI: Umsatzverdopplung erwartet.

Marktauswirkungen und Aktienrückkäufe

Nach Veröffentlichung des Quartalsberichts verlor Nvidia am Folgetag etwa 8 % an Wert.

Bis zum 6. September sank die Aktie um 20 % von $125 auf $102,40.

Nvidia kaufte Aktien im Wert von 7,5 Mrd. USD zurück und kündigte ein neues Aktienrückkaufprogramm im Wert von 50 Mrd. USD an.

Das KGV von etwa 21 in den letzten 4 Jahren bot eine langfristige Kaufgelegenheit.

Die Non-GAAP-Gewinnprognose liegt derzeit bei 4 USD pro Aktie, was einem Kurswert von 84 USD entspricht.

Technisch wäre ein Kaufpreis zwischen 91 und 100 USD vertretbar, falls sich fundamental kaum etwas verändert hat.

Zusammenfassend stellte der veröffentlichte Quartalsbericht die Umsatzprognose des neuen Produkts Blackwell in Frage.

Zudem wurde die Margenprognose um etwa 2 % reduziert.

Am 11.09.2024 erklärte jedoch CEO Huang, dass Nvidias Ressourcen ausreichen, um die Blackwell-Nachfrage zu erfüllen.

Nvidia Bewertung als Funktion des Umsatzwachstums von 2024 bis 2030

Prognose des Umsatzwachstums

Die Prognose für die NVDA-Aktie hängt in erster Linie vom Wachstum des GPU-Marktes für Datacenter-Lösungen, Accelerated Compute und KI ab.

Laut einem Bericht von Mordor Intelligence wird ein jährliches Wachstum (CAGR) von 32,7 % für den Zeitraum von 2024 bis 2029 prognostiziert (GPU Market Size & Share Analysis - Growth Trends & Forecasts (2024 - 2029)).

Diese Prognose basiert wahrscheinlich auf dem Hyperwachstum der letzten drei Nvidia-Quartale.

Eine weitere Studie von Valuates Reports prognostiziert einen CAGR von 16,7 % für den Server-GPU-Markt bis 2030 (AI Server GPU Market Size to Grow USD 3139.8 Million by 2030 at a CAGR of 16.7%).

Einfluss von Innovationen und Konkurrenz

Langfristige Prognosen sind in der Regel entweder zu hoch oder zu niedrig.

Der Umsatz von Nvidia hängt nicht nur von der Nachfrage nach KI-Lösungen ab, sondern auch von der Innovationsrate durch höhere Rechenleistung (z. B. durch die B200-Innovation von NVDA) und konkurrierenden Produkten, die Margendruck erzeugen könnten.

Da Nvidia Marktführer ist, kann man davon ausgehen, dass NVDA mit dem Markt wachsen wird.

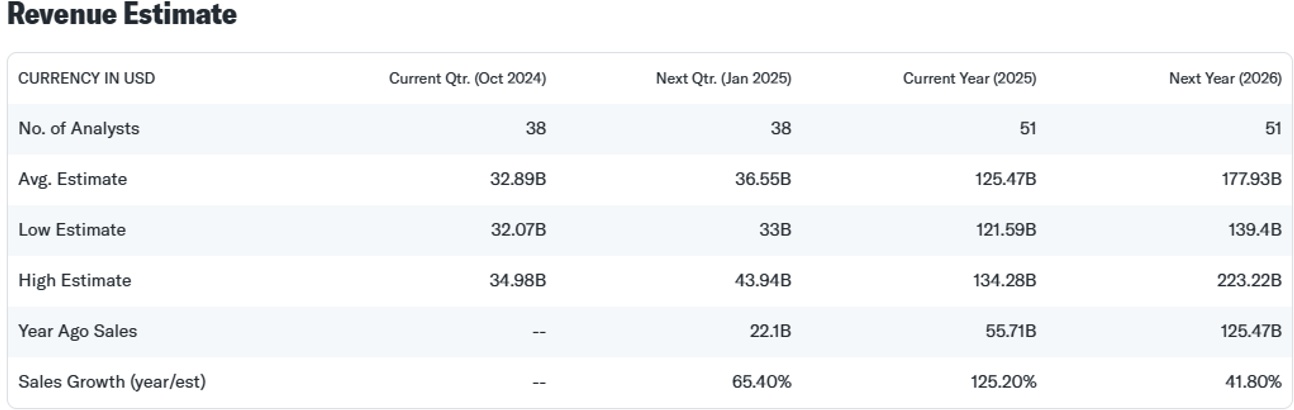

Umsatzprognosen für 2025 und 2026 (Stand: 14. September 2024) lauten:

Quelle: Yahoo Finance

Nvidias Management dürfte ausreichend über die Auftragslage der nächsten vier Quartale informiert sein, um den Analysten informell Hinweise zu geben.

Der Markt geht von einer weiteren Umsatzsteigerung von 60,9 Milliarden USD auf 125 Milliarden USD aus, was einer Verdoppelung des Umsatzes entspricht.

Die Wachstumsprognose flacht danach ab, von 125 Milliarden USD im FY 2025 (endet Januar 2025) auf 178 Milliarden USD im FY 2026 (endet Januar 2026) mit einem Wachstum von 40 %.

Langfristige Wachstumsprognose

Kurz-, mittel- und langfristig hängt die NVDA-Aktienprognose in erster Linie vom Wachstum des Unternehmens ab.

Es gibt gute Gründe, ein überdurchschnittliches Wachstum für die nächsten zehn Jahre anzunehmen, obwohl eine präzise Prognose schwer zu treffen ist.

Eine Sache ist jedoch relativ sicher: Nvidia wird weiterhin Marktführer bleiben.

Deshalb reagiert die NVDA-Aktie stark auf neue Informationen oder Ereignisse, die Einfluss auf die Umsatzwachstumsrate haben.

Bewertung der Aktie basierend auf Wachstumserwartungen

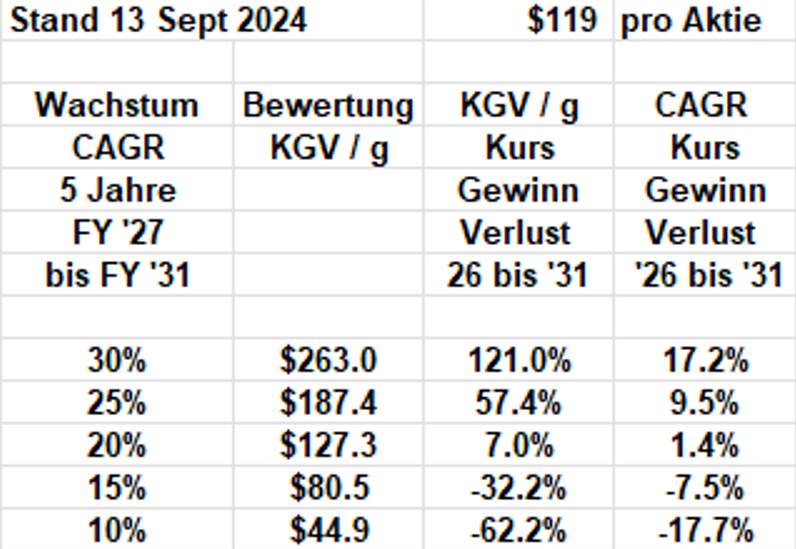

Am 19.09.2024 wurde Nvidia für 116 USD pro Aktie gehandelt.

Es stellt sich die Frage, welches Wachstum in diesen Aktienkurs eingepreist ist.

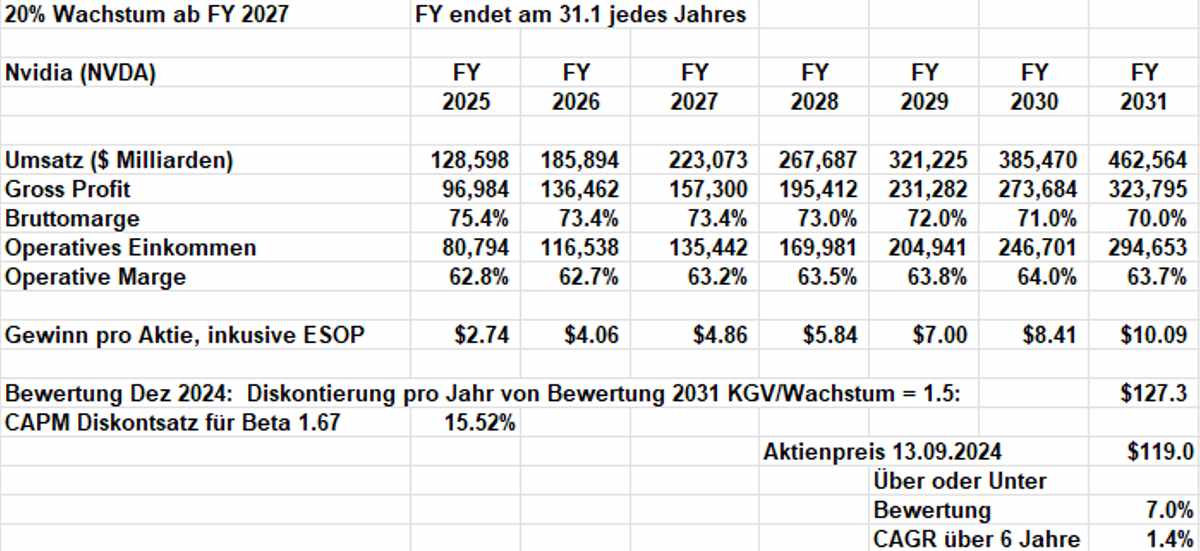

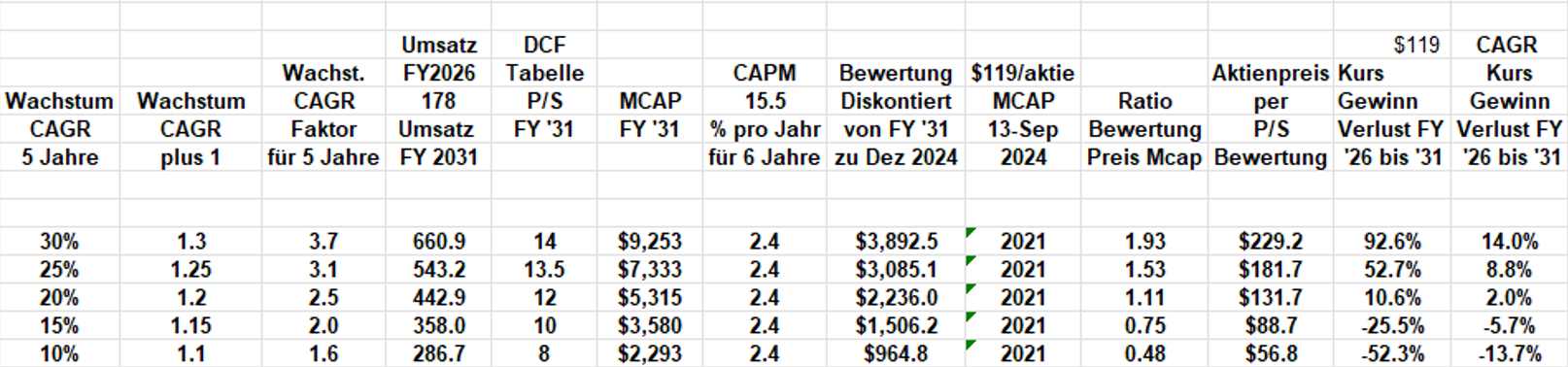

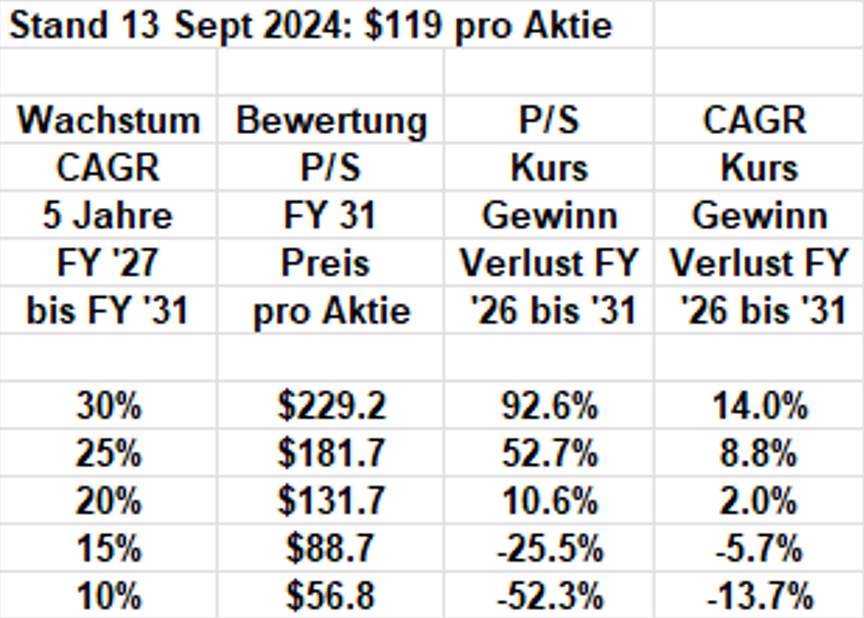

Annahmen zur Wachstumsstudie

Konstante Margen: Die operative Marge, Nettogewinnmarge und Free Cashflow-Marge (FCF) sollen bis 2030 weitgehend konstant bleiben.

Dies könnte der Fall sein, wenn Nvidia weiterhin Marktanteile behauptet und Großkunden nicht auf selbstentwickelte KI-GPU-Lösungen umsteigen.

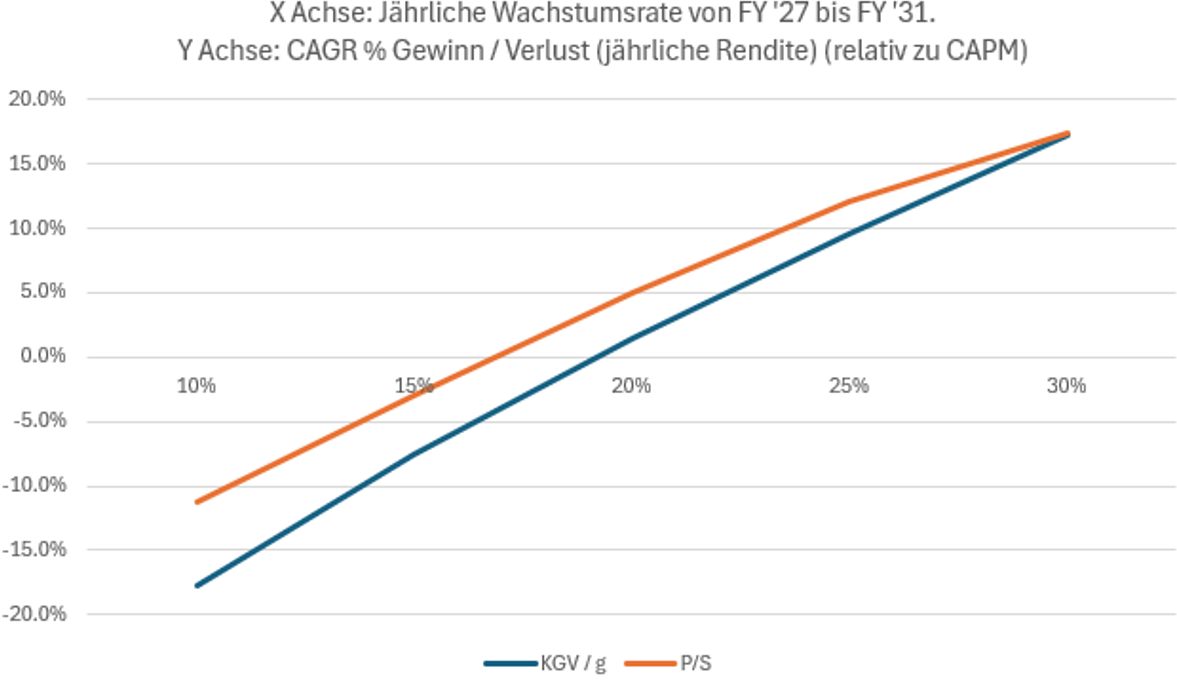

Anmerkung: Im letzten Quartal wurde die Bruttomarge von 72 % auf 70 % gesenkt, was einen kurzfristigen Kursverlust von über 10 % verursachte.Angenommen konstante Margen, werden zwei Bewertungsmethoden verwendet:

1. KGV/Wachstum-Methode:

Diese Methode berechnet den Kurs für FY 2031 basierend auf einem KGV/Wachstum von 1.5 und einem CAPM mit einem Beta von 1.67.

Beispiel:

Für ein CAGR-Wachstum von 20 % über den Zeitraum FY 2027 bis FY 2031 wäre die Aktie 127,3 USD wert, also 7 % höher als am 13.09.2024.

Dies impliziert eine jährliche Rendite von 1,4 % (ohne Dividenden) über dem Beta-erwarteten Wert, was bedeutet, dass der Markt etwa 20 % jährliches Wachstum von FY 2027 bis FY 2031 einpreist.

2. P/S (Preis-Umsatz-Verhältnis)-Methode:

Basierend auf einem DCF-Wachstums- und Margen-Modell wird das P/S ermittelt.

Beispiel:

Bei einem CAGR-Wachstum von 20 % von FY 2027 bis FY 2031, einem P/S von 12 im FY 2031 und einem CAPM-Diskontsatz von 15,5 %, läge die Bewertung im Januar 2025 bei 131,7 USD, also 10 % höher als am 13.09.2024.

Die jährliche Rendite über dem Beta-erwarteten Wert wäre lediglich 2 % (ohne Dividenden) bis 2031.

Höhere Renditen erfordern höhere Wachstumsraten:

30 % CAGR → 14 % jährliche Rendite

25 % CAGR → 8,8 % jährliche Rendite

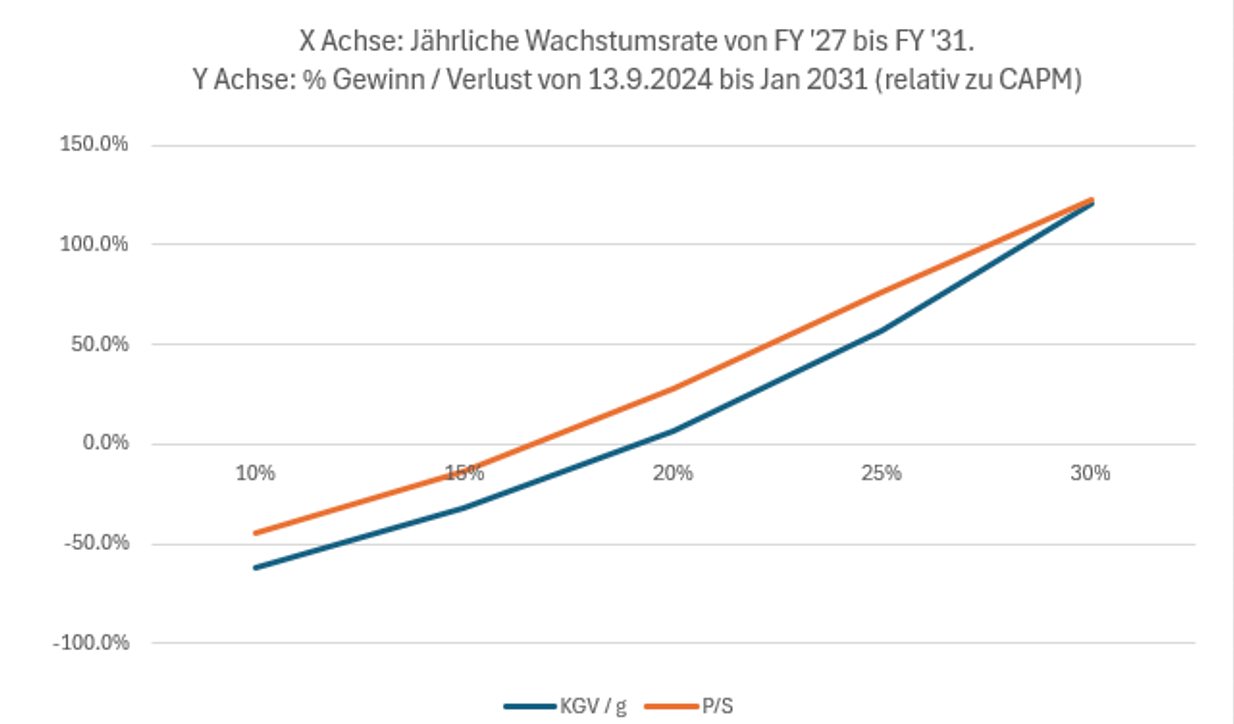

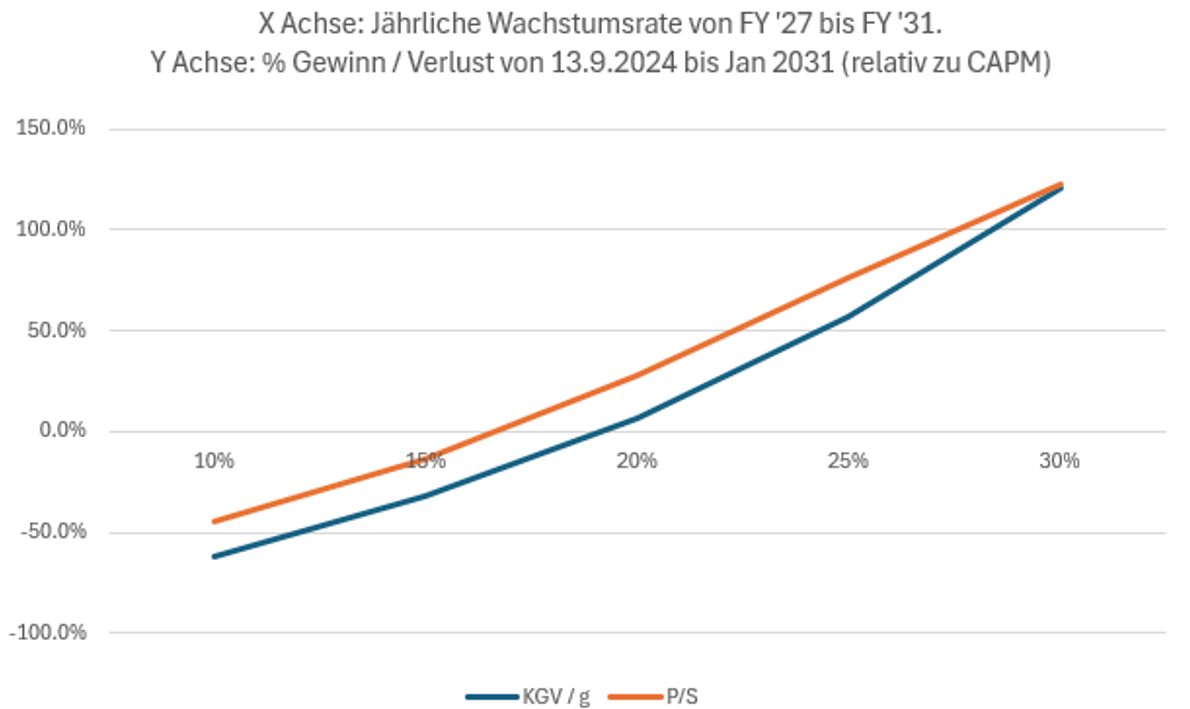

Grafische Darstellung der Wachstumsdynamik

Eine grafische Darstellung der Umsatz-CAGR-Wachstumsdynamik verdeutlicht, dass etwa 20 % CAGR-Wachstum von FY 2027 bis FY 2031 bereits eingepreist sind.

Sollte die Wachstumsrate höher ausfallen, ergibt sich eine positive Rendite.

Sollte sie geringer ausfallen, folgt eine negative Rendite.

Fazit zur Bewertung

Angenommen konstante Margen, lässt sich mit Nvidia nur eine Rendite erreichen, die höher ist als der CAPM-Modellwert von 15,5 %, wenn das Wachstum über 20 % CAGR von FY 2027 bis FY 2031 liegt.

Bei einem 20 % CAGR könnte man alternativ den S&P 500 kaufen und von 10 % auf 15,5 % hebeln, um dieselbe Rendite zu erzielen.

Es stellt sich die Frage, welches der beiden Szenarien weniger fundamentales Risiko birgt.

Risikoeinschätzung und Volatilität

Da eine CAGR-Wachstumsrate von über 20 % bei Nvidias hohem Umsatzniveau ungewöhnlich wäre und Nvidia in einem zyklischen Geschäft tätig ist, sollten Privatanleger nur eine kleine Position im Depot halten.

Langfristige Prognosen sind zu ungewiss, und die damit verbundene Volatilität ist hoch, weshalb ein hoher Stop-Loss erforderlich ist.

Zusammenfassung und Trading-Möglichkeiten

Nvidia befindet sich im Hyperwachstum.

Die Nachfrage nach Nvidia-GPU-Rechnern übersteigt das Angebot, und Nvidia steht im Zentrum des Marktgeschehens, ähnlich wie TSLA während der COVID-Krise.

Sollten sich Wachstumstrends jedoch verlangsamen oder Margendruck entstehen, wird der Aktienpreis wahrscheinlich stark sinken, wie nach dem Quartalsbericht vom 28. August 2024.

Für langfristige Investoren ist Nvidia möglicherweise weniger geeignet.

Für Trader hingegen bietet Nvidia aufgrund der hohen Volatilität Möglichkeiten, Gewinne zu erzielen, vorausgesetzt, sie haben ein gutes Verständnis des Marktgeschehens, der Charttechnik und der Trading-Strategien.

NVIDIA-Echtzeitdaten

*Kleine Aktieninvestitionen ab $1, Ein- und Auszahlungen in Euro möglich*

Trading Ansatz Leitfaden:

Herausforderungen bei Prognosen

Eine genaue mittel- und langfristige Prognose für eine Aktie wie Nvidia ist schwierig, da viele Faktoren und Entwicklungen den Kurs beeinflussen.

Unser Vorschlag ist, die Entwicklung der Nvidia-Aktie schrittweise zu verfolgen und Notizen zu führen, welche Gründe zu Kursveränderungen an einem bestimmten Tag führten.

Ein Kalender, der wichtige Ereignisse in den kommenden Tagen, Wochen und Monaten erfasst, ist ebenfalls hilfreich。 Zu diesen Ereignissen gehören beispielsweise:

Veröffentlichung von Quartalsberichten von Nvidia, AMD, Microsoft, Amazon und Google

Analystentage dieser und anderer relevanter Unternehmen

FOMC-Meetings

Zudem empfiehlt es sich, täglich Nachrichten zu KI und Nvidia über einen Newsservice zu verfolgen.

Kurzfristige Trading-Möglichkeiten

Aus dieser Fülle an Informationen lassen sich kurzfristige Trading-Möglichkeiten erkennen (Zeitraum von einem Tag bis zu zwei Wochen).

Diese sollten mit einem vernünftigen Risikoprofil und Stop-Loss-Orders umgesetzt werden.

Mit anderen Worten: Die Nvidia-Aktie eignet sich auch als kurzfristiges Trading-Vehikel.

Dies erfordert jedoch ein solides Verständnis von:

Technischer Analyse

Risikomanagement

Trading-Methodik

Sollten Sie in diesen Bereichen noch nicht ausreichend versiert sein, empfehlen wir den Kurs von Al Brooks.

Falls Sie sich für einen anderen Kurs entscheiden, stellen Sie sicher, dass ähnliche Themen behandelt werden.

Wichtige Faktoren, die die Nvidia-Bewertung beeinflussen

1. Kaufverhalten von Großkunden

Das Kaufverhalten der Großkunden aus den Rechenzentren, insbesondere Microsoft, Google und Amazon, ist ein entscheidender Faktor.

In den letzten Quartalen haben diese Unternehmen ihre Investitionsabsichten (Capex) erhöht.

Sollte dies nicht mehr der Fall sein, wird sich das kurzfristig negativ auf den Nvidia-Aktienkurs auswirken.

2. Kaufverhalten weltweit tätiger Unternehmen

Das Kaufverhalten von Rechenzentren weltweit tätiger Großunternehmen beeinflusst ebenfalls die Bewertung von Nvidia.

3. Kaufverhalten staatlicher Institutionen

Das Kaufverhalten staatlicher Institutionen im Bereich Rechenzentren spielt ebenfalls eine Rolle bei der Kursentwicklung.

4. Wettbewerb

Der Wettbewerb mit Unternehmen wie AMD und anderen, darunter auch chinesische Konkurrenten, könnte ebenfalls Druck auf die Nvidia-Aktie ausüben.

5. Erfolg neuer KI-Lösungen

Der Erfolg neuer KI-Lösungen (z. B. Chips, die speziell für „Inferencing“ optimiert sind) beeinflusst den Aktienkurs.

Diese Chips sind eher für die Ausführung von KI-Lösungen als für deren Entwicklung optimiert.

6. Nvidias Fähigkeit, die Nachfrage zu bedienen

Nvidias Fähigkeit, die hohe Nachfrage ohne Rückschläge oder Verzögerungen zu bedienen, ist ebenfalls entscheidend.

Beispiel:

Im August 2024 gab es das Gerücht, dass der neue Nvidia B200-Chip aufgrund eines Produktionsfehlers erheblich verzögert werde, was zu einem kurzfristigen Kursverlust von über 8 % führte.

Im letzten Quartalsbericht stellte sich jedoch heraus, dass dies falsch war: Eine leichte Modifikation der Chipfertigungsmaske war notwendig, und es gab keinen Anlass zur Sorge, dass Kunden nicht fristgerecht beliefert werden könnten.

7. Nvidias Marktführerschaft durch Innovationen

Nvidias Fähigkeit, seine Marktführerschaft kontinuierlich durch neue Produkte und Dienstleistungen zu untermauern, ist ebenfalls ein wesentlicher Einflussfaktor.

Jede Veröffentlichung in diesem Zusammenhang kann den Aktienkurs erheblich beeinflussen.

8. Bewertungsverhältnis von Technologieaktien

Das allgemeine Bewertungsverhältnis von Technologieaktien im Vergleich zu anderen Sektoren beeinflusst die Nachfrage nach Nvidia.

Nvidia und viele andere führende Technologieunternehmen profitierten während der globalen wirtschaftlichen Verlangsamung durch hohe Inflation und steigende Zinssätze von hohen Wachstumsraten (Umsatz und Nettogewinn).

In der aktuellen Phase sinkender Inflation und Zinssenkungen zeichnen sich jedoch viele Unternehmen in anderen Sektoren durch höheres Nettogewinnwachstum aus, oft zu deutlich niedrigeren KGVs und geringerer Volatilität.

Dies könnte dazu führen, dass die Nachfrage nach günstigeren Wachstumsaktien in anderen Sektoren zunimmt und die Nachfrage nach hervorragenden Technologieaktien wie Nvidia dämpft.

Makroökonomische Faktoren

Makroökonomische Faktoren bewegen den Markt täglich.

Nvidia ist eine Aktie mit relativ hohem Beta (Beta misst die Volatilität im Vergleich zum Gesamtmarkt).

Daher wird der Kurs der Nvidia-Aktie kurzfristig stark vom Gesamtmarkt und damit von makroökonomischen Faktoren beeinflusst, sofern keine wesentlichen fundamentalen Neuigkeiten vorliegen.

Analystenmeinungen und Kursbewegungen

Analystenmeinungen zu Nvidia sind ebenfalls von großer Bedeutung:

Wenn ein Analyst einer großen Investmentbank die Nvidia-Aktie herauf- oder herabstuft, führt dies in der Regel zu einer signifikanten Kursbewegung.

Oft beginnt dies mit einem Kurssprung an einem Tag, der sich in einen Tagestrend verwandelt.

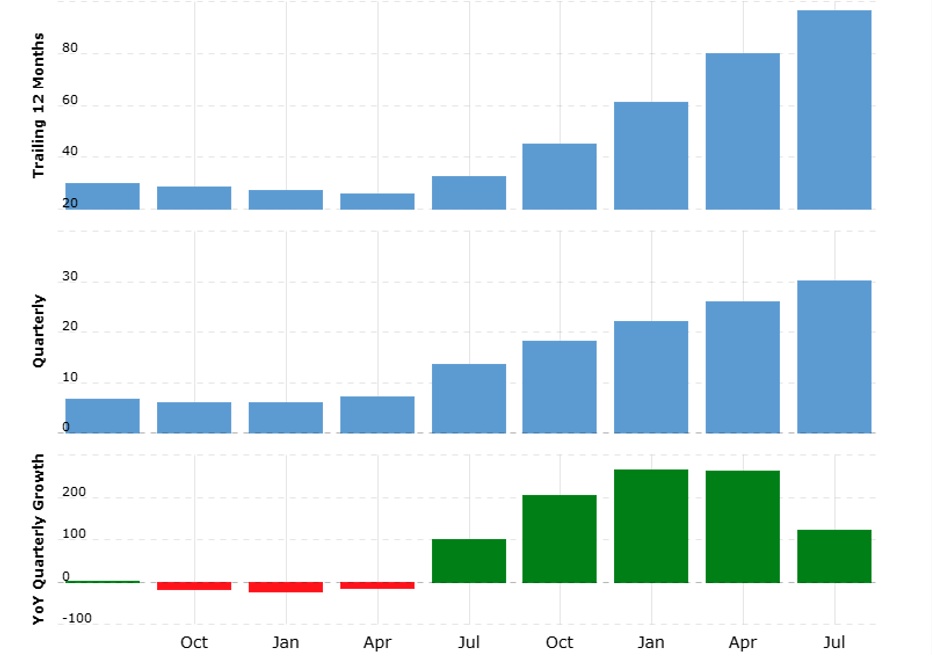

Historische Kennzahlen:

Quelle:Macrotrends

In der unteren Reihe der obigen Grafik erkennt man die markante Wachstumsratesteigerung seit Juli 2023, welche in den beiden Folgequartalen übertroffen wurde.

Allerdings verlangsamte sich die Wachstumsrate im jüngst berichteten Quartal.

Bewertung

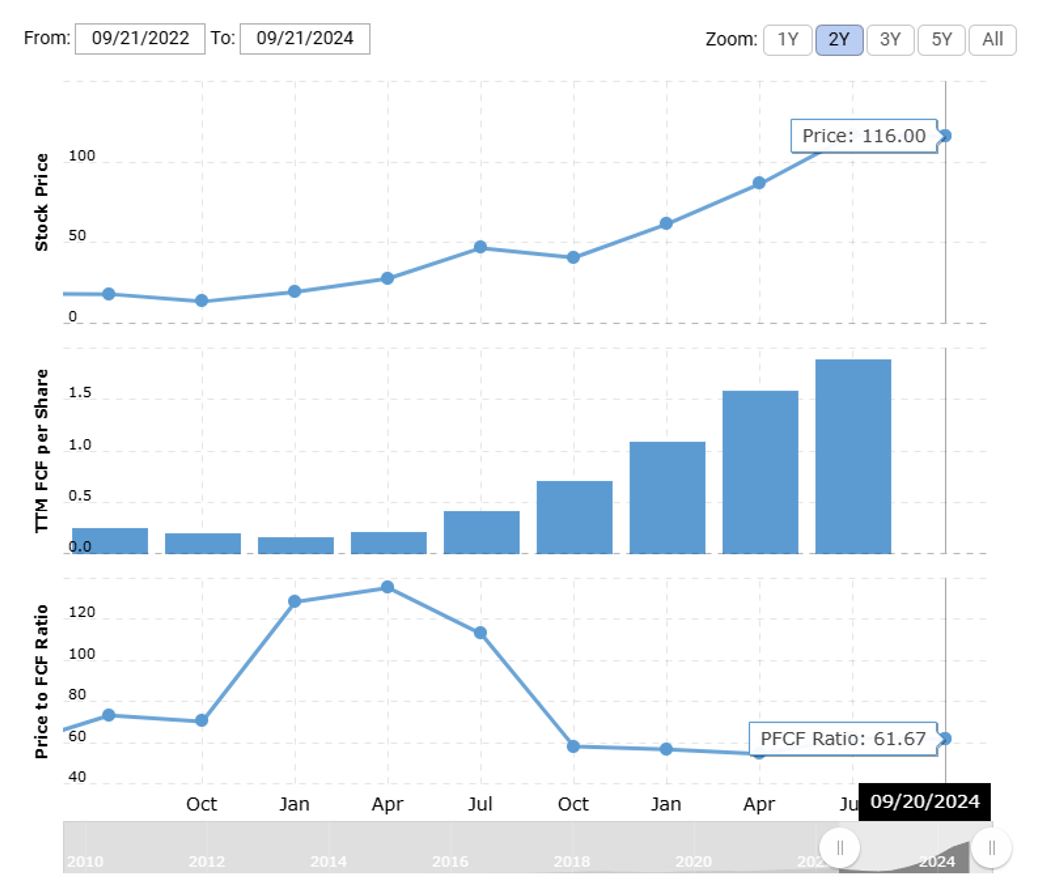

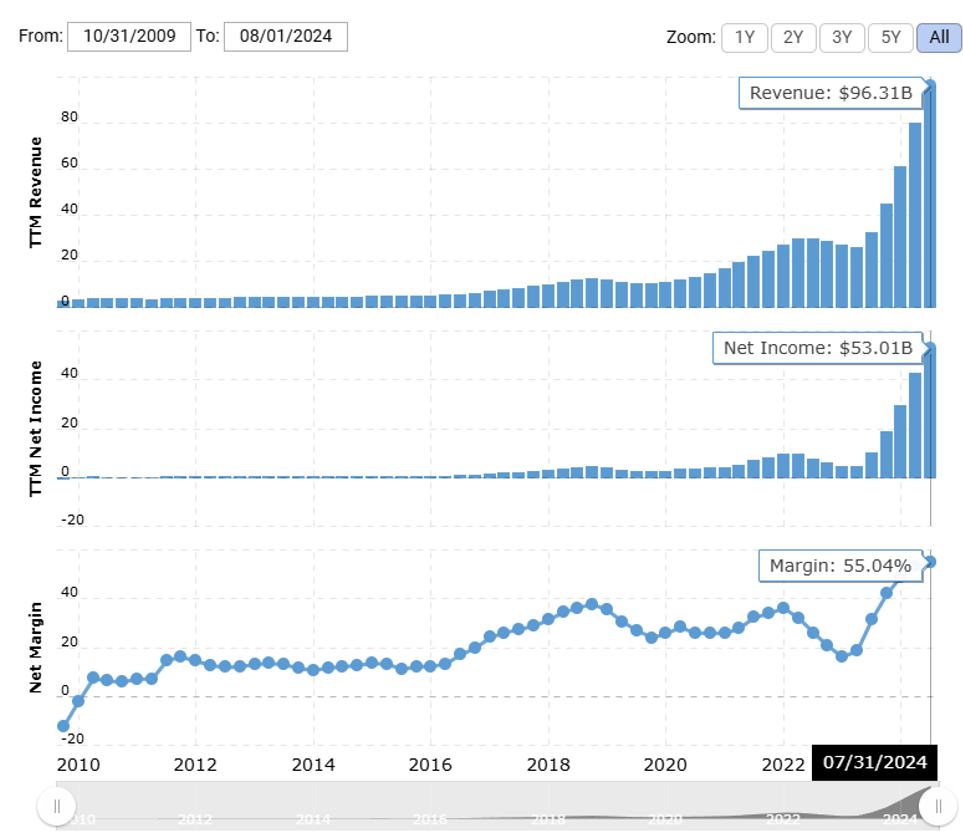

Profitabilität und Free Cash Flow

Nvidia ist ein profitables Unternehmen.

Der Free Cash Flow per Share stieg gemeinsam mit dem Umsatz während der Hyperwachstumsphase.

Das Verhältnis von Preis zu Free Cash Flow (FCF) liegt bei 61,6.

Dies ist zwar ein hoher Wert, stellt jedoch den Durchschnittswert der letzten 5 Jahre dar, was darauf zurückzuführen ist, dass Nvidia ein ausgesprochen profitables Unternehmen ist.

Quelle:Macroscope

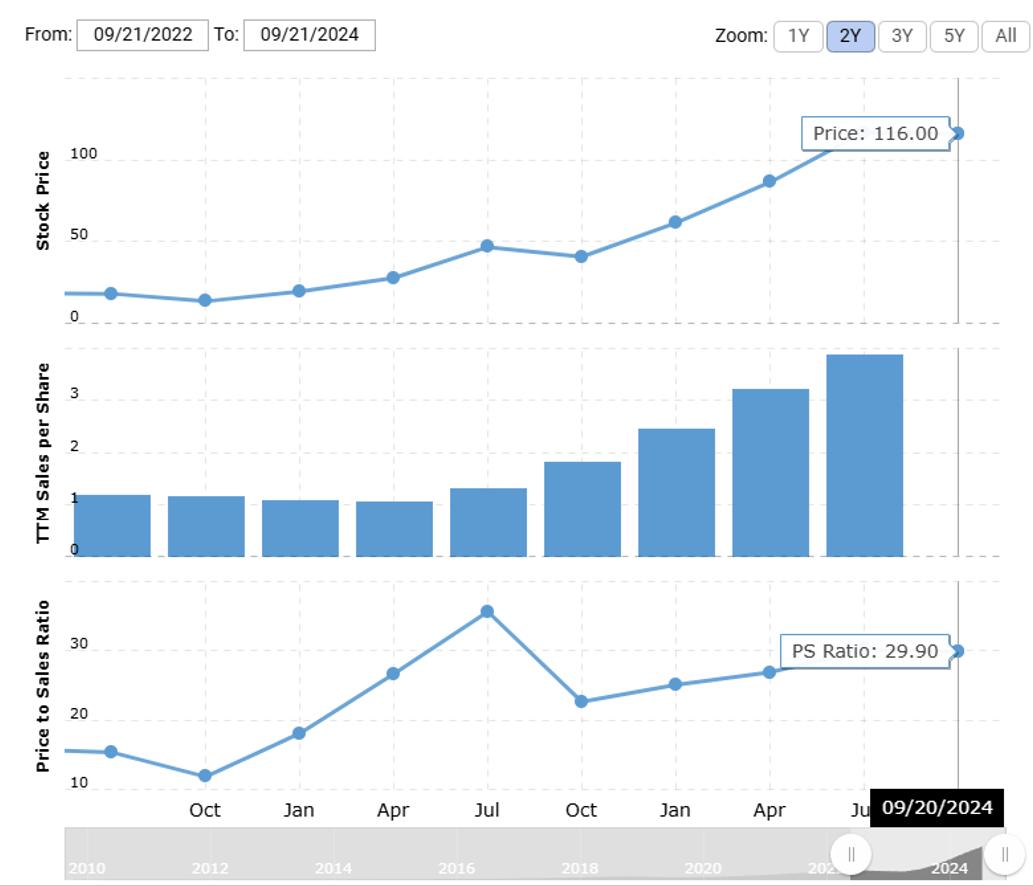

Marktkapitalisierung und Umsatzverhältnis

Die Marktkapitalisierung im Verhältnis zum Umsatz liegt mit 29,9 auf einem historisch hohen Niveau.

Der Hauptgrund für diesen hohen Wert ist die außergewöhnlich hohe Wachstumsrate, die durch den Boom von Cloud Computing und Künstlicher Intelligenz (KI) angetrieben wird.

Ob dieser hohe Wert gerechtfertigt ist, hängt von der zukünftigen Wachstumsrate ab – nicht nur in den kommenden zwei Jahren, sondern über mindestens die nächsten zehn Jahre.

Aus diesem Grund reagiert die NVDA-Aktie besonders sensibel auf jede Veränderung der Wachstumsprognosen.

Diese Veränderungen können durch neue Produkte oder durch Anpassungen der Umsatzprognosen seitens eines Großkunden entstehen.

Weitere Details dazu finden Sie im abschließenden Abschnitt dieses Artikels.

Quelle:Macroscope

KGV und operative Marge

Das KGV (Price to Earnings Ratio) liegt bei 54,49.

Quelle: Macroscope

Die operative Marge stieg während der andauernden Hyperwachstumsphase und liegt momentan bei 61,8 %.

Es ist jedoch wahrscheinlich, dass dieses Niveau seinen Zenit erreicht hat, da der Margenausblick im jüngst berichteten Quartal um 2 % für die Bruttomargen gesenkt wurde.

Quelle: Macroscope

Nettomarge

Die Netto-Marge (Net Margin) liegt aktuell bei 55,4 %.

Ob dieses hohe Niveau langfristig bestehen bleiben kann, ist fraglich, da dies angesichts der Unternehmensgröße eine absolute Ausnahmeerscheinung wäre.

Quelle: Macroscope

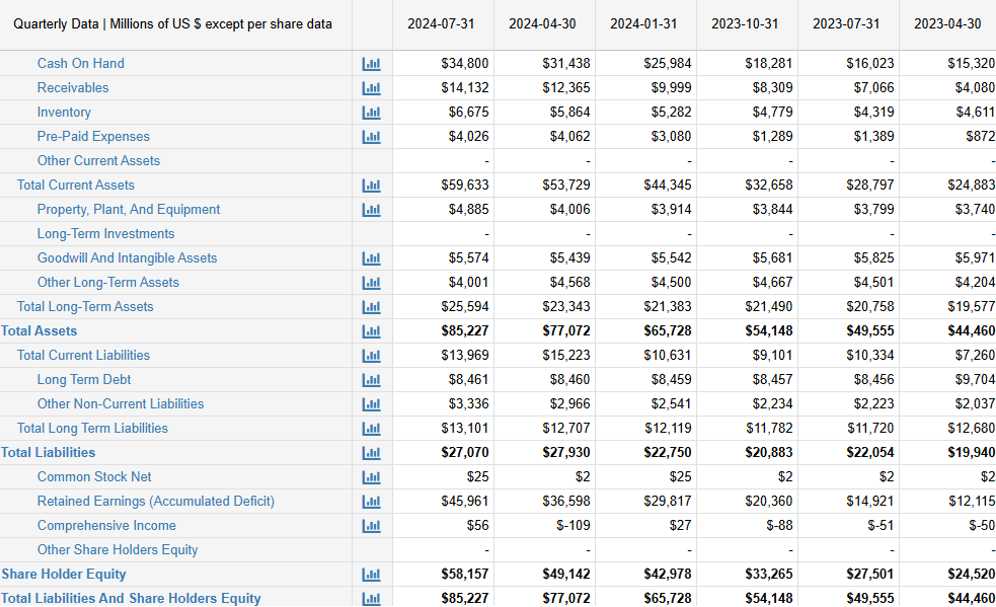

Bilanzanalyse

In der Bilanz stehen liquide Mittel (Cash on Hand) von 34,8 Milliarden USD lediglich 13 Milliarden USD an langfristigen Verbindlichkeiten gegenüber.

Dies zeigt Nvidias solide finanzielle Position.

Quelle: Macroscope

Nvidias Wettbewerbslage:

Die Wertentwicklung der Nvidia-Aktie hängt maßgeblich von den Märkten für Accelerated Compute im Rechenzentrum und KI-Lösungen ab.

Bevor wir auf diese Segmente näher eingehen, betrachten wir kurz die anderen wichtigen Bereiche wie Gaming und Automobilanwendungen.

Umsätze und Wachstumsraten der Segmente

Im Jahr 2023 erzielte Nvidia:

1 Milliarde USD Umsatz im Bereich Automobilanwendungen

4,8 Milliarden USD im Bereich Grafik, Gaming und Kryptowährungsanwendungen

38,8 Milliarden USD im Bereich Rechenzentrum / KI-Lösungen

Die Wachstumsraten unterscheiden sich in den einzelnen Segmenten:

Automobilanwendungen: Wachstum von über 20 % pro Jahr, mit der Möglichkeit, in den kommenden Jahren auf 40 % anzusteigen, abhängig von der Entwicklung des autonomen Fahrens.

Gaming und Kryptowährungsanwendungen: Zyklisches Wachstum.

In den Jahren 2019 und 2022 verzeichnete das Segment ein negatives Wachstum von über 20 %.

Prognosen für die kommenden drei Jahre liegen zwischen 10 % und 20 %, wobei 2024 ein Jahr mit 20 % Wachstum sein soll.

Marktführerposition und Konkurrenz

Nvidia und AMD dominieren den Grafik- und Gaming-Markt.

Im Automobilmarkt bleibt die Zukunft ungewiss, allerdings kann Nvidia langfristig in diesem Segment profitabel konkurrieren.

Für den Nvidia-Aktienkurs sind jedoch vor allem die Wachstumsrate und der Umsatz im Bereich Accelerated Compute und KI-Lösungen entscheidend.

In diesem Bereich bleibt Nvidia der Marktführer,und die Nachfrage übersteigt das Angebot.

Im letzten Quartal erhöhten Großkunden wie Microsoft, Google, Amazon und Meta ihre Prognosen für Investitionen in Rechenzentrum-Hardware und KI-Software – wovon Nvidia direkt profitiert.

Wettbewerbsvorteile und Marktprognosen

Nvidia ist in einer starken Position, da es keine unmittelbaren Konkurrenten gibt, die in der Lage sind, die außergewöhnliche Nachfrage in diesem Umfang zu bedienen.

Die von Nvidia entwickelten Chips werden vom führenden Halbleiterhersteller TSMC produziert und durch Partner wie Foxconn in Rechenzentren und KI-Anwendungen integriert.

Zusätzlich stellt Nvidia leistungsstärkere und kostengünstigere Lösungen wie die B200 „Blackwell“-Chips bereit, die 2024 auf den Markt kommen und einen weiteren Vorteil gegenüber der Konkurrenz bieten.

Investitionen in KI-Infrastruktur

Prognosen deuten darauf hin, dass die Investitionen in KI-Infrastruktur bis 2030 erheblich steigen werden.

Hier einige wichtige Punkte aus der Analyse:

Gesamtinvestitionen (Capex):

Laut GS Research (Goldman Sachs Exchanges) könnten die Investitionen in KI bis 2025 in den USA fast 100 Milliarden USD und weltweit 200 Milliarden USD erreichen.

Diese Investitionen konzentrieren sich auf vier Segmente: Modellentwicklung, Infrastruktur, Software und Endnutzer-Anwendungen in Unternehmen.Infrastructure as a Service (IaaS):

Bis 2030 soll IaaS 580 Milliarden USD des Cloud-Marktes ausmachen, etwa 29 % des Gesamtmarktes.Platform as a Service (PaaS):

PaaS wird bis 2030 voraussichtlich 600 Milliarden USD erreichen (30 % des Marktes).Software as a Service (SaaS):

SaaS wird bis 2030 780 Milliarden USD betragen (41 % des Marktes), unterstützt durch die zunehmende Integration von KI in Softwareanwendungen.Generative KI:

Prognosen deuten darauf hin, dass generative KI etwa 10–15 % der Cloud-Ausgaben ausmachen könnte, was 200 bis 300 Milliarden USD entspricht.Stromverbrauch:

Der Stromverbrauch von KI soll bis 2026 um 550 % und bis 2030 um 1.150 % steigen, angetrieben durch die steigende Nachfrage nach KI-Beschleunigern und Rechenzentrums-Hardware.Rechenzentrumsinvestitionen:

Die Investitionen in Rechenzentren sollen 2024 um fast 30 % steigen, was auf die zunehmende Nutzung von KI und den entsprechenden Infrastrukturanforderungen zurückzuführen ist.

Konkurrenzanalyse: Nvidia, AMD, Intel und chinesische Anbieter

Viele Unternehmen, darunter AMD und chinesische GPU-Anbieter, bemühen sich, mit Nvidia aufzuschließen.

Hier ein Überblick über die Produktentwicklungen:

Nvidias KI-Roadmap:

Veröffentlichung der Rubin-GPU-Plattform im Jahr 2026.

Verbesserte Blackwell-Architektur im Jahr 2025.

Wichtige Meilensteine:

Strategie:

Nvidia konzentriert sich auf die Integration von KI-Technologien in großen Sprachmodellen und baut seine Supercomputing-Kapazitäten aus.

Der starke Fokus auf KI-Infrastruktur gibt Nvidia einen klaren Vorteil.AMDs KI-Roadmap:

Wichtige Meilensteine:

Einführung der neuen KI-Chips (MI325, MI350 und MI400) zur Herausforderung von Nvidia.Strategie:

AMD plant eine schnelle Marktdurchdringung, insbesondere bei der Schulung und Inferenz großer Sprachmodelle (LLM).

AMD zielt darauf ab, Marktanteile von Nvidia zu gewinnen.Intels KI-Roadmap:

Wichtige Meilensteine:

Einführung der Gaudi 3 KI-Beschleuniger und die Skalierung der KI-Leistung bis hin zu Edge-Geräten und PCs.Strategie:

Intel konzentriert sich auf Kosteneffizienz, Leistung und Energieeinsparungen.

Cloud-Anbieter und eigene KI-Lösungen

Große Cloud-Anbieter wie Google, Microsoft, AWS und Meta entwickeln eigene KI-Chips, was sich langfristig auf die Nachfrage nach Nvidia- oder AMD-GPU-Produkten auswirken könnte.

Hier ein Überblick über deren Entwicklungen:

Google Cloud Run:

Integration von Nvidia L4-GPUs für serverlose Inferenz.Microsofts Partnerschaft mit AMD und Nvidia:

Microsoft plant, AMD-KI-Prozessoren als Alternative zu Nvidia anzubieten.Zusammenarbeit von AWS und Nvidia:

AWS bietet auf Nvidia Grace Blackwell basierende Amazon EC2-Instanzen an.Meta:

Meta baut einen KI-Supercomputer mit über 100.000 Nvidia H100-KI-GPUs und entwickelt maßgeschneiderte Chips.

Der Wettbewerb um KI-Chips wird intensiver, aber Nvidia bleibt der Marktführer im Bereich KI-Infrastruktur.

Langfristig könnten eigene Chipentwicklungen von Unternehmen wie Microsoft, Google und Amazon das Marktpotenzial von Nvidia beeinflussen.

Dennoch bleibt Nvidia in der besten Position, um den wachstumsstarken KI-Markt weiterhin zu dominieren.

Chinesische AI-GPU-Infrastrukturlösungsanbieter mit Sitz in China umfassen:

NVIDIAs Abwesenheit und Marktchance

Chinesische Entwickler von Grafikprozessoren (GPUs) nutzen NVIDIAs durch Exportbeschränkungen verminderte Markttpräsenz in China, um sich zunächst im chinesischen Markt zu etablieren, mit der klaren Absicht, langfristig weltweit zu exportieren.

Dies befindet sich noch in der Anfangsphase, könnte jedoch langfristig für Nvidia einen Margendruck und eine Wachstumsverlangsamung bedeuten.

Wichtige Akteure auf dem chinesischen Markt

Auf dem chinesischen Markt gibt es mehrere wichtige Akteure, darunter:

Iluvatar Corex

Moore Threads

Das von Tencent Holdings unterstützte Unternehmen Enflame Technology

Sophgo

Huawei Technologies' Ascend

Diese Unternehmen standen im Mittelpunkt der Shanghaier Konferenz und ihre Angebote wurden direkt mit denen von Nvidia verglichen.

Huawei Technologies' Ascend 910C

Ein bedeutender Wettbewerber ist Huawei, das die Einführung eines neuen KI-Chips namens Ascend 910C plant.

Dieser Chip ist Teil von Huaweis Bemühungen, dem wachsenden Einfluss von Nvidia in der Region entgegenzuwirken.

Erste Aufträge für diesen Chip haben bereits einen Wert von 2 Milliarden Dollar erreicht.

Staatliche Unterstützung und Subventionen

Die Stadtbehörden von Peking haben Subventionen für Unternehmen angekündigt, die im Inland produzierte KI-Chips kaufen.

Ziel ist es, bis 2027 eine 100 %ige Selbstversorgung bei Hardware und Software für intelligente Recheninfrastruktur zu erreichen.

Diese Initiative ist Teil der Bemühungen Chinas, seine Halbleiterindustrie zu stärken und die Abhängigkeit von ausländischer Technologie zu verringern.

Marktherausforderungen und Anpassungen

Chinesische KI-Chip-Hersteller stehen vor Herausforderungen wie:

Engpässe in der Fertigung

Schwierigkeiten im Software-Ökosystem

Dennoch arbeiten sie aktiv daran, diese Hindernisse zu überwinden und sich auf dem Markt zu etablieren.

Zusammenfassung

Die in China ansässigen Anbieter von KI-GPU-Infrastrukturlösungen bilden eine vielfältige Gruppe.

Dazu gehören etablierte Unternehmen wie Huawei und von Tencent unterstützte Start-ups wie Enflame Technology.

Diese Unternehmen nutzen die durch Exportbeschränkungen geschwächte Marktpräsenz von Nvidia in China, um die entstehende Marktlücke zu füllen.

Nvidias Stellung im Cloud Computing / KI-Umsatz

Etwa 55 % des NVDA Cloud Computing / KI-Umsatzes wird heute von Unternehmen erzielt, die weiterhin Rechenzentren vor Ort betreiben und verwalten.

Insbesondere Unternehmen, die KI/ML (Machine Learning) in ihrem täglichen Betrieb entwickeln und nutzen, setzen auf Nvidias maßgeschneiderte Lösungen für jede Industriebranche.

Da diese Unternehmen oft nicht über die Mittel verfügen, um eigene Chips und Softwarelösungen zu entwickeln, bleibt es für Nvidia schwierig, in diesem Marktsegment verdrängt zu werden.

Die Bedeutung von KI-Lösungen

KI-Lösungen erhöhen die Effizienz und Produktivität in nahezu jeder Branche.

Unternehmen sind gezwungen, diese Lösungen zu nutzen, um im Wettbewerb bestehen zu können.

Für einen tieferen Einblick hierzu empfehlen sich folgende Berichte:

KI-Studie 2024: Beschleunigung der KI-Transformation

Nvidias Wettbewerbsfähigkeit und Marktführerschaft:

Nvidia ist in der Technologiebranche bekannt für seine Innovationskraft – ein entscheidender Faktor in einem Markt mit kurzen Produktzyklen.

Um wettbewerbsfähig zu bleiben, müssen Produkte wie GPUs, Rechenanlagen, Software und Services kontinuierlich verbessert werden.

Nvidias großer Vorteil als Marktführer liegt in der Verfügbarkeit von Kapital für Forschung und Entwicklung。 Zudem hat Nvidia einen leichteren Zugang zu Spitzenkräften, was den Innovationsprozess beschleunigt und die Marktführerschaft weiter festigt.

Allerdings sind diese positiven Aspekte dem Markt bereits bekannt und in Nvidias Bewertung eingepreist.

Zukünftig wird die Bewertung hauptsächlich von Änderungen bei Wachstums- und Margenprognosen beeinflusst.

Struktur der Wettbewerbsfähigkeit und Marktführerschaft

Nvidia ist der führende Entwickler und Anbieter von GPU „Graphical Processing Units“ für den Datacenter Compute Market.

In diesem Markt spielt der Begriff Accelerated Compute eine zentrale Rolle, wobei KI-Compute-Anlagen ein wichtiger Bestandteil sind.

Chips und Softwarelösungen:

Nvidias Chips werden in Zellen gebündelt, die dann mit sehr hohen Verbindungsgeschwindigkeiten vernetzt werden。

Nvidia entwickelt außerdem verschiedene Softwarelösungen für die Verwaltung dieser Rechenzentrums-Compute-Systeme.Die Software wird für Entwickler aus verschiedenen Branchen – etwa der Pharma-, Konsumgüter- oder Finanzbranche – maßgeschneidert, um individuelle KI-Anwendungen zu erstellen.

Konkurrenzsituation und Nvidias Vorteil

Derzeit gibt es keine direkten Konkurrenten, die ein vergleichbares Angebot haben.

Eine Ausnahme bildet Huawei, das jedoch international noch keinen festen Fuß in diesem Bereich gefasst hat.

Außerdem verfügt Huawei nicht über dieselben Chipfertigungsmöglichkeiten wie Nvidia, das auf die fortschrittliche Technologie seines Partners TSMC zugreift.

Dennoch sollte man Huawei im Auge behalten, da Chinas erklärtes Ziel darin besteht, in der Chipproduktion mit westlichen Unternehmen gleichzuziehen.

Nvidias Marktgröße ermöglicht eine effizientere Produktentwicklung und niedrigere Produktionskosten.

Einmal in Marktführerschaft, wird es für andere Konkurrenten nahezu unmöglich, Nvidia diesen Platz streitig zu machen – ähnlich wie bei Cisco, Microsoft, Google oder Amazon in ihren jeweiligen Bereichen.

Es besteht jedoch immer das langfristige Risiko, dass eine neuartige Technologie die GPU-basierten Datacenter-Compute-Systeme ablösen könnte, ähnlich wie CPU-basierte Lösungen von Intel und AMD durch GPU-Lösungen ersetzt wurden.

Nvidias Innovationsrate und Technologieführerschaft

Nvidias Innovationskraft wird regelmäßig durch bedeutende Ankündigungen auf Konferenzen wie der GTC 2024 unter Beweis gestellt.

Hier einige der jüngsten Innovationen, die von CEO Jensen Huang präsentiert wurden:

Neue Rechenzentrums-GPU-Plattform „Blackwell“:

B200 Tensor Core GPU:

Bestehend aus zwei Chips mit insgesamt 208 Milliarden Transistoren und einer Verbindungsgeschwindigkeit von 10 TB/s zwischen den Chips.

Blackwell bietet eine 4-fach schnellere Trainingsleistung und 30-fach schnellere Inferenzleistung als der Vorgänger H100,bei 25-fach niedrigeren Betriebskosten.Neue Netzwerkprodukte:

Quantum-X800 InfiniBand und Spectrum-X800 Ethernet mit einer Durchsatzrate von bis zu 800 Gbit/s.

GB200 NVL72:

Bestehend aus 36 GB200-Chips,die im Vergleich zum H100 eine 30-fache Leistung bei 25-fach niedrigeren Kosten bieten.

Diese enorme Effizienz und Leistungssteigerung gibt Nvidia einen klaren Vorteil, der für andere Unternehmen schwer zu replizieren sein wird.Microsoft, Google und Amazon haben kaum eine andere Wahl, als diese Neuerungen zu übernehmen, da sie nicht nur die Kosten senken, sondern auch die Leistungsfähigkeit steigern.

Partnerschaften und Erweiterung der Marktführerschaft

Nvidia expandiert kontinuierlich durch Partnerschaften in verschiedenen Branchen:

Generative KI für Unternehmenssoftware:

Angebote für Unternehmen wie Cloudera, NetApp, SAP, ServiceNow und Snowflake.Medizintechnik:

Zusammenarbeit mit Johnson & Johnson MedTech für medizinische Instrumente.EDA-Anbieter:

Cadence und Synopsys setzen Nvidias Lösungen in ihrer Entwicklung ein.

Neue Software- und Automobillösungen

Nvidia erweitert sein Angebot kontinuierlich durch neue Softwarelösungen:

NIM Inferenz-Microservices:

Beschleunigung der KI-Anwendungsentwicklung.CUDA-X Microservices:

GPU-beschleunigte Bibliotheken als Cloud-APIs für Entwickler.

Im Bereich Automobil- und Robotiklösungen bietet Nvidia:

DRIVE Thor:

Zentrale Fahrzeugcomputer der nächsten Generation.Projekt GROOT:

Entwicklung von Lösungen für natürliches Sprachverständnis und Bewegungssteuerung bei Robotern.Jetson Thor:

Ein Robotercomputer basierend auf der Blackwell-Architektur.

Nvidia bleibt dank seiner kontinuierlichen Innovationen und seiner umfassenden Produktpalette führend im Markt.

Die Blackwell-Chips und die neuen Partnerschaften festigen Nvidias Position im Bereich KI- und Rechenzentrumsanwendungen.

Auch wenn es langfristige Risiken durch neue Technologien gibt, ist Nvidia durch seine Kapitalstärke und Innovationskraft gut positioniert, um seine Marktführerschaft zu behaupten und weiter auszubauen.

Der Einfluss der US-Chinesischen Beziehungen auf NVIDIA

Der jüngste SEC 10Q-Bericht von Nvidia, der am 28. August 2024 eingereicht wurde, liefert keine detaillierte Aufschlüsselung der Verkäufe nach China als Anteil des Gesamtumsatzes. Es wird jedoch angenommen, dass dieser Anteil unter 5% liegt.

Gleichzeitig vermerkt der Bericht, dass der Umsatz von Nvidia im Bereich Rechenzentren in China seit der Einführung neuer US-Exportkontrollbeschränkungen im Oktober 2023 erheblich zurückgegangen ist.

Nvidias Reaktion auf die Exportkontrollen

Nvidia hat auf diese Einschränkungen reagiert, indem es alternative Produkte für den chinesischen Markt entwickelt hat, die keine Exportlizenz erfordern.

Diese Produkte befinden sich derzeit im Testbetrieb bei chinesischen Kunden.

Allerdings betonte CEO Jensen Huang auch, dass die Konkurrenz in China zunehmend herausfordernd wird.

Um dem entgegenzuwirken, bereitet sich Nvidia auf das schlimmste Szenario vor, indem es seine Lieferketten diversifiziert und sich auf neue Produkteinführungen konzentriert.

Im Quartalsbericht für das Geschäftsjahr, das im Januar 2024 endete, stellte Nvidia fest, dass der Umsatz in China nun im mittleren einstelligen Prozentbereich, etwa 5%, liegt.

Für das nächste Quartal geht Nvidia davon aus, dass dieser Anteil in einem ähnlichen Bereich bleiben wird.

Vor den Exportkontrollen: Ein bedeutender Marktanteil

Vor der Einführung der US-Exportkontrollen am 24. Oktober 2023 betrug der chinesische Markt etwa 25% des GPU-Marktes für Accelerated Compute.

Der Rückgang auf den aktuellen Umsatzanteil von etwa 5% verdeutlicht den erheblichen Einfluss dieser Beschränkungen auf Nvidias Geschäfte in China.

Zukunft des chinesischen Marktes

Wie sich der Markt für Nvidia in China weiterentwickeln wird, hängt stark von den politischen Beziehungen zwischen den USA und China ab.

Eine entscheidende Rolle spielt hierbei auch die US-Präsidentschaftswahl im November 2024, deren Ausgang zurzeit ungewiss ist und potenziell die Handelsbeziehungen beeinflussen könnte.

Szenarien und mögliche Entwicklungen

Es gibt zwei mögliche Szenarien für Nvidia im chinesischen Markt:

Optimistisches Szenario: Nvidia könnte durch die Entwicklung von spezifischen Produkten für den chinesischen Markt den Umsatz in China wieder steigern und möglicherweise das frühere Niveau wieder erreichen.

Pessimistisches Szenario: Weitere Exportbeschränkungen könnten zu einer weiteren Reduzierung des Umsatzanteils auf unter 5% führen.

Trotz dieser Unsicherheiten ist davon auszugehen, dass Nvidia weiterhin bestrebt sein wird, Umsatz im chinesischen Markt zu generieren – wie es auch die meisten global agierenden Unternehmen tun.

Fokus auf westliche Märkte

Die Bewertung von Nvidia hängt jedoch in erster Linie von der steigenden Nachfrage nach Accelerated Compute und KI-Lösungen in den westlichen Märkten ab.

Für Anleger sind die Unsicherheiten im chinesischen Markt zwar von Bedeutung, jedoch weniger besorgniserregend, da die westlichen Märkte weiterhin den Großteil von Nvidias Umsatz und Wachstumspotenzial ausmachen.

Fazit:

Dieser Artikel beleuchtet Nvidias Wettbewerbsposition im schnell wachsenden Markt für KI- und GPU-Rechenanlagen. Es wird klar, dass Nvidia derzeit als dominierender Marktführer agiert und mittelfristig kaum von Wettbewerbern verdrängt werden kann. Keiner der Konkurrenten – einschließlich AMD und Intel – bietet vergleichbare Produkte und Dienstleistungen auf Nvidias Niveau an.

Besonders hervorzuheben ist das Kaufverhalten der Großkunden wie Microsoft, Amazon, Google und Meta, die größtenteils auf Nvidias GPU-Lösungen setzen und planen, ihre Ausgaben für Rechenanlagen in den kommenden vier Jahren weiter zu steigern.

Bewertung des Wachstumspotenzials

Bezüglich einer Investition in Nvidia schätzen wir, dass der Markt für den Zeitraum 2026 bis 2030 ein jährliches Wachstum von etwa 20 % eingepreist hat. Diese Rate erscheint selbst im KI-Markt als hoch, da der Erwerb von Rechenanlagen in der Regel zyklisch erfolgt – daher der Begriff „Wachstums-Zykliker“.

Langfristige Wachstumsratenprognosen über 15 % sollten mit Vorsicht betrachtet werden. Die Erfahrung zeigt, dass sich Wachstumsmärkte schnell verändern können. Falls das Wachstum langsamer als erwartet ausfällt oder die Margen sinken, könnte die Nvidia-Aktie unter Preisdruck geraten, wie es nach dem jüngsten Quartalsbericht zu beobachten war.

Obwohl ein weiterer rasanter Preisanstieg nicht ausgeschlossen werden kann, gehen wir davon aus, dass sich der Aktienkurs in den kommenden Quartalen in einer breiten Spanne zwischen etwa $90 und $140 pro Aktie bewegen wird.

Empfehlungen für Privatanleger und Spekulanten

Für Privatanleger empfehlen wir, dass eine langfristige Position in Nvidia nur einen kleinen Teil des Depots ausmachen sollte. Dies liegt an der hohen Volatilität der Aktie, die ein großzügiges Stop-Loss erfordert.

Alternativ bietet die Nvidia-Aktie kurzfristigen Spekulanten interessante Handelsmöglichkeiten. Diese erfordern jedoch einen hohen Informationsaufwand und die Fähigkeit, auf preisrelevante Nachrichten zu reagieren.

Um kurzfristige Kauf- und Verkaufsgelegenheiten zu identifizieren, fügen wir eine Übersicht der täglich zu recherchierenden Informationen bei. Es gilt die Maxime: Dem Trend folgen, sobald relevante Nachrichten veröffentlicht werden.

Wie hat NVIDIA seine führende Position im Markt für Rechenzentren und KI erreicht?

Welche Hauptkonkurrenten und Herausforderungen sieht NVIDIA?

Was sind die Risiken einer Investition in NVIDIA-Aktien?

Dieser Text spiegelt lediglich die persönliche Meinung des Autors wider. Leser sollten diesen Artikel nicht als Grundlage für Investitionen betrachten. Bevor Sie eine Investitionsentscheidung treffen, sollten Sie den Rat eines unabhängigen Finanzberaters einholen, um sicherzustellen, dass Sie die Risiken verstehen. Differenzkontrakte (CFDs) sind Hebelprodukte, die zum Totalverlust Ihres Kapitals führen können. Diese Produkte sind nicht für jeden geeignet, investieren Sie daher vorsichtig. Für weitere Details informieren Sie sich bitte.