Ethereum ETFs für deutsche Anleger - Alle Vor- und Nachteile auf einen Blick

Ethereum ETFs: Die Zukunftsoption für deutsche Anleger?

Nach langer Wartezeit wurden die ersten physischen Ethereum ETFs, u.a. von Blackrock und VanEck, diese Woche am 23. Juli in den USA zum ersten Mal gehandelt, nachdem diese die Regulierungsbehörde SEC genehmigt wurden. Sie interessieren sich für Ethereum und überlegen, ob ein Investment in einen Ethereum ETF für Sie infrage kommt? Dann sind Sie hier genau richtig!

Denn: Ein Ethereum-ETF ist ein börsengehandelter Fonds, der es Anlegern ermöglicht, in die Kryptowährung Ethereum zu investieren, ohne diese direkt kaufen und verwahren zu müssen.

In Kürze die wichtigsten Eigenschaften und Vorteile eines Ethereum-ETFs:

1. Abbildung des Ethereum-Preises: Der ETF bildet die Wertentwicklung von Ethereum nach, indem er entweder physisches Ethereum hält oder in Ethereum-Futures investiert.

2. Börsenhandel: Anteile des ETFs werden wie Aktien an regulären Börsen gehandelt, was den Kauf und Verkauf für Anleger vereinfacht.

3. Regulierung und Aufsicht: Ethereum-ETFs unterliegen der Kontrolle von Finanzaufsichtsbehörden, was Anlegern zusätzlichen Schutz bietet.

4. Einfacher Zugang: Investoren können über traditionelle Broker-Konten in Ethereum-ETFs investieren, ohne sich mit Krypto-Börsen oder digitalen Wallets auseinandersetzen zu müssen.

5. Risikomanagement: ETFs bieten eine diversifizierte Anlagemöglichkeit und reduzieren technische und sicherheitsbezogene Risiken im Vergleich zum direkten Kryptowährungsbesitz.

6. Liquidität: ETFs sind in der Regel sehr liquide, was den Handel auch in volatilen Marktphasen erleichtert.

7. Kostentransparenz: Wie bei herkömmlichen ETFs fallen Verwaltungsgebühren an, die in der Regel transparent ausgewiesen werden.

In Europa sind aufgrund regulatorischer Einschränkungen keine Ethereum-ETFs verfügbar, stattdessen gibt es hier ähnliche Produkte wie ETNs (Exchange Traded Notes).

Die einzigartigen Vorteile eines Ethereum-ETFs

Ein Ethereum-ETF bietet gegenüber einem Direktinvestment in die Kryptowährung einige einzigartige Vorteile:

Einfachere und regulierte Anlagemöglichkeit: Da ETFs an regulierten Börsen gehandelt werden, müssen sich Anleger nicht selbst um die Verwahrung von Ethereum kümmern und können auf etablierte Broker zurückgreifen.

Risikomanagement und Liquiditätsvorteile: Durch die Streuung auf verschiedene Ethereum-Bestände oder -Derivate sind ETFs weniger risikobehaftet als der Direktbesitz (Verwahrungsriskio). Zudem sind ETFs in der Regel sehr liquide.

Investoren profitieren somit von einem einfachen, regulierten und risikooptimierten Zugang zum Ethereum-Markt, ohne sich mit den Hürden und Risiken eines Direktinvestments auseinandersetzen zu müssen. ETFs senken also die Eintrittsbarriere für Anleger und ermöglichen auch kleinere Investitionen in diese neue Asset-Klasse.

Die Vielfalt der Ethereum-ETFs

Es wurden bereits Futures-basierte Ethereum ETFs vor der Bewilligung der physischen ETFs genehmigt. Nun gibt es eine Palette an Ethereum-ETFs, die für jeden interessierten Ethereum Investor ein geeignetes Produkt bietet.

Ethereum-Futures-ETF: Bereits in 2023 genehmigte Optionen

Ethereum-Futures-ETFs sind bereits seit 2023 auf dem Markt verfügbar und bieten Anlegern die Möglichkeit, in die zukünftige Preisentwicklung von Ethereum zu investieren, ohne die Kryptowährung direkt zu besitzen. Einige wichtige Merkmale sind:

Investition in Ethereum-Futures-Kontrakte, die an der Chicago Mercantile Exchange (CME) gehandelt werden.

Geeignet für kurzfristige Investitionen und Risikoabsicherung.

Unterliegen der Aufsicht durch die US-Börsenaufsicht SEC.

Beispiele für bestehende Ethereum-Futures-ETFs:

ProShares Ether Strategy ETF (EETH).

VanEck Ethereum Strategy ETF (EFUT).

Bitwise Ethereum Strategy ETF (AETH).

Diese ETFs eignen sich sowohl für Anleger, die von kurzfristigen Preisbewegungen profitieren möchten oder auch langfristig in Ethereum investieren möchten.

Ethereum-Spot-ETF: Potenzial für die Zukunft

Ethereum-Spot-ETFs sind nun ebenfalls seit 23. Juli 2024 durch die SEC bewilligt worden. Diese ETFs investieren direkt in physisches Ethereum. Wichtige Aspekte:

Anträge von renommierten Unternehmen wie BlackRock, Fidelity, Invesco, VanEck und Grayscale (sowie weitere).

Weitere Anbieter könnten in den kommenden Monaten und Jahren erfolgen.

Ermöglichen eine direkte Abbildung des Ethereum-Preises ermöglichen.

Unterschiede und Vorteile von Spot-ETFs im Vergleich zu Futures-ETFs:

1. Direktes Investment: Spot-ETFs halten physisches Ethereum, was eine 1-zu-1 Preisabbildung ohne Futures ermöglicht.

2. Geringere Kosten: Ohne regelmäßiges Rollieren von Futures-Kontrakten könnten die Verwaltungskosten niedriger ausfallen.

3. Langfristiger Fokus: Spot-ETFs eignen sich aufgrund des fehlenden Roll-Risikos besser für langfristige Investitionen in Ethereum.

Die Einführung von Ethereum-Spot-ETFs könnte auch das Interesse institutioneller Investoren weiter steigern und möglicherweise zu einer erhöhten Nachfrage nach Ethereum führen.

Wichtige Überlegungen für Investoren: Der Kauf eines Ethereum-ETFs

Bevor Sie in einen Ethereum-ETF oder ETP investieren, sollten Sie die Besonderheiten des deutschen Marktes sowie die richtige Plattformwahl beachten:

Die Besonderheiten des deutschen Marktes

Der deutsche Markt unterliegt strengen Regulierungen, die den Zugang zu Krypto-ETFs einschränken:

OGAW- und UCITS-Richtlinien: Diese EU-Richtlinien verbieten derzeit die Auflegung von Ethereum-ETFs in Deutschland und der EU. Dadurch sind direkte Investments in solche Produkte für deutsche Anleger nicht möglich.

Alternative Anlagemöglichkeiten: Stattdessen können deutsche Investoren auf andere Produkte zurückgreifen:

1. Exchange Traded Notes (ETNs): Diese bilden die Preisentwicklung von Ethereum nach, ohne die Kryptowährung direkt zu halten.

2. Zertifikate: Verschiedene Emittenten bieten Ethereum-Zertifikate an, die eine ähnliche Funktion wie ETFs erfüllen.

3. Krypto-ETP (Exchange Traded Products): Diese Produkte sind an europäischen Börsen handelbar und bieten eine regulierte Möglichkeit, in Ethereum zu investieren.

4. Direkte Investition: Der Kauf von Ethereum über Kryptobörsen bleibt eine Option für erfahrene Anleger.

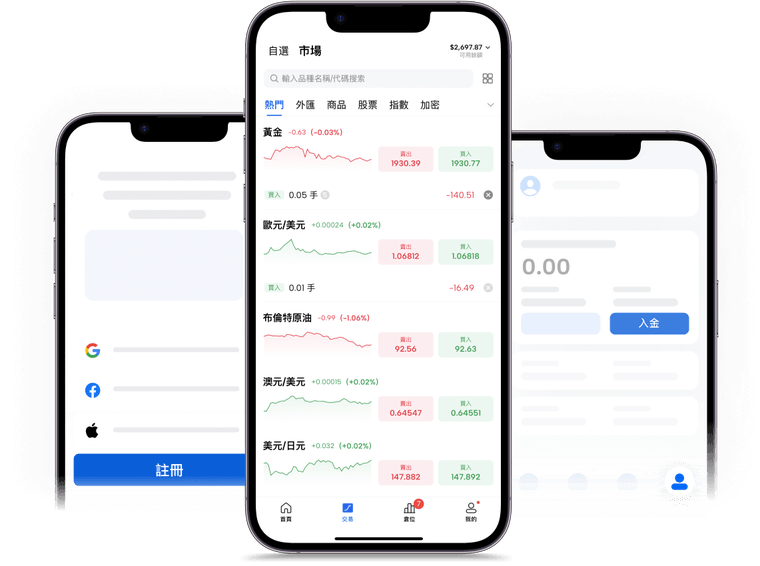

Plattformempfehlungen: Wie man die richtige Anlageplattform auswählt

Bei der Wahl der richtigen Anlageplattform sollten deutsche Investoren folgende Aspekte berücksichtigen:

Neue Broker: Plattformen wie Scalable Capital und Finanzen.net Zero bieten kostengünstige Möglichkeiten, in Krypto-ETPs und ähnliche Produkte zu investieren.

Auswahlkriterien:

1. Gebührenstruktur: Vergleichen Sie die Handels- und Verwaltungskosten verschiedener Anbieter.

2. Produktpalette: Achten Sie auf eine breite Auswahl an Krypto-bezogenen Anlageprodukten.

3. Benutzerfreundlichkeit: Die Plattform sollte einfach zu bedienen und intuitiv sein.

4. Sicherheit: Überprüfen Sie die Sicherheitsmaßnahmen und Regulierungen des Anbieters.

5. Kundenservice: Ein guter Support kann bei Fragen oder Problemen hilfreich sein.

Etablierte Broker: Auch traditionelle online Anbieter wie comdirect oder ING bieten zunehmend Zugang zu Krypto-bezogenen Anlageprodukten.

Es ist wichtig zu beachten, dass der Kryptomarkt hochvolatil ist und Anleger sollten nur Geld investieren, dessen Verlust sie verkraften können. Zudem empfiehlt es sich, vor einer Investition gründlich zu recherchieren und gegebenenfalls professionelle Beratung in Anspruch zu nehmen.

Neueste Nachrichten: Wichtige Ereignisse rund um den Ethereum-ETF

Was ist kürzlich passiert?

23. Juli 2024: Erstnotiz von Ethereum-Spot ETFs in den USA nach Genehmigung durch die SEC (Securities and Exchange Commission). Dies ist ein bedeutender Schritt in Richtung der Einführung von Ethereum-Spot-ETFs.

Juli 2024: Einreichung endgültiger Entwürfe: Ethereum-ETF-Emittenten haben begonnen, ihre endgültigen S-1-Formulare bei der SEC einzureichen. Dies deutet darauf hin, dass sie sich auf eine mögliche Genehmigung vorbereiten.

Juni 2024: Kursanstieg von Ethereum: In Erwartung einer möglichen ETF-Zulassung verzeichnete der Ether-Kurs einen starken Anstieg auf über 3600 Dollar.

April 2024: Entscheidung über VanEck-Antrag: Eine Entscheidung über den Antrag von VanEck für einen Ethereum-ETF wurde erwartet. Der Ausgang könnte ein Indikator für die generelle Haltung der SEC gegenüber Ethereum-ETFs sein.

Rückblick: Die Entwicklung des Ethereum-ETFs

2017-2021: In diesem Zeitraum gab es erste Diskussionen und Überlegungen zu Ethereum-ETFs, aber noch keine konkreten Anträge oder Genehmigungen.

2022: Zunehmende Diskussionen über die Möglichkeit von Ethereum-ETFs, insbesondere nach der erfolgreichen Einführung von Bitcoin-Futures-ETFs.

2023: Mehrere große Finanzinstitute, darunter BlackRock, Fidelity und VanEck, reichten Anträge für Ethereum-Spot-ETFs bei der SEC ein.

2024: Die SEC genehmigte Bitcoin-Spot-ETFs, was die Erwartungen für Ethereum-ETFs erhöhte. Kurz darauf folgten die oben genannten Entwicklungen im Juli 2024.

Tiefgehende Analyse: Funktionsweise und Vergleich von Ethereum-ETFs

Um das volle Potenzial von Ethereum-ETFs ausschöpfen zu können, ist es unerlässlich, die Funktionsweise der ETFs zu verstehen und sie mit alternativen Anlageprodukten zu vergleichen.

Funktionsweise eines Ethereum-ETFs

Ethereum-ETFs funktionieren ähnlich wie traditionelle ETFs, haben aber einige spezifische Merkmale:

1. Replikation des Ethereum-Preises: Der ETF bildet den Preis von Ethereum nach, indem er entweder physisches Ethereum hält (Spot-ETF) oder in Ethereum-Futures investiert (Futures-ETF).

2. Nettoinventarwert (NAV): Der Wert des ETFs wird durch den Nettoinventarwert bestimmt, der die Menge an Ethereum im Fonds repräsentiert.

3. Börsenhandel: Anteile des ETFs werden an regulären Börsen gehandelt, was den Kauf und Verkauf für Anleger vereinfacht.

4. Schaffung und Rücknahme von Anteilen: Autorisierte Teilnehmer können neue ETF-Anteile schaffen oder bestehende zurücknehmen, um den Preis des ETFs nahe am NAV zu halten.

Investoren können durch Ethereum-ETFs Gewinne erzielen, indem sie:

Von Kurssteigerungen profitieren, ohne direkt Ethereum zu besitzen.

Diversifikation ihres Portfolios erreichen.

Von der Liquidität und einfachen Handelbarkeit an Börsen profitieren.

Vergleich von Ethereum-ETFs mit anderen Anlageinstrumenten

Ethereum-ETFs im Vergleich zu ETPs und ETCs:

Vorteile von ETPs/ETCs:

In Europa verfügbar, während Ethereum-ETFs noch nicht zugelassen sind.

Bieten eine ähnliche Exposition zu Ethereum wie ETFs.

Können physisch hinterlegt sein oder Schuldverschreibungen nutzen.

Nachteile von ETPs/ETCs:

Möglicherweise höhere Gebühren als potenzielle ETFs.

Geringere Liquidität im Vergleich zu ETFs.

Emittentenrisiko bei nicht physisch hinterlegten Produkten.

Spot-ETFs vs. Futures-ETFs

Spot-ETFs:

Halten physisches Ethereum.

Bieten eine direktere Abbildung des Ethereum-Preises.

In den USA zugelassen, aber noch nicht in Europa verfügbar.

Futures-ETFs:

Investieren in Ethereum-Futures-Kontrakte.

Bereits in den USA zugelassen und handelbar.

Können von der Spot-Preisentwicklung abweichen aufgrund von Rollkosten und Contango/Backwardation.

Wichtige Unterschiede:

1. Preisabbildung: Spot-ETFs bilden den aktuellen Ethereum-Preis genauer ab, während Futures-ETFs von diesem abweichen können.

2. Regulatorische Aspekte: Futures-ETFs wurden schneller genehmigt, da sie unter bestehende Regulierungen fallen.

3. Kosten: Spot-ETFs könnten langfristig kostengünstiger sein, da keine regelmäßigen Rollkosten anfallen.

4. Risikoprofil: Futures-ETFs haben zusätzliche Risiken durch die Futures-Märkte, während Spot-ETFs direkter dem Ethereum-Preis folgen.

Für Anleger ist es wichtig zu verstehen, dass die Wahl zwischen Spot- und Futures-ETFs von ihren Anlagezielen, ihrer Risikotoleranz und dem regulatorischen Umfeld abhängt.

Spot-ETFs bieten eine direktere Ethereum-Exposition, während Futures-ETFs bereits verfügbar sind und möglicherweise für kurzfristige Strategien oder Absicherungszwecke besser geeignet sein können.

Insgesamt bieten Ethereum-ETFs eine regulierte und zugängliche Möglichkeit, in den Kryptomarkt zu investieren, wobei die spezifischen Eigenschaften und Risiken jedes Produkttyps sorgfältig abgewogen werden sollten.

Einzigartigkeiten des deutschen Marktes

Aufgrund regulatorischer Besonderheiten unterscheidet sich der deutsche Markt für Ethereum-ETFs maßgeblich von dem in den USA.

Der aktuelle Stand von Ethereum-ETFs in Deutschland

Regulatorische Einschränkungen und Marktchancen

Derzeit sind in Deutschland keine Ethereum-ETFs zugelassen oder handelbar.

EU-Richtlinien wie OGAW und UCITS verhindern derzeit die Auflegung von Krypto-ETFs.

Publikumsfonds müssen diversifiziert sein und dürfen nicht nur einen einzelnen Vermögenswert wie bspw. Ethereum oder Bitcoin enthalten.

Investitionsmöglichkeiten für deutsche Anleger

Ethereum-ETPs: Diese Produkte bilden den Ethereum-Preis nach und sind an europäischen Börsen handelbar.

Direkte Investition: Anleger können Ethereum direkt über Kryptobörsen kaufen und halten.

Zertifikate und andere derivative Produkte: Diese bieten Exposure zum Ethereum-Preis, ohne die Kryptowährung direkt zu besitzen.

Indirekte Profitmöglichkeiten: Deutsche Anleger könnten von möglichen Kursgewinnen profitieren, die durch die Einführung von Ethereum-ETFs in den USA entstehen könnten.

Marktreaktionen auf den Ethereum-ETF

Preisanstieg: In Erwartung der ETF-Zulassung in den USA stieg der Ethereum-Kurs im Juli 2024 stark, auf über 3600 Dollar.

Verhaltene Reaktion: Nach der tatsächlichen Genehmigung fiel die unmittelbare Marktreaktion zunächst verhalten aus, mit einem leichten Anstieg von 1-2%.

Langfristige Erwartungen: Man erwartet durch die Genehmigung von Ethereum-ETFs auch erhöhte Chancen für die Zulassung von ETFs auf andere Proof-of-Stake-Kryptowährungen wie Solana und Avalanche.

Vergleich zu Bitcoin-ETFs: In den ersten vier Monaten nach Zulassung flossen über 13 Milliarden US-Dollar in Bitcoin-ETFs. Ähnliche Entwicklungen könnten für Ethereum-ETFs erwartet werden.

Fazit

Ethereum-ETFs bieten deutschen Anlegern trotz der regulatorischen Einschränkungen interessante Möglichkeiten, am Kryptomarkt zu partizipieren. Insbesondere Ethereum-ETPs, Zertifikate und direkte Investments über Kryptobörsen ermöglichen ein Engagement in Ethereum mit verschiedenen Risiko- und Renditeprofilen.

Die Entwicklung in den USA im Bereich der Ethereum-ETFs sollte aufmerksam verfolgt werden, da positive Effekte wie steigende Nachfrage und Akzeptanz sich mittelfristig auch auf Europa auswirken könnten. Anleger müssen dabei allerdings die hohe Volatilität und Risiken im Kryptomarkt berücksichtigen.

Insgesamt können Ethereum-ETFs und verwandte Produkte als Ergänzung eines ausgewogenen Portfolios dienen, um von den Wachstumschancen von Kryptowährungen zu profitieren. Eine sorgfältige Analyse der eigenen Risikobereitschaft sowie professionelle Beratung sind jedoch unerlässlich, um langfristig erfolgreich in diesem Markt zu investieren.

Was ist ein Ethereum-ETF?

Was sind die Unterschiede zwischen dem US-amerikanischen und dem deutschen Markt für Ethereum-ETFs?

Welche Risiken bestehen bei Investitionen in Ethereum-ETFs?

Dieser Text spiegelt lediglich die persönliche Meinung des Autors wider. Leser sollten diesen Artikel nicht als Grundlage für Investitionen betrachten. Bevor Sie eine Investitionsentscheidung treffen, sollten Sie den Rat eines unabhängigen Finanzberaters einholen, um sicherzustellen, dass Sie die Risiken verstehen. Differenzkontrakte (CFDs) sind Hebelprodukte, die zum Totalverlust Ihres Kapitals führen können. Diese Produkte sind nicht für jeden geeignet, investieren Sie daher vorsichtig. Für weitere Details informieren Sie sich bitte.