Rohölpreis im Fokus: Wie Öl-ETFs Ihre Anlagestrategie beeinflussen können

Rohöl ist der am meisten gehandelte Rohstoff der Welt und spielt auch heute - trotz umfangreichen Investitionen in Alternativen - immer noch eine zentrale Rolle in der globalen Wirtschaft. In diesem Artikel sehen wir uns das schwarze Gold genauer an und analysieren, wie man in Öl investieren kann.

Dazu definieren zunächst, was Rohöl ist, stellen danach verschiedene Anlagemöglichkeiten vor und analysieren dann noch die Preishistorie und mögliche Prognosen!

Was ist Rohöl?

Rohöl - auch als Erdöl bezeichnet - ist ein natürliches, unraffiniertes Petroleumprodukt im flüssigen Zustand, das aus Kohlenwasserstoffablagerungen und anderen organischen Materialien besteht. Rohöl entsteht unter extremen geologischen Bedingungen über einen Zeitraum von Millionen von Jahren, wobei organische Überreste von Tieren und Pflanzen in einen fossilen Brennstoff umgewandelt werden.

Bei diesem Prozess werden die Überreste von Sedimentschichten begraben und sowohl Hitze als auch Druck ausgesetzt. Dies führt schlussendlich zu einer Umwandlung in einen fossilen Brennstoff, der heute die Grundlage für eine Vielzahl an Produkten bietet.

Zunächst einmal gilt, dass Rohöl in den meisten Fällen raffiniert und verarbeitet werden muss, bevor daraus Produkte entstehen können. Zu den aus Rohöl gewonnen Produkten zählen unter anderem:

Kraftstoffe (Benzin, Diesel, Kerosin und Schiffstreibstoff)

Petrochemische Grundstoffe (Ethylen, Propylen, Benzol uvm.)

Kunststoffe und Polymere (Polyethylen, Polypropylen, uvm.)

Schmierstoffe

Wachse

Asphalt

Lösungsmittel

Düngemittel

Gummiprodukte

Medizin

Kosmetika

und viele mehr!

Anhand dieser Beispiele wird deutlich, dass Rohöl weitaus mehr als nur die Grundlage für Kraftstoffe wie Benzin oder Diesel ist. Rohöl ist die Basis für viele Stoffe und Produkte, die aus der modernen Welt nicht mehr wegzudenken sind.

Klassifizierung von Rohöl

Rohöl lässt sich grundsätzlich auf verschiedene Arten klassifizieren. Hierzu zählen unter anderem die Klassifikation nach chemischen und physikalischen Eigenschaften. Rohöl kann dabei beispielsweise nach seinem Schwefelgehalt oder auch nach seinem Schweregrad eingeordnet werden.

Im Handels- und Finanzbereich liegt der Fokus bei der Klassifizierung jedoch auf der Herkunft des Öls - also auf geografischen Faktoren. Die drei wichtigsten Rohölsorten sind dabei:

Brent Crude (Nordsee)

West Texas Intermediate (USA)

Dubai Crude (Naher Osten)

Diese drei Erdöl-Sorten dominieren den globalen Ölhandel und sind insbesondere für den Spot- und Futures-Handel von Rohöl von höchster Bedeutung. Die Rohölarten weisen grundsätzlich unterschiedliche Preise auf, die sich unter anderem aus der geografischen Lage und ihren spezifischen Eigenschaften ergeben.

Dabei gilt, dass Brent Crude mit einem Marktanteil von etwa 78% den Großteil des Marktes ausmacht. Der Rest teilt sich auf West Texas Intermediate und Dubai Crude auf.

Welche Anlagemöglichkeiten gibt es für Rohöl?

Wer in Rohöl investieren möchte, hat dazu verschiedene Möglichkeiten. Die wichtigsten Investmentformen sind dabei der Spot-Handel, der Futures-Handel, das Trading mit Differenzkontrakten (CFDs), Rohöl-ETFs, Fonds und der Kauf von Rohölaktien und Unternehmensanleihen.

Was hinter diesen Anlagemöglichkeiten für Rohöl steckt, sehen wir uns in den folgenden Abschnitten an!

Spot-Handel

Beim Spot-Handel kauft man eine bestimmte Menge an Öl zum aktuellen Marktpreis. Der Spot-Handel entspricht somit einer gängigen Transaktion, bei der eine Partei den Marktpreis bezahlt und dafür eine bestimmte Menge eines Guts erhält.

Diese Art des Rohöl-Handels ist für private Investoren grundsätzlich eher uninteressant, da Privatanleger in der Regel kein echtes Öl kaufen möchten. Hinzu kommt, dass die gängigste Einheit beim Öl-Handel das Barrel ist. Ein Barrel umfasst 159 Liter und ein kleiner Kontrakt umfasst bereits 100.000 Barrel.

Diese Menge ist für Privatinvestoren aufgrund der logistischen und finanziellen Herausforderungen nicht interessant. Der Spot-Handel wird daher nur von großen Unternehmen, Raffinerien und professionellen Öl-Händlern genutzt.

Futures-Handel

Der Futures-Handel ist die gängigste Form der Investments in Rohöl. Bei einem Future handelt es sich um einen Vertrag, bei dem sich ein Käufer bzw. Verkäufer verpflichtet, eine bestimmte Menge Öl zu einem bestimmten Preis, an einem bestimmten Tag zu kaufen bzw. zu verkaufen.

Die Futures werden dabei sowohl von Unternehmen, die das Öl tatsächlich nutzen möchten, als auch von Spekulanten gekauft. Unternehmen nutzen die Futures, um sich eine bestimmte Menge an Rohöl für die Zukunft zu sichern. Die Unternehmen erhalten durch Futures Planungssicherheit, da sie wissen, dass sie das Rohöl zu einem festen Preis kaufen können.

Spekulanten nutzen Futures hingegen, um auf die Entwicklung des Rohölpreises zu spekulieren. Rechnet ein Investor beispielsweise damit, dass der Rohölpreis zum Lieferzeitpunkt über dem aktuellen Futures-Preis liegt, kann er sich heute Öl-Futures kaufen und so auf einen Preisanstieg spekulieren. Da Öl-Trader in der Regel kein Interesse an einer tatsächlichen Lieferung des Öls haben, werden die Kontrakte normalerweise vor dem Lieferdatum liquidiert oder in andere Futures umgeschichtet.

Auf einen Blick: Futures-Handel mit Rohöl

Vertrag über Kauf/Verkauf einer bestimmten Menge Rohöl, zu bestimmten Preis und Datum

Meistens genutzt von großen Unternehmen zu Zwecken der Planungssicherheit und Tradern zu Spekulationszwecken

Brent Crude Oil (Nordsee) und West Texas Intermediate (USA) stellen die beiden Hauptsorten dar

Standardkontrakte liegen bei 1.000 Barrel; Mikro-Konrakte umfassen 100 Barrel

Der Großteil des Handels mit Rohöl-Futures erfolgt über die beiden Sorten Brent Crude Oil aus der Nordsee und West Texas Intermediate (WTI) aus den USA. Die beiden Sorten bewegen sich aus preislicher Sicht grundsätzlich ähnlich, wobei der WTI-Preis eher US-amerikanischen Einflüssen unterliegt und der Fokus bei Brent eher auf dem Rest der Welt liegt.

Beim Handel mit Rohöl-Futures gibt es standardisierte Kontraktgrößen. Ein Standardkontrakt umfasst sowohl bei Brent Crude an der ICE als auch bei West Texas Intermediate an der NYMEX 1.000 Barrel.

Aufgrund der Größe der Verträge und den damit finanziellen Verpflichtungen werden diese Kontrakte besonders von großen Unternehmen und professionellen Tradern genutzt. Um auch kleineren Anlegern den Zugang zum Handel mit Öl-Futures zu ermöglichen, gibt es inzwischen auch sogenannte Mikro- und E-mini-Kontrakte.

Hier liegt die Größe für Mikro-Kontrakte bei 100 Barrel und für E-mini-Kontrakte bei 500 Barrel.

Wichtig: Beim Futures-Handel erfolgt in der Regel auf Margin. Das bedeutet, dass der Käufer zum Abschluss des Vertrags einen Teil des Kaufpreises als Sicherheitsleistung hinterlegt und der Rest zum Zeitpunkt der tatsächlichen Lieferung fällig wird. Durch den Margin-Handel ist es möglich, gehebelte Positionen einzunehmen und dadurch mit einem höheren Kapitaleinsatz zu investieren bzw. zu spekulieren. Hierdurch erhöhen sich jedoch nicht nur die möglichen Gewinne, sondern auch die Verluste.

Differenzkontrakte (CFDs)

Gerade für Privatanleger können CFDs eine interessante Möglichkeit für die Kursspekulation im Bereich des Rohöls sein. CFDs sind Differenzkontrakte, deren Kurs sich an einem Basiswert orientiert. Da CFDs direkt zwischen einem Käufer und einem Verkäufer geschlossen werden, kann nahezu jedes Asset die Basis für den CFD darstellen. Im Bereich des Rohöl-Tradings findet man daher sowohl CFDs für Brent Crude als auch für WTI.

Die Öl-CFDs bieten gegenüber Öl-Futures einige Vorteile. Zunächst einmal muss man sich bei Öl-CFDs keine Gedanken über mögliche Öl-Lieferungen oder das Rollover der Positionen machen. Hinzu kommt, dass es beim CFD-Handel keine festgelegten Kontraktgrößen wie beim Futures-Trading gibt. Das heißt, dass man jede beliebige Größe und damit auch jeden beliebigen Investmenbetrag wählen kann.

CFDs bieten zudem eine einfache Möglichkeit, auf steigende bzw. fallende Kurse zu spekulieren und gehen oftmals mit relativ geringen Gebühren einher. Ebenso wie beim Futures-Trading kann man beim CFD-Handel auch Hebel nutzen und somit mit geringem Kapitaleinsatz relativ große Positionen eröffnen.

Beim Einsatz von Hebeln muss man jedoch beachten, dass auch die Verluste im Ausmaß des Hebels verstärkt werden. Zudem können bei CFDs Übernachtgebühren anfallen, die gerade bei einer langen Haltedauer nicht zu vernachlässigen sind.

Solche Öl-CFDs findet man auch bei Mitrade. Hierbei stehen sowohl Brent- als auch WTI-CFDs zu attraktiven Konditionen zur Verfügung.

ETFs und Fonds

Bei Öl-ETFs handelt es sich um indexbasierte Investmentfonds, die die Wertentwicklung eines Indizes widerspiegeln. Im Bereich des Rohöl-Tradings gibt es dabei sowohl ETFs, die den Preis für Öl-Futures abbilden, als auch Fonds, die aus Aktien von Unternehmen aus der Öl-Branche bestehen.

Mit dem WisdomTree Brent Crude Oil und dem United States Oil Fund LP kann man beispielsweise in die Wertentwicklung von Rohöl über Futures investieren. Hierbei erhält man also direktes Exposure gegenüber dem Öl-Preis.

Wer hingegen in Unternehmen aus dem Energiesektor und spezifisch aus dem Öl-Sektor investieren möchte, kann sich näher mit dem SPDR S&P Oil & Gas Exploration & Production ETF oder dem Energy Select Sector SPDR Fund beschäftigen. Diese Öl-ETFs bestehen größtenteils aus US-Unternehmen, die im Öl-Sektor tätig sind.

Die großen Vorteile von ETFs gegen über anderen Rohöl-Investments sind ihre einfache Handhabung und die geringen Gebühren. Die ETFs sind gerade für Anleger mit einer längeren Haltedauer interessant und stellen eine gute Möglichkeit dar, in den gesamten Sektor zu investieren.

| Rohöl-ETFs | Rohöl-Fonds |

|---|---|

| ETFs bilden Index wie Öl-Preis ab | Fonds wird von Fondsmanager verwaltet |

| Passive Verwaltung | Aktive Verwaltung |

| Geringe Gebühren | Hohe Gebühren |

| Mögliche Rendite entspricht Markttrend | Höhere Rendite als Marktentwicklung möglich |

| Bieten einfachen Zugang zu Rohöl-Investments | Bequemer Zugang zu Rohöl-Investments |

Neben den passiven Indexfonds (ETFs) gibt es im Öl-Sektor auch aktiv verwaltete Investmentfonds. Der Unterschied zu ETFs besteht darin, dass die Fonds von einem Fondsmanager aktiv verwaltet werden. Dies bedeutet, dass er regelmäßig die Zusammensetzung des Fonds verändert, indem er gewisse Aktien kauft bzw. verkauft. Die Fondsmanager probieren dabei immer, eine bessere Performance als der breite Markt, der in ETFs abgebildet wird, zu erzielen. Einige der größten aktiv verwalteten Öl-Fonds sind der BGF World Energy Fund und der WS Guinness Global Energy Fund.

Der Vorteil dieser Fonds besteht darin, dass die Fondsmanager aktiv sind und somit möglichereweise höhere Renditen als der Gesamtmarkt erwirtschaften können. Der Nachteil ist jedoch, dass diese Fonds mit deutlich höheren Gebühren als ETFs einhergehen und aktive Fondsverwalter oftmals keine höhere Rendite als ETFs erwirtschaften.

Aktien und Unternehmensanleihen

Während man mit ETFs oder Fonds immer in mehrere Aktien aus dem Öl-Sektor investiert, kann man sich auch Einzelaktien aus diesem Bereich kaufen. Zu den größten Unternehmen im Öl-Bereich zählen Saudi Aramco, Exxon Mobil, Chevron, Shell, PetroChina und TotalEnergies.

Diese Unternehmen sind größtenteils an verschiedenen Stufen der Exploration, Förderung und Verarbeitung von Rohöl beteiligt und stellen damit eine direkte Möglichkeit dar, um in diese Sektoren zu investieren.

Investments in Einzelaktien haben den Vorteil, dass man nur in Unternehmen investiert, von deren Erfolg man überzeugt ist. Demgegenüber können ETFs auch Aktien von Unternehmen umfassen, die man als eher negativ bewertet.

Einzelaktien haben jedoch den Nachteil, dass Fehlentscheidungen des Managements schnell zu Verlusten führen können. Dieses Risiko ist beispielsweise bei einem ETF deutlich geringer, da man hier in den gesamten Sektor investiert.

Wer nach einer Anlage im Öl-Sektor sucht, die weniger riskant ist als Futures, CFDs, Aktien, ETFs und Fonds ist, kann sich mit Öl-Anleihen beschäftigen. Bei einer Öl-Anleihe leiht man einem Öl-Unternehmen Geld und erhält dafür laufende Zinszahlungen und am Ende das geliehene Kapital zurück. Bei der Auswahl einer Anleihe sollte man unbedingt auf das Kreditrating des Unternehmens und das Ausfallrisiko achten.

Hierbei gibt es Anleihen mit unterschiedlichen Laufzeiten und Kuponzahlungen (Zinsen). So bietet beispielsweise eine Anleihe von Saudi Aramco mit Ablaufdatum am 16. April 2029 aktuell einen jährlichen Zins von 3,5%, der halbjährlich ausbezahlt wird.

Grundsätzlich gilt, dass der Markt für Unternehmensanleihen auch im Öl-Sektor sehr interessant sein kann. Investments in Unternehmensanleihen gehen aber auch mit spezifischen Risiken wie Liquiditätsrisiken, Ausfallrisiken, Zinsrisiken und Währungsrisiken einher. Diese Risiken sollten man vor einem Investment in diese Anlageklasse immer sorgfältig mit den möglichen Renditen abwägen.

Faktoren, die den Rohölpreis beeinflussen

Der Rohölpreis wird von vielen verschiedenen Faktoren beeinflusst. Zu den wichtigsten Einflussfaktoren zählen Politik, Wirtschaft und die Entwicklung der Wechselkurse. In den folgenden Abschnitten sehen wir uns die Einflussfaktoren genauer an.

Politik und der Rohölpreis

Politische Entscheidungen und Ereignisse sind zwei der wichtigsten Einflussfaktoren auf den Öl-Preis. Entscheidet sich beispielsweise die OPEC - also das Bündnis der Öl-produzierenden und exportierenden Ländern - für eine Veränderung der Fördermenge hat dies einen Einfluss auf das Öl-Angebot und damit auch auf den Öl-Preis.

Hinzu kommt, dass regionale Konflikte wie beispielsweise im Nahen Osten einen großen Einfluss auf die Öl-Lieferketten und damit auch auf den Öl-Preis haben können.

Aber auch innenpolitische Entscheidungen wie die Freigabe zur Erschließung neuer Öl-Felder oder ein Fokus auf erneuerbare Energien und die Abkehr von fossilen Brennstoffen zeigen, dass politische Entscheidungen ein wichtiger Einflussfaktor sind.

Wirtschaft und der Rohölpreis

Auch wirtschaftliche Faktoren prägen den Rohölpreis. Hierbei haben insbesondere die industriellen Aktivitäten, das BIP-Wachstum aber auch die Arbeitsmarktdaten einen Einfluss auf den Öl-Preis, da sie Indikatoren für die wirtschaftliche Situation eines Lands und damit auch für deren Nachfrage nach Rohöl darstellen.

Auch wirtschaftspolitische Entscheidungen wie der Fokus auf Dienstleistungen im Gegensatz zur Industrie kann einen großen Einfluss auf den Öl-Preis haben.

Wechselkurse und der Öl-Preis

Da der Spot- und Futures-Handel im Öl-Sektor grundsätzlich über US-Dollar abgewickelt werden, spielen Wechselkurse eine große Rolle beim Öl-Preis. Wertet der US-Dollar beispielsweise ab, kann dies Öl für andere Länder aus relativer Sicht günstiger machen und umgekehrt.

Somit sollte man bei der Analyse des Rohöl-Preises auch immer ein Auge auf die Wechselkurse und deren möglichen Einfluss auf den Öl-Preis werfen.

Weitere Einflussfaktoren auf den Öl-Preis

Neben den oben genannten Faktoren wird der Rohöl-Kurs noch von einer Vielzahl weiterer Aspekte beeinflusst. Hierzu zählen unter anderem:

technologische Entwicklungen

saisonale Faktoren

Lagerbestände

Spekulationen

Umweltpolitische Entscheidungen

Naturkatastrophen

uvm.

Vorteile und Risiken der Rohölinvestition

Als am meisten gehandelter Rohstoff der Welt geht Rohöl mit einigen Vorteilen und Risiken einher. Die folgende Tabelle zeigt eine Auflistung der wichtigsten Vorteile und Risiken von Rohöl:

| Vorteile Rohöl | Risiko Rohöl |

|---|---|

| Markt mit hoher Liquidität | Abhängigkeit von geopolitischen Entscheidungen |

| Verschiedene Investmentmöglichkeiten über Spot-Handel, Futures, CFDs, ETFs, Fonds, Aktien und Anleihen | Komplexer Markt mit vielen Akteuren |

| Öl-Preis korreliert oftmals nicht mit anderen Anlageklassen | Zunehmende Umweltauflagen und Regulierungen |

| Mögliche Eignung als Inflationsschutz | Hohes Verlustrisiko bei gehebelten Produkten |

| Möglichkeit des Einsatzes von Hebeln | Future-Handel für Privatanleger oftmals ungeeignet |

| Regelmäßige Einnahmen durch Dividenden oder Kuponzahlungen | Gesellschaftliche Kritik an fossilen Brennstoffen |

| Hoher Grad an Regulierung und Überwachung der Märkte | Hohe Volatilität |

Veränderungen und Ausblick der Rohölpreise

Historische Entwicklung der Rohölpreise

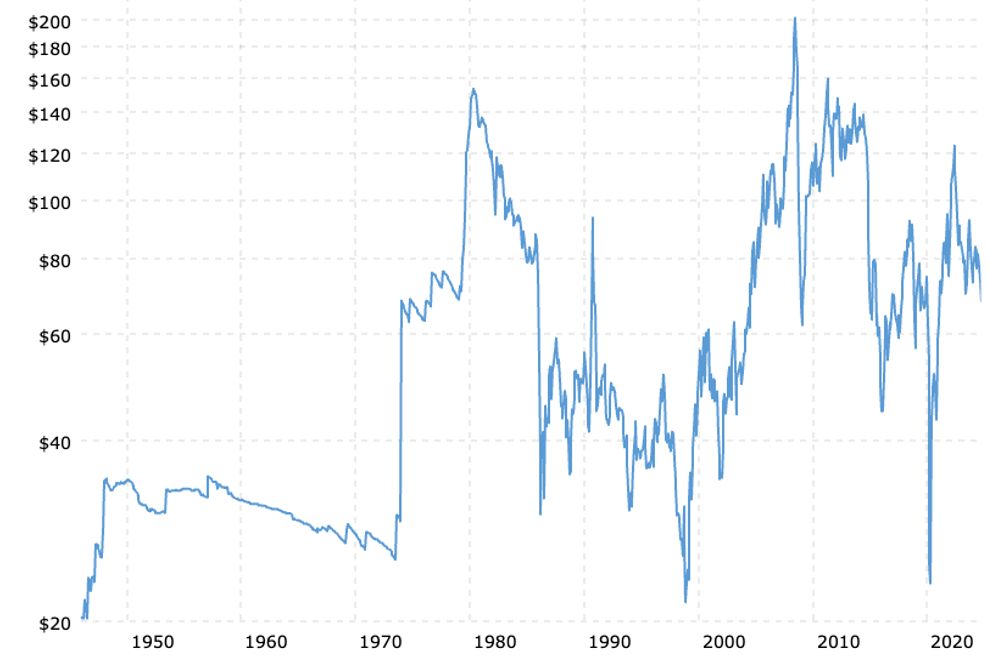

Die Ölpreis-Historie ist von einer sehr hohen Volatilität geprägt. Diese Volatilität ergibt sich aus den verschiedenen Einflussfaktoren wie geopolitische Ereignisse, allgemeine Wirtschaftstrends und technologische Entwicklungen.

Quelle:macrotrends

Im Folgenden skizzieren wir eine kurze Historie des Rohölpreises anhand verschiedener Meilensteine:

1970er-Jahre: Erste Ölkrise mit starkem Preisanstieg ausgelöst durch das OPEC-Embargo

1980er-und 1990er-Jahre: Zunächst historisches Hoch aufgrund der anhaltenden Spannungen im Nahen Osten; danach deutlicher Kursverfall und aufgrund eines Überangebots und starke Kursschwankungen aufgrund einer volatilen Nachfrage

2000er-Jahre: Starke Kursanstiege aufgrund einer hohen Öl-Nachfrage - insbesondere durch Schwellenländer; steiler Preissturz im Jahr 2008 im Zuge der globalen Finanzkrise

2010er-Jahre: Anhaltend starke Kursschwankungen mit teilweise deutlichem Preisverfall aufgrund des Fracking-Booms in den USA und der OPEC-Strategie

Anfang 2020er-Jahre: Massiver Wertverfall zu Beginn der Corona-Pandemie mit Kursen von unter 24 US-Dollar pro Barrel; danach Erholung des Preises aufgrund eines Post-Corona-Nachfrageschubs und den Spannungen im Nahen Osten

Aktuelle Situation des Rohölmarktes

Die Situation am Rohölmarkt ist auch aktuell von einer hohen Unsicherheit geprägt. Diese Unsicherheit rührt aus den anhaltenden Spannungen im Nahen Osten, dem Russland-Ukraine-Konflikt und der allgemeinen unsicheren wirtschaftlichen Lage. Gerade die abnehmende Nachfrage aus China sorgt dafür, dass die OPEC ihre Nachfrageprognose erneut gesenkt hat, was einen Hinweis auf möglicherweise fallende Rohölpreise darstellen könnte.

Diese Gemengelage sorgt dafür, dass der Rohölpreis weiterhin starke Schwankungen aufweist und sich derzeit in einer Range zwischen 70 und 90US-Dollar bewegt.

Prognosen und Analysen der zukünftigen Rohölpreise

Rohölpreis-Prognosen sind aufgrund der vielen Einflussfaktoren relativ unscharf. Wie wir in diesem Artikel bereits gesehen haben, wird der Öl-Preis gleich von mehreren Aspekten beeinflusst, die teilweise in unterschiedliche Richtungen wirken. Da nicht immer klar ist, wie stark die jeweiligen Einflussfaktoren ausgeprägt sind, liegen die Preisprognosen für Rohöl teilweise weit auseinader.

Daher lohnt es sich, einen Blick auf positive, moderate und negative Prognosen zu werfen, um ein vollständiges Bild der möglichen Entwicklungen zu erhalten.

Die US-Behörde US Energy Information Administration wagt eine bullische Rohöl-Prognose und rechnet bis zum Jahresende mit 90 US-Dollar pro Barrel.

Morgan Stanley hat seine Ölpreis-Vorhersage erneut nach unten korrigiert und rechnet beispielsweise damit, dass der Brent-Preis im vierten Quartal 2024 durchschnittlich bei 75 US-Dollar pro Barrel liegen wird.

Die Trafigura Group rechnet sogar damit, dass der Preis für ein Barrel Brent-Öl in naher Zukunft bei knapp 60 US-Dollar liegen wird.

Einfluss von erneuerbaren Energien auf den Rohölmarkt

Im vergangenen Jahrzehnt haben erneuerbare Energien deutlich an Bedeutung gewonnen. Dadurch stellt sich logischerweise die Frage, wie sich erneuerbare Energien auf den Rohölmarkt auswirken. Diese Frage lässt sich aktuell noch nicht abschließend bewerten, da das Zusammenspiel von erneuerbaren Energien und dem Rohölmarkt sehr dynamisch und komplex ist. Diese Erkenntnis geht unter anderem aus einer Studie von zwei italienischen Forschern hervor.

So kann ein Anstieg der Rohölpreise beispielsweise zu einem Anstieg der Investitionen in erneuerbare Energien führen. Geringe Rohölpreise können die Erneuerbaren hingegen weniger attraktiv machen. Da sowohl der Öl-Preis als auch die erneuerbaren Energien auch anderen Einflussfaktoren, wie politischen Entscheidungen unterliegen, lässt sich kein einfacher und linearer Zusammenhang herstellen.

Um das volle Ausmaß der Erneuerbaren auf den Rohölmarkt abschätzen zu können, müssen daher noch einige Jahre vergehen.

Fazit

Rohöl stellt weiterhin die Basis für viele Teile des modernen Lebens dar. Das Rohöl dient dabei nicht nur als Ausgangsprodukt für die Herstellung fossiler Brennstoffe, sondern auch von vielen Produkten wie Dünger, Medikamente, Fasern und vieles mehr!

Daher bleibt Rohöl auch aus Investmentsicht interessant. Wer in diesen Rohstoff investieren möchte, hat hierfür verschiedene Möglichkeiten. Diese Optionen umfassen unter anderem Futures, CFDs, ETFs, Aktien und Unternehmensanleihen.

Da Rohöl-Futures oftmals mit einem hohen Kapitaleinsatz verbunden sind, stellen gerade Rohöl-CFDs eine spannende Alternative für Privatanleger dar, die auf den Rohöl-Preis spekulieren möchten. Für langfristigere Rohöl-Investments mit einem geringeren Risiko als CFDs bieten sich hingegen Öl-ETFs- und Fonds, Öl-Aktien oder auch Öl-Anleihen an.

Dieser Text spiegelt lediglich die persönliche Meinung des Autors wider. Leser sollten diesen Artikel nicht als Grundlage für Investitionen betrachten. Bevor Sie eine Investitionsentscheidung treffen, sollten Sie den Rat eines unabhängigen Finanzberaters einholen, um sicherzustellen, dass Sie die Risiken verstehen. Differenzkontrakte (CFDs) sind Hebelprodukte, die zum Totalverlust Ihres Kapitals führen können. Diese Produkte sind nicht für jeden geeignet, investieren Sie daher vorsichtig. Für weitere Details informieren Sie sich bitte.