什麼是成長股?

所謂的成長股指的就是仍處於業績增長,市場爆發期的公司。由於這類公司所處的市場還沒定型,未來前景大風險也高,因此這些企業的股價波動都相對巨大。

同時由於這些公司每年的營收與獲利都高速成長,使用當下或過去的EPS來制定本益比會顯得股價太便宜,因此分析師往往都會使用未來的EPS甚至營收來制定目標價。

可以說,投資成長型股票要麼帶來巨大回報,要麼帶來巨大虧損,因此一般來說,成長型股票不建議佔投資組合中太高的比重。

成長股vs. 價值股對比

價值股關注的是『當下』的股價是否低於企業的合理價值。投資價值股看重的是公司的基本面,投資人追求的通常都是『穩定』的資產增值或是配息。

至於成長股,更多看重的是企業的『未來』,也就是公司的潛力是否足夠巨大,潛能可以兌現多少。

一般來說,投資成長股的當下可能都是會覺得『買貴了』,但事後來看非常便宜。就像2000年的時候,投資亞馬遜本益比一百多倍,但兩年後,原本的股價本益比可能只剩幾十倍。再隔幾年來看,本益比可能只剩個位數。這段期間,亞馬遜股價(AMZN.US)也是一路狂飆的往上漲,若從2001年的低點(最低價0.54美元)來看,至今(172美元)上漲了320倍。這就是成長股的魅力所在。

然而,同一時間若選擇投資微軟(MSFT.US)這種成熟的大公司,雖然也有獲利,但資產爆發的速度就遠遠比不上亞馬遜,同樣以2001年的低點(20.55美元)來看,至今(402.09美元)只上漲了約20倍。

這主要是因為在2001的當下,個人電腦已經普及,之後雖然有所成長但速度很慢,微軟是直到雲端業務打開新的市場後才重新找到增長點。但亞馬遜所處的網購業務則剛好處於爆發期,而且公司後來也同樣找到了雲端業務的增長點,因此才能帶給投資人那麼高的回報。

但大家要注意,並非所有的成長股都會像亞馬遜這樣成功脫穎而出。更多的成長股是在競爭中沒有搶到市場地位,或是即使搶到了但獲利並沒有預想的豐厚,而股價先吹了很大的泡泡然後破滅的。就像疫情期間的遠端會議公司ZOOM(ZM.US),屬於『搶到市占但獲利無法支撐太高的股價,最後泡沫破裂』的代表。

(2019--2024年Zoom股價走勢,圖源:Mitrade)

因此,投資成長股以前,一定要明確的抓好離場時間,才能將獲利守住。至於投資價值股也並非能永遠保證獲利,只是因為產業相對成熟,即使企業陷入衰敗,仍會留給投資人足夠的時間離場,就像通用電器(GE.US),從2000年後開始由盛轉衰,但不同於ZOOM跌掉9成股價只花了兩年,GE則是花了20年才跌掉9成股價,而且因為公司業務很大,最後把很多賠錢業務賣掉還能有很高機會絕處逢生觸底反彈。

無論是風險還是報酬,價值股都比成長股更小也更穩定,更適合做為核心資產配置。

成長股vs. 價值股主要差異整理

| 項目 | 價值股 | 成長股 |

定義 | 『當下』股價低於企業價值 | 企業『未來』成長性巨大,潛力無窮 |

投資重點 | 重視企業基本面與護城河 | 重視公司產業前景以及技術專利 |

報酬率 | 通常穩健成長,略為優於大盤 | 報酬率高但風險也大 |

風險 | 相對低 | 相對高 |

配息 | 通常有,由於產業發展穩定,公司配息率通常較高 | 通常沒有,獲利都會拿來繼續研發搶市場,即使有配息,配息率也都很低 |

主要產業 | 金融、傳產、公共事業、必需性消費 | 科技、生技醫療、資訊相關 |

如何挑選成長型股票

雖然投資成長股風險較大,但相比有機會帶來可觀的收益,許多投資人還是願意趨之若鶩的選擇成長股為投資標的,那麼選擇成長股投資,一般參考什麼指標呢?

營收成長率

既然是成長股,那公司的業務勢必要每年都大幅上漲。一般來說,至少連續幾年營收年增率都高於20%,才會被稱為成長股。

產業具有高成長性

一般來說,有很多產業本身已經飽和,像個人PC市場、手機市場,即使新企業加入,但全球會用手機的人基本上都用了,在這個領域就很難出現成長股,因此,成長股通常會出現在市場年年增長的爆發性產業中。

當下來看公司估值很高

沒有人的錢是大風颳來的,一般來說,排除主力刻意炒作,若某個企業長期性高估直,那代表的就是有資本看好公司未來的前景,就像當年的亞馬遜,或是2020年的TESLA,本益比都是曾被炒到上百倍甚至千倍,但事後來看都是超級便宜的價格,因此若有企業估值長期很高,那它很可能就是下一個股價即將爆發的成長股。

2024年最佳成長股推薦

綜合前面提到的幾點,我認為成長股需要滿足產業高成長、企業營收高成長以及市場已經關注到以上幾點。因此本文特別整理市場上最喜歡投資成長股的基金經理人,方舟投資(ARK Invest)的CEO木頭姐(Cathie Wood)2024看好的題材,並從中選出7檔值得關注的標的給大家參考。

木頭姐雖然在這篇名為《Big Ideas 2024:顛覆常規,定義未來》的年度重磅報告中列出15個重點,但實際上只涵蓋了8個領域,分別是AI人工智慧、比特幣、數位金融、智慧醫療、電動車、機器人、可重複使用火箭以及3D列印,其中可重複使用火箭技術對應的企業SPACE X尚未上市,因此以下分別針對另外7個領域進行簡單介紹並推薦對應的標的。

1. AI人工智慧,對應標的GOOGLE

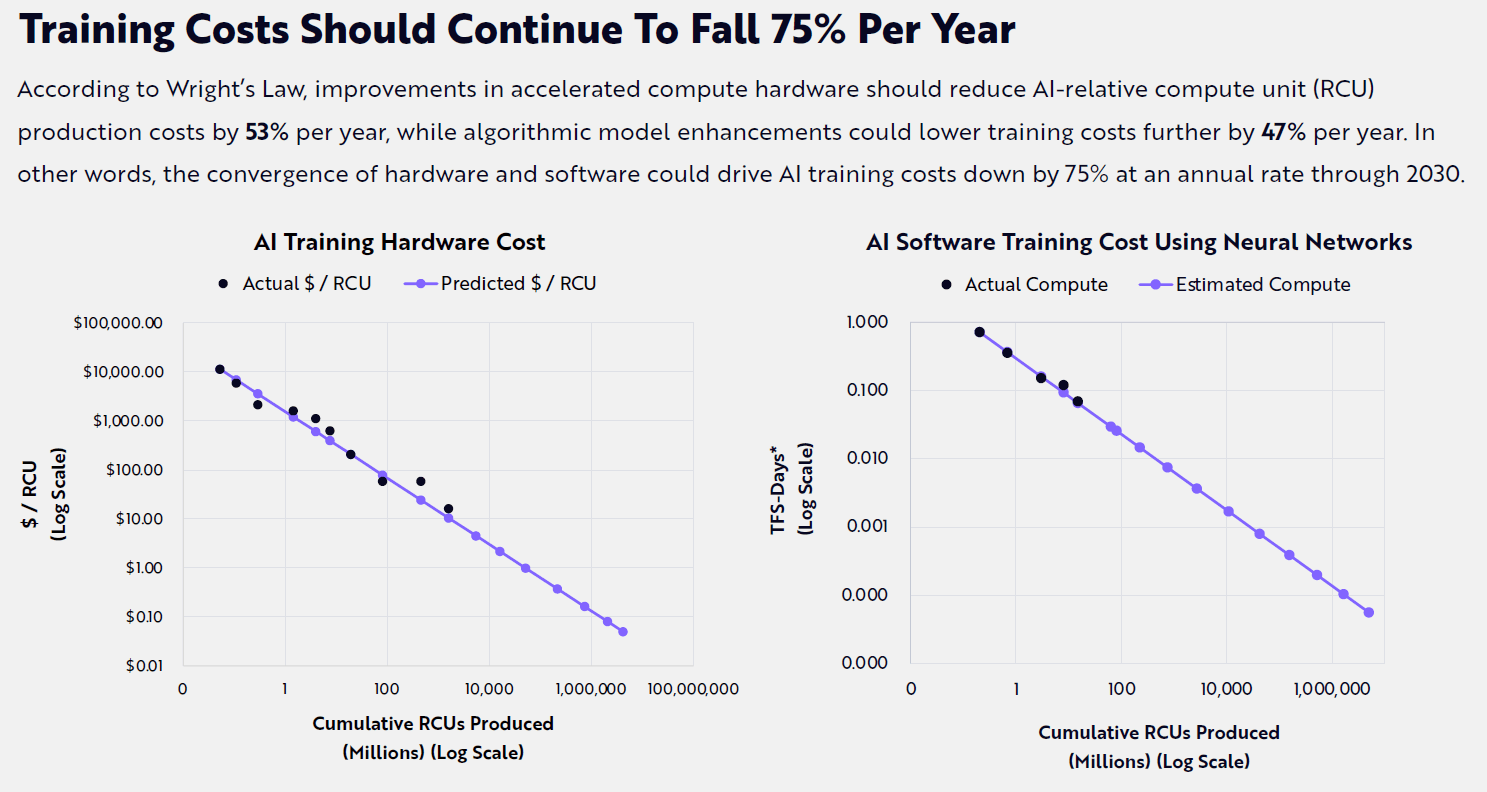

半導體的發展依循的是摩爾定律,也就是每兩年晶片的運算速度會多1倍。而AI根據的則是萊特定律(Wright’s Law),也就是同樣的算力,每年的成本會降低75%(生產成本降低53%*訓練成本降低47%),這將大大加速AI的普及率。

![]()

圖片來源:ARK報告檔案

而在眾多的AI概念股中,表現最亮眼的雖然是NVIDIA(NVDA.US),但不排除未來許多想發展AI的公司經不住競爭倒閉,到時候二手的AI晶片供給可能大量增加,壓縮到NVIDIA的獲利。

相對來說有機會持續高速成長的應該是提供應用的公司,例如META、MSFT與GOOGLE,其中GOOGLE的數據會更全面,對它的機器人Bard來說能更完整的學習用戶習慣,因此從成長性的角度來看,我認為GOOGLE(GOOG.US)會是2024年AI概念股中最具有投資價值的成長股。

2. 比特幣,對應標的COINBASE

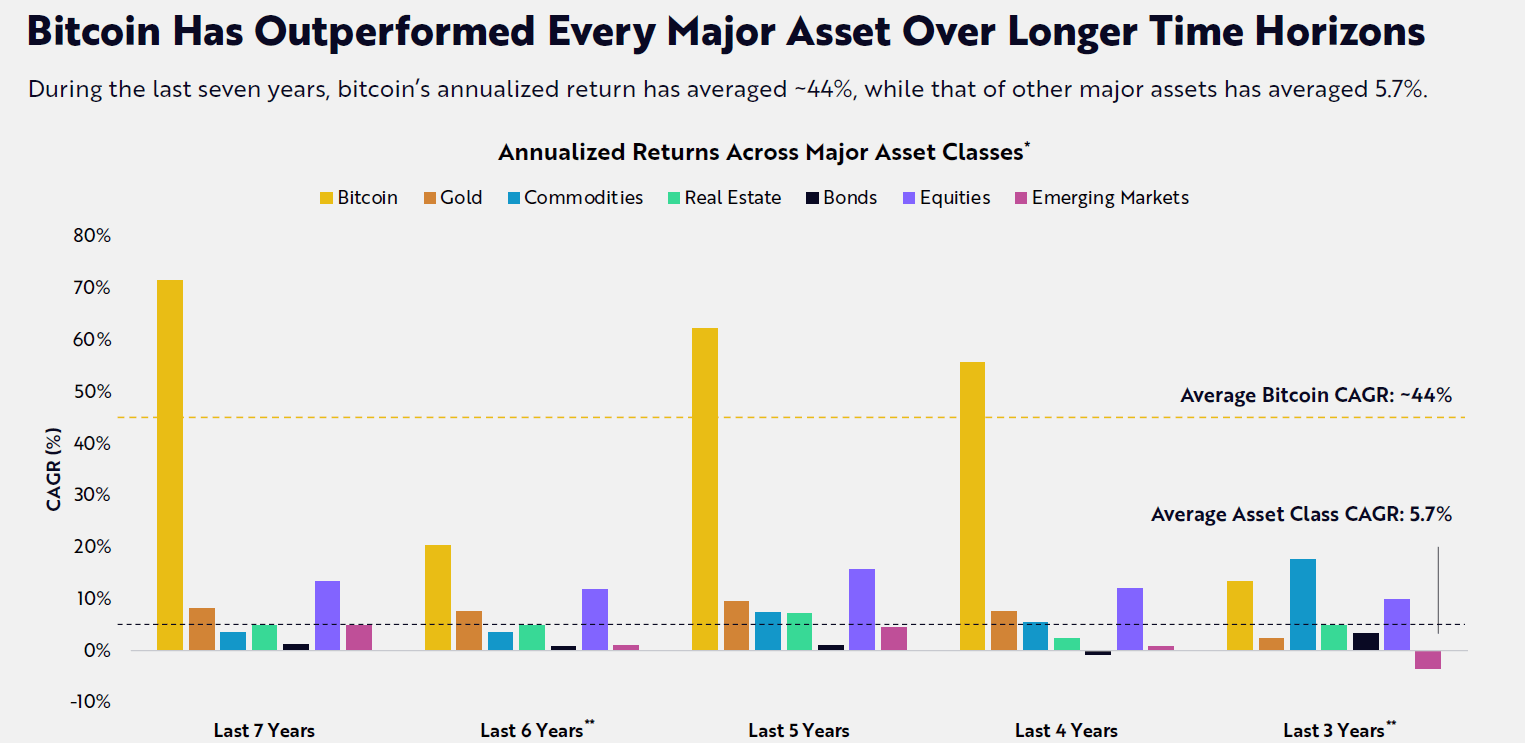

ARK一直非常看好比特幣的發展,即使在比特幣的歷史中曾經歷數次大規模的回條,他們始終堅信相比最終的目標價這些都只是小幅度的波動,畢竟根據過去5年的數據顯示,比特幣的資產報酬率優於其他已知的所有資產,包含黃金、大宗商品、房地產、債券、股票甚至新興市場。

圖片來源:ARK報告檔案

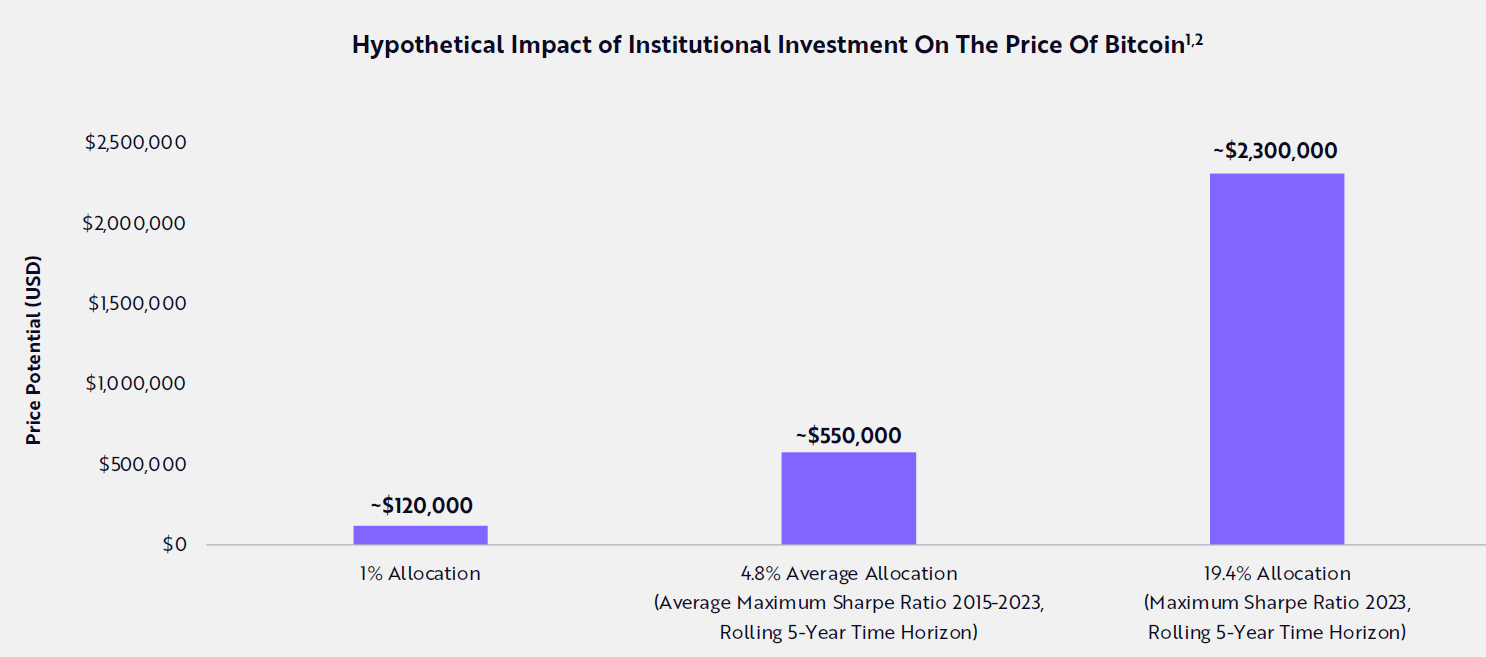

根據ARK團隊回測,在2023年將19.4%的資產投資到比特幣是最佳的選擇,相比目前全球配置在比特幣的資產仍不到1%,成長潛力巨大!

若全球所有的資產管理公司都採取這樣的比例配置比特幣,也就是從目前配置不到1%的比例拉高到19.4%,那比特幣的價格將被推升到230萬美元/顆

而在比特幣價格炒高的過程中,虛擬貨幣的交易量也將放大,因此,目前市場上第二大也是上市公司中最大的虛擬貨幣交易所——Coinbase(COIN.US)也將有機會受惠最多。

圖片來源:ARK報告檔案

3. 數位金融,對應標的SOFI

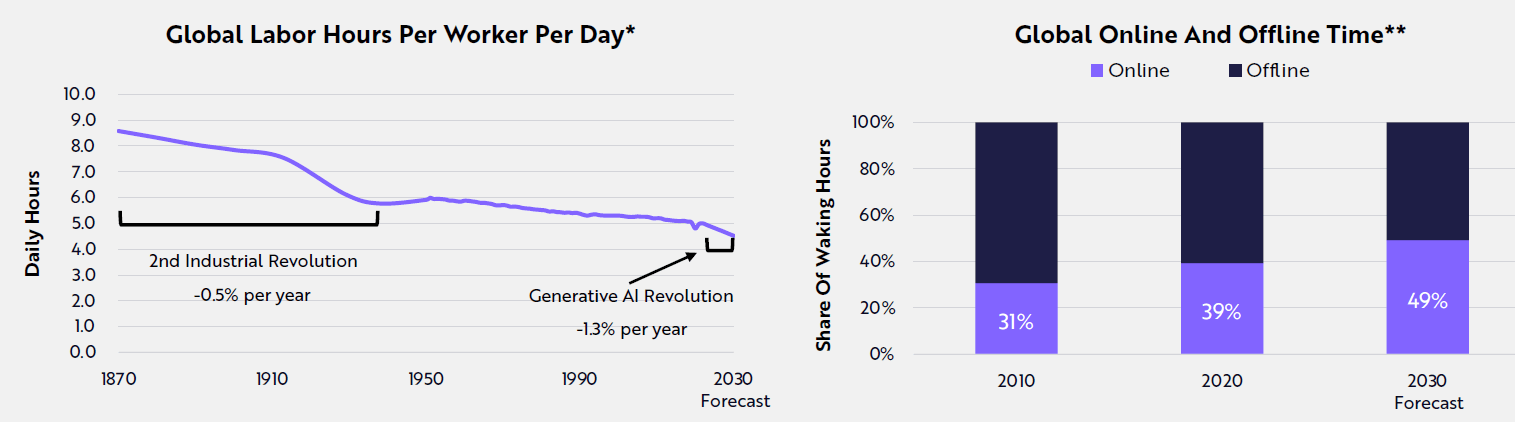

由於AI高速發展帶來工作與生活型態的改變,未來人們工時將大幅縮短,線上生活娛樂時間會大幅拉長,根據統計,到了2030年,每人的平均工時將降低到4.5小時

圖片來源:ARK報告檔案

這些多出來的時間就會拿來消費娛樂,根據ARK研究發現,網路娛樂佔消費者的時間正在逐年增加,未來7年將以每年19%的速度成長,從2023年的7兆美金成長到2030年的23兆美金。而誰能搶食這塊大餅,ARK認為,數位金融公司的優勢會比傳統銀行更大。

畢竟這些網路公司對客戶本身的了解程度將超過銀行,對於給他們貸款、金融投資建議更能取得客戶信任。像SoFi(Sofi Technologies)主要的業務就是提供客戶貸款、投資以及購買保險等金融產品。

這些過去民眾會在銀行進行的業務,SoFi(SOFI.US)通過大數據都可以在網上進行,而且由於數據更精準,貸款違約風險更低、保險理賠率也更搭,大大提高了公司的獲利。

預估在AI高速發展的推動下,這部分獲利也將持續大幅增加,公司自己估計2023 年至 2026 年營收年增率將高達20%~25%,2026 年時 EPS 將自目前的55美分增加至80美分,值得投資人關注。

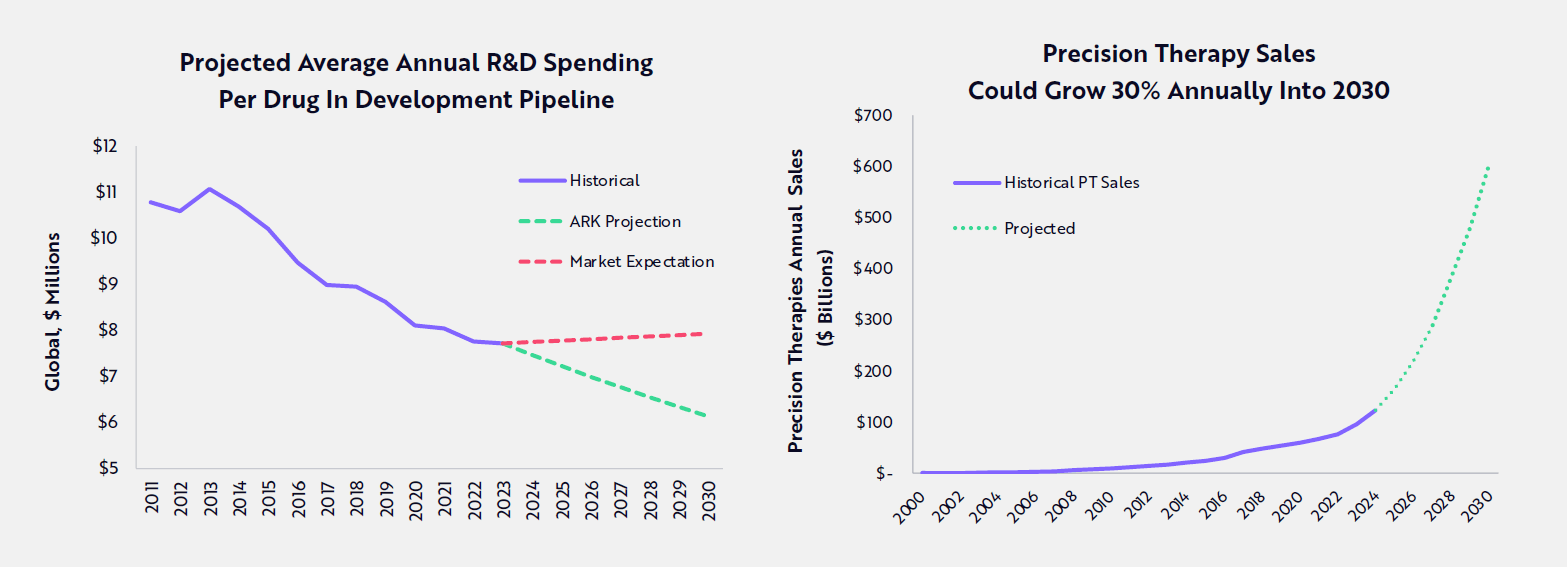

4. 智慧醫療,對應標的LLY禮來公司

醫療是一個長多的產業,隨著老年化問題持續,許多國家醫療支出都是年年增加的。

而AI的出現,很可能大大縮短藥物開發的時間,畢竟像DNA定序或一些蛋白性藥物的比對,AI都可以快速完成。但對藥廠來說,即使開發成本有所下降,但售價還是年年調漲,光這一來一回,預估可幫藥廠在未來7年內創造超過1.5兆美元的產值,也是投資時不可錯過的產業。

圖片來源:ARK報告檔案

這邊選擇的是減肥神藥GLP-1發明公司禮來公司(LLY.US),同時也是目前全球市值最高的藥企。該公司不僅靠減肥藥在過去一年市值翻倍,而且隨著該藥品適應症越來越多,未來的用戶也會持續增加,再考量到藥品升級開發的成本逐年下降,售價卻逐年攀升,公司獲利持續高速成長非常可期。

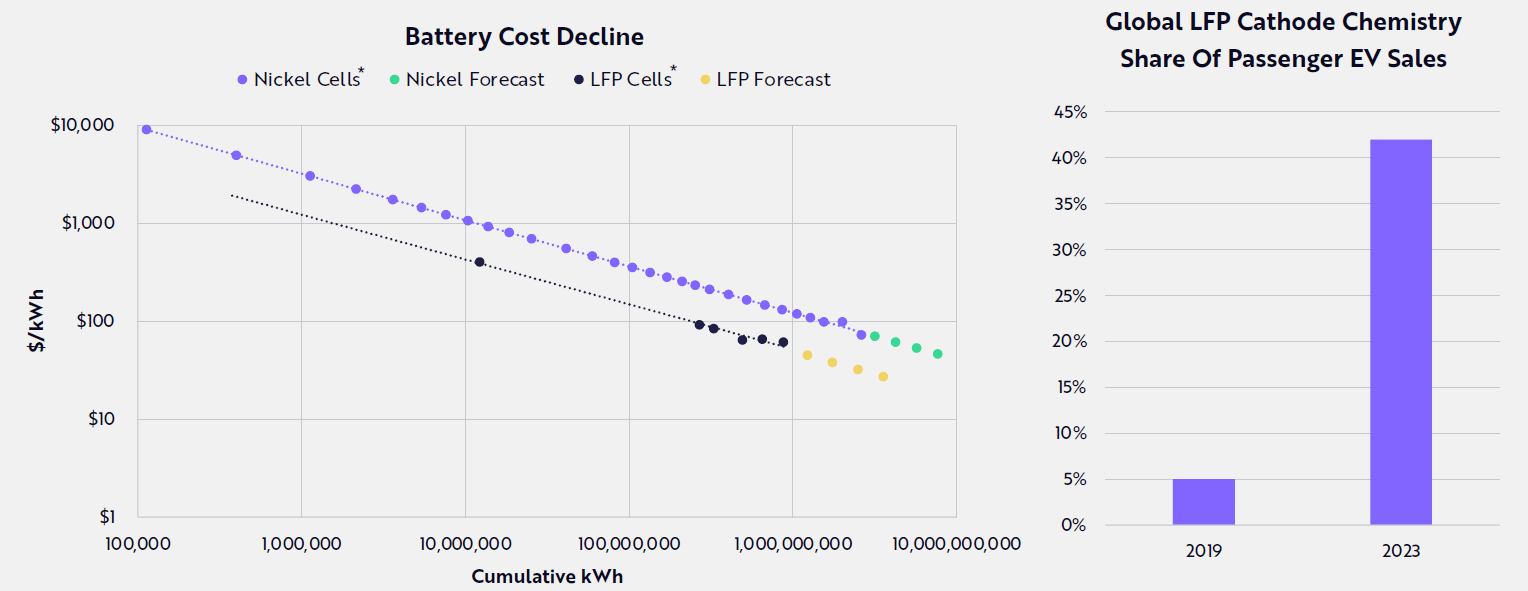

5. 電動車,對應標的TESLA

目前電動車最大的造車成本就是電池,根據萊特定律,發電量每增加一倍,電池的成本就會降低28%,而伴隨成本降低,電動車銷量將指數級成長。

圖片來源:ARK報告檔案

另外若等到電動車廠,如特斯拉、比亞迪蒐集夠多的數據,並且法規開放無人駕駛計程車(robotaxi)的話,電動車的銷量將直接爆發,預估可佔總汽車銷量的95%~100%。

相比去年全年銷量約1000萬台,ARK預測,未來7年電動車銷量將以每年33%的速度成長,總電動車銷量將從2023年的1千萬台增加到2030年的7400萬台!!

其中受惠最大的就是龍頭TESLA與比亞迪,而相比比亞迪主要花費時間在硬體上,TESLA更FOCUS在數據蒐集上,企圖能蒐集更多完整道路數據,來完成無人駕駛計程車(robotaxi)的宏願。而比亞迪主要的市場仍在中國境內,因此數據地圖會比較不完整,從這個爆發潛力來比,TESLA(TSLA.US)的前景更大,更值得關注。

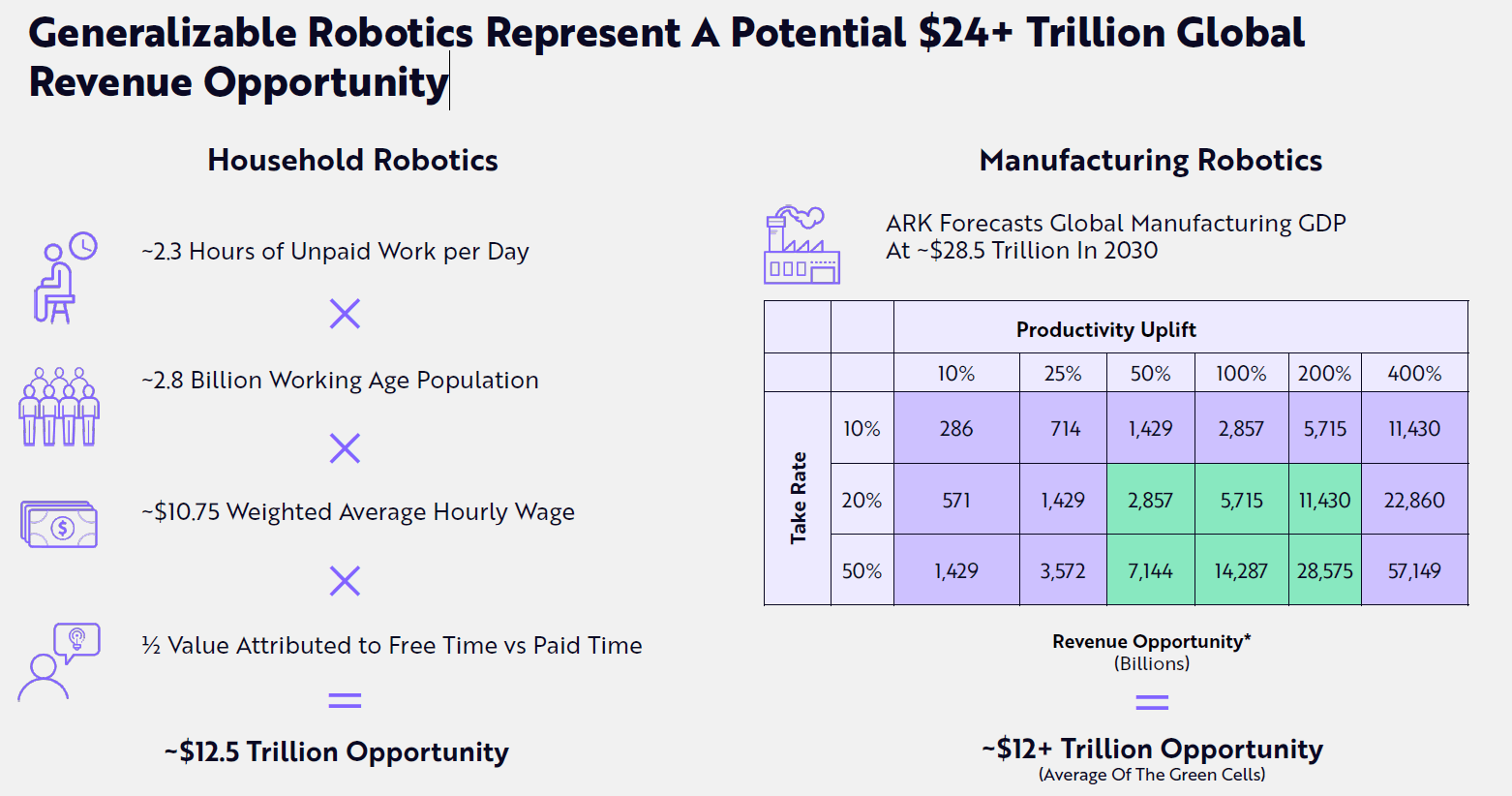

6. 機器人,對應標的ROK

AI目前高速發展,讓我們看到機器人更成熟應用的可能。過去的7年裡,電腦的視覺效果與深度學習的效能提高了33倍,在很多領域中,機器人的表現已經遠超人類的極限,而且這個差距還在拉大。

因此,未來的協作機器人將在生活中扮演更多角色可能是路邊指揮的交通警察,可能是工廠的同事,也可能是家裡的家政阿姨甚至保母而這些被機器取代的工作將釋放更多的勞動力,讓人們可以去做更多事情根據ARK團隊預估,機器人技術一旦成熟應用,每年將可幫企業多賺12兆美元,同時也幫人們節省12.5兆美元的勞動,一來一回就是創造了24.5兆美元的價值! 因此機器人相關產業也是非常值得投資的。

圖片來源:ARK報告檔案

而說起機器人,就不得不提到Rockwell Automation(ROK) 這家公司。它是一家傳們提供機器自動化的公司,隨著AI高速發展,各種應用如雨後春筍般湧出,ROK未來的業務勢必會持續成長,剛好目前因為高息導致一些工廠延緩自動化更新使得ROK營收衰退股價下跌,是很好的買點浮現。

投資人可以多多關注,畢竟AI對自動化帶來的革新是巨大的,目前的財報不能完整反映ROK的真實潛力,前景可期!

Rockwell Automation(ROK.US)即時股價走勢圖:

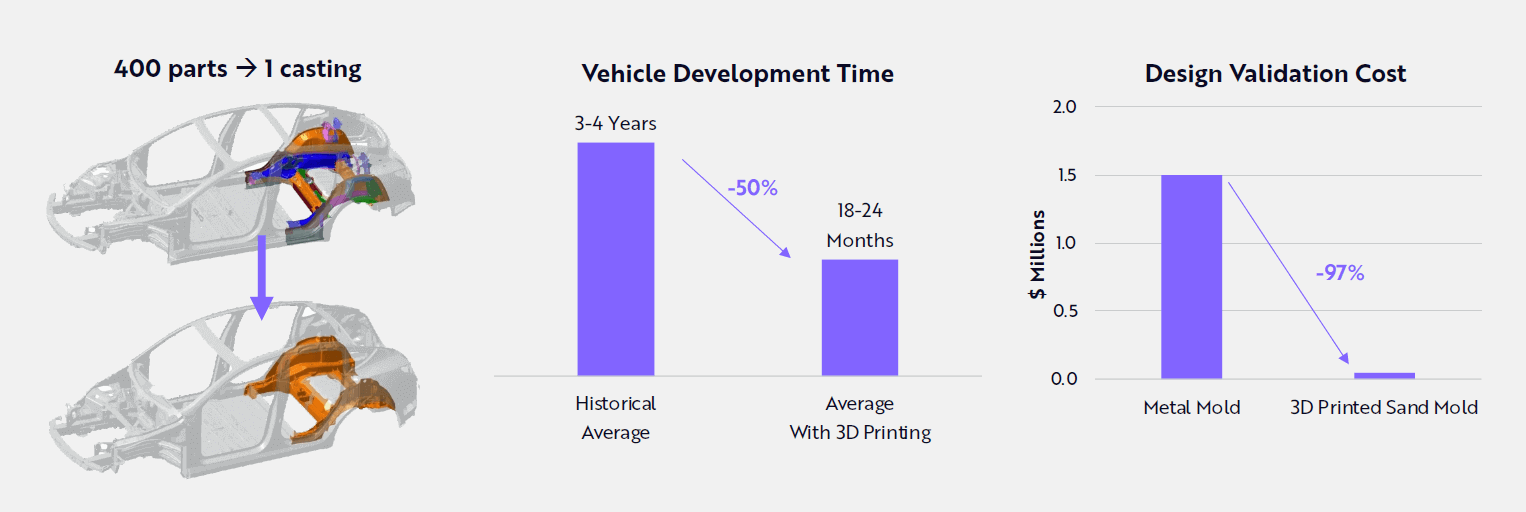

7. 3D列印,對應標的PTC

3D列印對許多產業帶來的改變都是巨大的。

像製造商,過去每開模一次都會需要耗費巨大的成本,但有了3D列印技術,他們的開模成本大大的降低了,大幅減少了庫存壓力。根據TESLA的數據顯示,使用了3D列印後,開模的時間比原本的縮短了一半以上,設計與驗證是否可行的成本更是降低了97%!

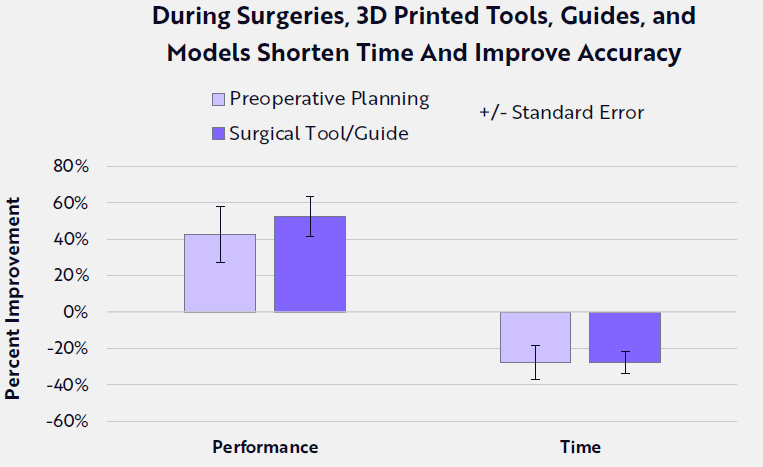

圖片來源:ARK報告檔案

對於醫療行業來說,3D列印可以客製化患者需求,如想做植牙的患者3D列印可以客製化齒模,甚至一些人工關節、器官等等,這不僅使患者使用起來更舒適,根據數據顯示,3D列印製作出來的模具精確度比傳統手法精準了40%~50%,因為更合身,手術時間也比過往節省了30%。

圖片來源:ARK報告檔案

根據 ARK 的研究,未來 7 年 3D 列印收入每年可能會成長約 40%,從目前的約 180 億美元增加到 2030 年的約 1,800 億美元。

而整個3D列印產業中,市值最高成長最好的就是PTC企業,PTC 主攻的業務是AR/VR、工業物聯網以及産品生命周期管理軟件,公司整合3D列印技術,不只更好的幫助客戶強化硬體配套,也讓惡戶更依賴他們的軟體服務。例如,軟體系統監測到生產線某個零件出問題,直接3D列印該零件進行修理,讓客戶更信任。因此,在未來AI高速發展搭配機器人,PTC業績成長指日可待。

>>Mitrade提供24小時雙向交易和免費模擬賬戶,更有即時交易策略,幫你捕捉交易機會!!

無需入金

無需入金 隨時隨地練習交易

隨時隨地練習交易 追蹤即時交易策略

追蹤即時交易策略 支持手機/Web/PC端

支持手機/Web/PC端

高成長股投資策略

由於成長股波動很大,而且多數成長股估值會溢價,因此如果想要投資成長股,最重要的兩個策略就是

選擇真實成長的企業進行投資:

所謂選擇真實成長的企業進場投資就是說,並非所有在成長產業中的企業都會實質受惠產業紅利,股價飆漲。很多時候,市場資金怕錯過爆發機會,可能相關類股都會有資金進場炒作,投資人進場前需要明辨哪些是真的有業績支撐的,那些則是魚目混珠的。

選擇合適的時間離場:

至於選擇合適的時間離場,指的不光是企業成長停止,有時候是獲利估值太高時就需要小心了,畢竟高本益比意味著高成長性,如果企業已經連續年增率都很高,基期已經被墊高了,那接下來即便企業有所成長仍支撐不起很高的本益比,此時很可能會出現企業營收獲利越來越好股價卻越來越低的窘境,因此投資人投資前還是需要小心謹慎。

結語

投資成長股雖然風險高,但機遇與風險並存,只要押對帶來的回報也是很可觀的。投資人在進場前一定要綜合評估後才能進場,並且一定要做好風險控管與資產配置,才能在財富累積的道路上無往不利!

若對美股高成長股投資感興趣,可以參考Mitrade平台股票,不只交易免手續費,還可以設置槓桿1到10倍,多空都能操作,交易門檻低、靈活度高。

Mitrade是一家受監管且獲得許可的金融科技公司,提供多種產品交易,包括美股、港股、澳大利亞股、外匯、大宗商品、加密貨幣等。Mitrade提供最即時的報價,最先進的風險管理工具,平台簡單、直觀、為你提供易上手的交易體驗!

下面還有些我曾介紹過的成長股:

美股Square/Block如何投資?Block(SQ)公司及股價分析

比特幣概念股Coinbase介紹及如何投資Coinbase股票?

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情