被譽為電子製造�神經網絡,全球經濟數字化“新石油”的半導體,對全球信息科技產業發展起著關鍵性作用。因為它就是電子科技的『大腦』

沒有它,電子產品只能做重複性的事情,例如重統汽車、電風扇、而有了半導體,我們就能製造『晶片』,就能把訊息『儲存、傳輸、應用』。

所以說半導體賦予了電子設備『生命』。

隨著近幾年網路生態系不斷發展,在各領域都有越來越多的應用,包含工業4.0、雲計算、5G技術、新能源、電動汽車等等,加上2022年底開始又有ChatGPT推動,發展可以說是愈發猛烈。

今天就帶領大家好好介紹半導體產業,並分享最值得投資的10檔半導體股票!

半導體板塊有哪些?

半導體產業源自上世紀的美國,後經由日本,傳導到韓國、台灣及大陸地區,整體產業區域性遷移的同時,產業分工也不斷細化,從最初的垂直整合製造模式(IDM)到後來Fabless(芯片設計)、Foundry(晶圓代工)、OSAT(封測)垂直發展。

細分模式下,不同公司各有分工。

| 產業分工模式 | 公司代表 | 投資特點 |

| IDM模式 | 三星、德州儀器(TXN)、英特爾(INTC) | 需要龐大公司規模;管理成本高 |

| 芯片設計(Fabless) | 高通(QCOM)、博通(AVGO)、英偉達(NVDA) | 輕資產,規模小;運營費用低;承擔波動風險 |

| 晶圓代工(Foundry) | 台積電(TSM)、格羅方德(GFS) | 投資規模大;持續投入維持工藝水平;寡頭壟斷 |

| 半導體材料和设备 | 應用材料(AMAT)、阿斯麥(ASML)、拉姆研究(LAM | 大量資本投入;持續投入;波動風險高 |

雖然半導體的公司很多也分得很細,但很多產業目前也互相高度競爭,獲利也都沒有很理想,因此如果想投資,Mitrade建議投資者重點關注『芯片設計』、『晶圓代工』和『半導體設備板塊』,受益於其板塊特性,屬於長坡厚雪,更容易捕捉到投資機會。

半導體熱門公司及股票有哪些?

依據目前半導體行業公司市值排名,及細分板塊公司發展潛力,我們篩選出目前13檔熱門半導體股票,可以多加關注,尋找更合適的機會。

| 公司名 | 美股代碼 | 板塊 | 國家 | 市值(美元) | 殖利率 | 市盈率 |

| 輝達 Nvidia Corporation | NVDA | 半導體 | 美國 | 2.19兆 | 0.02% | 73.54 |

| 台積電 Taiwan Semiconductor Manufacturing | TSM | 半導體 | 台灣 | 7172億 | 1.60% | 27.30% |

| 博通 Broadcom Limited | AVGO | 半導體 | 美國 | 6228億 | 1.60% | 49.74 |

| 艾司摩爾 ASML Holding | ASML | 半導體設備&材料 | 荷蘭 | 3650億 | 0.83% | 47.61 |

| 超微 Advanced Micro Devices | AMD | 半導體 | 美國 | 2543億 | 0.00% | 296 |

| 高通 Qualcomm | QCOM | 半導體 | 美國 | 1848億 | 1.90% | 24 |

| 應用材料 Applied Materials | AMAT | 半導體設備&材料 | 美國 | 1690億 | 0.63% | 23.9 |

| 德州儀器 Texas Instruments | TXN | 半導體 | 美國 | 1615億 | 2.90% | 27.64 |

| 英特爾 Intel Corporation | INTC | 半導體 | 美國 | 1357億 | 1.60% | 32.8 |

| 美光科技 Micron Technolog | MU | 半導體 | 美國 | 1271億 | 0.40% | 虧損 |

| 拉姆研究 Lam Research Corporation | LRCX | 半導體 | 美國 | 1210億 | 0.86% | 34 |

| 聯華電子 United Microelectronics Corporation | UMC | 半導體 | 台灣 | 195億 | 7% | 10.5 |

| 奇景光電 Himax Technologies | HIMX | 半導體 | 台灣 | 8.81億 | 7.30% | 17.38 |

(注:數據截止日期2024/4/26)

►下載Mitrade投資APP:立即享受0佣金、低價差、即時交易策略!可免費領取$50000開啟模擬倉交易喔!

2024值得關注的10檔半導體股票推薦

從以上熱門半導體公司中,我們進一步挑選出10檔最值得關注的半導體股票,每個都是細分行業的龍頭公司,各自擁有核心競爭力,且近幾年股價漲勢喜人。

投資者可以在Mitrade平台找到相應標的,註冊賬戶立即開始交易!

1. 德州儀器:模擬界泰斗

| 公司名稱:Texas Instruments 美股代碼:TXN 成立時間:1930年 主要收入來源:模擬器件銷售 |

德州儀器是全球最大的模擬半導體公司。客戶主要包括工業、汽車、通信和個人電子領域的公司。受模擬芯片行業的特征影響,德州儀器的產品和技術替代性更低,被複製和超越的難度更大。

德州儀器(TXN.US)今年股價已增長5%,現在PE為27,雖然偏高,但因為AI利多帶動成長。

公司憑藉豐富的產品組合,強大的銷售模式,行業內併購重組和幾十年持續不斷的研發投入積累,德州儀器早已經構建起寬廣的護城河。加上早期不斷佈局建立各地晶圓廠商,規模化的產能及成本控制,會讓德州儀器在業內持續佔據優勢。

2. 英偉達:芯片霸主

| 公司名稱:Nvidia Corporation 美股代碼:NVDA 成立時間:1993年 主要收入來源:數據中心和遊戲業務 |

憑藉圖形顯卡起家的英偉達,現在成為眾所關注的公司。ChatGPT火遍全球,生成式AI首次面向C端用戶,各大公司爭先入局,躺贏的便是英偉達。TrendForce預計GPU需求量將高達3萬顆,英偉達在此方面佔據極大優勢。

即便去年半導體整體環境蕭條,英偉達(NVDA.US)仍然展示其強勁業績。主要營收支柱為數據中心和汽車業務,汽車業務也出現爆發式增長,其自動駕駛解決方案深受客戶喜歡,與富士康等達成合作,進一步擴大市場規模。

加上今年AI進入新的轉折點,英偉達仍然將會是投資者需要緊緊關注的好公司。今年股價已增長77%,值得投資者注意風險。

3. 博通:通信芯片之王

| 公司名稱:Broadcom Limited 美股代碼:AVGO 成立時間:1991年 主要收入來源:半導體解決方案營收 |

博通(AVGO.US) 的業務主要包括數據中心網絡和存儲、企業應用、監控和安全的大型機及網絡安全軟件、智能手機組件、電信和工廠自動化等領域。

博通通過提供高性能解決方案,不斷收購其他公司來擴大其產品線和市場份額,成為細分行業霸主。

博通今年股價已增長21%,達到1344美元(截止4月26日),博通盈利水平不斷提升,未來將繼續利用技術優勢和市場地位,提供更高效的解決方案,博通也將受益於其人工智能等新興領域的投資,實現更智能化和原生態的商業服務。

4. 高通:手機通信基帶芯片之王

| 公司名稱:Qualcomm 美股代碼:QCOM 成立時間:1985年 主要收入來源:手機芯片業務和專利授權 |

高通是一家全球領先的無線技術創新公司,主要業務包括移動終端芯片(QCT)、專利授權(QTL)和物聯網、汽車、計算等。高通通過向客戶提供無線解決方案和專利授權實現收入和利潤增長。

高通(QCOM.US)今年股價已增長15%,達到165美元(截止4月26日),公司股價不像其他半導體大漲主要是因為手機等消費性電子的爆發其還沒來,但在一堆半導體本益比都很高的時候,QCOM的投資價值就更加浮現。

作為5G基帶芯片最大供應商,市場佔比達53% ,與全球多家手機廠商、運營商、基站廠商等合作。其目標市場空間將從目前的1000億美元增長至2030年的7000億美元,也將持續受益於AR/VR、車聯網、工業物聯網等。

5. 美國超威半導體:CPU增長黑馬

| 公司名稱:Advanced Micro Devices 美股代碼:AMD 成立時間:1969年 主要收入來源:遊戲事業部 |

AMD(AMD.US)主要從事處理器、顯卡、芯片等研發和銷售,與競爭對手英特爾和英偉達在高端遊戲、數據中心、人工智能等領域爭搶份額。

近幾年,通過與微軟(MSFT.US)、索尼(SONY.US)、蘋果(AAPL.US)等建立長期戰略關係,提供定制化解決方案,增加客戶粘性和收入穩定性。並通過開放平台和生態系統,吸引更多開發者加入AMD生態圈。

AMD今年股價已增長7%,達到157美元(截止4月26日)股價增速高於盈利變化。未來將基於7nm及更先進工藝產品,繼續擴大全球市場份額。

6. 艾司摩爾:光刻機巨頭

| 公司名稱:ASML Holding 美股代碼:ASML 成立時間:1984年 主要收入來源:半導體設備銷售 |

艾司摩爾主要從事光刻機的研發和製造,通過不斷投資研發保持其在光刻機領先地位,並在EUV光刻機領域處於絕對壟斷地位。公司與三星、台積電、英特爾等合作,為半導體廠商提供產品服務。

ASML今年股價已增長22%,今年雖然營收財測有下滑,但它是全球唯一EUV的供應商,可以說只要產業需求延續,這門生意就只有ASML可以做,因此公司只需要進一步加強與全球客戶和供應商合作,股價持續創高只是時間問題。投資者可持續關注其股價。

7. 應用材料:半導體頭部設備供應商

| 公司名稱:Applied Materials 美股代碼:AMAT 成立時間:1967年 主要收入來源:半導體設備銷售 |

應用材料(AMAT.US)是全球最大的半導體製造設備和服務應用商之一,也是平板顯示器和太陽能光伏行業的材料工程解決方案領導者,主要業務包括半導體系統、應用材料全球服務和顯示及相關市場。

應用材料主打高質量、高效率和高性價比的產品服務,並提供不同規格的平台系統,提高效率並降低投資成本。應用材料今年股價已增長26%,達到203美元(截止4月26日),現在PE為23.93,市盈率還有上升空間。

未來將持續受益於平板顯示器和太陽能光伏行業的快速發展,及5G、物聯網和人工智能等領域需求發展。

8. 英特爾:PC處理器龍頭

| 公司名稱:Intel Corporation 美股代碼:INTC 成立時間:1968年 主要收入來源:客戶端計算事業部 |

英特爾(INTC.US)主要業務板塊包括客戶端計算、數據中心組、物聯網、非易失性存儲解決方案、可編程解決方案等,提供半導體產品和服務,及芯片代工。在個人電腦CPU市場佔據主要份額。

儘管目前英特爾正面臨強大的競爭對手,但憑藉其在桌面端和移動端的突出優勢,在市場上仍佔有絕對領先地位。

英特爾今年股價已下跌36%,目前股價剩下31.88美元(截止4月26日),現在本益比為32.87,主要衰退原因是晶圓代工產品沒有客戶用,只能自產自銷,想要彎道超車台積電投入的研發成本高居不下但還沒產生獲利,才會成為2024唯一衰退的龍頭。

但這也是一個買點的浮現,只要彎道超車成功,公司的成長前景可期!

2024年受益於智能汽車的發展、PC市場的回暖,相信時間可以帶給投資人足夠的回報!。

9. 拉姆研究:刻蝕設備龍頭

| 公司名稱:Lam Research Corporation 美股代碼:LRCX 成立時間:1980年 主要收入來源:製造設備銷售 |

拉姆研究(LRCX.US)是一家半導體設備製造商,主要設備包括沉積、刻蝕、清洗和大通量計算,在刻蝕設別市佔率達到50%。憑藉其強大的技術優勢、客戶基礎和市場份額,為半導體製造商提供高效、高質量和高性價比的解決方案。

拉姆研究今年股價已增長18.4%,達到925美元(截止4月26日),現在本益比為34倍,雖然在高點,但AI所用的先進晶片需要的沉積、刻蝕、清洗用量比原本的更大,即便目前本益比處於高點,拉姆研究的近期股價還是有進一步提升空間! 投資者可等大盤有修正逢低買入。

這幾年,拉姆研究主要受益於存儲、5G、人工智能等領域的需求增長,而未來業績將繼續受益於存儲領域需求恢復。

10. 美光科技:存储芯片领头羊

| 公司名稱:Micron Technolog 美股代碼:MU 成立時間:1984年 主要收入來源:計算和網絡業務營收 |

美光科技(MU.US)主要銷售各類儲存器晶片,包括DRAM、NAND快閃記憶體、NOR快閃記憶體和3D Xpoint等。公司在DRAM市佔率為22.52%(排名第三)、NAND快閃記憶體領域為11.6%(排名第四)和NOR快閃記憶體為5.4%(排名第五)。

美光科技今年股價已增長34.7%,市場需求有望逐步復甦,公司將收穫激進增長。儘管股價和盈利水平在去年的衝擊下均下滑,但今年市場回暖,公司股價仍有進一步發展空間。延伸閱讀:怎麼買美光股票?

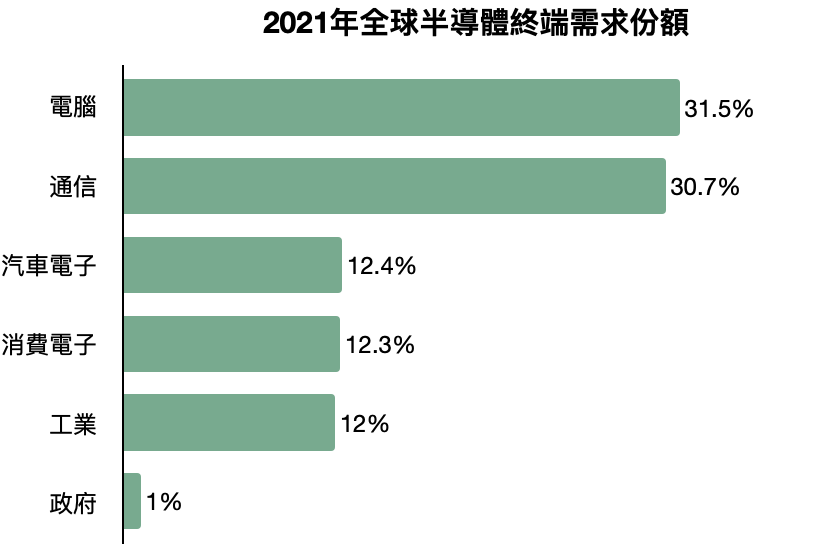

半導體週期性特性

半導體終端應用涉及到各行各業,全球半導體總需求按終端用途份額劃分為,電腦、通訊、汽車電子、消費電子等需求板块(如图)。

(图源:SIA报告)

未來除了上述這些,相信AR/VR會成為很主要的應用,而且隨著晶片越來越小,很多家電可能都會被賦予智能。

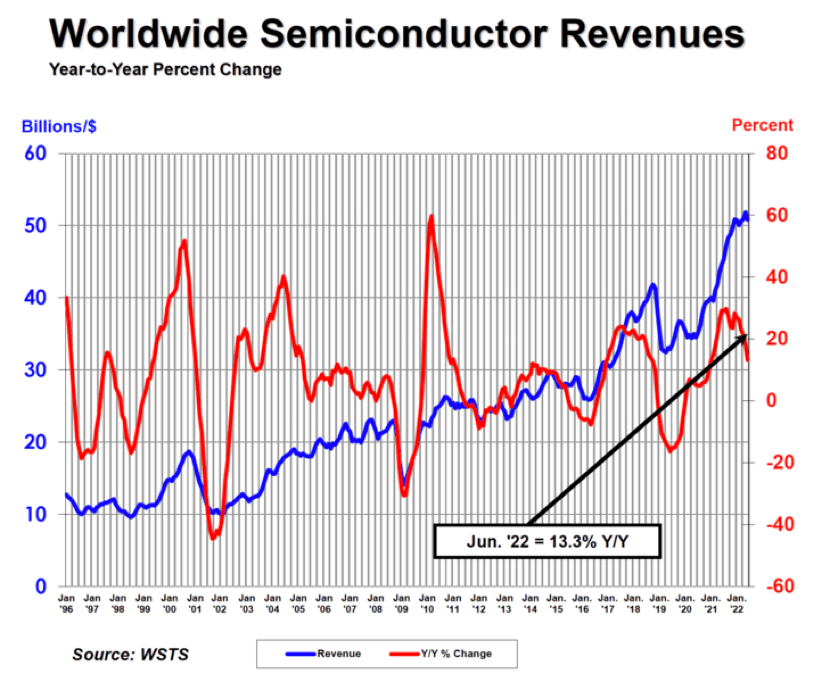

隨著下游需求根據時代進程變化,推動半導體產業發展的因素也不同。而每一階段的技術迭代也會推動下游市場更迭、不同時期的供需變動,造成了半導體週期性波動。

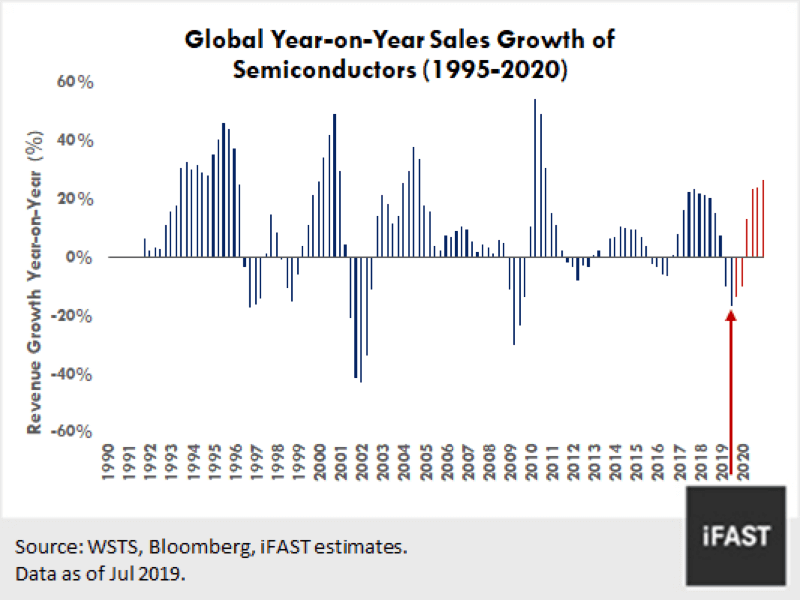

自1990年來,全球半導體產業共經歷了8個大週期,現在處於第9個週期中。今年上游原材料在基數效應和復甦預期兩方面驅動下見到觸底跡象,雖然消費電子市場可能持續萎靡,但5G、AI等新興領域需求將持續增長。

(注釋:根據全球半導體年同比增速描繪的半導體週期,現在的這次週期底部始於2019年中旬,圖源:FSM)

如何找到交易半導體股票最佳時機?

半導體行業週期一般持續約4-5年左右。從週期頂部到頂部,最近一個週期時間為2015年12月至2019年6月(3年半),而費城半導體指數(SOX.US)分別于2015年8月見底、2018年12月見底,股價提前基本面週期3-6個月做出反應。

目前經歷的這一輪週期,從2019年下半年啟動,在2020年下半年遇到全球芯片短缺和漲價現象,進一步加劇,而頂部拐點出現在2021年10月。依此來推斷這一輪週期底部,將于今年Q3-Q4到來,而資金提前半年左右做出反應,現在可逐步佈局半導體,迎接應一輪反彈。

(半導體行業週期,圖源:WSTS)

影響未來半導體股票股價的因素

下游需求變化

半導體產業發展主要驅動力經歷過多次變化,從個人計算機、手機等移動通信產品到物聯網、5G通信、人工智能、汽車電子等。未來智庫稱,2023年全球5G終端設備出貨量將達到14.8億台,同比增長31.7%,物聯網設備出貨量同比增長38.5%,汽車電子出貨量同比增長35.1%。下游需求變化將繼續推動半導體股價變化。

庫存水平變化

全球半導體庫存反應市場供需關係和未來預期,庫存高說明市場需求不旺盛或供應過剩,對股價產生負面影響;庫存水平過低,說明需求旺盛或供應不足,對股價有積極影響。

技術創新

技術創新會帶來新的市場需求、競爭優勢和利潤空間,對全球半導體股價有重要影響。當某半導體企業擁有技術闖創新能力,股價將會備受市場青睞。如目前的AI芯片多樣化和專用化、EUV光刻機產能和良率提高等都將相關公司的股價推向新一個台階。

需求復甦初期,重點關注半導體設備阿斯麥(ASML.US)、應用材料(AMAT.US)。近期類ChatGPT的興起會利好英偉達(NVDA.US)及(AMD.US),可持續關注這兩隻股票年內走向,但仍要注意個股投資的買入時點,二、三月漲幅較大,或有回落風險。而博通(AVGO.US) 及德州儀器(TXN.US),屬於慢牛型股票,偏好穩健型投資的投資人可以重點考慮這兩支。

半導體公司股價除了受下游需求變化、庫存水平變化及技術創新影響外,還需要關注整體市場需求波動,宏觀經濟形式等因素。

投資半導體股票的風險

宏觀經濟不穩定

宏觀不確定性,加息大環境影響下,對半導體企業端影響不定。近期硅谷銀行事件引發的銀行板塊恐慌性拋售,美聯儲的加息態度變化仍需持續跟蹤。

技術競爭

半導體行業需要不斷進行技術創新和研發投入,保證在設計、先進制程製造、封裝等優勢,技術突破和落後都會導致企業的市場份額及股價的變化。

市場需求疲軟

消費電子需求疲軟,手機與PC的需求是否于與下半年開始恢復尚未可知。數據中心雲計算需求恢復,AI帶來的算力增長持續性等仍有待進一步證實。

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情