概述

在全球化的今天,投資的視野已經不再受限於地域。我們來自台灣的投資者,擁有更多元、更開放的投資選擇。其中,美國股市作為全球最大、最活躍的股市,是值得我們去探究的。本文將分享筆者投資美股的經驗,以及美股的�各種優勢,希望能為有志於投資美股的台灣朋友提供一些參考。

投資美股的好處有哪些?

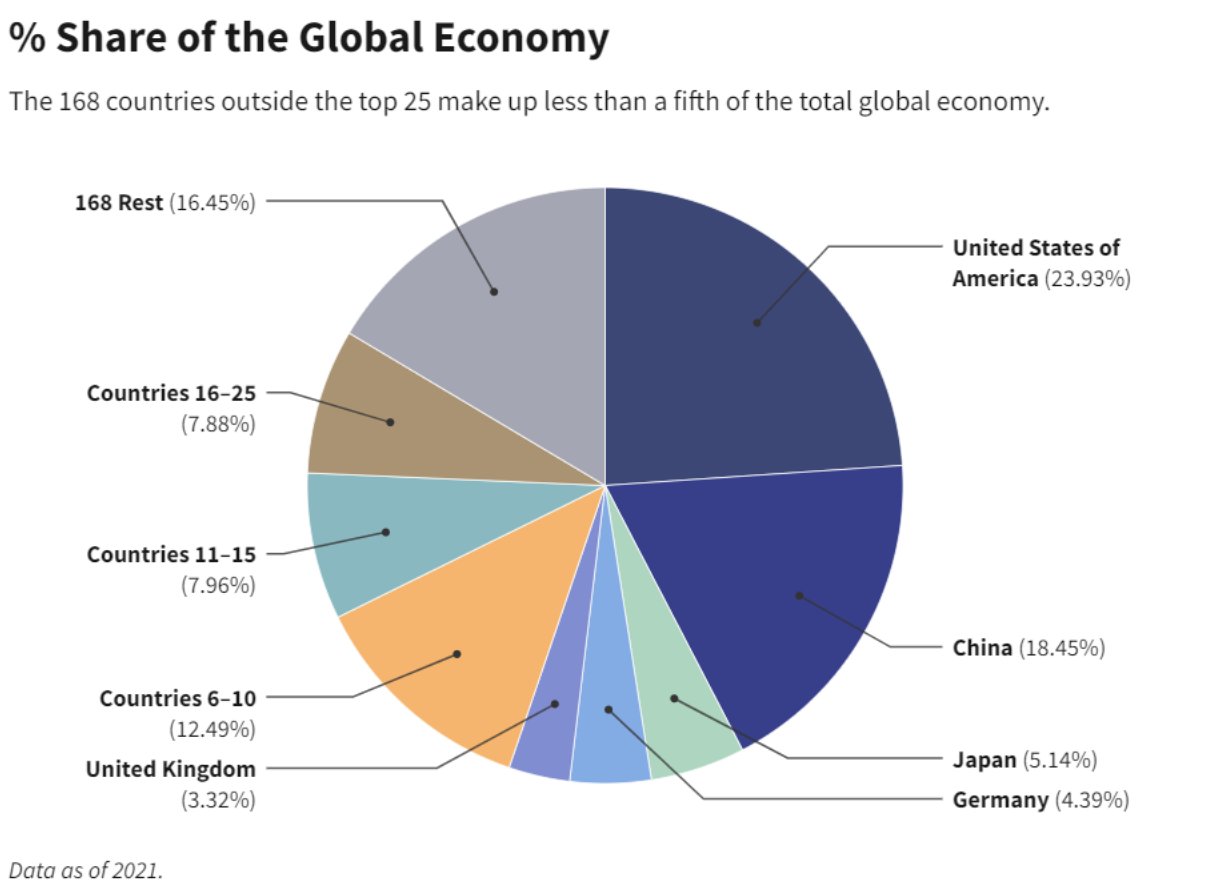

(1)美國GDP全球第一

【數據來源:Investopedia、The World Bank】

美國的經濟實力在全球範圍來說毫無疑問是霸主地位。以國內生產總值(GDP)來衡量,美國長期以來都是全球經濟的第一大國,最新數據顯示,美國GDP達到23萬億美元,佔據全球GDP達23.93%。這種龐大的經濟規模,為其股市帶來了一系列的優勢:

大規模經濟體系意味著企業有更大的市場和更多的機會。無論是消費品、科技產品還是工業製品,美國的市場規模都能提供廣闊的發展空間。對我們投資者來說,這意味著有更多的優秀公司可以選擇,並且有機會分享這些公司在龐大市場中取得的成長利潤,換句話說,跟著優秀的公司一起成長,真正去做股東。

強大的經濟實力為美國的金融市場提供了穩定性。相比於較小或較弱的經濟體,美國的經濟波動可能較小,這對於尋求穩定回報的投資者來說是一大吸引力。此外,美國的金融監管制度也相當完善,能夠為投資者提供一個公平、透明的投資環境。畢竟投資有風險,海外投資更加不用說,我們必須找到足夠成熟的市場才能保證投資的安全性。美國的經濟實力也使其能夠在全球範疇內吸引人才、技術和資金。這些都是推動經濟發展、推動公司成長的重要因素,也是投資者需要考慮的重要因素。

美國GDP第一的經濟地位,使得投資美股具有多種優勢,包括更大的市場、更多的機會、更高的穩定性和更好的監管環境。這些優勢使得美股成為全球投資者的重要選擇。

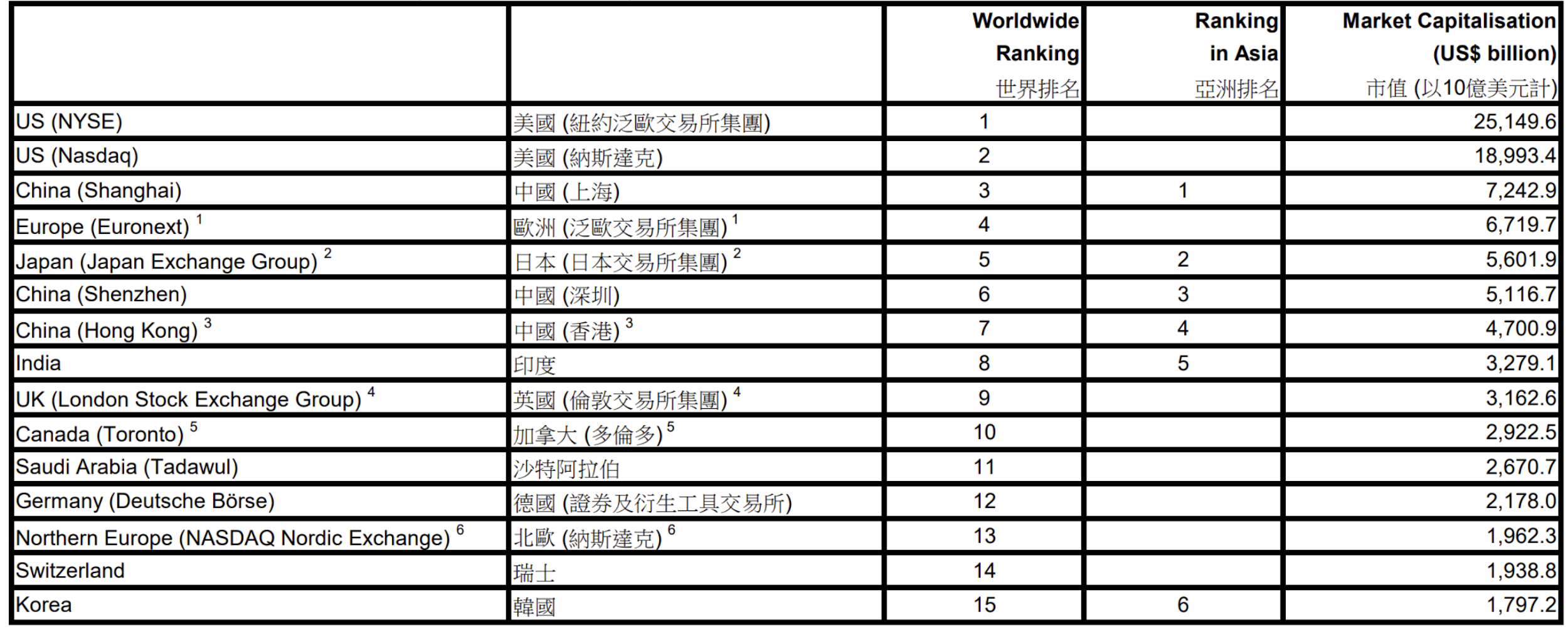

(2)美股市值全球第一

【數據來源:WFE and Bloomberg】

美國股市是全球市值最大的股市,截止至2023年3月,美國紐交所及納斯達克市值分別為25萬億、18.9萬億美元,為全球最大,這一地位給投資者帶來了許多優勢:

市值大意味著更高的流動性。流動性好的市場意味著投資者在買賣股票時更容易找到交易對手,能夠更快速、更方便地進行交易。這對於希望能夠隨時調整投資組合的投資者來說是非常重要的。畢竟時間就是金錢。其次,市值大也代表了更廣泛的選擇。美國股市擁有數以千計的上市公司,涵蓋了各種行業,從科技、消費品到製造業、能源等等。這意味著投資者可以根據自己的風險偏好、投資目標選擇最適合自己的投資標的。

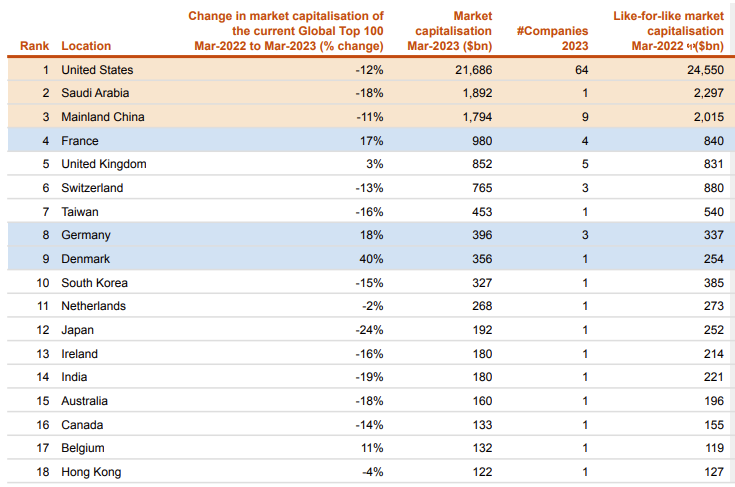

(3)全球TOP100上市公司中,美國佔比最多

【數據來源:PwC】

美國股市的龐大市值反映了其經濟的深度和寬度。許多全球領先的公司,如蘋果(AAPL.US)、亞馬遜(AMZN.US)、微軟(MSFT.US)等,都選擇在美國上市。根據PWC報告顯示,截至2023年3月,全球Top100市值公司中有64家為美國上市公司。做投資就是要去投資行業頭部企業,而投資美股即意味著有機會參與這些全球領先企業的成長和成功。

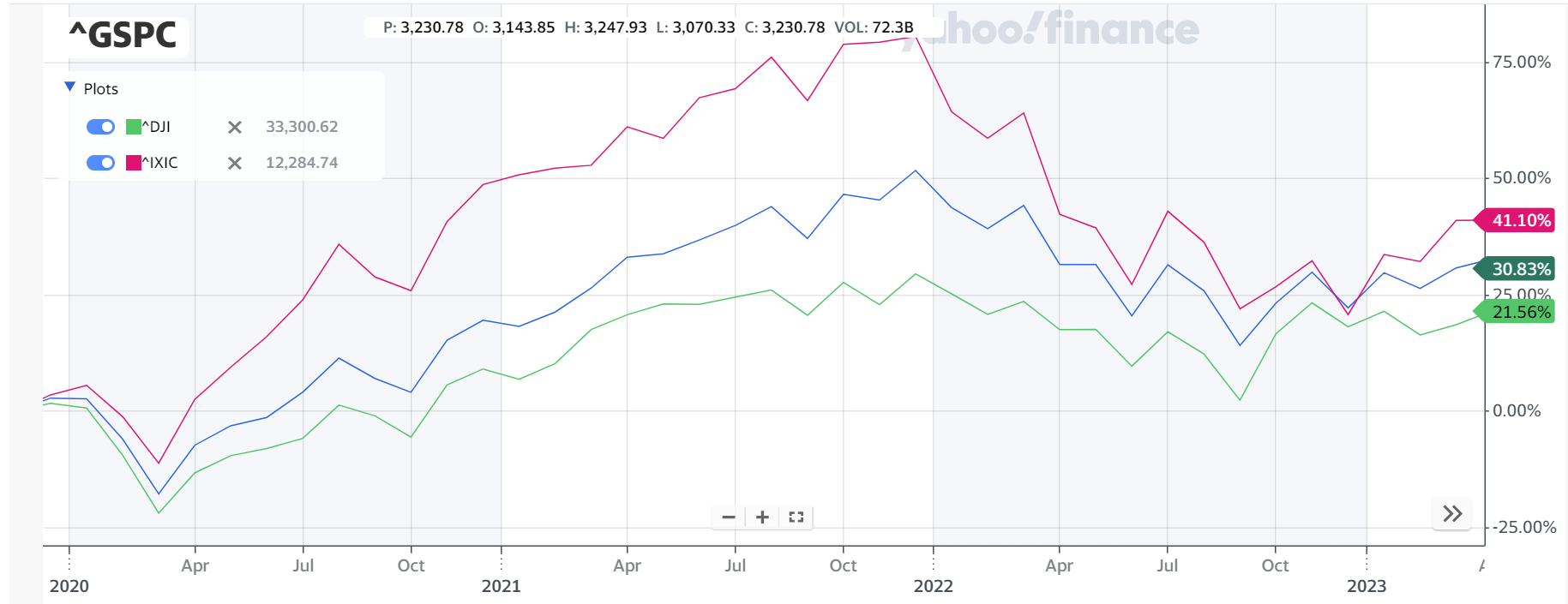

(4)美國股市的長期看漲形態

從歷史數據來看,美國股市總體上呈現出一種長期上升的趨勢。即使在經濟衰退或市場動盪的時期,股市可能會經歷一些短期的下跌,但在長期看來,股市的走勢還是持續上升的。以S&P500指數為例,儘管在2007-2008年以及2020年兩次美股危機中都遭遇下跌,但是總體依然能夠在二十年的週期中實現上漲。

【數據來源:Yahoo Finance】

美國股市長期上漲的特點對投資者具有強大的吸引力。以下是這種長期看漲形態背後的一些關鍵因素:

公司盈利的增長:美國擁有大量全球領先的企業,這些企業不斷創新,改進其產品和服務,從而提高其盈利能力。在大多數情況下,一家公司的股價會隨著其盈利的增長而上升。

技術創新的推動:美國是全球科技創新的重要中心。科技行業的快速發展推動了經濟的增長,比如微軟、蘋果、英偉達、英特爾等公司不斷推陳出新,實現長期穩定盈利,也為股市帶來了持續的上升動力。

良好的經濟環境:美國自由且有彈性的經濟政策支持企業發展,並且在大多數時期,經濟都保持著穩定的增長。這種良好的經濟環境有助於支持股市的長期看漲。

投資者的長期信心:由於美股市場以及美國經濟的強大實力,投資者通常對美國股市的長期前景持有積極的看法。這種長期形成的信心为市場提供了充足的流動性,也推動了美股的長期企穩。

我的美股投資歷程

説完了投資美股的好處,下面筆者想説下自己的投資歷程。

開局不利(2018-2020)

我的投資生涯開始於2018年,當時我在美國剛上大學,又是金融專業學士,所以對投資是充滿期待的。但是當時對於投資沒有太多的概念,看股票也只能對一些平日大家耳熟能詳的股票開始,譬如通用汽車(GM.US)和福特汽車(F.US)。當時在我看來,美國的汽車製造業非常發達,而且通用汽車和福特汽車在美國汽車市場佔據非常重要的地位,所以我當時買了這兩家公司的股票。但是事實上這兩家公司在2018年至今的表現也沒有跑贏大盤指數。

在此之後,我明白了一個投資領域非常重要的道理:股價反映的是投資者未來的信心,而不是公司當前的賬面價值。也就是說,當我們看一家公司的股票的時候,我們應該去看公司未來的發展前景,包括未來的營收規模、增速、盈利能力等等,還要結合到公司所處的行業是否是整體向上發展的趨勢,還是說已經開始走下坡路。回顧通用和福特汽車的燃油車領域,2018年甚至更早開始就已經有增速減緩的態勢,加上電動車市場份額不斷上升,擠佔燃油車的市場份額,所以通用和福特的下跌是可以預見的。

谷底反彈(2020-2021)

2020年的世界焦點毫無疑問是COVID-19的全球大爆發,在此期間美股創記錄地在極短的時間內出現了三次熔斷事件,讓無數投資者損失慘重。我將當時的下跌原因歸類為幾點:

1)疫情的不確定性:COVID-19疫情的快速蔓延使得全球經濟前景充滿不確定性。這種不確定性導致投資者恐慌,從而引發了大規模的賣盤。

2)經濟活動的停滯:許多國家和地區實施了封鎖措施,以阻止病毒的傳播。這導致了許多企業的營運活動暫停,並對全球經濟造成了巨大的打擊。

3)油價戰爭:在疫情的同時,2020年初,沙特阿拉伯和俄羅斯在減產問題上產生爭議,導致油價急劇下跌。這對能源相關的股票和整個股市造成了進一步的壓力。

作為親歷者,我當時想到的也是這一次大流行會對投資者信心造成非常大的打擊,所以我作出了減倉的決定,但是還是虧損了一些。在很短的時間內,聯准會(FED)便不斷推出刺激政策,直至宣佈無限QE(量化寬鬆Quantitative easing)之後,市場才重新企穩。

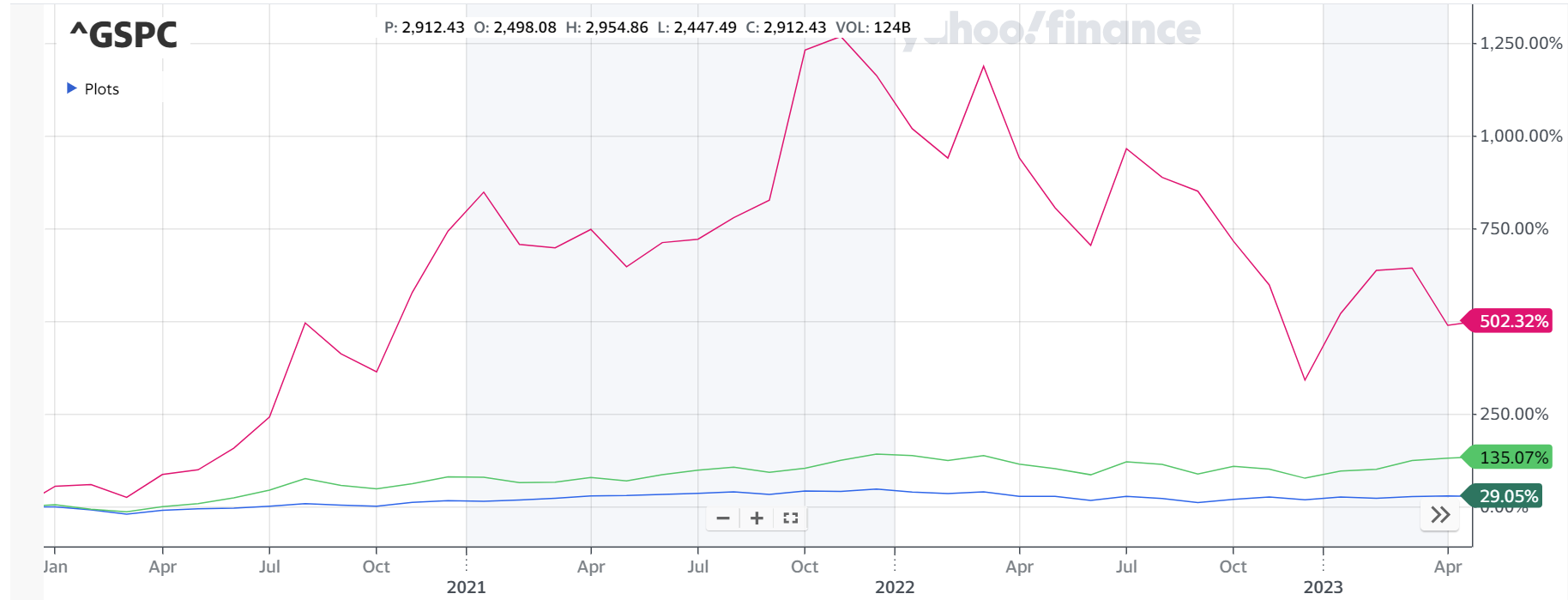

【數據來源:Yahoo Finance】

現在回顧過來,通用和福特的問題在於雖然歷史悠久,但是對於新技術的更新過於滯後,在全球範圍激烈的競爭環境下市場份額和營收也不斷收縮。反觀當年作為汽車市場後起之秀的Tesla,雖然在2018-2020年也經歷了股價的低谷和劇烈的波動,但是因為公司抓住了電動車這一創新市場,不斷推出新科技和新產品,在2020年之後實現了大幅度的上漲。

![]()

【數據來源:Yahoo Finance】

由於聯准會的降息QE操作,市場上的流動性突然呈幾倍增加,大盤迅速回升到之前的水平,我在觀望了兩個月之後又重新加倉。這一次我選擇了APPLE和TESLA,APPLE代表著美國最先進的消費電子科技,而TESLA則代表著電動車的藍海市場。

【數據來源:Yahoo Finance】

美股的這一場狂歡在2021年11月達到頂峰,幾乎所有在此期間的美股投資者都能獲得可觀的收益。

加息週期引發的下跌(2022-2023)

在2021年12月,美國的CPI飆升至8.5%,全球各地通膨水平都達到罕見高度。彼時,聯准會宣佈加息,開啟了美股的新一輪下跌週期。在歷史上央行的貨幣政策與經濟活動尤其是股市的興衰是息息相關的,央行加息意味著存款利率的提高,人們更願意把錢存在銀行而不是進行投資。這對於股票市場來說意味著流動性的減弱,賣盤增多,推動股市下行。

但當時全球的電動車市場已經非常火熱,電動車上下游市場也實現了大幅的營收增長,這讓我選擇繼續持有TESLA,但是抵擋不住聯准會加息的決心,在一系列的加息過程中,TESLA的股票也不斷下跌,截至2023年5月,TESLA距離上一高峰已經下跌超過50%。

未來規劃

對於未來美股的走勢,我認為也要從央行政策、經濟基本面來談。如今美國CPI已經實現連續下跌,美國利率也已經提高到了5%的水平,市場普遍認為加息已經接近尾聲,美股的下跌可能也接近尾聲。雖然經濟依然有衰退的風險,但是鑒於聯准會在可預見的未來將要重新開啟降息週期,相信全球經濟和股市將會迎來新一輪的上漲。

總結

總而言之,投資美股需要考慮的因素可以歸類為宏觀和微觀兩方面。

(1)宏觀:

經濟環境:這包括GDP增長率、就業率、通膨率等經濟指標。這些因素可以反映出整體經濟環境的健康程度。

貨幣政策:包括利率和貨幣供應等。例如,當利率下降時,公司的融資成本會降低,這可能會對股價產生正面影響。

政策與法律環境:這包括稅收政策、貿易政策等。例如,如果政府增加了對某一行業的稅收,那麼這可能會對該行業的公司產生負面影響。

(2)微觀:

行業趨勢:包括行業增速、技術變革等。快速增長且技術革新快的行業意味著有更多的投資機會。

公司財務狀況:這包括公司的收入、利潤、債務水平等。投資者通常會分析公司的財務報告,以評估公司的經濟狀況。

行業地位:公司在其行業中的地位也很重要。如果一家公司在其行業中具有領導地位,那麼它可能更能抵禦市場的變動。

管理層:管理層的能力和信譽也是需要考慮的因素。一個強大且有經驗豐富的管理團隊可能會提升公司的價值。

▷ 在缐交易黃金、原油、外匯、股票等金融市場

◆ 行業權威監管及授權,贏得全球客戶的信賴

◆ 零售客戶存款依照監管法規要求按需單獨存放在信托賬戶

◆ 為您提供賬戶負數餘額保護,讓您能夠控制交易風險

◆ 真誠專業的客戶服務團隊,24小時線上支持

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情