什麼是融券?融券風險有哪些?融券投資交易策略有哪些?

我們在證券公司開戶的時候會面臨要開設現金交易賬戶或是信用交易賬戶的選擇。所謂現金交易即是完全以投資者自有資金進行股票或其他證券的買賣,在扣除了相關的交易手續費後盈虧完全歸屬於投資者的交易類型。

但當投資人想買進某隻股票但是資金不足,又或者想要賣出某隻股票卻並沒有持有該股票的時候,投資者便需要向��券商借入資金或者是股票,這便是信用交易。融券交易是信用交易的一種。

什麼是融券交易?融券交易的操作流程是怎樣的

假如投資者看空某隻股票的後市表現,但手中卻並沒有持有該股票的話,投資者可向券商借入該股票先行賣出,待後市股價下跌後再將其買回還給券商,該交易過程便是融券交易。

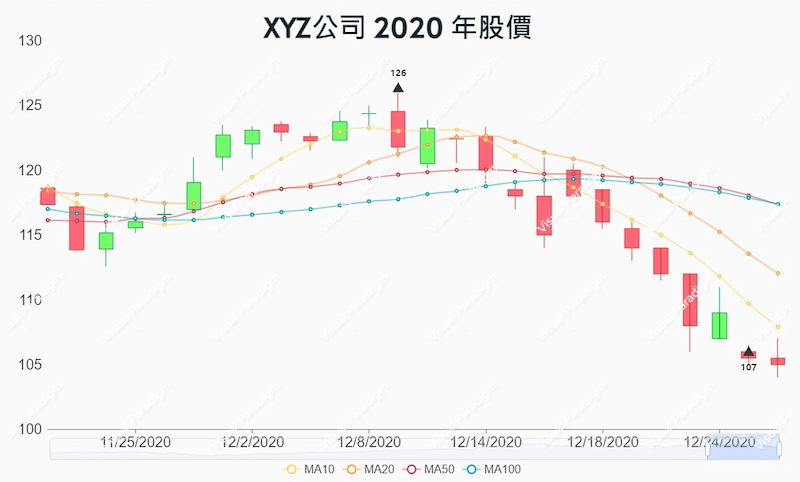

下面我們以XYZ股票為例:

假設XYZ目前股價為126元/股,投資者看空其後市表現,那麼可以申請向券商借入一手XYZ股票,然後以當下的市場價格賣出,那麼此時投資者將會入賬: 126 × 1000(股) = 12.6 萬元 假設兩週後XYZ股價下跌至107元/股,投資者此時買回股票,花費: 107 × 1000(股) = 10.7 萬元 獲利為(忽略融資以及其他交易費用): 12.6 - 10.7 = 1.9 萬元 |

為什麼進行融券交易?如何盈利?

我們知道金融市場永遠都存在波動,當宏觀經濟指標向好,公司業績飄紅的時候股價會上升,而當外部環境掉頭向下,或者企業業績不理想的時候公司的股票價格就大概率會下跌。投資者往往習慣了買入股票後等待股價上漲從而獲利,但成熟的投資者可以同時從股價的上漲和下跌中獲利。

那麼融券交易具體在真實市場中是如何盈利的呢?

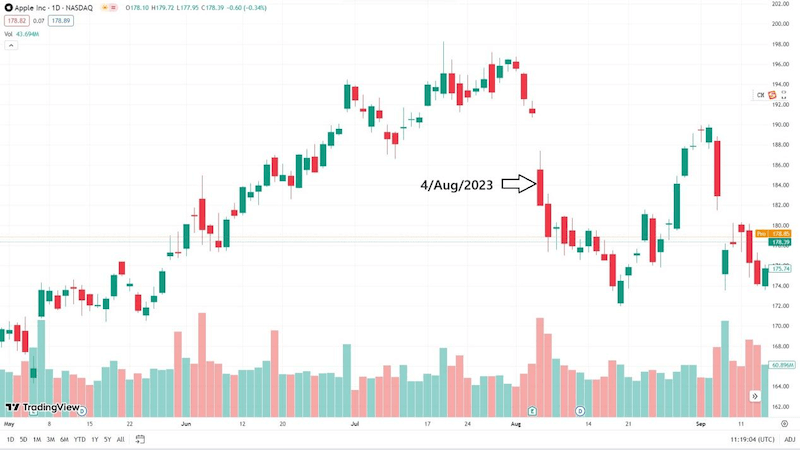

下面我們以蘋果公司(股票代碼AAPL)舉例。蘋果在2023年8月3日晚間(美東時間)公佈了第三財季的財報,由於營收數據不及預期,公司股價在第二天(2023年8月4日)重挫4.8%,市值縮水超過1600億美元。

【圖源:TradingView】

如果投資者對蘋果財報不及預期早有預料,假設在8月3日投資者以收盤價格191.17美元/股融券100股蘋果股票,在8月4日以收盤價格181.99美元/股買回這100股股票,則投資者的盈利將是(191.17 - 181.99)× 100 = 918美元(忽略融券及其他交易費用)。

融券買賣費用有哪些?

細心的讀者可能已經發現了在上述的例子中我們忽略了融券交易中涉及的相關費用,那麼在這個交易的過程中具體涉及哪些費用呢?

首先與正常的股票買賣相比,融券交易同樣需要向交易所繳納交易稅,向券商繳納佣金,所不同的是融券交易還需要支付融券利息。就好像你向銀行貸款一樣,對於貸款額度來說銀行會向借款人收取利息,當投資者向券商融券(即『借入』證券)的時候,券商亦會向投資者徵收融券的利息費用。

融券的利息水平每家券商都有所不同,一般年利率約在0.1%~0.4%(台股),融券的利息以天數來計算。即如果投資者向券商融券,7天后買回證券完成融券交易,則所需要負擔的利息是0.4%×7÷365 = 0.00767%(假設券商融券年利率為0.4%)。

美股的融券利息根據不同券商及不同股票標的皆有所不同。另外美聯儲(Fed)設定的市場基準利率也會極大地影響美股融券利息。有時候一隻被過度「做空」的股票其融券利息可能超過100%(年利率)。

除了利息以外,投資者還需要向賬戶內存入一定水平的『保證金』,因為當股價大幅波動的時候將證券『出借』給投資者的券商將承擔一定的風險。此保證金的水平因應不同市場有所不同。

在台股市場投資者需要存入相當於融券市場價值90%的保證金。而在美股市場該保證金根據不同的券商以及不同的股票各自不同。

此外投資者如果在台股市場融券的話還需要支付借券費,該費用一般為融券市場價值的0.08%。我們將融券交易涉及的費用總結在如下表格:

| 項目 | 台股 | 美股 |

融券利息(年利率) | 0.1%~0.4% | 從0.1%到超過100%不等 |

借券費 | 0.08% | 無 |

【融券交易費用】

融券風險有哪些?什麼是軋空和強制回補?

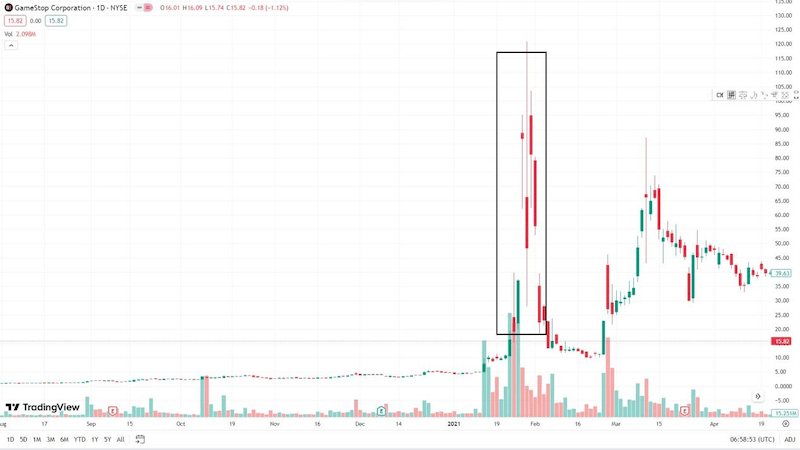

上文我們提到融券的本質是向券商借入股票賣出後在一段時期後再買回,需要注意的是這個買回的行為是一項強制的義務,而該義務則無可避免地會將投資者置於軋空的風險之中。我們拿發生在2021年初的著名的Gamestop股票被軋空的案例做說明。

Gamestop(股票代碼GME)從事遊戲光碟零售業務,由於其商業模式不被市場看好,許多投資者都選擇了做空其股票,導致GME的做空比率高居不下。結果在第三方投資人入主董事會的刺激下,GME股價被抬高,股價的上漲使得許多融券做空GME的投資人賬面虧損巨大從而不得不買回股票平倉,而大量被迫買回股票的融券投資人則進一步推高了GME的股價,迫使更多的融券做空GME的投資人不得不買回股票平倉,如此形成了惡性循環。

圖片來自:TradingView

除了軋空風險以外,融券投資人還需要注意到『強制回補的問題。融券本質上是投資者向證券商借來股票,因此投資者本身並不是該公司的股東。那麼當公司要召開股東大會或是準備發放股利的時候,需要編制股東名冊,則會強制要求投資者在規定日期之前將借來的股票還給證券商,此行為被稱為『強制回補』,而該強制回補的日期則是『融券回補日』。

因此一般情況下,對於一家公司來說一年會有兩次融券強制回補日,分別是股東大會召開前及除權息日前。

對於台股上市櫃公司來說每年5-6月是股東大會集中召開的時間,而最晚在股東會召開前兩個月融券必須強制回補。因此每年的3月份左右會是投資人需要特別留意的融券強制回補日。投資者需要在強制回補日之前於市場中買入融券的股票以完成平倉,否則證券商將會在融券回補日截止後以市場價了結投資者的融券倉位。

最後需要投資者留意的是一旦融券做空的股票出現連續的股價上漲,投資者賬戶內的保證金有可能會低於證券商設定的維持水平,在這種情況下證券商將會要求投資人補足保證金,如若投資者不能在規定時限內向賬戶內存入要求數額的保證金則融券頭寸可能被券商強制平倉,相關的費用將由投資者負擔。

融券投資的交易策略有哪些?

考慮到融券投資涉及的利息費用以及強制回補的義務,融券投資並不適合進行長線投資。在這裡我們向投資者推薦兩個巧用融券投資放大您的投資收益的策略。

配合財報及其他重大事件的披露時間進行融券交易

拿上文蘋果公司的股價波動舉例子,假如投資者預判公司即將披露的財報數字不夠理想,亦或者即將召開的新產品發佈會將會令市場失望,那麼投資者可以預先融券賣出相關公司的股票,待股價下跌後再行平倉以獲利。

需要留意倘若公司的財報數據表現超預期,或者新產品超出市場預料地亮眼,則股價有可能跳空上漲,對融券投資者造成不可預知的打擊。因此對於進行該融券交易策略的投資者宜控制好融券頭寸,密切留意股價波動。

配合對沖策略進行融券交易

另一個風險相對較小的融券交易策略則是將其作為對沖策略的一部分來執行。

譬如投資者看好某隻油氣概念股,但擔心化石能源整體市場的不景氣會拖累投資組合的表現,則可以在買入心儀的油氣股的同時,融券賣空另一隻表現不夠理想的油氣板塊股票,以此對沖板塊風險。

使用這種策略進行融券交易的時候要注意融券做空的頭寸要與做多的頭寸相匹配,且要考慮到兩隻股票的β值(個股波動率和全市場的相關性),如有必要的話可以融券賣空多隻股票來構建更為平衡的對沖組合以進一步減少風險。

拓展閱讀:

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情