【期權教学】期權是什麼?期權風險及如何交易?三分鐘了解期權相關知識

大家都知道,你可以通過低買高賣來賺錢投資股票。然而,即使在股價下跌和波動上升的時候,也有方法可以在股市賺錢。期權,就是這樣的金融衍生工具。

期權是什麼?

期權,又名選擇權,英文名Options. 是一種金融衍生品。讓買方有權利在未來以約定的價格買入或賣出「標的」資產。該資產可以是股票、貨幣、指數、商品甚至期貨合約。就其處理不同市場走勢的能力而言,無論是牛市、熊市,還是橫行市況,它也是最靈活的金融衍生品。因此,選擇權既可是一種投機工具,也可是一種對沖工具。

你可能會好奇,為什麼要用期權來投資呢?期權有什麼好處呢?其實,期權有很多優點,例如:

期權可以讓你用低成本來控制大量的資產。你只需要支付小額的保證金,就可以享有在未來以約定價格買賣資產的權利。

期權可以讓你在任何市場環境下都有機會獲利。你可以根據你對市場的預測,選擇不同的期權策略,來達到不同的目的。例如,如果你預期市場會上漲,你可以買入看漲期權(Call Option);如果你預期市場會下跌,你可以買入看跌期權(Put Option)。

利用期權來對沖你持有的其他資產的風險。例如,如果你持有一些股票,但是擔心市場會下跌,你可以買入一些看跌期權來保護你的股票價值。

總之,期權是一種非常有用的金融工具,可以幫助你實現多種投資目標。不過,期權也有一定的風險和複雜性,在交易期權之前,經紀人必須批准你的賬戶進行期權交易。為了獲得批准,您需要填寫一份期權協議用來評估你的資金,交易經驗和期權知識。

期權交易的重要術語

買權:一種期權,賦予買方以約定價格或更高的價格買入資產的權利。

賣權:一種期權,賦予買方以約定價格或更低的價格賣出資產的權利。

權利金:期權買方就期權向賣方支付的期權費。

行權價:期權買方可以在期權到期時,用於買入或賣出資產的約定價格。

到期日:期權合約終止的日期。

合約股數:每份期權合約所代表的相關資產數量。

如何看懂選擇權合約?

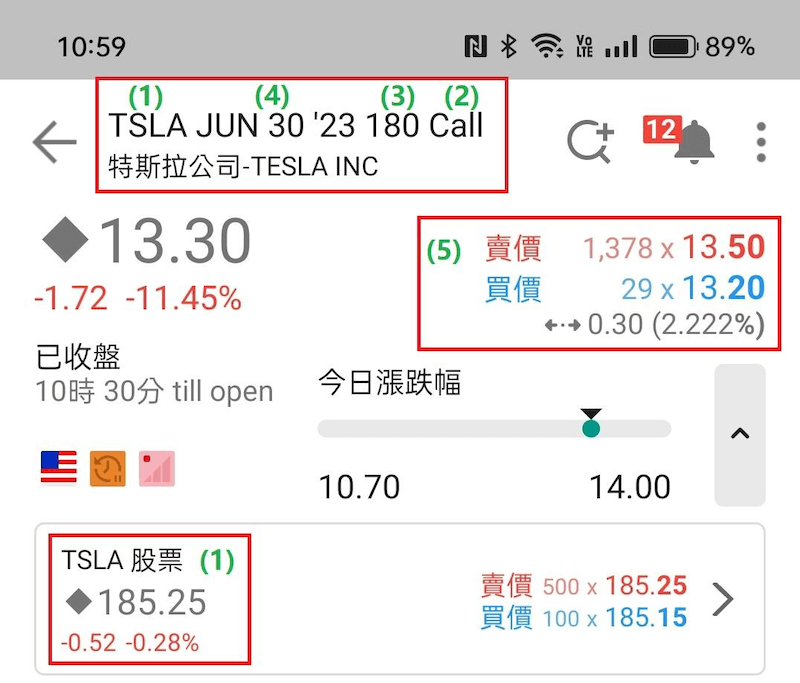

選擇權本質上是兩方之間的合同,亦必須包含一些基本條款。新手要開始期權交易,首先要看懂期權報價。

以下的股票選擇權報價可作為一個例子:

【圖源:移動IBKR APP】

標的資產: 根據合同買賣的資產。

交易類別(買入或賣出):購買標的資產的權利稱為「看漲」選擇權,出售標的資產的權利稱為「看跌」選擇權。

行使價(或行權價): 使用選擇權買入或賣出標的資產的價格。

到期日:選擇權買方可以選擇是否使用選擇權買入或賣出標的資產的最後一天。在此日期之後,該選擇權將變得無效。因此,在交易選擇權時應考慮預期標的資產價格變動的時間範圍來選擇適當的到期日。例如,如果您預計公司未來的財報將令市場失望,就應選擇一個財報發布後的選擇權到期日。

選擇權價格:買方為購買選擇權而支付給賣方的價格。

買賣標的資產的數量(也稱為「乘數」): 由於美國股票選擇權是標準化為每份合約100股,上圖的報價並沒有顯示乘數。選擇權買方和賣方之間交換的實際資金稱為「期權金」,即選擇權價格乘以乘數。

如何買賣交易期權(選擇權)?

期權分為買權(Call)和賣權(Put),根據交易方向買(Buy)和賣(Sell), 一共可以有四種買賣組合。

現在,讓我們從簡單的買入看漲選擇權開始,逐一看看四種基本選擇權交易。

1. 買入看漲選擇權 (Buy Call)

你買了一張看漲選擇權,就像買了一張可以在未來以固定價格買股票的優惠券。這個價格不會變,所以如果股票漲了,你就賺了。因為你可以用選擇權的價格買到股票,然後再用市場的價格賣出去,差價就是你的收入。股票漲得越高,你賺得越多。

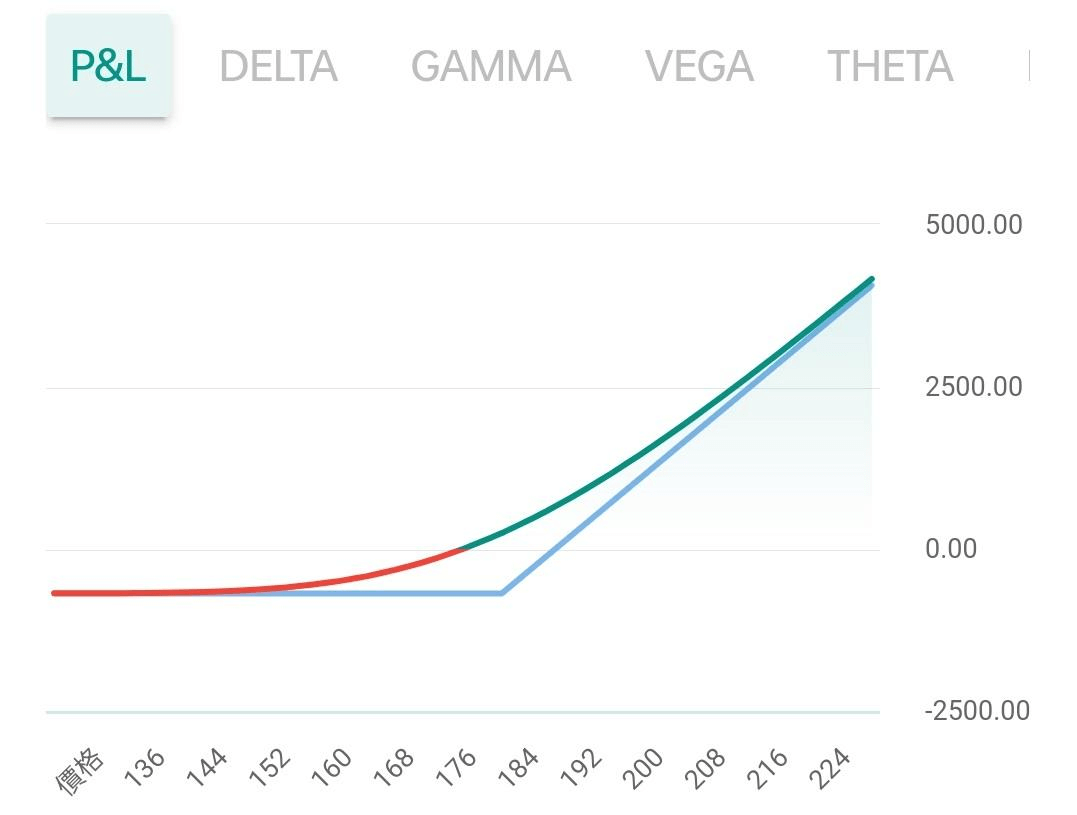

那如果股票跌了呢?別擔心,你買的是選擇權,不是義務。你可以選擇不用選擇權,直接在市場上買股票,也許還更便宜。這樣你就只會輸掉你買選擇權花的錢,不會再有更多的損失。下面這張圖可以幫你看清楚,你買看漲選擇權的時候,股票價格和你的收益是怎麼變化的:

【買入看漲選擇權損益圖; 圖源:移動IBKR APP】

圖上的橫軸是股票價格,縱軸是你的盈虧。紅色的部分是你虧錢的地方,綠色的部分是你賺錢的地方。曲線是你現在的盈虧情況,直線是你到期日的盈虧情況。

比如說,你買了一張特斯拉公司 (TSLA.US) 的看漲選擇權,當時股票價格是 175 美元,選擇權價格是 6.93 美元,行使價是 180 美元。你買這張選擇權花了 693 美元(6.93 美元 x 100 股),這就是你最多能輸的錢。

如果股票價格一直低於 180 美元,你就不會用選擇權,只會損失 693 美元。但如果股票價格高於 180 美元,你就可以用選擇權買到便宜的股票,然後再賣出去賺差價。股票價格越高,你賺得越多。

2. 買入看跌選擇權 (Buy Put)

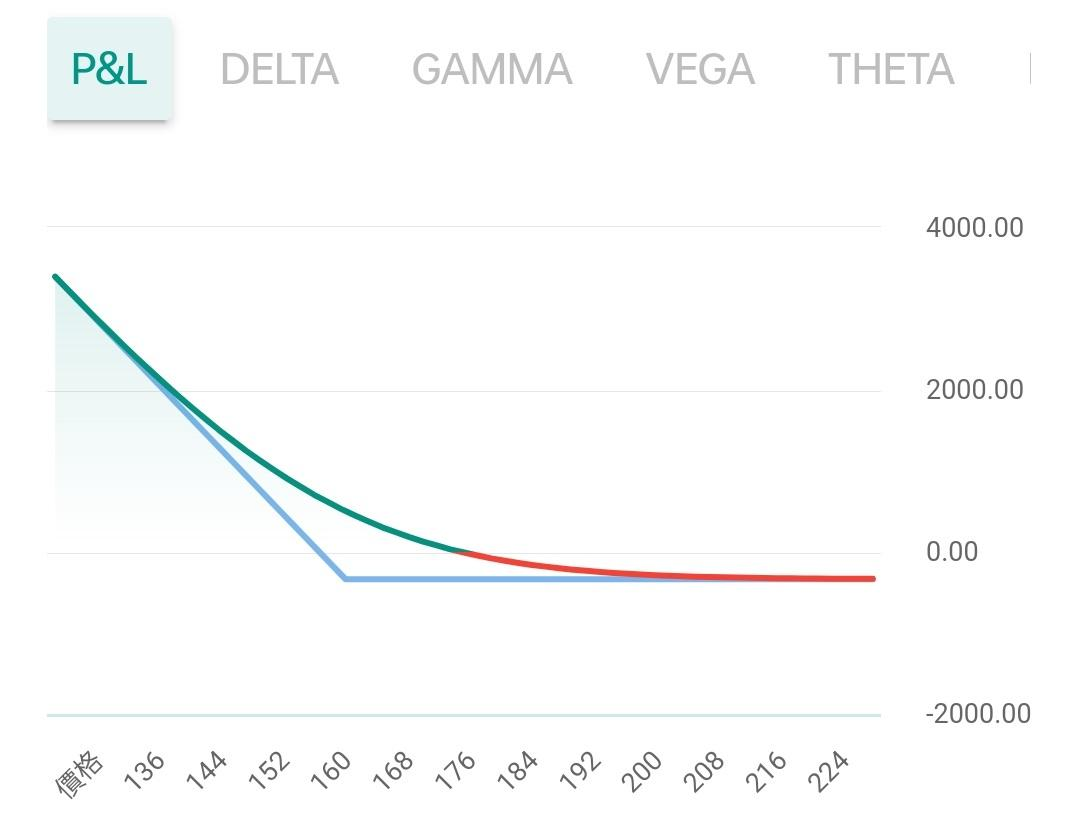

你買了一張看跌選擇權,也是買了一張可以在未來以固定價格賣股票的優惠券。這個價格不會變,所以如果股票跌了,你就賺了。因為你可以用選擇權的價格賣出股票,然後再用市場的價格買回來,差價就是你的收入。股票跌得越低,你賺得越多。

與看漲選擇權的情況類似,你買的是選擇權,不是義務。你可以選擇不用選擇權,直接在市場上賣股票,也許還更高。這樣你就只會輸掉你買選擇權花的錢,不會再有更多的損失。下面這張圖可以幫你看清楚,你買看跌選擇權的時候,股票價格和你的收益是怎麼變化的。

留意,紅線最終趨向平坦,代表股價再升,選擇權損失亦不會再加大。

【買入看跌選擇權損益圖; 圖源:移動IBKR APP】

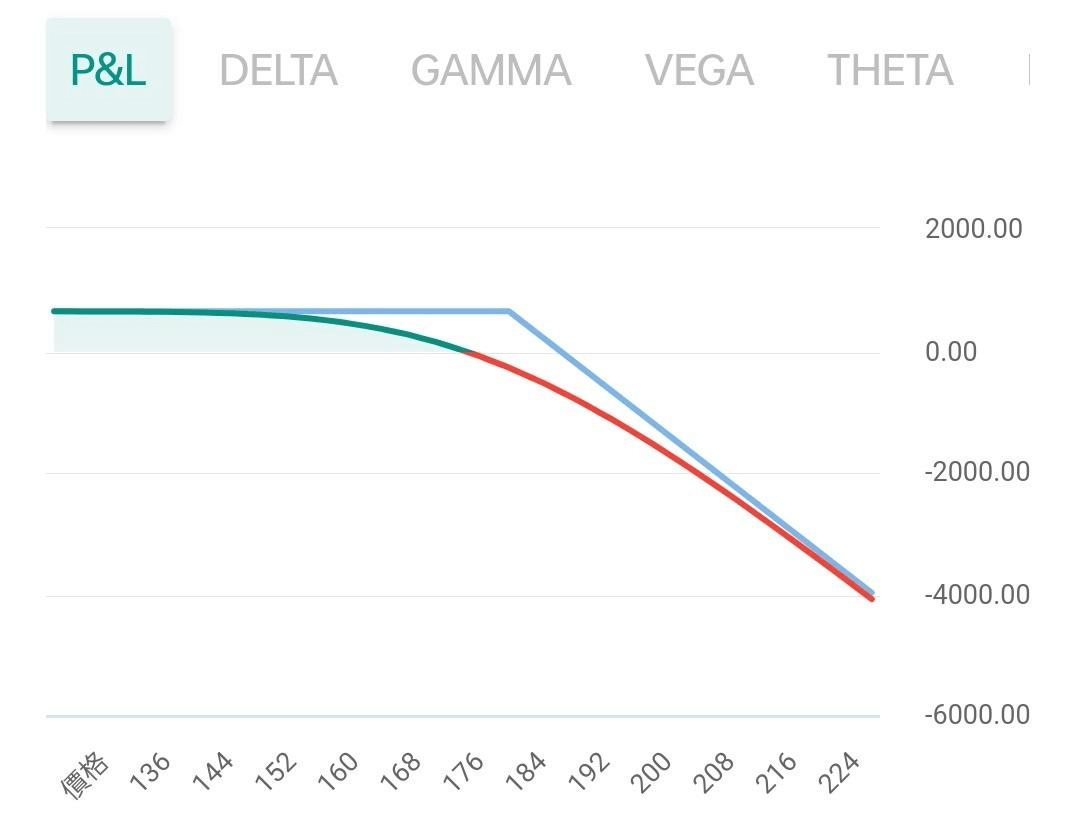

3. 賣出看漲選擇權(Sell Call)

選擇權是“零和”遊戲,即買方贏,賣方輸,反之亦然。

下面的圖片顯示了你從買入或賣出看漲選擇權可以賺或輸多少錢。如果你賣出看漲選擇權而沒有持有股票,你就承擔了很大的風險。你可能不得不以高價買入股票,然後以低價賣給選擇權買方。這可能會讓你損失很多錢。有時候,人們賣出選擇權只是為了得到一些額外的現金,但他們最終可能因為股價大漲而輸得更多。這就像「贏粒糖輸間廠」。

【賣出看漲選擇權損益圖; 圖源:移動IBKR APP】

4. 賣出看跌選擇權 (Sell Put)

如果你賣出看跌選擇權,你希望股價上漲或不變,這樣你就可以保留你賣出時得到的錢。

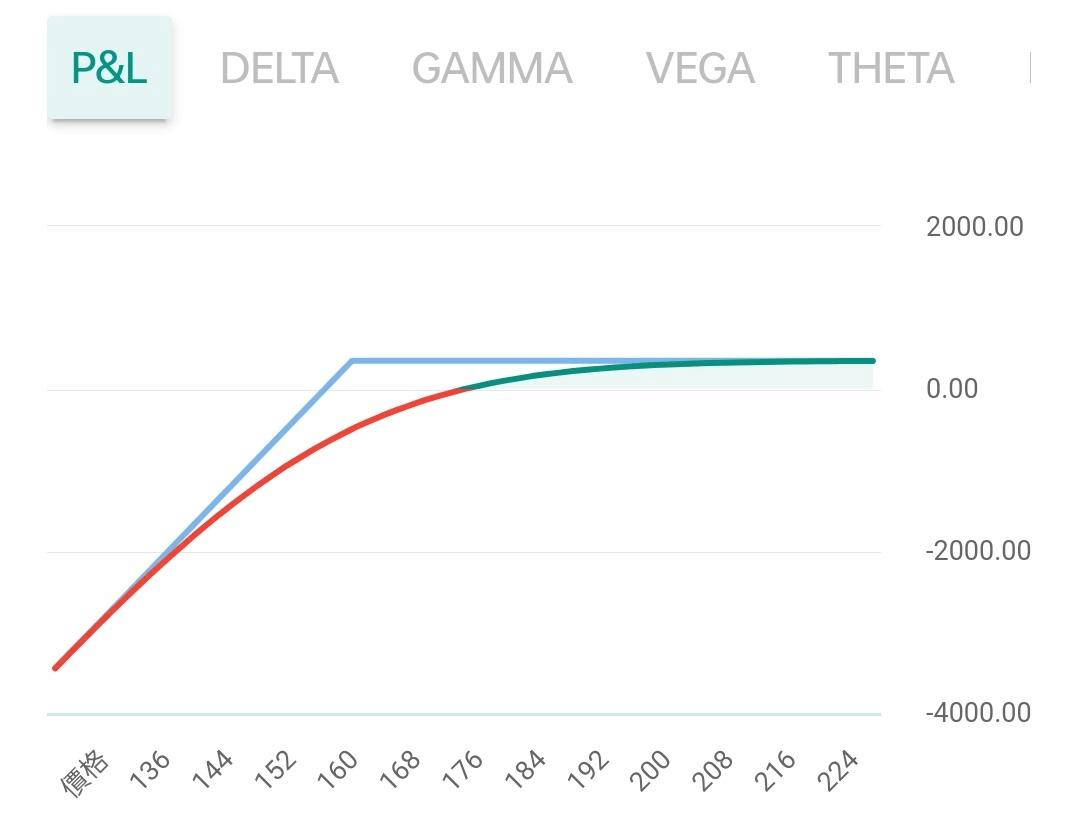

下圖可看到,相同選擇權賣方最多可以獲得 361 美元的期權金(3.61 美元選擇權價格 x 100 股),但如果股價跌至零,選擇權賣方損失可高達15,639美元([160 美元行使價 - 0] x 100 股 - 收到 361 美元期權金)!這是因為當您賣出行使價為 160 美元的看跌選擇權,若往後該股票跌至零時,您將不得不以 160 美元的價格從看跌選擇權買方手中買入一文不值的股票!

同樣,您可以看到賣出看跌選擇權的風險遠高於買入看跌選擇權的風險。

【賣出看跌選擇權損益圖; 圖源:移動IBKR APP】

如果您明白以上內容,那麼恭喜你!您已經了解所有選擇權策略背後的四個基本組件。

如何降低選擇權交易的風險?

選擇權交易的風險管理歸結為四件事:避免淨短選擇權倉、控制注碼,分散投資和止損。

避免淨短選擇權倉

即不要賣出太多選擇權。賣出選擇權(創建短選擇權倉)的風險比買入選擇權要高得多,因為損失可以是無限。

如果你用多個選擇權來做一個策略,你也要小心。你要看看你買入的合約數量是不是比賣出的合約數量多(這叫「淨長倉」),還是一樣多(這叫「中性」),還是比賣出的合約數量少(這叫「淨短倉」)。舉個例子:

交易 | +/- 數量 | 持倉類別 |

買入 TSLA 16 JUN 180 CALL x 1 | +1 | 長倉 |

賣出 TSLA 16 JUN 190 CALL x 1 | -1 | 短倉 |

賣出 TSLA 16 JUN 200 CALL x 1 | -1 | 短倉 |

策略總計 | -1 | 淨短倉(選擇權的淨賣家) ⚠ |

在以上的示例中,如果你再買入一個行使價為210美元的看漲選擇權將使淨持倉恢復到中性。這樣做的好處是你可以知道你最多會輸多少錢,然後你可以根據這個數字來決定你要買或賣多少合約。還有一個好處是你可能不需要設定止損,因為你的策略裡已經有一個或多個選擇權可以幫你做到這一點。

控制注碼

不要下太大的賭注。如果您的策略整體計算是需付出期權金的話,你就要做好準備這些錢可能會打水漂。

如果你的選擇權到期時都沒有價值,就會發生這種情況。如果你覺得這樣的風險太高,就要減少你的交易金額。選擇權可以放大你的收益,但也可以放大你的損失,所以如果你用多賣少買的策略,要根據合約的總價值來決定你的交易規模,而不是你必須付多少保證金。

比如說,當你賣出一個可以以172美元買入蘋果公司股票(AAPL.US)的選擇權時,你的投資風險應該用合約的總價值17,200美元(172美元乘以100股)來計算,而不是用一點點保證金來計算。

分散投資

這很簡單,不要將所有資金都用於單一股票、指數或商品的選擇權。而是要構建合理的投資組合。

止損

止損對於涉及淨短倉的選擇權策略最為重要,因為損失可能是無限。另一方面,淨長倉或中性持倉的選擇權策略在止損要求就沒有那麼高,因為最大損失早已確定。

期權、期貨、差價合約大不同

相對於其他金融衍生品,期權理解起來更複雜,且價格對標的股票價格的微小變化不太敏感。因此,如果您有興趣捕捉短線的窄幅交易機會,在您的風險承受能力允許的情況下,差價合約或期貨會更合適,其中差價合約比起期貨更靈活,簡單。

下面是選擇權、期貨和差價合約的一些比較:

標的 | 選擇權 | 期貨 | 差價合約 |

通俗解釋 | 你可以花一點錢買一個權利,讓你未來可以以一個固定的價格買或賣 | 你和別人約定在未來的某一天以一個固定的價格交易,你和對方都必須遵守這個約定 | 你和別人約定根據資產價格變化來給對方錢。你不需要真的買或賣這些東西,只需要支付或收取價格差異。 |

權利義務 | 買方有權但無義務執行交易 | 雙方都必須履行合約 | 賣方有義務支付差價,買方有權收到差價 |

標的資產 | 股票、指數、商品、債券等 | 股票、商品、外匯等 | 股票、商品、外匯、數字貨幣等 |

到期日 | 有 | 有 | 無 |

杠桿 | 中(20~100倍左右) | 小(10倍~20倍) | 大(可達200倍) |

最低交易金額 | 較小(幾百美金) | 大(幾千美金起) | 極小(幾十美金) |

交易手續費 | 有 | 有 | 無 |

| 交易門檻 | 高 | 高 | 低 |

以美股市場為例,很多券商都提供股票的差價合約交易。以Mitrade平台為例,提供免傭金交易,可以交易美股,指數,外匯,加密貨幣等商品。操作簡單易上手,只需要開戶,選擇交易標的,再決定買入Buy或賣出 Sell,接著直接下單開倉交易。

差價合約是根據現貨資產的價格變動進行買賣。你的利潤或損失取決於開倉和平倉時的價格差。差價合約可以雙向交易,使用槓桿,您只需支付一部分的保證金,就可以控制較大的市場敞口。交易的成本主要來自於點差和隔夜融資費用。如果您想了解更多關於差價合約的資訊,可以參考>>CFD是什麼? CFD投資是詐騙嗎?差價合約交易新手教學

總結

期權(選擇權)是一種很有用的投資工具,因為你可以用它來應對不同的市場情況。如果你對股票的未來價格有一定的預測,你也可以用選擇權來控制你的花費。然而,期權的交易門檻較高,需要足夠的資金量、充足的交易經驗和知識,必須獲得經紀商的批准才能開戶。在某些情況下,期貨和差價合約可能更合適或更「直接」,特別是當選擇權太貴或投資時期較短且波動性過低時。

但無論您選擇什麼工具,工具本身都只能在看法正確時發揮作用,因此,做好投資研究仍然是最重要的。

交易期權有什麼資格要求?

投資期權有什麼風險?

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情