投資慧眼Insights - 聯準會兌現鷹派降息預期,2025年降息前景生變,美國三大指數均跌約2%。11月PCE指數緩和擔憂,本週耶誕行情仍可啟動?

市場回顧

上週(12/16-12/20),聯準會鷹派降息、三巫日、美國政府關門危機等因素利空市場情緒,美股三大指數均跌約2%,全球主要股市紛紛下跌,泛歐股指跌最深,港股跌幅相對較小。

美三大股指齊跌,PCE日週內首度齊漲。上週標普500指數跌1.99%,道瓊指數跌2.25%,那斯達克指數跌1.78%。小盤股指羅素2000指數跌4.45%。VIX指數在14至24區間劇烈波動,週五收於18附近。

科技七巨頭漲跌不一,蘋果漲2.56%,輝達漲0.34%,微軟跌2.39%,谷歌漲0.83%,Meta跌5.58%,特斯拉跌3.48%。台積電跌近2%。

量子計算概念股波動劇烈,上週Quantum Corporation(QMCO.US)漲逾155%,Quantum Computing(QUBT.US)漲約163%。減肥藥最新試驗不及預期的諾和諾德週五大跌17.83%,一度跌創歷史最大跌幅。

巴菲特年底增持多家公司股份,週五西方石油(OXY.US)漲3.90%,Sirius XM(SIRI.US)漲12.15%等。

諾和諾德拖累歐股,歐洲Stoxx 600指數上週跌2.76%,英國富時100指數跌2.60%,德國DAX 30指數跌2.55%,法國CAC 40指數跌1.82%。

鷹派降息打擊情緒,PCE緩解擔憂

上週,聯準會「鷹派降息」席捲資本市場,美國「三巫日」將加劇市場波動的預期也令市場情緒低迷,不過週五公佈的低於預期的PCE報告暫時令人鬆一口氣。

當地時間12月18日週三,聯準會如市場預期降息25個基點,但將此前9月對2025年降息4次的預期削減至2次,甚至有一名決策者反對本次降息操作。

聯準會鮑爾表示,美國寬鬆週期正在接近或處於「新階段」,表明放緩未來降息步伐的立場。

「聯準會傳聲筒」Nick Timiraos發文稱,聯準會內部對繼續降息存在分歧,有官員擔心過早降息令通膨難下,川普上台的一些政策也將推升通膨。

儘管本次降息25基點,年內累計削減100基點,12月政策會議被市場解讀為「鷹派會議」。美銀和高盛均表示,明年1月可能將不會降息。

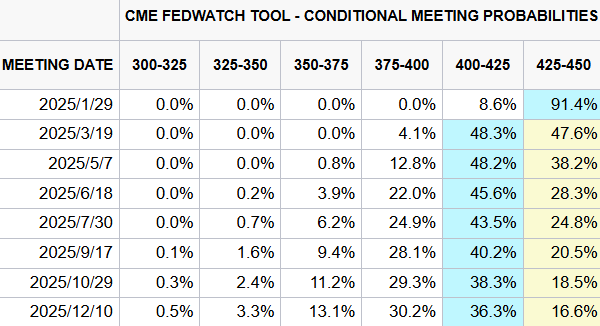

截至發稿,交易員押註聯準會2025年1月不降息概率超9成,明年3月有望升息,但隨後的政策會議行動前景不明。

【聯準會2025年降息預測,來源:CME】

著名經濟學家、Yardeni Research創始人Yardeni認為,經濟表現並不支持聯準會堅持繼續降低利率,如果他們這麼做,則增加「融漲」的可能性。融漲的問題是,在上升過程中可能會很有趣,但隨後會是崩盤。

上週五(20日)公佈的美國PCE物價指數部分緩解了明年降息次數過度削減的擔憂,三大指數齊漲1%。11月PCE年率從2.3%升至2.4%,但低於預期的2.5%;核心PCE年率2.8%持平前值,低於預期的2.9%。

市場對此這份報告呈現的訊號重要性看法不一。Timiraos認為這份報告不會對聯準會構成「新聞」,彭博經濟學家認為核心PCE降溫可能只是暫時的;而凱投宏觀經濟學家認為這正是聯準會想要的:美國經濟強勁,價格壓力較小。

今年最後一個「三巫日」並未對美股市場帶來太大打擊,股指期貨盤前走低,但隨後拉升。

知名財金博客ZeroHedge表示,最簡單且最有可能的解釋是:美國政府關門本身可能是利空,但在促使週三市場大跌的聯準會鷹派轉向的背景下,政府關門成了利多。這是因為,政府關門往往帶來通縮壓力,而有助於緩解聯準會不再降息的擔憂。

上週美國政府因支出法案遲遲未通過,政府關門危機發酵。不過在上週五盤後,美國國會趕在耶誕節假期前通過一項短期政府支出法案,解除了關門危機。

長期利率走高預期升溫,6%不無可能

在聯準會鷹派降息、川普重返白宮的背景下,市場削減2025年降息預期,10年期美債殖利率走升風險飆升。

富蘭克林基金表示,因美國經濟強韌,他們原就預期聯準會這輪降息最終可能將至4%左右,若參考金融海嘯前很長時期的利率水平,隱含美國10年期公債殖利率的公平價位或要超過5%。

投資機構T.Rowe Price的專家警告,明年10年期公債殖利率或將突破6%,這將是二十多年來的首次。這種預期的理由是,川普2.0政府減稅措施將導致美國赤字問題持續存在,關稅和移民政策也將維持通膨壓力。

上週,在聯準會連續第三次降息後,10年期美債利率飆升至7個月高位,現報4.518%。

SEI Investment固收投資組合主管Sean Simko稱,「公債價格重新定價,體現了聯準會利率高位和更強硬的態度。」

彭博經濟學家表示,今年最後一次聯準會會議已成為過去,其結果可能會支持年底殖利率曲線陡峭化。川普明年1月上台後,由於圍繞政府新政策的不確定性,這種動態可能會陷入停滯。

分析師預測2025年標普500指數公司獲利增長15%

據Factset於12月20日發佈的報告,分析師預計,明年標普500指數成分公司的年度獲利增長率將達到兩位數,有望達到14.8%,高於2014至2023年的過去10年8.0%的平均盈利增長率。

分析師預計明年「七巨頭」的盈利增長率為21%,而其餘493家公司的增長將從今年略高於4%顯著改善至13%。

預計到2025年,標普指數所有11個行業均實現年增,其中信息技術、醫療保健、工業、材料、通信服務和非必需消費品都將有望實現兩位數增長。

【2025年標普500指數行業利潤增長預測,來源:Factset】

本週財經前瞻:耶誕節、耐久財訂單

本週將迎來一年一度的耶誕節,週二美股和港股提前半日休市,歐股休市一日;週三美股、港股、歐股均休市一日;週四,港股、歐股休市。

美股在上週五PCE日後強力反彈,本週是否會迎來「耶誕節行情」值得關註。歷史上,耶誕節後七個交易日往往做多情緒較濃,美股上漲幾率大。

耶誕節週經濟數據清淡,投資人可關註週二將公佈的11月耐久財訂單數據、週四將公佈的初請失業金人數數據等。

市場觀點

六次降息預期開局,2024年聯準會最終以3次降息收官,2025年降息之路將更加曲折。降息次數預測砍半、降息新階段表述、意外反對票、鴿派轉鷹派等,這些訊號都在給明年降息前景「打預防針」。

2024年美股交易即將結束,在沒有重大經濟數據,以及「耶誕行情」的背景下,預計今年標普500指數25%漲幅能夠守穩。

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情