非農減速、鮑爾不升息,「金發女孩」繼續撐美股?緊盯Fed官員講話【美股週報】

投資慧眼Insights - 上週美股上演「V型」過山車行情,先有勞動力成本上揚帶來通膨壓力,隨後FOMC會議超預期縮減QT、鮑爾明示不升息、疲軟的四月非農就業數據更是難得將降息前景推前至9月。

市場回顧

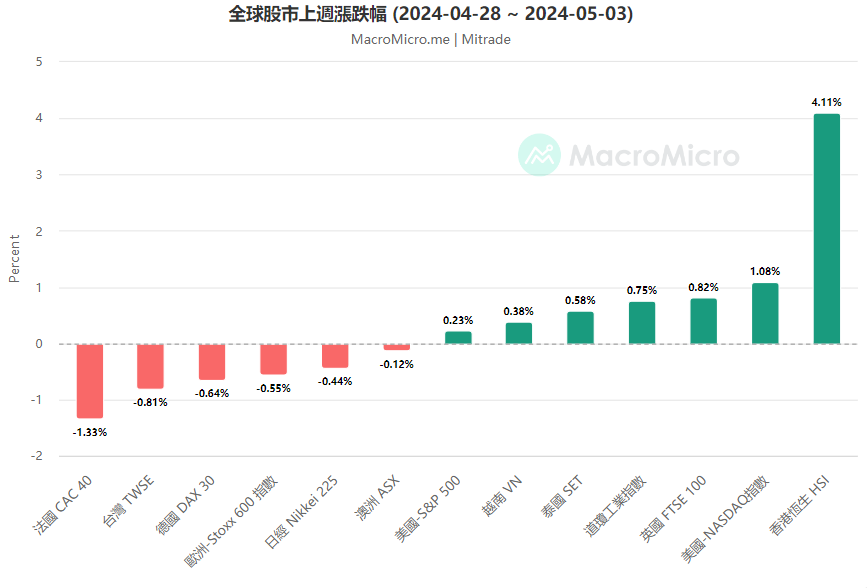

上週(04/29-05/03),全球投資人聚焦美國聯準會五月FOMC會議和重磅非農就業數據,全球股市漲跌不一。美股上演「V型」過山車行情,港股「技術性牛市」的買氣繼續火旺,歐洲股市回落。

美國股市上週先跌後揚,勞動力成本重燃通膨擔憂、AMD等AI股回檔拖累週初大盤,FOMC會議鮑爾中性偏鴿、非農就業數據大幅回落且薪資壓力減緩等因素刺激美股強勁反彈,三大股指驚險收漲。其中,那斯達克指數上週漲1.08%、道瓊指數漲0.75%,標普500指數漲0.23%。

科技財報喜憂參半,業績超預期、公佈史上最大規模1100億美元股票回購和即將公佈重大AI計劃的蘋果(AAPL.US)績後跳漲近6%,Q1利潤翻三倍的亞馬遜(AMZN.US)繼後收漲超2%,而AI晶片銷量展望不及預期的AMD(AMD.US)下挫近9%,營收不及預期的美超微SMCI重挫14%。

在估值修復、資金回流、經濟復蘇等因素提振下,港股繼續反彈。歐洲股市分化,整體回檔,歐元區4月製造業活動加快收縮,引發需求下滑擔憂。

【來源:MacroMicro,日期:2024/04/29~2024/05/03】

鮑爾指明不升息,疲軟非農提振降息前景

上週,美股大盤走出「V型」結構,先是勞動力成本重燃通膨擔憂、部分科技股大幅回落、FOMC會議前謹慎情緒等帶來拋盤,再是FOMC會議如期按兵不動但主席鮑爾明確「不升息」、非農就業數據超預期失速、時薪成長回落和服務業意外萎縮,刺激市場將11月降息預測提前到9月。

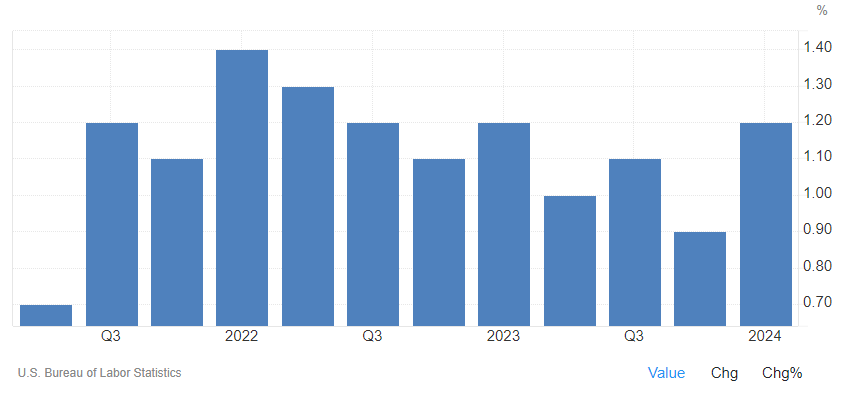

上週二公佈數據顯示,美國第一季衡量工資和福利的就業成本指數成長1.2%,高於預期1%和前值0.9%,為一年來最大升幅,加劇通膨粘性的擔憂。

【美國就業成本指數季率,來源:Trading Economics】

富國銀行經濟學家Michael Pugliese稱,「這項勞動成本數據對聯準會而言並不說是世界末日,但它是另一個數據點,表明去年開始的通膨放緩在2024年第一季停滯不前。」BMO經濟學家表示,「這不會安撫聯準會的任何緊張情緒。」

不過,隨著市場開始消化五月FOMC會議的結果和主席鮑爾對通膨和降息的表態,市場偏好反轉升溫。

在本次議息會議中,聯準會如市場預期連續六次繼續按兵不動,將聯邦基準利率維持在5.25%~5.50%的二十餘年曆史高位。FOMC委員繼續維持以往的謹慎基調,「在對通膨持續向2%邁進更有信心之前,不適合降低利率目標區間。」

值得關註的是,市場討論已久的「縮減量化寬鬆(QT)計劃」正式落地,委員會決定從6月開始將每月美國公債贖回規模上線從600億美元將至250億美元,這是Fed自2022年6月開始縮表以來的首次修改,且本次削減350億美元超過華爾街預計的300億美元。

記者會上,儘管鮑爾仍強調距離獲得信心的時間可能比原本預料的更長,短期通膨預期已上升,但「下一步不太可能是升息」。他表示,政策很明顯仍是限制性的,隨著時間的推移,它的限制性將達到足夠高的水平;聯準會準備在適當的時間維持當前利率區間,也準備應對「勞動力市場意外疲軟的情況」。

摩根大通全球市場策略師Jordan Jackson評論稱,「由於聯準會仍傾向於在某個階段降息,我們認為股市可能會繼續受到支撐,特別在就業市場吃緊和薪資通膨成長粘性的提振下,消費保持強勁。」

儘管鮑爾「不升息」的言論提振市場信心,但也有分析師對降息刺激股市的觀點仍表示懷疑。花旗策略師認為,「FOMC似乎有意不讓市場偏離其穩健成長、粘性通膨和今年稍後降息的預期。」

盈透證券首席策略師Steve Sosnick質疑道,「更困惑的是,我試圖弄清楚鮑爾所說的是什麼讓股市大幅上漲。當然,鮑爾表示沒有必要升息,並淡化了對滯漲的擔憂,但這並不值得大幅投機性反彈。」

對於債市的反彈,對衝基金巨頭Citadel警告稱,「雖然反彈有道理,但市場已接近極限。」該機構指出,鑒於我們處在一個依賴數據的環境,市場可能難以維持更長時間。

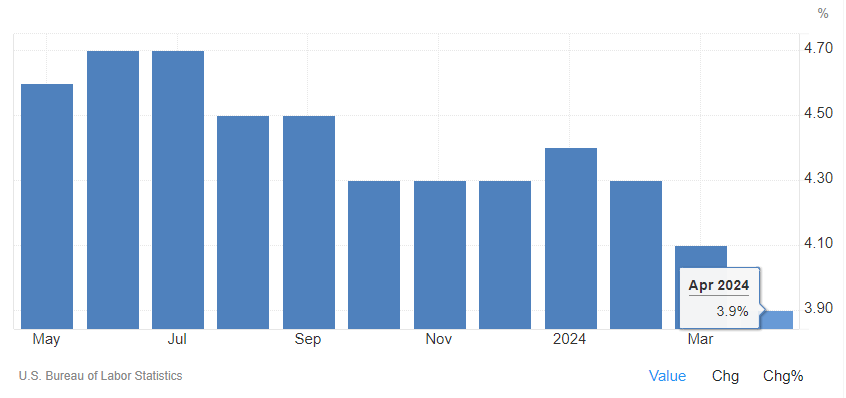

實際上,週五的非農就業報告才是市場反彈、降息前景更加樂觀的「主角」。最新數據顯示,美國4月非農就業人口增加17.5萬,遠低於市場預期的24萬和上月上修值31.5萬,寫近六個月最小升幅,實際值與預期值之差也創2021年12月以來最大。

同時,4月失業率意外上升至3.9%,前值和預期值為3.8%。另外,4月平均時薪月率和年率均低於前值和華爾街預期,平均時薪年率近三年來首次跌破4%,顯示出薪資通膨壓力的放緩。

【美國平均時薪年率,來源:Trading Economics】

高盛認為,「這應該被市場視為一陣令人欣喜的新鮮空氣,這將平息市場中的鷹派基調和最近的滯漲擔憂。」

嘉信理財策略師Richard Flynn表示,「投資人將這份疲軟的就業報告解讀為勞動力市場需求放緩的跡象,勞動力市場的大幅跳水可能會促使聯準會的降息從漫步轉向衝刺。」

FHN Financial評論稱,儘管這份報告與促使聯準會降息的勞動力市場疲軟情況相去甚遠,但更充裕的勞動力、放緩的就業和薪資成長應有助於抑制通膨,這是降息的關鍵。因此,9月降息的可能性有所上升。

劍橋大學皇後學院院長Mohamed El-Erian直言,「這是一份令聯準會和市場都滿意的金發姑娘報告。」

另外,上週五的公佈的ISM數據顯示,美國4月ISM服務業指數意外將至49.4,遠遜於預期的52,創2022年12月以來新低,也是2022年以來首次陷入萎縮區域。ISM指出,受訪者表示整體業務普遍放緩,多數人認為通膨和地緣政治問題令人擔憂。

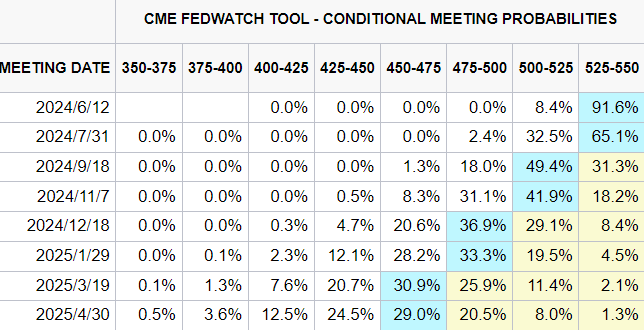

截止撰稿,投資人預計聯準會最早於9月開始降息的概率近50%,且年內將有兩次降息,此前一週僅預計今年降息一次。

【利率期貨市場揭示的目標利率和概率,來源:CME FedWatch Tool】

美銀:即使不降息,經濟成長也撐美股牛市

上週四(5月2日),美國銀行的美國股票和量化策略主管Savita Subramanian接受采訪時表示,即便聯準會不降息,強勁的經濟也能繼續維持美國牛市運作。

該策略師樂觀地認為,美國經濟將避免嚴重衰退,但也表示,最大的挑戰將是經濟成長放緩而通膨仍高企。

Subramanian指出,「我認為我們將在一個合理的市場環境下實現軟著陸,未來的成長可能比我們習慣的要好,利率更高、通膨略高。」

她預計,聯準會最快可能會在12月開始降息,或者今年不降息。Subramanian重申了對標普500指數2024年的5400點的年終目標價,較上週五最新收盤價仍上漲超5%,在彭博社追蹤的賣方策略師預測值中屬於最樂觀的預測之一。

最新的第一季財報證實了企業利潤正在改善。據彭博社數據,在佔據70%總市值、已發佈財報的公司中,有79%超出了預期。

本週財經前瞻:Fed官員講話

【Mitrade觀點】不升息已定,Fed官員講話再尋降息確認

聯準會主席鮑爾明確「不升息」基調,四月非農就業數據超預期回落更是給市場一顆定心丸,至少可以斷定當前的利率水平基本封頂,其「限製性作用」可能還需時間觀察。

即便在通膨粘性或放緩進展停滯不前的情況下,投資人也開始將「降息敘事」轉向「不降息也能推動股市走高」。或者更進一步說,市場漸漸接受在短期通膨預期上升、中性利率走高的背景下,一個「經濟成長、通膨高企、利率高企」的「高溫環境」。

在這種環境下,投資人可以選擇繼續相信經濟成長帶來企業利潤成長,從而推動股市維持積極勢頭。當然,如果通膨回落、降息前景更樂觀,這對股市便是錦上添花。

FOMC會議後,本週的投資重點將落在聯準會多名官員的講話上,降息條件和信心的確認有望進一步推動股市反彈。

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情