- 澳洲央行升息25基點,澳幣匯率狂飆!未來走勢如何?

- 比特幣跌破7萬美元!美國政府拒絕救市,牛市終結還是黃金坑?

- 日本大選結果將出爐,高市早苗大獲全勝?警惕日幣匯率貶值破160

- 黃金崩跌後突然大變臉!金價亞盤暴漲85美元 FXStreet分析師金價技術分析

- 【今日要聞】美伊談判開啓,比特幣跌破6萬美元,58萬人爆倉

- 【財經縱覽】:美伊對峙升級、黃金多頭反攻5000,油價飆2%,納指跌超1%、軟件股遭拋售

“台積電可能有點過熱了。”

台積電(NYSE:TSM)可能有點過熱了。理由非常簡單:在大多數大型科技公司進入人工智慧(AI)投資週期近兩年時,該股市盈率一路飆升至32.5倍。ChatGPT於2022年11月推出,到隔年4月,大型科技公司就已經在生成式人工智慧方面進行了大量投資,當時微軟對OpenAI進行了廣為宣傳的投資。眾所周知,半導體是週期性的,因此當前由人工智慧驅動的上升趨勢持續的時間越長,下一次衰退就越有可能臨近。

此外,半導體產業的衰退並不需要美國經濟衰退;有時,該產業的價格會僅僅因為供應過剩而下降。2022年末,儘管當時沒有發生衰退,但半導體價格卻大幅下跌。產業「衰退」只是由於買家(即大型科技公司)在先前的周期性上升趨勢中購買了比他們需要的更多的晶片。

我們現在可能正在目睹類似的事情發生。在過去一年半的時間裡,大型科技公司在AI資料中心技術上投入了數十億美元,其中僅在英偉達PU上就投入了數百億美元。自2022年底/2023年初AI熱潮開始以來,台積電最大的客戶之一英偉達一直以非常快的速度成長。然而,這些成長率明年可能會下降。

大型科技公司需要擁有英偉達昂貴的GPU,才能在資料中心運作AI模型。儘管英偉達通常每年都會推出新的GPU模型,但每代GPU的生命週期都超過六年。如果AI模型的計算需求沒有太大增加,那麼正在使用的A100和H100可能還可以再用幾年,因為目前的模型已經能夠近乎即時地產生書面答案,並在幾秒鐘內生成圖紙。

在這方面,中國公司一直在建立資源密集型AI模型,其運算能力比傳統模型降低了11倍,西方公司也從中汲取了靈感。因此,未來模型同時提高效能和降低CPU/GPU使用率的可能性非常高。如果是這樣,那麼公司可能會從其資料中心的英偉達GPU中獲得數年的使用壽命,而不必將整個伺服器基礎設施升級到Blackwell以保持相關性。

這一切都與今天投資台積電股票的論點非常相關。台積電很大一部分的業務來自英偉達。具體來說,後者與前者簽訂了生產GPU的合約。去年,英偉達佔台積電收入的11%,而英偉達的季度收入幾乎比去年翻了一番。因此,英偉達在台積電收入中的份額目前可能超過11%,這使得台積電容易受到英偉達自身業務潛在放緩的影響。

相關消息稱,蘋果佔台積電3nm業務的50%,而營收年增僅2%。因此,有許多理由認為台積電的營收成長將在未來一年放緩。如果是這樣,其32.5倍的本益比估值就很難證明是合理的。

台積電不可否認的優勢之一是其強大的競爭地位。該公司控制全球半導體製造業約60%的份額,在最先進晶片領域佔有90%的市場。該公司的晶圓廠和製造設施數量與其市場份額相符,也就是說,遠遠超過其競爭對手。憑藉其製造能力,台積電比其競爭對手更能滿足大客戶訂單。

此外,台積電的許多競爭對手,如英特爾和三星都面臨潛在的利益衝突,因為他們既為自己生產晶片,也為客戶生產晶片。這引發了一個令人不安的問題:當客戶的訂單可能與他們自己的內部訂單爭奪時間和資源時,英特爾和三星是否真的能把客戶放在第一位。

台積電是為數不多的沒有這個問題的純晶圓代工廠之一。因此,它為客戶提供了相當不錯的優惠。

台積電作為一家純粹的半導體代工公司,收入來自向其訂購半導體的公司。其最大的客戶為:

蘋果-2022年佔台積電收入的23%。

NVIDIA-2023年為11%。

AMD(AMD)-2023年為7%。

現在,台積電之所以能以高倍數交易,很大一部分原因是因為它一直在快速增長,並且預計還將繼續快速增長:如果預期收益將增長100%,那麼30的市盈率就沒有多大意義。

然而,很難想像像台積電的頂級客戶將如何繼續以目前的速度成長。蘋果的規模如此龐大,似乎正在產生收益遞減效應,其緩慢的成長率也證實了這一點。英偉達在基期實現了近兩位數的收入成長,鑑於其龐大的規模,連續第二年實現這一目標將是一項艱鉅的壯舉。AMD未來可能真的會迎來人工智慧成長高峰——它正在開發與英偉達競爭的產品——但目前它的營收成長並不特別。因此,台積電兩大客戶的成長率明年可能會放緩,而另一家客戶的成長機會尚不確定。

最後,分析師們基本上同意預期,英偉達2026年的收益預計僅比2025年的收益成長50%(TTM收益成長率為234%)。簡而言之,台積電主要客戶的成長率預計將放緩,這很可能對台積電本身的成長率產生相當大的影響。

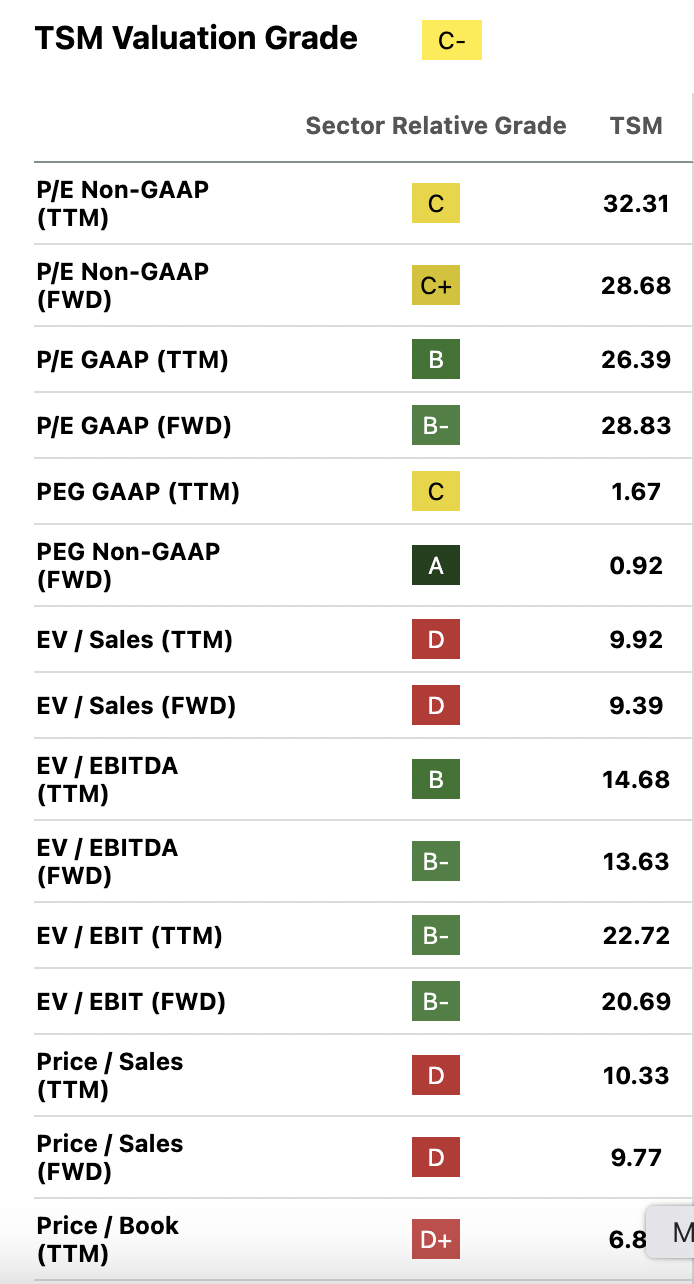

根據相關數據,以今天的價格計算,台積電的交易倍數如下:

這些本益比都遠高於平均。道瓊數據顯示,標準普爾500指數目前的本益比約為25倍。這意味著台積電的32.5倍本益比遠高於市場估值。的確,今年台積電的成長速度快於平均值。然而,分析師有理由預計該公司明年的成長率將放緩。

作者|A.J.Button

編譯|華爾街大事件

閱讀更多

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情