.jpg)

「股票評級將下調至持有?」

在2024年9月,博通公司(NASDAQ:AVGO)透過客製化矽片和更高的網路需求實現的強勁成長前景,這支持了出色的營收擴張、高利潤的訂閱/服務部門以及強勁的企業積壓訂單。

儘管收購VMware導致債務增加,但其充足的自由現金流和對股東回報的承諾使其成為引人注目的高成長投資論點,因此分析師當時重申買入評級。

自那時起,博通公司大多時間橫盤整理,直到2024年第四季財報雙雙超出預期後,市場才給予該股超額38.3%的回報。

大部分樂觀情緒自然源於透過基礎設施和SaaS層對生成性AI的需求的持久性,按市場份額計算,全球最大的代工廠台積電報告稱,2024年10月的收入強勁,為3142億新台幣(年增29.2%),2024年11月的營收為2,760.5億新台幣(年增34%)。

此外,台積電管理層還暗示,公司今年的表現將十分出色,因為「明年看起來將是健康的一年。因此,我們明年的資本支出很可能會高於今年」,這進一步證實了「客戶的需求遠遠超出了我們的供應能力」。

這確實是一個重大進展,因為博通公司專門從事定制專用集成電路[ASIC]-目前全球超大規模企業對此類產品的需求旺盛,該公司的客戶包括谷歌、Meta和字節跳動。

除此之外,據傳博通即將與OpenAI和蘋果公司(AAPL)以及「另外兩家超大規模提供者」建立合作夥伴關係,這進一步證明了博通在客製化ASIC市場無可爭議的領導地位。

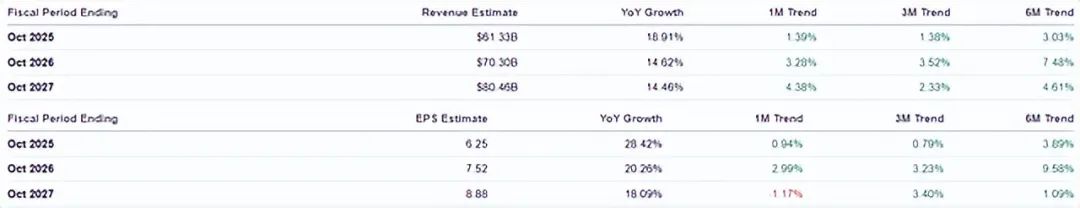

共識預測

博通24財年第四季的強勁表現也反映了同樣的情況,其半導體營收為82.3億美元(季增13.2%/年增12.4%),基礎設施軟體營收為58.2億美元(季增0.5%/較去年同期成長196.9%)。

無論如何,管理層對2025財年第一季的業績給出了樂觀的預期,營收為146億美元(季增3.9%/年增22%),調整後EBITDA利潤率為66%(季增1.4個百分點/年增6.3個百分點/2019財年55.3%水準上增長10.7%),這進一步凸顯了其高成長/盈利業務運營,而2024財年的數字分別為515.7億美元(同比增長44%)和61.8%(同比下降3個百分點)。

這些原因也可能是為什麼普遍預期上調其預測的原因,預計博通到2027財年將實現加速的營收/利潤成長,複合年增長率為+16%/+22.2%。

相比之下,最初估計為+7.9%/+13.2%,但由於客製化ASIC帶來的新成長機會和更高的網路需求,其在2019財年和2024財年之間的複合年增長率分別達到+17.9%/+18%。

無論如何,考慮到博通強勁的核心投資組合收入393億美元(年增22.9%)和AI加速器/網路收入122億美元(年增221%),我們相信該公司的2027財年收入很可能會超過799.4億美元的普遍預期。

目前,隨著越來越多的超大規模企業致力於開發更多的內部AI晶片,以更好地滿足其需求並降低成本,博通管理層強調其透過ASIC帶來的巨大多年期機會也就不足為奇了,預計2027財年AI可服務目標市場[SAM]規模在600億美元至900億美元之間——它定義了「企業可以達到的潛在目標市場規模」。

鑑於其2024財年AI加速器/網路收入基礎的複合年增長率為+83.1%,從2024財年的122億美元增至2027財年中期的750億美元,分析師同意管理層的樂觀情緒,即他們「非常有能力在未來獲得領先的市場份額」。

結合博通對非人工智慧半導體領域多個終端市場的廣泛組合(假設複合年增長率為+5%)的「行業歷史增長率為中等個位數」的指導,相信我們可能會看到該公司實現超過+30%的營收成長。

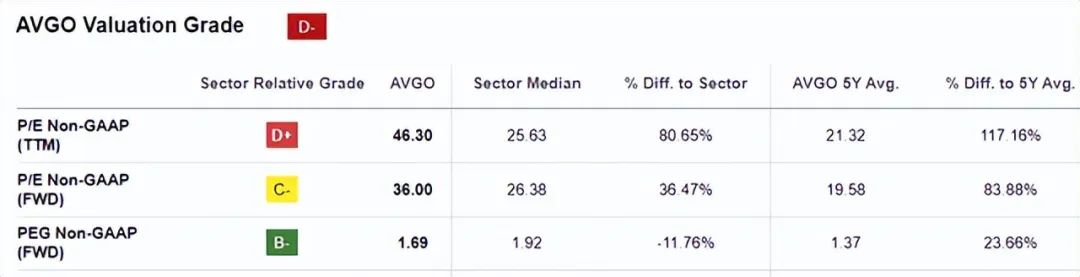

目前,博通的FWDP/E非GAAP估值為36.00倍,儘管較其1年平均值30.57倍、5年平均值19.58倍、10年平均值15.73倍和產業中位數26.38倍有顯著上升,但仍具有吸引力。

這是因為,與GPU/AI加速器之王輝達的45.46倍以及其他兩家AI競爭者AMD的38.17倍和英特爾的28.96倍相比,博通的估值仍然合理。

一方面,鑑於博通未來幾年的一致調整後每股收益增長預測較低,為+22.2%,而其同行預計的兩位數高增長率包括輝達的+62.7%和AMD的+38.9%,因此與輝達的1.19倍和AMD的0.91倍相比,博通的FWDPEG非GAAP比率為1.69倍可能還是有些昂貴。

另一方面,假設博通的調整後每股盈餘以超過30%的複合年增長率加速成長,如上所述,我們可能會看到該股票的FWDPEG非GAAP比率降至1.20倍,顯示該股票的投資理論有所改善。

當然,這是假設博通能夠實現其在2027財年AI加速器/網絡SAM中至少750億美元的長期增長預期,同時保持其當前的利潤率,否則,該股的估值過高/大幅上漲可能會為有興趣的投資者提供最小的安全邊際。

目前,博通的股價已經突破歷史水平,達到250美元,並遠離50/100/200天移動平均線。

就背景而言,我們在上一篇文章中給出了139.10美元的公允價值估計,基於截至24財年第3季度的LTM調整後每股收益4.55美元(環比增長9.3%)和1年市盈率非GAAP估值30.57倍。

然而,基於2024財年調整後每股收益4.87美元(年增15.1%),很明顯博通偏離了我們更新後的公允價值估計148.80美元。

根據對2027財年調整後每股收益8.74美元的一致預期,我們的長期目標價267.10美元似乎也存在最低的安全邊際,這也凸顯了為何近期的反彈可能發生得過快過猛。

這種樂觀情緒的部分原因或許還在於博通近期將股利調高11.3%至每股0.59美元,而5年成長率則為14.7%。

即便如此,近期超額的資本增值也已導致其遠期股息殖利率下降至0.94%,而其5年平均值為2.53%,產業中位數為1.43%。

由於內在的上漲潛力和2024年12月23日除息日之後的潛在拋售壓力,我們認為當前水準的安全邊際很小,博通可能會在短期內失去部分近期漲幅。

這是否意味著將該股票評級下調至持有?別那麼快。博通未來可能會繼續獲得強勁的看漲支撐,正如自2022年10月觸底以來的持續上升趨勢線所觀察到的那樣,任何下跌都可能受到多頭的有力防禦。

無論如何,歷史趨勢顯示180美元為下一個支撐位,220美元為下一個阻力位,該股在未來半年可能會橫盤整理。

最後,基於預測的3年營收成長率約為30%,我們可能會看到這家半導體公司的調整後每股盈餘成長可能以類似的速度加速,甚至更快,這意味著2027財年調整後每股收益可能超過10美元,而樂觀的長期目標價約為300美元。

因此,分析師維持博通股票的買入評級,最好在其即將跌至180美元/190美元時買入,這些水平也將為長期牛市目標價釋放出更大的上行潛力。短期內保持耐心可能會更為謹慎。

作者|Juxtaposed Ideas

編譯|華爾街大事件

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情