本期亮點:

1. 實際消費增速水平仍然較高,服務通膨也難以緩解,聯準會年内開啓降息的可能性不大。市場過度定價聯準會年内降息的情形,一旦加息預期升溫,將對指數形成打壓。

2. 在市場對美國和歐洲加息預期差逐漸擴大的情況下,只要不出現大的金融風險事件,歐元有望進一步走强。而日元仍然會是未來表現偏強的幣種,因為其既沒有直接受到歐美銀行業的影響,又帶有避險屬性。

股票&指數

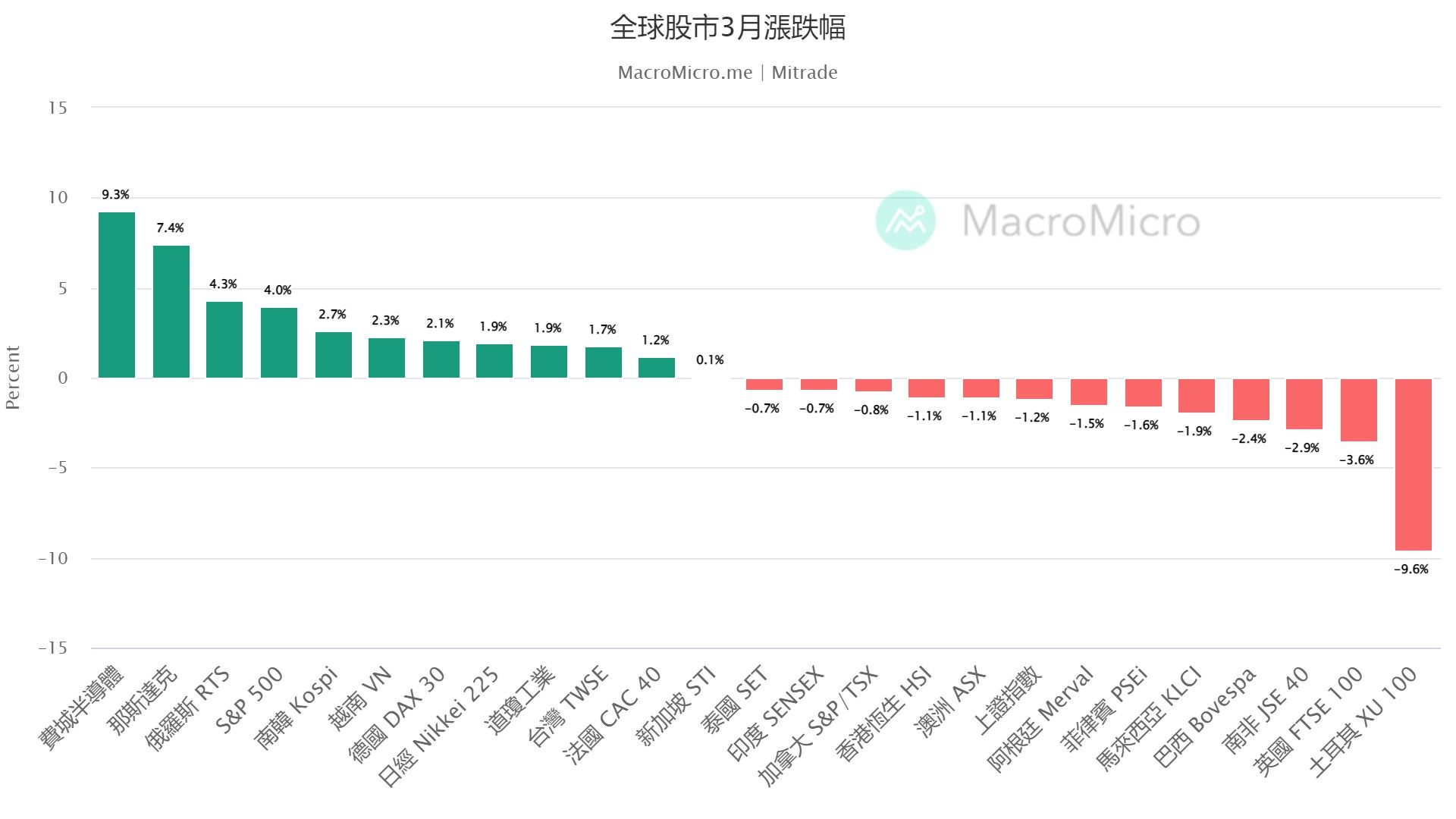

圖源:MacroMicro;全球股市3月漲跌幅

▶ 銀行失火,科技得利,反彈還能持續多久?

矽谷銀行爆雷引發金融系統動蕩不安,人們對銀行業的健康狀況感到擔憂,KBW銀行指數3月跌近25%。而科技股與之相反,納斯達克100指數3月漲近10%,同期標普500指數僅上漲4%。

爲什麽銀行失火,科技得利?原因有二。

一是銀行危機讓市場對聯準會的加息預期快速降溫。

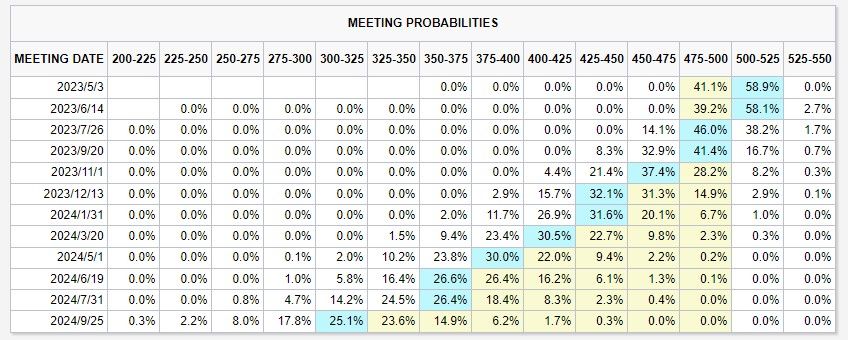

在矽谷銀行倒閉前(3月10日),還有少數人押注加息的終端利率達6%以上,但銀行危機爆發后,激進加息預期一夜消失不見,市場預期終端利率最高達5.25%,并且聯準會7月開始降息。

圖源:CME FedWatch;市場押注聯準會7月降息

之前聯準會的激進加息極大傷害了科技股,納斯達克100指數2022年下跌超30%。因此在加息預期放緩后,科技股大幅反彈。

二,相對其他投資品,大型科技股相對“避險”

銀行業危機引發市場劇烈波動,讓投資者紛紛買入大型科技公司的股票“避險”。這主要是由於這些公司有著強勁的資產負債表,主營業務幾乎不會受到銀行問題的威脅。

此外銀行業危機導致的信貸緊縮,對大型科技公司而言也是利好。因爲如果借貸變得更加困難,那收益的顯然是那些現金流最充裕的大公司如蘋果、微軟、谷歌等。我們可以看到,納斯達克100指數3月漲近10%,而以小公司為主的羅素2000指數漲幅不到3%。

Mitrade分析師:反彈不可持續

我們認爲市場過度定價聯準會年内降息的情形,一旦加息預期升溫,將對指數形成打壓。

另外,隨著美國經濟陷入衰退,需求將更加軟化,科技公司的基本面也會持續惡化。美國商務部(BEA)公佈的數據顯示,2022年四季度美國企業調整后稅前利潤下降2%,為兩年來之最。

摩根大通固收部門首席投資官鮑勃·米歇爾(Bob Michele)向投資者發出了尖銳警告,提醒他們不要過度沉迷於市場高風險領域近期的漲幅。“我们认为在年底之前出现经济衰退已经是不可避免的。”他指出。

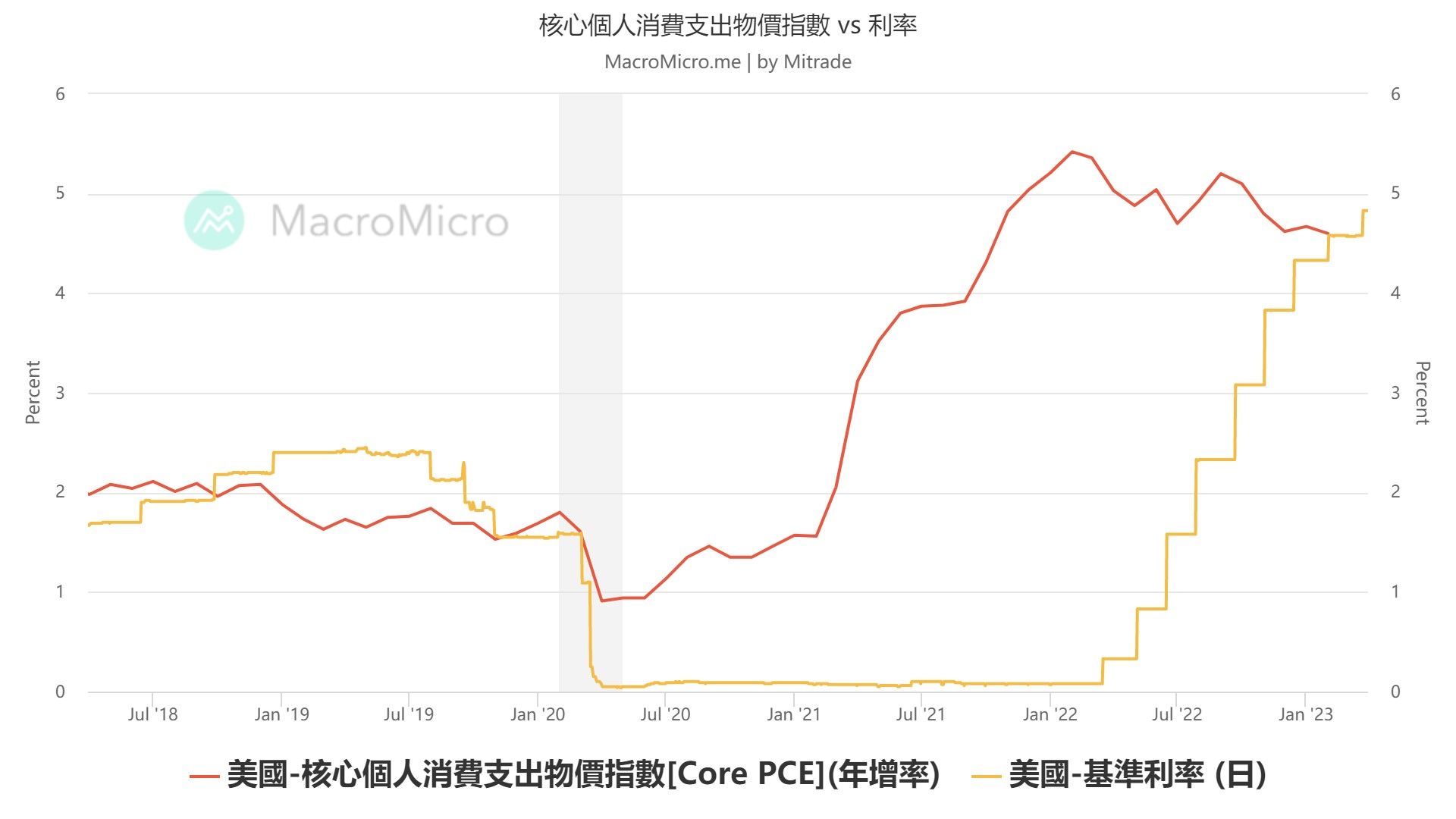

▶ 通膨降溫,聯準會降息已成定局?

3月公佈的CPI和非農數據喜憂參半,最新PCE數據顯示通膨降溫。

2月非農就業新增31.1萬人,預期為22.5萬人,已經連續11個月超過預期。然而失業率升至3.6%,預期為3.4%;2月平均時薪同比增長4.6%,預期為4.8%。

美國2月CPI同比增長6%,連續第八個月下滑,然而核心CPI環比略高於預期0.4%,為0.5%,達到5個月來的最高水平。

聯準會青睞的通膨指標顯示,2月剔除能源和食品後核心PCE物價指數同比增長4.6%,環比增長0.3%,均低於市場預期和前值。

但細看選項,無論是房租通膨還是其他服務通膨,對PCE通膨同比貢獻均是提升的,反映房租通膨年中之前難見緩解,以及勞動力市場過熱緩解較慢,疊加美國服務業PMI反彈,美國服務通膨壓力仍然很大。

圖源:MacroMicro;不斷加息通脹仍居高不下

Mitrade分析師:年内不會降息

綜合近幾個月數據來看,實際消費增速水平仍然較高,服務通膨也難以緩解,聯準會年内開啓降息的可能性不大。

誠然,聯準會在制定貨幣政策時,要考慮“物價穩定”、“金融穩定”和“經濟增長”,但根據使命和目前風向,我們認爲聯準會大機率還是會先選擇控制通膨,保證價格穩定。

展望後市,最新點陣圖顯示終端利率落在5.00%-5.25%區間,只能再溫和加息一次,加息周期接近尾聲短期將有助於股市延續反彈行情。但長期看,考慮到通膨降溫不及預期,該終端利率很可能不足以壓制通膨,聯準會有進一步升息的風險,股市下跌可能性增大。

外匯

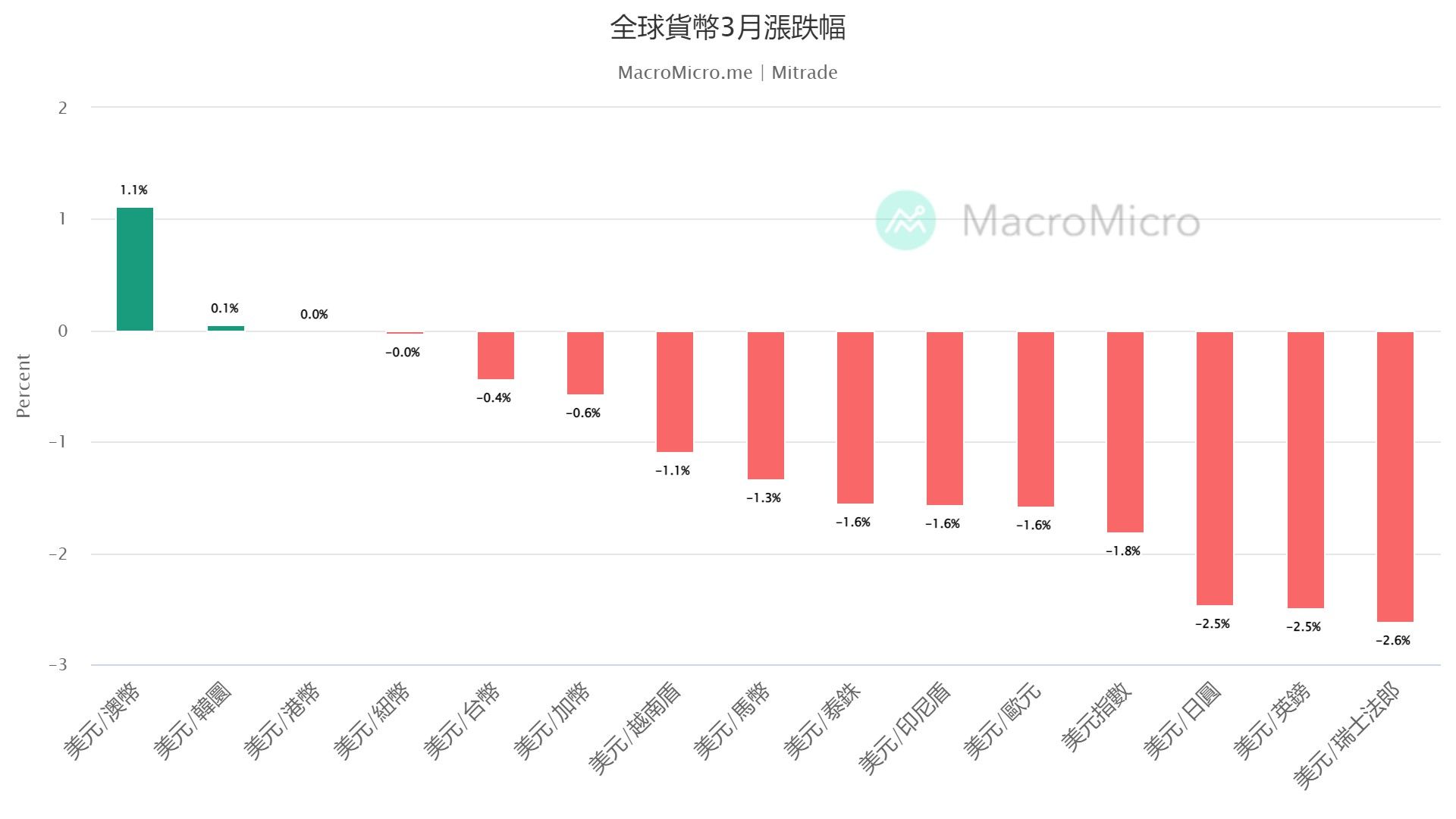

圖源:MacroMicro;全球貨幣3月漲跌幅

▶ 避險需求激增,日元成最大贏家?

銀行業危機導致市場避險情緒激增,日元兌美元3月上漲了2.5%。到3月29日前,日元是本月表現最好的貨幣,直至月末英鎊和瑞士法郎趕上,位列第三。

爲什麽去年兌美元匯率一度下跌超過20%的日元,正在重新成爲市場首選的外匯避風港呢?原因有三。

第一,美歐金融不穩定性風險增加經濟衰退的可能性。

當經濟衰退臨近,美歐央行或停止加息甚至被迫降息,美債利率走低,令美日利差顯著收窄,助推日元升值。

圖源:MacroMicro;日元走勢與美日利差高度相關

第二,通膨升溫,日本退出負利率的可能性有所增大。

日本總務省3月24日公佈的數據顯示,日本2月剔除新鮮食品和能源的核心-核心CPI (core-core CPI) 同比增長3.5%,高於1月的3.2%,增速創41年新高,表明通膨壓力仍在。

之前日本央行一直維持著負利率的貨幣政策,而行長黑田東彥將于4月8日結束任期,届時新行長植田和男上任。

通膨升溫加新行長上任,讓市場押注日本央行將在6月或7月結束長期以來的收益率曲線控制政策(YCC),進一步帶來日元走强的動力。

第三,成爲“避險貨幣”中的“避險貨幣”

瑞士和美國的銀行業危機,損害了瑞士法郎和美元作為動蕩時期的首選資產地位,相比之下,日本商業銀行出現金融風險的可能性較低,作為相對避險貨幣,形成日元升值力量。

Mitrade分析師:日元或繼續升值

我們判斷日元仍然會是未來表現偏強的幣種,因為其既沒有直接受到歐美銀行業的影響,又帶有避險屬性。

進入4月之後,日本央行調整YCC的可能性逐步增强,日元升值可能性仍然很大。包括瑞銀、摩根士丹利在内的華爾街機構都認爲,未來12個月日元兌美元最高將升至120。

▶ 貨幣政策分化,歐元兌美元繼續走强?

在市場對聯準會加息預期回落而對歐央行加息維持鷹派的預期下,歐元兌美元3月内整體走高,漲1.6%。

3月16日,歐央行宣佈再度升息 2 碼(50BP),並維持每月縮表 150 億歐元路徑不變。但值得注意的是,歐央行在本次會上沒有提供升息指引,顯示鷹派的背後仍將觀察市場變化。

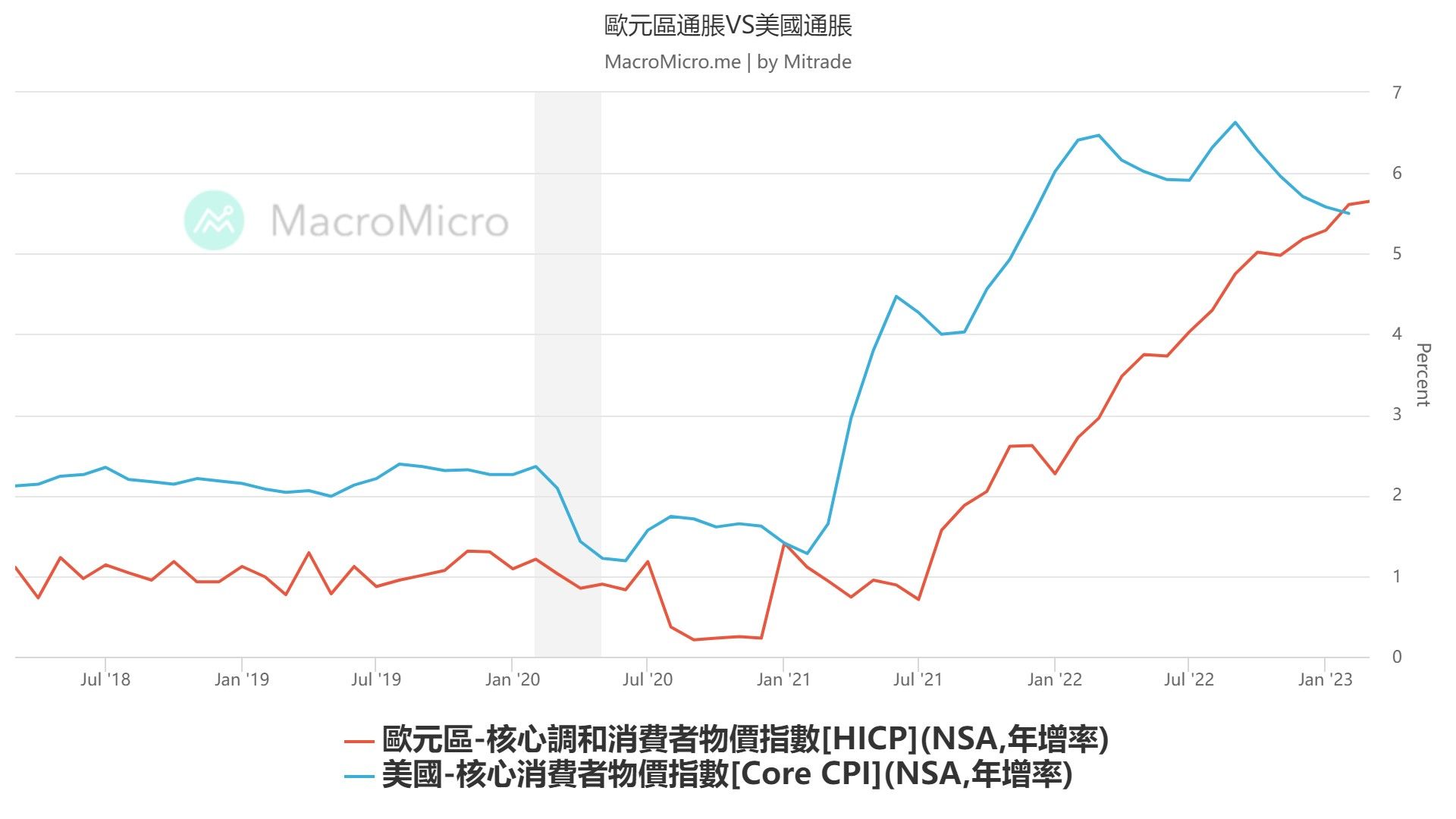

通膨數據和金融市場的風險情況決定歐央行未來的加息路徑,最新數據顯示,通膨仍舊根深蒂固。歐元區3月調和CPI同比增長6.9%,低於預期的7.1%,但核心調和CPI(不包括能源、食品等)同比5.7%,創下最高紀錄水平。

歐洲通膨下滑速度低於美國,這也導致了當前市場已經開始押注美國將於年内降息,而歐洲尚未有降息的共識。

圖源:MacroMicro;歐元區通膨强於美國

Mitrade分析師:歐元將進一步走强

歐元區的核心通膨壓力依舊較大,因此歐央行的加息力度在一段時間内依舊會高於美國,這會給歐元提供支撐。但注意如果金融業再次出現風險事件,歐元將可能會受到影響而無法持續走高。

但總體來説,在市場對美國和歐洲加息預期差逐漸擴大的情況下,只要不出現大的金融風險事件,歐元有望進一步走强。

外匯 丨 黃金 丨 股票 丨 加密貨幣 丨 更多交易數以百計的熱門商品,權威監管保證資金安全實時監控市場走勢,瀏覽最新財經新聞多平臺支持,幫助您隨時隨地進行交易真誠專業的客戶服務團隊,24小時線上支持

外匯 丨 黃金 丨 股票 丨 加密貨幣 丨 更多交易數以百計的熱門商品,權威監管保證資金安全實時監控市場走勢,瀏覽最新財經新聞多平臺支持,幫助您隨時隨地進行交易真誠專業的客戶服務團隊,24小時線上支持* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情