MI300已成為AMD(NASDAQ:AMD)史上成長最快的產品,不到兩季總銷售額就超過10億美元。然而,該公司正面臨供應短缺,這限制了該部門未來的財務表現。

同時,AMD公佈了資料中心GPU細分市場到2026年的最新路線圖,根據該路線圖,該公司計劃每年發布新的AI加速器。 AMD願意以類似的頻率發布新產品,以及它們的實際功能,顯示AMD認真對待與NVIDIA的競爭。但產能問題仍然存在。

關於遊戲領域,分析師先前預計遊戲機銷售將持續成長至2024年,這將有助於減少庫存,並使AMD在遊戲領域的營收重回持續成長的軌道。然而,在目前分析師不再預期會出現嚴重的復甦。

在AMD的客戶領域,嵌入式人工智慧PC(AIPC)的開發和推廣將繼續成為近期的關鍵驅動力。

2024年第一季度,AMD資料中心部門的營收總計23億美元(年增80%,季增2%),與我們的預期一致,與2023年第四季的水準持平。營收季增主要得益於Instinct系列AI加速器的出貨量增加,但部分抵銷了伺服器處理器銷售的季節性下滑。

MI300成為AMD史上成長最快的產品,不到兩季的總銷售額就超過了10億美元。管理階層承認,到2024年第二季度,這一系列加速器的需求將持續超過供應。當然,該公司正在努力改善供應鏈,但到目前為止潛力有限,因此2024年資料中心GPU子部分的營收預測再次上調,但幅度比以前更溫和,從35億美元上調至40億美元。

關於MI300X的獨立測試,Phoronix進行了一些測試-結果不負管理層和客戶的讚譽(談到滿意的客戶,微軟首席執行官堅稱AMD的MI300X為GPT-4提供了最佳的性價比)。例如,根據測試人員的說法,“Llama2和其他AI工作負載運行速度極快”,並且測試中的硬體能夠將所有MI300X推至其750瓦的功率容量額定值。

儘管MI300發布的時間相對較短,但AMD執行長在2024年6月第一周的Computex會議上公佈了資料中心GPU細分市場的擴展路線圖,該路線圖將持續到2026年:

2024年第四季,MI325預計將上市,配備高達288GB的HBM3E記憶體和每秒6TB的記憶體頻寬;

2025年,基於全新AMDCDNA4架構的MI350預計將發布,據悉該晶片將採用先進的3nm製程製造,AMD預計將與NVIDIA的Blackwell200(預計2024年底開始出貨)一較高下;

MI400將採用CDNA「Next」架構,預計2026年上市。該公司目前尚未透露有關該晶片的詳細資訊。

具體來說,AMDInstinctMI300X搭載192GBHBM3記憶體,記憶體頻寬5.2TB/秒; H100/H200分別搭載80GB和141GBHBM3記憶體,帶寬高達3TB/秒和4.8TB/秒; B200將搭載192GBHBM3e記憶體,頻寬能力高達8TB/秒。

每年推出新的AI加速器的決心,以及這些加速器的規格,暗示了AMD與輝達競爭的決心。

至於伺服器處理器,在上述Computex2024大會上,發布了代號為Turin的第五代EPYC處理器,將於今年稍後開始銷售。這些處理器將有兩種版本:一種具有128個標準Zen5內核,另一種具有192個優化的Zen5c內核。 Turin將使用與EPYC第四代Genoa和Bergamo相同的SP5插槽插入主機板,用戶只需升級現有設備即可在更快的晶片上運行。

提高運算能力(包括通用運算能力和加速運算能力)的目標仍是企業客戶的議程,其中一項要求是現有基礎設施的升級不會導致實體空間或功耗的擴大。據AMD管理層稱,他們可以使用比競爭對手少45%的伺服器來提供相同的運算能力,將初始資本支出削減一半,並將年度營運成本降低40%以上。

截至2024年第一季度,AMD在伺服器處理器市場佔有23.6%的份額(按數量計算),佔33%的份額(以銷售收入計算)。鑑於第五代處理器的發布和對伺服器處理器的持續強勁需求,預計AMD在該市場的份額將繼續增加,這將推動資料中心部門這一部分的收入攀升。

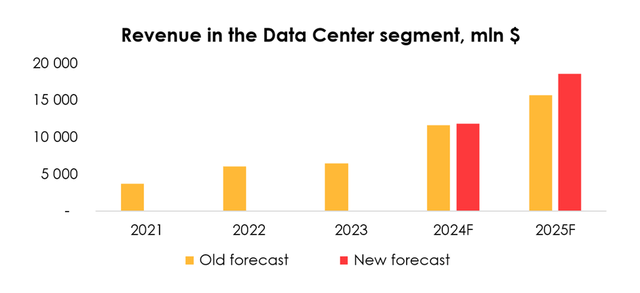

因此,考慮到該部門的發展符合我們的預期,並考慮到發布的2026年路線圖,該路線圖暫時看起來具有競爭力,分析師將2024年該部門的收入預測略有上調,2025年則大幅上調。

因此,將AMD資料中心部門的營收預測從2024年的117億美元(年增80%)上調至118億美元(年增82%),並將2025年的營收預測從157億美元(年增34 %)上調至186億美元(年增57%)。預計資料中心部門的營收將在2024年第二季達到26億美元。

遊戲部門在2024年第一季的營收為9.22億美元(年減48%,季減33%),低於預測的12億美元。問題仍然是客戶持有的高庫存。再加上遊戲機銷售量低於預期,導致AMD遊戲部門的營收下降。但對於中期預測來說,更重要的是,人們擔心2024年遊戲機銷售的預期復甦可能最終不會實現。

問題的核心在於,年輕一代(Z世代)對購買遊戲機的興趣減少,他們更喜歡在PC和智慧型手機上玩遊戲。Xbox前執行長PeterMoore表示,「我們不再在客廳玩遊戲了」。遊戲玩家搬到了臥室,離開了電視螢幕,轉而選擇智慧型手機和PC。如今的年輕一代總是有機會在智慧型手機或PC上玩遊戲,所以他們認為購買其他遊戲硬體沒有任何意義。此外,雖然過去為遊戲機發布的遊戲都是獨家的,但現在許多遊戲也為PC發布了,這進一步削弱了遊戲機的銷售潛力。

在索尼、微軟、任天堂這三家巨頭中,只有任天堂保持了遊戲的主機獨佔性,這可能是其主機銷售量上升並超越自己預測的原因。另一方面,索尼和微軟並沒有保持其遊戲的平台獨佔性,這降低了購買其主機的動機。例如,索尼在2024年第一季未能實現其PS5的銷售目標,儘管預測已從2023財年的2,500萬台下調至2,100萬台。微軟的主機銷售量在2024年第一季也出現下滑。

因此,雖然從遊戲機總銷售來看,市場並不弱,但遊戲機用戶正在老化,不會被新一代Z世代取代,將對AMD遊戲部門的收入造成影響。不過,由於AMD不僅在遊戲機市場銷售半導體,還在筆記型電腦市場銷售半導體,因此對收入的負面影響將會部分緩解。

由於預計全球PC出貨量市場將在2024年第2季繼續進行調整,並且考慮到遊戲機銷量適中,分析師下調了對2025年預測期內遊戲部門的收入預期。並認為,2024年第2季市場將持續下滑,該部門的營收總計將達到7.91億美元。

客戶端部門的營收總計13.7億美元(年增85%,季減6%),低於預測的15.7億美元。儘管AMD在2024年上半年的CPU市佔率有所下降,但預計該部門未來的營收將呈現正面趨勢,這將受到2024年下半年開始的全球PC出貨量反彈以及該公司開發和推廣AIPC的努力的推動。例如,AMD在2024年台北國際電腦展上宣布了Ryzen9000,這是該策略的一部分。由於下調了對該部門2024年上半年收入的預期,並維持了後續成長的前景,因此將一段時間的預測下調至2025年。預計2024年第二季的營收絕對值將維持在2024年第一季的水準。

嵌入式部門的營收總計8.46億美元(年減46%,季減20%),接近我們預測的8.99億美元。該公司此前預計嵌入式部門的連續收入將在2024年第一季停止下滑,然後開始反彈,但情況發生了變化,反彈開始的時間推遲了一個季度。因此,將嵌入式部門2024年第二季的營收預期下調至8.71億美元,並預計到2024年下半年將出現復甦。鑑於2024年上半年的預期較低,且後續成長前景不變,預測期的預測略有下調。

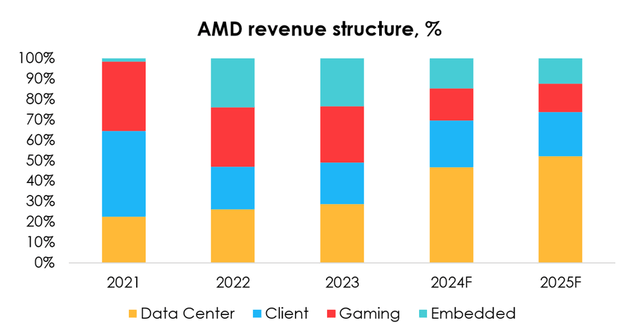

綜上所述,下調了2024年和2025年除資料中心部門以外所有部門的收入預測。預計,到2024年,資料中心部門的收入在公司總收入中的份額將擴大到47%(+18pp),客戶端部門的收入份額將擴大到23%(+2pp),前提是AMD在這兩個特定部門的關鍵驅動力保持不變。

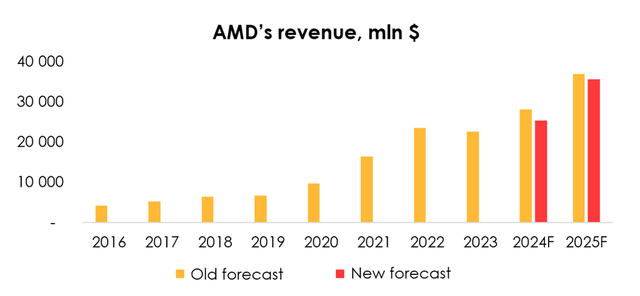

分析師將AMD2024年的營收預測從281億美元(年增24%)下調至253億美元(年增12%),並將2025年的營收預測從369億美元(年增31%)下調至357億美元(年增41%),這主要是由於遊戲、客戶端和嵌入式部門的收入預測被下調,儘管資料中心部門收入前景的改善在一定程度上緩解了這一影響。

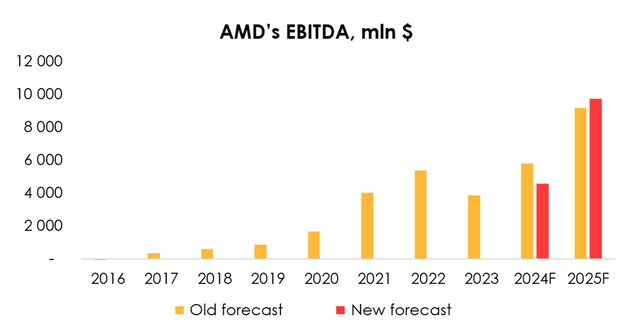

將2024年EBITDA預測從58.02億美元(年增51%)下調至45.8億美元(年增19%),但將2025年EBITDA預測從91.68億美元(年成長58%)上調至97.44億美元(年比成長113%),原因是:

下調2024年收入預測並將公司營業利潤率預測從收入的9.4%下調至5.5%;

2025年營收預測下調,但公司營業利潤率預測從16.8%增至18.7%,抵銷了此影響。

該公司2024年營業利潤率預測的下調是由於2024年第一季實際利潤率較低,以及預計MI300產量增加和MI325銷售開始準備相關的成本上升。 2025年的利潤率上調假設生產成本將在供應鏈改善的背景下下降。

該公司的自由現金流前景是,考慮到遊戲機市場遊戲領域的逆風導致庫存增加的預期,到2024年,其自由現金流總額將達到16.2億美元(年增44%),到2025年將達到73.76億美元(年增355%)。

作者|Invest Heroes

編譯|華爾街大事件

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情