撰文:0xjs@金色財經

比特幣突破8萬美元!比特幣突破9萬美元!比特幣突破9.5萬美元!比特幣突破9.9萬美元!

顯然,比特幣勢必將很快突破10萬美元大關。

常識告訴我們,價格大幅上漲直接的原因就是有人在用真金白銀大量買入,畢竟“Money Talks”。

在本輪加密牛市中,加密代幣分化嚴重,其中表現最亮眼的兩個板塊是比特幣和Solana。Solana的上漲主要來自加密玩家湧入Meme的驅動,而比特幣的上漲,買入資金主要來自美國比特幣ETF和一些上市公司尤其是MicroStrategy。本文我們主要關注MicroStrategy。

金色財經記者11月21日花了一個晚上在美國SEC官網遍覽了MicroStrategy自2021年提交的文件,深度拆解MicroStrategy買入比特幣的行爲和資金來源。得出的結論是,MicroStrategy是加強版的“灰度+Luna”。

先看一下MicrosStrategy整體情況,再拆解MicroStrategy買入比特幣的資金來源,最後對比Grayscale和Luna。以下。

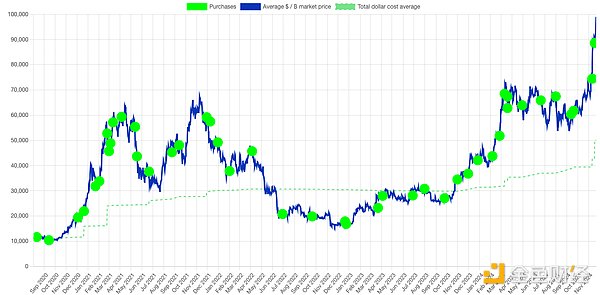

MicroStrategy無懼牛熊:花費超過160億美元堅定買入比特幣

MicroStrategy自2020年9月實施比特幣儲備戰略,4年來穿越週期無懼牛熊地堅定執行比特幣儲備戰略,比如在2021年那輪牛市的4月和11月以超過5.9萬美元買入比特幣。

MicroStrategy持續不斷買入BTC

金色財經記者統計發現,截止2024年11月22日,MicroStrategy已經累計花費165.8億美元買入比特幣,目前持有33.1萬枚比特幣,持有的比特幣市值近330億美元。

自2024年年1月比特幣ETF成功發行以來,比特幣ETF管理超過124萬枚比特幣,管理資產已經突破1200億美元,淨資金流入總量約303億美元。比特幣ETF是很多投資者的投資標的,不是來自單獨一家投資者。

目光所及,MicroStrategy可能是買入比特幣花費最多的單一實體。

那麼問題來了,MicroStrategy買入比特幣的這麼多資金來自哪裏?

金色財經記者翻閱MicroStrategy提交給美國SEC的報告,其資金主要有兩個來源:可轉換優先債(Convertible Senior Notes)和市價股票發行(At-the-Market Equity Offerings)。

其中,可轉換優先債(Convertible Senior Notes)面向合格的機構投資者,市價股票發行(At-the-Market Equity Offerings)直接面向二級市場。

可轉換優先債(Convertible Senior Notes):72.6億美元 合格機構投資者

下面是MicroStrategy自2020年以來發行的票據,除了2021年6月發行的5億美元優先擔保債,其餘均是可轉換優先債(Convertible Senior Notes)。

其中,2024年11月21日MicroStrategy新發行的30億美元可轉債現金隨時可以動用,買入比特幣。也許就在最近這一兩天,等MicroStrategy動用這30億美元買入比特幣的時候,就是比特幣破10萬美元之時。

瞭解什麼是可轉換優先債(Convertible Senior Notes),你會發現它真是一個好的金融工具。

所謂可轉換優先票據是一種特殊的債務證券,其中包含可將票據轉換爲預定數量的發行人股票的期權。如果股票漲起來可以把它轉換成股票,如果股價低就按照債權還本付息。而且優先可轉換票據優先於同一組織發行的所有其他債務證券,可以得到優先補償。因此它是一種上有高收益、下有保底的債券。

重要的是,可轉換優先債一般都附有強制贖回條款。在過了條款規定的禁止贖回期後或者觸發提前贖回條款時,發行人可以發起強制贖回。在規定的贖回日期前,投資者需要把可轉債轉換爲公司股票,不然的話發行人有權利按債券面值加上應計利息的價格強制贖回可轉債。而大多數情況下,投資人會主動轉換成股票。

以MicroStrategy已經贖回的2025 Convertible Notes爲例,2025 Convertible Notes到期日在2025年12月15日。但MicroStrategy於2024年6月13日發佈公告,要求2025 Convertible Notes持有人在紐約時間2024 年7月11日下午5:00之前,可選擇按每1000美元本金可兌換2.5126股 MicroStrategy A 類普通股的適用轉換率(反映每股397.99美元的轉換價格)轉換票據。否則,MicroStrategy將於7月15日強制贖回所有未償還票據,贖回價格等於本金+應計未付利息。

而MicroStrategy當日股價爲1300美元左右(MicroStrategy於8月8日完成1:10拆股,1300美元價格爲拆分前價格),顯然債權人都會選擇把債務轉換爲股票。債權人拿到股票後完成套利。

可以這麼說,可轉債背後最重要的動機就是發行人讓投資人主動選擇把債權轉換爲股票,從而發行人不用拿出現金去償還債務。

市價股票發行(At-the-Market Equity Offerings):近100億美元 二級市場

下面是MicroStrategy自2020年以來的市場股票發行數據。近4年來MicroStrategy直接在二級市場通過發行新股一共募集到98.235億美元,這些資金被MicroStrategy全部用來買入比特幣了。

所謂市價股票發行(ATM Equity Offering)是指上市公司IPO後爲了籌集資金而進行的後續股票發行。在ATM發行中,上市公司通過指定的經紀商,以當時市價一段時間內逐步向二級交易市場出售新發行的股票。經紀商在公開市場上出售發行公司的股票獲得現金收益,然後將收益交付給發行公司。

還是以MicroStrategy的ATM Equity Offering爲例來說明。2024年8月1日,MicroStrategy與TD Securities (USA)、The Benchmark Company,、BTIG,、Canaccord Genuity 、Maxim Group和SG Americas Securities經紀商簽訂銷售協議(“2023年8月Sales Agreement ”)。根據該協議,MicroStrategy可不時通過銷售代理發行和出售其 A 類普通股,總髮行價最高可達20億美元。根據2024年11月11日MicroStrategy提供給美國SEC的8-K文件,MicroStrategy一共新發行了785.4647萬股股份,共獲得20.3億美元,全部買入27200枚比特幣。

2024年10月30日,MicroStrategy發佈21/21計劃,稱未來年籌集420億美元資本,包括210億美元的股權和210億美元的固定收益證券,用於投資比特幣。MicroStrategy同日披露,MicroStrategy和TD Securities (USA), Barclays Capital, The Benchmark Company, BTIG, LLC, Canaccord Genuity , Cantor Fitzgerald & Co., Maxim Group , Mizuho Securities USA, and SG Americas Securities達成銷售協議,市價發行210億美元的MicroStrategy股票。2024年11月18日MicroStrategy提交給SEC的8-K文件顯示,在11月11日至17日間MicroStrategy售出1359.4萬股股份,獲得約46億美元,全部買入51780枚比特幣。

按照MicroStrategy的計劃,經紀商們仍有約153億美元的MicroStrategy新發行股份可供出售。

爲什麼說MicroStrategy是加強版“Grayscale+Luna”

現在熟悉了MicroStrategy的“可轉債”和“市價股票發行”金手指,再回想一下,它們是不是很像上一輪牛市的Grayscale和Luna,而且是加強版的。

Grayscale Vs. 可轉債:

回顧一下Grayscale在沒轉成ETF之前的運作機制,Grayscale信託股票僅面向合格投資者發行,投資者用場外現金購入GBTC股票(Grayscale信託底層需由對應的比特幣資產)或者實物比特幣換取GBTC股票股票,鎖倉6個月後公開交易完成套利。與此同時,GBTC股票和底層的比特幣資產隔離,投資者不能贖回。

MicroStrategy的可轉債(Convertible Senior Notes)也面向的合格投資者,投資者用場外現金買入可轉債,等強制贖回時轉換成MicroStrategy股票完成套利。而可轉債(Convertible Senior Notes)也是和MicroStrategy的比特幣隔離的。

在2020年和2021年的比特幣牛市中,GBTC的溢價吸引到大批量套利資金,GBTC也一度累計到65萬餘枚比特幣,被當時很多行業人士稱爲“明牌牛市”。

在這輪牛市中,MicroStrategy已經通過可轉債吸引到超過70億美元的合格機構投資者資金,MicroStrategy的21/21計劃還準備發行更多的債券。

不同的是,MicroStrategy可轉債到期日很長,最近的到期日是在2027年,足以捱到新一輪週期。如果有需要,MicroStrategy完全可以把強制贖回可轉債,讓投資者把可轉債轉爲爲幾乎0成本的MicroStrategy新發行股票,並不用MicroStrategy真的去還錢。即便是一直到到期日不贖回,MicroStrategy也可以發行新的可轉債置換舊的可轉債,就如MicroStrategy用2024年9月20日發行的2028 Convertible Notes現金贖回了2028 Secured Notes。顯然,MicroStrategy的可轉債更穩健。

Luna Vs. 市價股票發行:

在Luna案例中,燃燒1美元的LUNA可以鑄造1美元的算法穩定幣UST。只要LUNA價格上漲,就可以鑄造更多的UST,有了更多的UST,就可以購買更多的比特幣作爲儲備,穩定1UST=1USDT。Luna直接無需許可地面向普通投資者。

MicroStrategy的市價股票發行和這很像,也是直接面向二級市場普通投資者。MicroStrategy的股價越高,就能通過市價股票發行獲得更多的美元,更多的美元可以購買更多的比特幣。“左腳踩右腳”一路上升。2024年1月比特幣ETF通過確立牛市後,MicroStrategy的淨資產溢價(每股市價/對應比特幣價值-1)就一路爬升至2.7。目前MicroStrategy共持有33.12萬枚比特幣,價值約328.4億美元,而MicroStrategy總市值一度突破1000億美元。

Luna和UST可以雙向鑄造,如果UST脫鉤,套利者可以折價買入UST,以1UST=1USDT鑄造LUNA,形成“死亡循環”,造成LUNA崩盤。事實上,如果Luna基金會LFG在上漲週期更早更多買入比特幣(其僅僅買入15億美元的比特幣),如果UST到LUNA可以暫時單向鑄造,Luna很可能就不會崩盤。

MicroStrategy就更進一步,MicroStrategy的市價股票發行是單向的,也不會陷入死亡螺旋,而且幾乎是0成本的。MicroStrategy顯然比Luna更安全。即便在2022年的熊市期間,MicroStrategy的淨資產溢價最低也有60%。

來源:mstr-tracker

只要有人願意買入市價股票發行的MicroStrategy股票,MicroStrategy在其NAV高溢價期間買入的比特幣越多,MicroStrategy的安全墊越厚。用到極致,MicroStrategy市值完全等於其比特幣市值,也沒有什麼風險。

綜上,是不是完全可以說MicroStrategy是加強版“Grayscale+Luna”?

結語:三重最大主義

2024年7月底在納什維爾舉辦的比特幣大會上,MicroStrategy CEO Michael Saylor發表“比特幣革命”的主題演講 。

他在經過4年的實踐後提出了個人、公司、機構和國家應對比特幣革命的方法論,他提出三重最大主義策略。對於公司來說,就是通過三個途徑——現金流、當股價高估時發行股票、當利率低時發行債務——買入比特幣。

他是這麼說的,也是這麼做的。

MicroStrategy已經囤積33.12萬枚比特幣。

來源:金色財經

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情