在十年前,内地與香港兩地資本市場正式牽手,拉開了兩地市場互聯互通的大幕。

經過十年徵程,兩地互聯互通日益緊密及完善,雙方合作碩果累累,不但提升了市場流動性和產品多樣性,也促進了人民幣國際化進程,進一步鞏固香港作為連接中國與世界的國際金融中心的地位。

近日,港交所(00388.HK)在官網發佈了内地與香港資本市場互聯互通十周年白皮書(以下簡稱「白皮書」),全面回顧過去十年互聯互通機制的發展歷程和成績,分析互聯互通取得成功的原因,並展望互聯互通的未來發展。

十年風雨兼程,不負期待

2014年11月17日,滬港通這一連接内地與香港證券市場的大橋順利通車,首次通過兩地金融基礎設施的連接,讓投資者可以委託本地券商、經由本地的交易所和結算公司買賣對方市場上市的股票,開創了互聯互通這一全新的資本市場開放模式。

自2014年滬港通的開通,内地與香港資本市場的互聯互通機制已走過十個年頭。在這十年里,在兩地監管機構和金融機構的共同努力下,互聯互通機制由滬港通拓展到深港通、債券通、互換通,不斷優化和升級,為兩地市場的合作與發展奠定了堅實的基礎。

過去十年來,以滬深港通為代表的互聯互通在產品覆蓋範圍、交易結算機制、投資者參與等多個範圍都取得了顯著成效,為兩地市場注入了新的流動性與活力。伴隨著產品類型日益豐富,交投規模穩步增長,投資者參與度不斷提升。

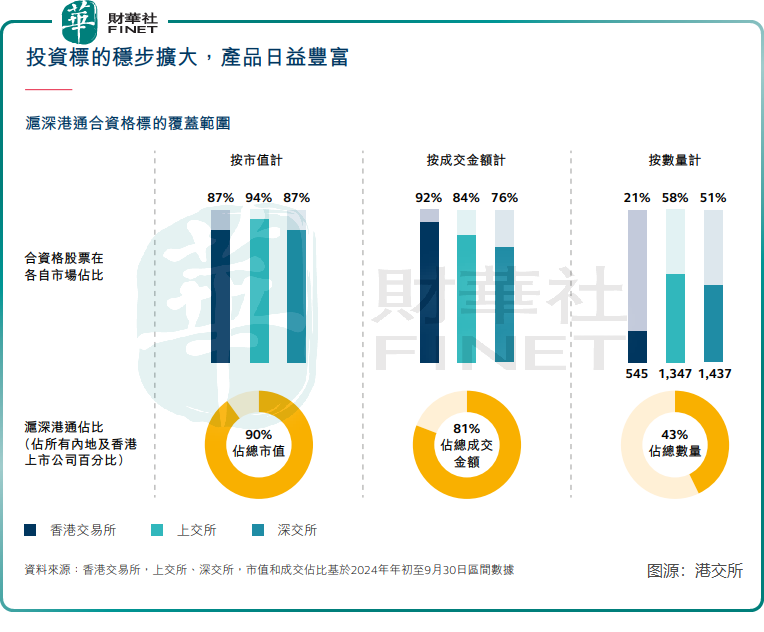

截至2024年9月底,滬深港通下合資格股票超過3,300只,覆蓋滬深港三地市場上市公司總市值的九成,成交規模的八成以上,展現了兩地市場融合的深度與廣度。

伴隨著交易結算機制的優化,滬深港通成交活躍度穩步提升。

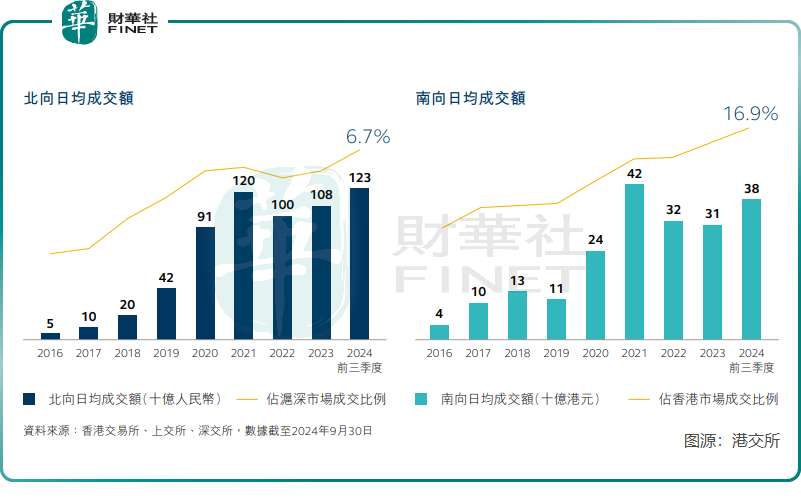

2024年前三季度,北向和南向交易的日均成交額分别為1,233億人民幣和383億港元,與2014年開通首月相比,分别增長21倍和40倍,已佔到内地市場成交總額的6.7%和香港市場成交總額的16.9%。

此外,ETF交易同樣表現出強勁的增長勢頭,截至2024年9月,北向ETF累計成交3,560億元人民幣,南向ETF累計成交1.05萬億港元。

與QFII、QDII制度下合資格投資者僅限符合條件的機構投資者不同,滬深港通下的合資格投資者群體更為廣泛。在兩地交易結算機制持續優化的推動下,境内外投資者參與日漸深入,特别是内地投資者可更廣泛地參與香港證券市場,促進資產規模穩健增長。

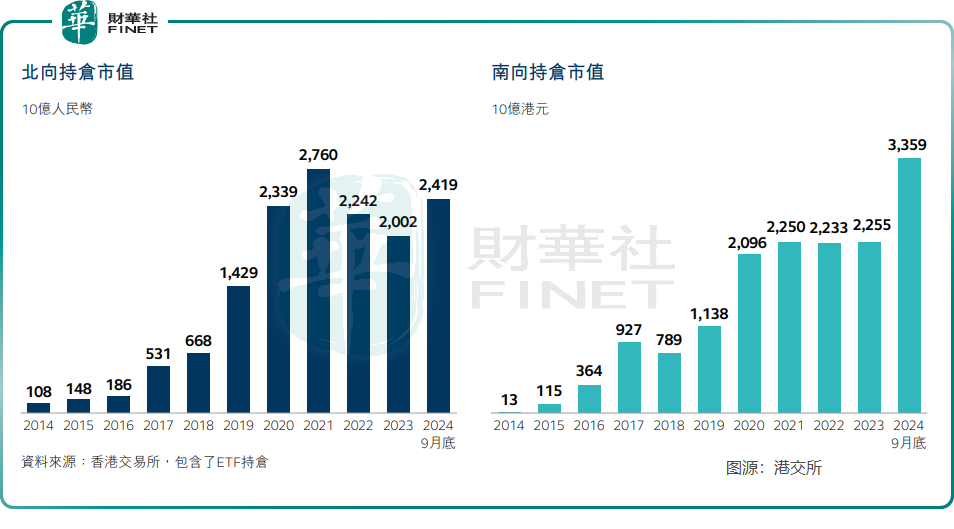

截至2024年9月,内地投資者通過港股通持有的證券資產總市值超過3.3萬億港元,是2014年底的200多倍。

滬深港通及債券通的落地和持續優化,也大幅提升了中國資本市場的可投資性和國際化程度,對於中國A股和國債納入MSCI、富時羅素、彭博巴克萊、摩根大通等全球主流指數起到了重要推動作用。

過去十年,兩地市場引入更加多元化投資者的同時,也為内地和香港市場分别帶來了數以萬億的資金淨流入,增強了兩地市場内在的平衡能力和穩定性。滬港通啓動以來,北向交易累計為A股市場帶來近1.8萬億元人民幣資金淨流入;港股通方面,截至2024年9月底,南向資金累計淨流入近3.4萬億港元。

兩地上市公司成為滬深港通合資格股票標的,對提升公司治理水平、穩健運行和長遠發展起到了積極作用,滬深港通業務也促進了兩地證券經營機構和資產管理機構跨境業務的發展。

由於滬深港通下所有的跨境資金流動均以人民幣進行,這不但最大程度降低了對在岸人民幣市場匯率的影響,也極大地提升了離岸人民幣的投資屬性,推動了香港離岸人民幣業務的發展。在去年6月,港交所推出了港幣-人民幣股票雙櫃台業務。目前,香港交易所正與内地夥伴合作,為雙櫃台模式下人民幣計價股票納入港股通積極開展技術準備。這一舉措將進一步促進人民幣在岸、離岸市場的良性循環,為穩慎紮實推進人民幣國際化貢獻力量。

此外,債券通促進了中國債券市場有序開放。短短幾年内,債券通「北向通」的日均成交量已由開通首月的15億元人民幣增長至2024年前9個月的439億元人民幣。國際投資者投資内地債券市場的交易中,一半以上通過債券通進行。

債券通「南向通」也成為香港離岸人民幣債券市場發展的重要推動力。2023年,在香港發行的人民幣債券(包括存款證)總量達5,400億元人民幣,相比2020年增長了3.5倍。

而互換通作為連接内地和香港場外衍生品市場的創新舉措,為境外投資者提供了便利高效的人民幣資產風險管理工具。截至2024年9月底,「北向互換通」已吸引65家境外機構入市,按月計算的日均成交名義本金從上線首月的約30億元人民幣增至近180億元人民幣,成交規模實現數倍增長。

「超級聯系人」未來更完善

回顧十年發展歷程,以滬深港通為代表的互聯互通之所以能夠成功落地並取得實效,與其創新的機制設計密不可分。

兩地監管部門和基礎設施運營機構精誠合作,為兩地證券市場互聯互通機制建立了較為完善的法規框架,並針對投資者重點關注的名義持有人制度下投資者權益保障、稅收安排等給予了清晰的政策指引。這些法規制度的不斷完善,為保障跨境交易合法有序、推動跨境監管合作和投資者保護提供了有力的法律保障。

其中,在交易結算方面,在滬深港通機制下,結算交收全程封閉,實現風險全面監控;結算淨額過境,實現最小跨境流動。在這一機制的支持下,十年間,滬深港通僅以約1.2萬億元人民幣的跨境資金流動淨額,支撐了約177萬億人民幣的跨境交易規模,大幅提升了跨境資本流動的效率。

滬深港通過去十年來的穩健運行充分證明,内地與香港資本市場互聯互通是具有長久生命力的市場機制,也是「一國兩制」下香港充分發揮「背靠祖國、聯通世界」獨特優勢,助力中國資本市場高水平開放、融入國家發展大局的重要制度安排,實現了内地與香港資本市場的「雙赢」。

與内地合作夥伴共同構建的互聯互通機制,是香港作為「超級聯系人」的核心優勢。

在白皮書中,港交所表示,作為香港金融市場的關鍵基礎設施運營機構,港交所將繼續與内地合作夥伴以及市場參與者攜手並肩,進一步豐富產品類别、擴大標的範圍;持續優化滬深港通交易機制和配套服務;探索更多有助於提升投資者參與度和便利性的措施;不斷完善債券通和互換通等安排。

港交所透露,中國證監會2024年4月發佈的五項資本市場對港合作措施中,放寬滬深港通下ETF產品範圍的舉措已順利落地實施,目前兩地交易所和結算公司正在積極開展REITs納入滬深港通的技術和市場準備工作。未來,還可以進一步探索將合資格ETF標的的底層資產從股票拓展至更多資產類别等。

為完善債券通和互換通等安排,在兩地監管機構的支持下,港交所正在積極推進中國國債期貨的各項準備工作。該產品有望與互換通形成合力,為國際投資者提供更豐富的人民幣利率風險管理工具,對於強化香港國際風險管理中心、離岸人民幣業務樞紐地位具有重要意義。

此外,港交所也將繼續開展更多有利於推動債券通、互換通進一步優化的研究和探索,例如完善境外投資者流動性管理和風險管理工具、豐富利率匯率等衍生工具、拓展將人民幣債券作為離岸合格擔保品的機制等。

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情