由於資本偏愛大標的,港股市場的小盤股都很「受傷」,流動性不佳帶來了一系列負面影響。

今年以來,港股市場延續往年私有化趨勢,並且港股私有化案例持續增多。而近日,融資服務商東銀國際(00668.HK)成為私有化中的一員,決意退出港股市場。

要約價吸引,東銀國際被提私有化

9月2日晚間,融資服務商東銀國際(00668.HK)發佈公告稱,於華銀股東(即華銀、盛智、Sino Consult、羅先生及趙女士(各自為要約人一致行動人士之一))所持61.64%股份中擁有抵押權益的銀邦(即要約人)建議將公司私有化。生效後,公司將向聯交所申請撤銷股份的上市地位。

與過去大多數港股私有化案例一樣,要約人銀邦為吸引中小股東,選擇溢價私有化東銀國際。

銀邦建議以協議安排方式將東銀國際私有化,每股現金價0.35港元,較停牌前(8月23日)0.196港元的收盤價大幅溢價78.57%。本次私有化涉及的資金約1.33億港元。

東銀國際在公告中表示,該私有化建議若實施,將為股東提供以具吸引力的溢價將他們於公司的投資套現,並將出售股份所得款項重新分配至其他投資機會的寶貴機會。同時,該建議促使要約人與華銀股東之間的償付部分債務,同時維持公平及平等對待所有計劃股東。

但淨資產角度來看,要約價並不吸引人。2023年末,東銀國際的每股淨資產為0.599港元,較每股0.35港元的要約價,折讓約41.57%。

與其他私有化企業無異,私有化公告發出後,股價圍繞著要約價震蕩。於9月3日東銀國際大幅上漲63.27%,報0.32港元/股。

無獨有偶,於9月3日,港股市場又有一家公司被提出要約收購,不過這家公司並未計劃在港交所退市。

來自香港的地產開發商冠中地產(00193.HK),其執行董事兼董事長蕭麗娜宣佈收購公司約21.7%的股份,涉及4217.2萬股銷售股份,總代價為1686.88萬港元。本次要約每股要約價為0.400港元,要約價較2024年8月26日收市價每股股份0.270港元溢價約48.148%,較於2023年7月31日公司擁有人應佔每股經審核綜合資產淨值約4.219港元折讓約90.519%。

此次收購完成後,要約人及其一致行動人士(均由蕭麗娜全資擁有)將持有冠中地產約50.002%的股份,朱先生持股約2.943%,而公眾股東持股比例約為47.055%。要約人擬於要約結束後維持股份於聯交所上市。

強制要約的公告發佈後,冠中地產股價亦迎來暴力拉升,截至發稿漲幅達44.44%,報0.39港元/股。

港股流動性問題待解

至於銀邦為何要出高價將東銀國際私有化退市,背後的理由是過去港股私有化案例中普遍提到的一句話:流動性不足。

東銀國際在公告中提到,公司股份於過去約1個月、3個月及12個月期間的平均每日成交量分别僅相當於公司已發行股份的約0.004%、0.005%及0.004%。

東銀國際指,股份的低成交流通量亦已影響公司從股票市場集資的能力,使公司目前的上市平台不再是公司業務及未來增長的有效集資平台。

自2015年以來,東銀國際因流動性問題未展開任何股權融資活動,無法充分利用其上市平台作為資金來源。基於此,維持上市地位對於東銀國際來說已無益處,相反每年還需支付維持上市地位的相關成本及開支,而退市才是其最正確的選擇。

實際上,東銀國際此次私有化的目的,是過去大量提出私有化的港股中小盤股的一個縮影。

根據Wind數據,2022年以來港股流動性持續減弱,日均成交額急劇下降,且單日零成交的企業往往多達六七百家。

當前,外資在港股市場佔比最高,但外資偏愛大標的公司,對中小型企業幾無問津,内地資金及香港本地資金亦同樣有此投資偏好。在這種情況下,資金紛紛湧向市值排名靠前的大企業或熱門企業,造成絕大多數企業的成交量慘不忍睹,那些具有投資價值的「小而美」的公司也遭資金冷落。

在市場悲觀情緒籠罩下,港股市場有越來越多的企業選擇私有化退市。

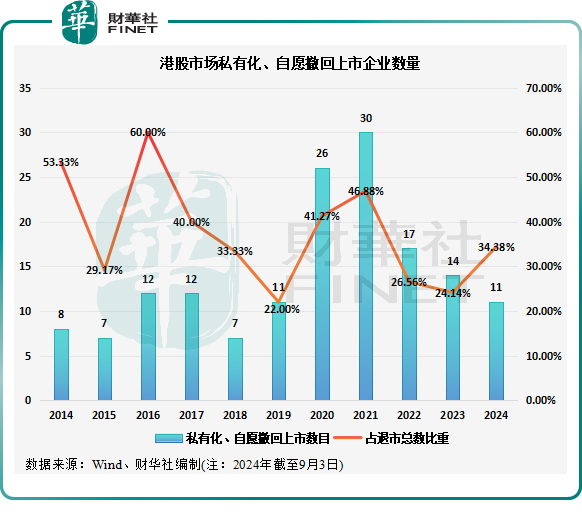

根據Wind數據統計,截至今年9月3日,年内共計有11只股票因私有化和自願撤回上市而從港股市場成功退市,佔退市總數的比重達34.4%,較上年全年提升了超10個百分點。

此外,根據財華社不完全統計,今年以來,港股上市企業有接近20間企業被傳出或提出私有化,其中包括歐舒丹(00973.HK)、亞洲水泥(中國)(00743.HK)、復宏漢霖(02696.HK)、中國中藥(00570.HK)等多家知名企業。這些企業被提私有化的理由,大多有提到「流動性不足,成交量不佳」。

促進股票市場流動性專責小組主席、港交所董事會主席唐家成近期稱,提升港股市場流動性是一項長期工作,相信未來還會推出措施,以完善市場機制和促進市場發展。港交所行政總裁陳翊庭也表示,港交所要做的事很多,不僅要繼續優化上市制度,同時還要讓互聯互通運營更加暢通,努力將流動性提升上去,繼續豐富交易產品等。

期望港交所能持續作出改革,不斷完善兩地金融市場深度融合和互補、降低港股通個人投資者準入門檻、豐富互聯互通機制下的跨境投資產品等,以吸引各路資金來提升港股市場的流動性。

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情