美國公債怎麼買?美国公債殖利率怎么计算?一文讀懂!

什麽是美國公債?在台灣該怎麽買?收益率怎麽算?今天帶你瞭解投資中的幾種常見美國公債!

什麽是美國公債?

美國公債(也稱美國國債)�是美國政府發行的債券,相當於政府向公衆借錢,并且承諾在一定期限內償還本金和利息。

由於美國政府信用極强,所以美國公債也被視爲全球最安全的投資工具之一。因其提供可靠的收益和流動性,許多國內外的投資者都持有美國公債作為投資組合的一部分。

美國公債分類有哪些?該如何選擇?

短期公債(T-Bills):也稱美國短期國庫券,期限1年以內,零息債券(折價發行,到期按面值贖回)。

中期公債(T-Notes):期限2-10年,每半年付息一次。

長期公債(T-Bonds):期限20-30年,每半年付息。

通膨保值債券(TIPS):本金隨通膨調整,適合抗通膨需求。

根據到期年限的不同,美國公債可分爲:短期公債、中期公債和長期公債。

除此之外,還有一種通膨保值債券,它是一種由政府發行的債券,核心作用是保護投資者的本金和利息收益免受通貨膨脹的侵蝕。

短期公債(美國短期國庫券)

短期公債也稱美國短期國庫券(Treasury Bills),它的到期年限在一年內,通常以4週、13週、26週或52週的期限發行。

短期公債以折價出售,沒有利息。例如短期國庫券以1%利率發行,那麼投資者將以99美元價格買入100美元的國庫券。

由於期限較短,短期公債能讓我們在較短時間內獲取回報,因此很適合中/短期配置。

中期公債(美國國庫票據)

中期公債也稱美國國庫票據(Treasury Notes),它的到期年限在2~10年,通常以2、3、5、7、10 年的期限發行。

它每半年付息一次,是目前主流的公債種類。其中,10 年期美國政府公債被稱爲「全球資產定價之錨」,是許多人觀察債券市場常用的指標。

長期公債(美國國庫長期債券)

長期公債也稱美國國庫長期債券(Treasury Bonds),它的到期年限在10年~30年,通常以30 年的期限發行。

它也是每半年付息一次。雖然到期時間長,但由於可以在二級市場上買賣,因此流動性并不像我們預想的差。

種類 | 到期年限 | 付息頻率 | 适合投资者 |

短期公債(Treasury Bills) | 1年內 | 無,折價發行 | 短期投資者,追求高流動性 |

中期公債(Treasury Notes) | 2~10年 | 半年 | 中期投資者 |

長期公債(Treasury Bonds) | 10 ~30 年 | 半年 | 長期投資者,追求穩定收益 |

【表格整理:Mitrade】

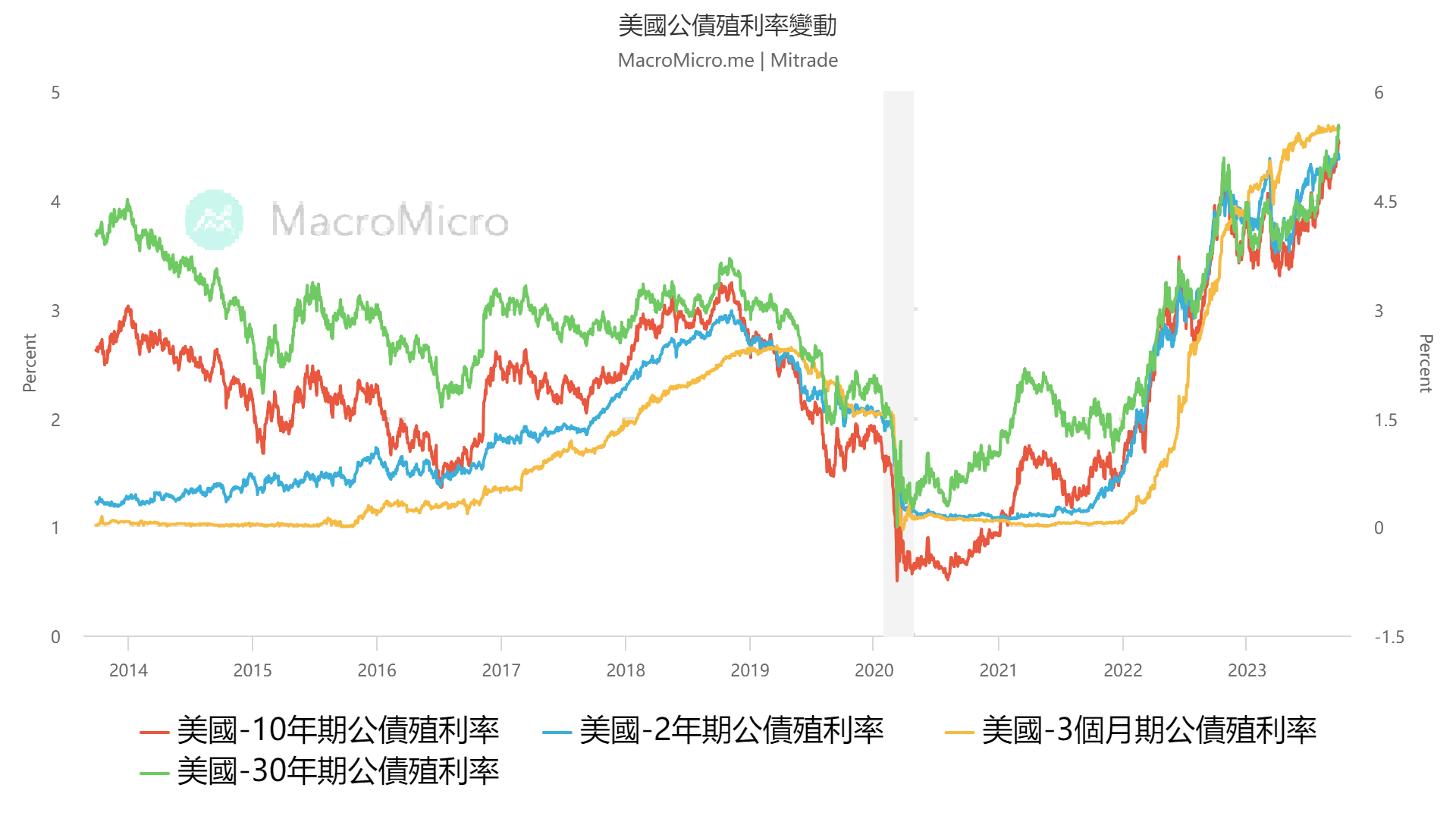

一般來説,長期公債的殖利率會高於短期公債,但近年由於聯準會升息,短期公債殖利率飆升超過長期公債,形成殖利率曲線倒掛。

但不管長期還是短期公債,變動趨勢方向大體是一致的,如下圖所示。

【圖源:MacroMicro】

通膨保值債券(TIPS)

TIPS的核心機制在於本金與通脹掛鉤,TIPS 的本金會根據消費者物價指數(CPI)的變化定期調整。若通脹上升,本金價值隨之增加;若通縮(物價下跌),本金則會調降(但到期時至少返還原始面值)。

其利息按調整後的「實際本金」計算,利率固定。因此,當本金因通脹上升時,利息支付也會相應增加。

例如:

假設你購買面值 1,000 美元、利率 1% 的 TIPS

若當年通脹率為 5%,本金調整為 1,050 美元。

利息 = 1,050 美元 × 1% = 10.5 美元(高於原面值的 10 美元)。

到期時,政府償還通脹調整後的本金或原始面值中較高者。

美國國債拍賣時間表

一般來説,美國國債發行會進行拍賣,我們可以在美國財政部管理國債的官方網站Treasury Direct查看未來一段時間的國債拍賣時間。

國債種類 | 期限 | 拍賣頻率 | 增發月份 |

短期公債(Treasury Bills) | 4周、8周 | 每周的周四 | 無 |

| 6周 | 每周的周二 | 無 | |

13周、26周 | 每周的周一 | 無 | |

| 17周 | 每周的周三 | 無 | |

52周 | 每四周發行一次 | 無 | |

中期公債(Treasury Notes) | 2年、3年、5年、7年 | 每個月 | 無 |

10年 |

2月、5月、8月、11月 | 無 | |

長期公債(Treasury Bonds) | 20年、30年 | 1、3、4、6、7、9、10、12月 | |

通脹保值證券(TIPS) | 5年 | 4月、10月 | 6、12月 |

10年 | 1月、7月 | 3、5、9、11月 | |

30年 | 2月 | 8月 | |

浮息票據(FRNs) | 2年 | 1月、4月、7月、10月 | 其他所有月份 |

【表格整理:Mitrade】

我們也可以在Treasury Direct網站上直接買入美國公債,不過這僅限美國居民。因此對於普通投資人來説,在二級市場買賣更爲常見,下文將會爲大家介紹。

台灣買美國公債要怎麼買?有收益嗎?

一般而言,在台灣買美國公債有三種方式:直接買債券、債券基金和債券ETF。

1. 直接買債券

通過海外券商或國内券商複委託購買已發行的公債(二級市場)。相比國内券商複委託,海外券商買美債品種更多、報價更快,費用也更低,因此推薦大家使用海外券商平台購買。

購買流程:

在券商開通證券賬戶。

搜索債券代碼或通過篩選工具選擇期限、收益率等。

以市價或限價下單,需要留意買賣價差及交易費用(佣金,出入金方式及手續費等)。

持有或交易,債券存入賬戶后,利息定期支付,可隨時在二級市場賣出。

優點:流動性高,可靈活配置。

缺點:交易門檻較高,需要的資金量大。交易可能存在佣金手續費等,價格會受到市場波動的影響。

不過不管是海外券商還是國内券商,直接買債券需要的資金會比較大。如上圖所示,起購面值要1000美元起,按照一張債券面值100美元,也就是說需要99.128 X(1000/100)=991.28美元。

【圖源:華盛通】

2. 債券基金

債券基金是以債券為標的基金,買債券基金相當於投資一籃子的債券,能幫我們降低買單一債券的風險。

我們可以通過券商或者基金平台購買債券基金。債券基金的起始門檻較低,一般100美元起,不過有管理費等費用,因此對於新手,我們更推薦債券ETF。

3. 債券ETF

債券ETF是像股票一樣在券商交易平台自由買賣的基金,它允許投資者間接持有國債組合,交易成本會比債券基金低許多也更適合小額投資。收益會略低於直接購買。

比較著名的美國公債ETF有TLT、IEF、SHY、VGSH等。

TLT(iShares 20+ Year Treasury Bond ETF)

IEF(iShares 7-10 Year Treasury Bond ETF)

SHY(iShares 1-3 Year Treasury Bond ETF)

VGSH(Vanguard Short-Term Treasury Index Fund ETF)

TIP(iShares TIPS Bond ETF)

GOVT(iShares U.S. Treasury Bond ETF)

【圖源:華盛通】

方式 | 直接買債券 | 債券基金 | 債券ETF |

交易平台 | 券商/銀行 | 券商/基金平台 | 券商 |

門檻 | 高 | 低 | 最低 |

是否分散風險 | 否 | 是 | 是 |

費用 | 無管理費 | 管理費高 | 管理費低 |

是否有到期日 | 有 | 無 | 無 |

【表格整理:Mitrade】

美國公債殖利率是什麼?怎麼計算?

國債收益率反應投資回報率,分爲當前收益率和到期殖利率(Yield to Maturity, YTM)。

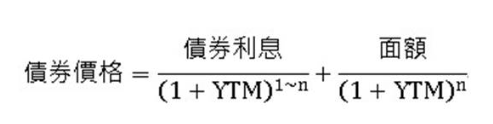

其中,到期殖利率是投資者持有債券至到期日後應得的實際年化報酬率,它是變動的,需要考慮利息收入和本金損益。

美国公债收益率如何计算?

當前收益率= 年利息/當前價格 x 100%

殖利率(YTM)的計算公式比較複雜,如下:

不過好在我們不用親自去計算它,以下是幾種常用美國公債的收益率查詢方式:

官方數據:美聯儲或美國財政部官網公佈每日收益率曲綫。

市場平台:Investing.com,CNBC,WSJ等。

券商平台:部分提供交易的券商平台也可以篩選特定國債并查看YTM。例如下圖:

【圖源:富途牛牛】

美國國債的影響因素

由於債券的到期現金流是固定的,這會導致債券價格越高,潛在收益越低,價格越低,潛在收益越高。而國債作為債券的一種,也繼承了這一有趣的特點。換言之,國債的殖利率受價格影響,並與之存在著反方向的變動。

在瞭解價格與殖利率的關係後,我們從內外兩方面歸納能夠顯著影響美國國債價格的因素:

內部因素

國債期限與票面利率

國債期限長短與票面利率同向變動,它通過影響票面利率,直接影響著國債的發行價格。國債的期限越長,潛在的風險也就越多,因此只有以較低的價格出售,才能保證投資者的收益。

外部因素

1. 利率

投資者願意支付的國債價格可能會受到現行利率的重大影響。如果現行利率高於所承諾的國債利率,則國債的價格通常會下跌。這是因為隨著利率的提高,新國債可能會以更高的票面利率發行。除非能以較低的價格購買舊的或者未償還的國債,否則投資者通常不會再對它們感興趣。因此,較高的利率意味著現有國債的價格必然較低。

同理,如果利率下降,則現有國債的價格通常會上漲。投資者此時擁有以高於購買價格國債出售的機會,其他投資者也更願意為獲得更高利息的國債而支付溢價。

舉個例子,近兩年聯準會升息使得現行利率飆升,國債價格因此下跌,殖利率大漲。

2. 經濟發展狀況

美國的經濟狀況對美國國債的行情起著關鍵性作用。當經濟處於不景氣時,市場利率下降,資金紛紛轉向國債投資,國債價格也隨之上升。

3. 通貨膨脹

通貨膨脹通常引起較高的利率環境。因此,通貨膨脹與利率對國債價格作用相同。

當通貨膨脹率上升時,由於因為國債可能沒有支付足夠的利息保持在通貨膨脹之前投資者贏得的收益,為彌補投資者損失,國債價格必然下降。反之,國債價格將呈現上漲趨勢。

4. 發行量

對於市場來說,發行國債達到一定程度內,金融資產相應增加,並不會給市場造成壓力。然而,當國債的發行量超過限度後,就會打破國債市場的供求平衡,供過於求將導致國債價格下跌。

美國公債VS美股/美元差價合約

如果你想投資美國市場,除了買美國公債外,還可以通過差價合約的形式投資美元、美股等。

『差價合約』是一種創新的金融工具,通過市場價格的波動來獲取利益。不需要擁有任何資產,同時可以在股票、外匯、商品或加密貨幣等多個市場上進行交易,而不受限制。它讓您可以在不實際擁有資產的情況下,透過預測資產價格的漲跌來進行交易。

投資方式比較 | 美國公債 | 差價合約 |

交易成本 | 高 | 低 |

交易方向 | 以做多爲主 | 多/空交易 |

交易收益 | 低 | 極高 |

交易範圍 | 債券 | 美元、美股、指數、商品 |

【表格整理:Mitrade】

* 差價合約投資首選Mitrade!

註冊免費獲得模擬賬戶,享5萬美金模擬體驗金

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情