一、期貨發跡史

首先,我們先了解期貨到底怎麼發展起來的?

自從人類文明從游獵進展到農業,不得不面對看天吃飯的問題,旱災、水災、蝗災等自然天氣都會影響該年的收成,進而引發農作物價格上漲,反之,風調雨順農作物豐收又會引發價格下跌。

這種巨大的價格波動是不可控的風險。中國古代政府會開官倉來收購豐收的穀物,於欠收的年份開倉賑災。西方國家更多是相信透過『契約』的方式,在雙方約定的時間,以約定的價格購買一定數量的農作物。這樣就可以在當下鎖定住未來的價格,這也就是最早的期貨。

由於這是約定未來交易的合同,當下只負擔訂金即可,因此有(槓桿)以小搏大的特性,而且可以同時買進賣出,比起股市更靈活。但也因為只要負擔訂金,收益會被槓桿放大,因此投資期貨要格外謹慎喔!

二、期貨是什麼?如何交易期貨?

期貨(Futures)是一種衍生金融合同,也叫做期貨合約,集中在期貨交易所,以『標準化合約』進行買賣。合約內容會載明標的物、價格、到期時間等資訊。

期貨的標的物可以是商品、原物料、外匯匯率、股票、債券、指數或其他金融商品。根據合約內容,買賣雙方有義務在未來預定時間內按照約定價格進行交易。通俗來說,就是買賣雙方在交易所掛價出去,一方買一方賣,搓合成交。合約有到期時間,到期時會強制平倉結算。

在台灣期貨交易市場中,最多人交易的就是台灣大盤指數,也就是以台灣股票加權指數為標的的期貨。

一份期貨合約裡會載明什麼呢?期貨交易所通過指定合約的所有細節來規範期貨合約。它們可以在期貨經紀商的網站上查看。合同規定:

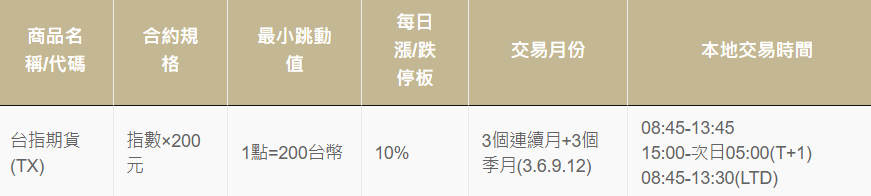

圖:一份台指期貨合約 |

期貨合約交易的特點

期貨是一種合約交易,預定未來交割日期和交易價格;

期貨為保證金交易,有高槓桿的特性;

期貨交易可當天買當天賣,也可多空雙向;

期貨合約價格走勢可讓投資人預估現貨走向;

期貨可用於對沖基礎資產的價格變動,以防止不利的價格變動造成的損失;

槓桿可以放大期貨頭寸的利潤和損失,如果方向判斷錯誤,很容易會導致追加保證金或爆倉;

高頻率的日內交易和高槓杆交易是期貨主要風險;

與股票交易相比,期貨交易手續費用低,可以做多做空,不用像股票一樣需要申請當沖資格,因此投資人可能會喜歡期貨靈活的交易規則,但是隨著經驗積累,會發現期貨交易的危險之處。

因此,要想玩好期貨,一個完整可執行的交易系統是獲利的關鍵,並且要嚴格的執行交易系統,有了規矩和有效的交易系統才是期貨盈利的基礎。

三、期貨要怎麼玩?9個步驟了解期貨玩法

期貨應該怎麼買賣?怎麼玩? 最簡單的方法就是先學習期貨市場和規則,開立交易賬戶,然後製定好一套完整的買賣進出交易策略。這期間你需要學習如何看盤找准交易信號、如何使用風險管理工具。

1、先對期貨市場有基本的認知

期貨合約有『到期日』,而且只要付保證金就能交易,有槓桿特性,多空皆可交易。

2、決定自己的交易類型是長線還是短線

檢視自己過往投資的經驗,是比較習慣長線投資還是短線投資,長線投資人可能不適合用期貨當成主要投資工具,僅適合用期貨當成『避險工具』。

3、選擇期貨商開戶

交易市場上的期貨是由交易所發行,比如臺灣期貨交易所、芝加哥商業交易所CME、紐約商業交易所NYMEX、紐約商品交易所COMEX,新加坡交易所…等等。一般投資人要交易期貨是到券商開期貨帳戶,券商的期貨部門會與期交所和結算公司連接,提供投資人一個電子下單系統。

在台灣,期貨的商品種類非常有限,除了台指期貨與各股期外,其他的期貨如匯率、金屬、能源等流動性都比較差。國際期貨市場可交易的品種就豐富的多。這邊我分享一個國內國外期貨經紀商列表以供參考:

台灣期貨經紀商 | 國際期貨經紀商 |

元大期貨、凱基期貨、群益期貨、 永豐期貨、國泰期貨 | Mitrade、E-trade、 TD Ameritrade、Interactive Brokers |

好的期貨商可以交易多種商品,報價精準快速,而且手續費低廉。

4、通過模擬賬戶練習交易

Mitrade平台開戶就送50,000免費模擬資金,可以先用模擬資金進行模擬交易,驗證自己的交易策略是否能夠在市場獲利。模擬交易練習>>

注意,期貨投資前一定要先做好停損、停利點的設置並嚴格執行,因為其槓桿特性會放大投資收益,因此嚴格執行紀律格外重要。新手可以先用迷你期貨進行投資練習。

5、決定要交易的期貨合約

經過模擬之後若找到一套可以獲利OR避險的投資方式,在真正進入市場前,先了解一下你要交易的標的,期貨合約對應標的、到期日與合約規格與對應標的,主要標的可分為六大類:指數、匯率、利率、金屬、能源、農產品。

最受歡迎的期貨產品類別是:

期貨種類 | 相關產品 |

指數期貨 | 標普 500、納斯達克100、VIX、道指 |

利率期貨 | 國債(2年期、5年期、10年期、20年期、歐元區利率…) |

穀物期貨 | 小麥、玉米、大豆 |

金屬期貨 | 黃金、白銀、銅、鉑 |

能源期貨 | 原油、取暖油、汽油、天然氣 |

軟期貨 | 棉花、可可、咖啡、糖、橙汁 |

6、透過期貨券商入金

開始交易期貨之前要先匯入保證金(即原始保證金),每個期貨合約產品對保證金的最低要求不同。比如,你想交易台股大盤,那麼選擇國內期貨商,去他們的官網看不同產品保證金要求。 如果你對美股市場感興趣,想交易小道瓊指數期貨, 可以去國外券商開戶,這些期貨合約信息都可以在交易平台合約書找到。

這裡提供台灣元大期貨的主要期貨合約保證金要求,數據來源於其網站,可供參考:

商品名稱 | 結算幣別 | 原始保證金 |

大型台指期貨FITX | TWD | 184,000 |

小型台指期貨FIMTX | TWD | 46,000 |

電指期貨 FITE | TWD | 180,000 |

那斯達克100期貨 FIUN | TWD | 50,000 |

布蘭特原油期貨 FIBR | TWD | 52,000 |

黃金期貨 FIGD | USA | 1,260 |

一旦你完成開戶和入金,決定好交易標的之後。如何玩期貨才能盈利是最關鍵的。下面的幾點步驟,幫助你建立一個完整有效的交易系統。

7、學習看盤、抓住交易信號

找到交易信號是交易的關鍵。期貨交易者傾向於交易流動性強的標的,通常是接近到期的合約(遠期合約流動性較差)。 他們通過基本面、經濟趨勢消息面或技術分析來分析未來價格走勢。

若你投資的是股票期貨,那和投資股票一樣,就是研究公司和市場,但因為期貨有到期日,建議選擇技術面即將發動之前進場,因為此時行情方向更容易掌握。

8、確認交易方向、低買高賣或者高賣低買

做多期貨

我們推測資產價格會上漲,於是決定先買入——這種策略被稱為“做多”。

舉例如下:

投資人預期油價上漲,可以買進CME E-mini 原油合約,這是一種與石油價格掛鉤的期貨產品。 油價上漲則合約價值上漲,則可以再把合約賣出賺取獲利。

投資人看好FED即將釋出資金救市,美股將會大幅反彈,投資人可以買進CME S&P 500 E-mini 或 CME Dow E-mini。這些期貨合約分別與標普500(SP500)和道瓊指數價格相關。若美股如預期大漲則可賣出賺取收益。

做空期貨

如果您認為標的資產的價格會下跌呢?有了期貨,你也可以做空,即先賣出,等價格跌了再平倉。

舉例如下:

投資人認為石油價格即將暴跌,您需要做的就是賣出(CME E-mini 原油合約)期貨合約。如果油價如預期下跌,你的期貨頭寸價值會增加。

投資人認為美國政府會繼續收攏資金,股市會繼續下跌,投資人可以賣出CME S&P 500 E-mini 或 CME Dow E-mini期貨合約。這些期貨合約分別與標普500(SP500)和道瓊指數價格相關。若美股如預期下跌則可賣出賺取收益。

9、設定停损止盈點

無論是買入還是賣出,市場存在劇烈波動性風險,因此規劃好停損和止盈非常重要。對新手來說,建議設定一個比較短的停損線和相對小的倉位。經驗充分之後可根據自己的經驗和市場條件,逐漸調整止盈和停損的位置和大小。

無需立即入金

無需立即入金 隨時隨地練習交易

隨時隨地練習交易 免費追蹤即時交易策略

免費追蹤即時交易策略 支持手機/Web/PC端

支持手機/Web/PC端

四、交易期貨的利弊及風險

期貨交易的優點:

◆ 槓桿交易、增加資金利用率,期貨提供槓桿效應,可以用相對較少的資金控制較大的合約價值,實現以小博大。

◆ 多空皆可交易,期貨多空皆可方便操作,在股市多是買進股票並期待股票上漲,放空則相對困難,需要去借券,支付借券費用等,而期貨放空容易得多,只是合約會有到期日,建議在股市即將有波動的一些訊號出現的時後再去使用期貨。

◆ 對沖您現有的頭寸,有些投資人不習慣在股票價格抵達目標價之前提早拋售,但中間市場的波動可以透過期貨放空對沖風險。

◆ 流動性高,國際期貨市場交易頻繁,流動性與透明度都非常高,對於資金較多尋找足夠投資標的的人,期貨是很適合的工具。

期貨的風險和缺點:

◆ 槓桿風險,槓桿是一把雙面刃,會放大投資結果,造成損益的大幅波動。如果沒有嚴格的停損停利,期貨交易會非常危險。

◆ 期貨使您承擔無限責任,買股票最多賠光投資本金,但期貨因為只負擔保證金,對應合約價值是槓桿放大後的,投資人會承擔更高的風險。例如在價格極端波動情況下,甚至可能變倒欠券商錢,因此在期貨投資前一定要先制定嚴格的停損停利策略,並透過模擬帳戶了解相關風險。

◆ 進入門檻高,保證金交易需要的本金較低,但由於期貨的專業性比股票投資要求更高,因此多是專業投資人或是機構在參與期貨市場。

◆ 合約規格較固定,期貨是標準化的合約,可交易數量、到期時間、保證金比率都較固定。雖然也有微型合約、迷你合約,但整體來說一旦合約確定,就是單純的做多或做空。

五、差價合約 - 結合了期貨和現貨優點的小額投資工具

差價合約,即Contract For Difference(簡稱為CFD),是金融衍生品,和期貨相似,以外匯差價合約最為常見。比起期貨,差價合約更加適合散戶投資人參與。

CFD是買賣雙方之間通過追蹤現貨價格訂立的一張合約,以買進和賣出的價差來結算損益。 整個過程中不涉及實體交易,沒有合約到期日,意味著不用像期貨一樣到期強制結算。

和期貨、現貨相比,差價合約具有以下特點:

◆ 交易品種更豐富

台灣可交易的期貨非常有限,而差價合約品種非常豐富。Mitrade平台提供400多種金融市場的差價合約,可以交易股票、外匯、加密貨幣等市場。

◆ 交易更靈活、契約規格有彈性

差價合約理論上沒有交割日期,可以一直持有下去,不用考慮到期交割,轉倉等問題。差價合約規格可選擇也較多,比如Mitrade平台最小交易數量0.01手-30手,槓桿可調節(1-200倍)。而期貨合約規格就很固定,缺乏彈性。

◆ 保證金交易成本更低

差價合約是保證金交易,可以使用杠杆,這和期貨一样。但是差價合約进入成本更低,因為杠杆比例更自由,不像期貨初始保證金比例要求更高。

差價合約的操作重點是什麼?

1. 控制好槓桿

前面提到期貨交易的風險,差價合約除了沒有到期時間之外都有,至於要用多少槓桿,和你選擇的標的有關,如果你交易的是貨幣匯率,由於標的波動本身較低,可以使用比較高的槓桿,股票標的或大宗原物料等高波動商品則建議使用比較小的槓桿。

2. 做好完整的交易計畫

交易計畫也就是交易策略需要在投資開始之前先摸熟,雖然總體來說不是低買高賣就是高賣低買,但我們還需要制定停損停利機制,才可以讓自己在可控的風險下不斷創造收益。

期貨和現貨在交易上有什麼區別?

期貨怎麼做空交易?

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情