【IPO前哨】明基醫院過聆訊,利潤大跌35%,擴張能救場嗎?

去年以來,國内民營醫院紮堆衝刺港股市場,不過多數民營醫院港股IPO之路並不平坦,至今仍未叩開港交所的大門。

經過數次重新遞表後,近日,明基醫院集團股份有限公司(下稱「明基醫院」)成功通過港交所聆訊,這也使明基醫院趕在陸道培醫院、樹蘭醫療和佰澤醫療等民營醫院前,將率先登陸港交所。

這家背靠全球科技百強企業佳世達(02352.TW)的民營醫院,于2024年盈利能力出現了下滑。在DRG支付改革和醫療糾紛的雙重壓力下,其擴張步伐卻未見放緩,野心可見一斑。

醫院飽和?去年利潤顯著下滑

明基醫院在中國内地運營有兩家醫院,分别是南京明基醫院以及蘇州明基醫院,前者為三甲醫院,後者為三級醫院。

這兩家醫院均是營利性綜合醫院,以2023年總收入計,南京明基醫院是中國第三大民營營利性綜合醫院(其于中國的市場份額為0.2%);以2023年的床均收入計,公司在中國内地所有民營營利性綜合醫院集團中排名第一。

于2021年至2023年實現經營業績穩步增長後,明基醫院在2024年遭遇業績倒退的問題。

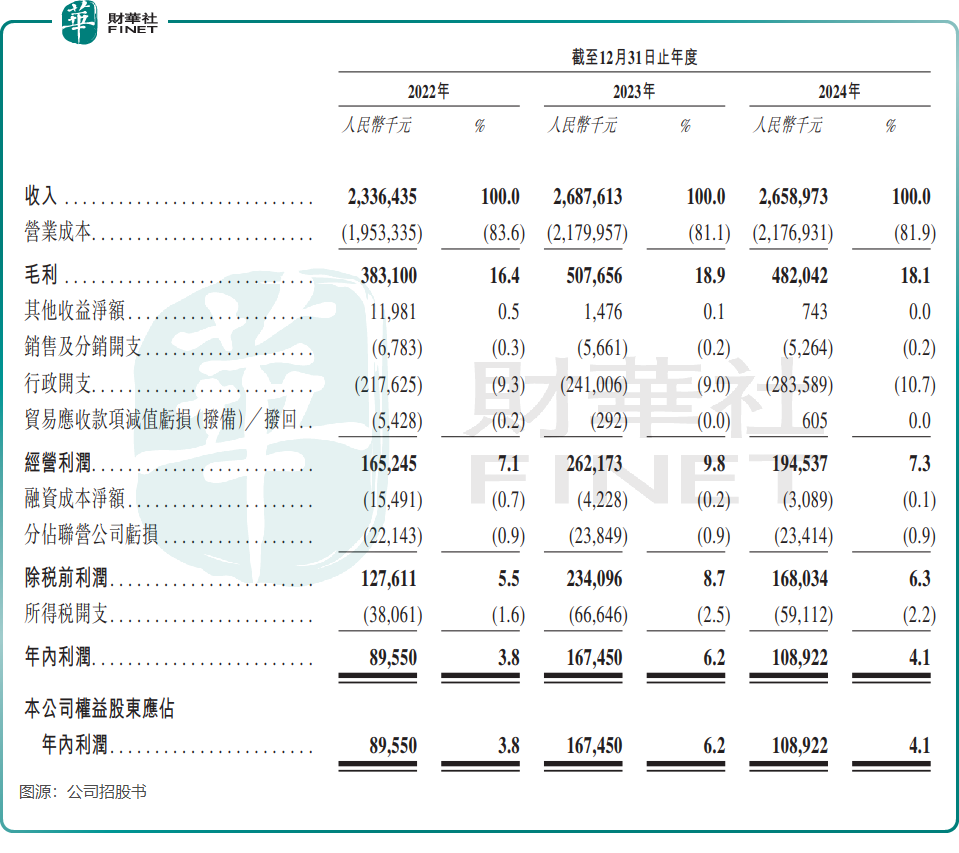

招股書顯示,明基醫院2024年收入同比小幅下降至26.59億元(單位人民幣,下同),年内利潤則同比下滑34.95%至1.09億元。同時,公司毛利率也表現不佳,2024年毛利率同比下滑0.8個百分點至18.1%。

造血能力突然減弱,主要原因有兩點,一是年内公司招聘了更多的醫療專業人員,導致行政開支增長;二是在DRG支付系統下,由于醫療保險付款總額減少,其醫院利潤受到負面影響。

DRG(疾病診斷相關分組)是一種醫保支付方式,將患者按診斷、治療方式等分組,每組設定固定付費標準。這種「打包付費」模式取代了傳統的按項目結算,倒逼醫院控制成本。

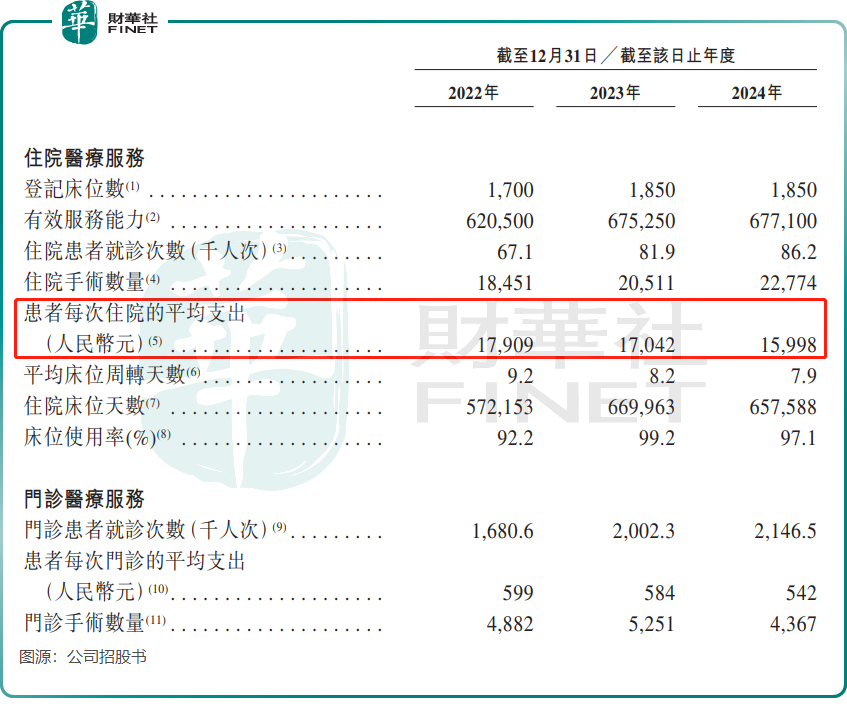

受DRG支付系統影響,在過去三年,明基醫院患者每次住院的平均支出已接連下降,由2022年的17909元降至2024年的15998元,其中2024年降幅較大。

明基醫院正面臨「超負荷運轉」的困境。2024年,其整體床位使用率高達97.1%,南京院區甚至突破極限,達到102.8%,凸顯醫療資源緊張。

其他運營數據方面,2024年公司登記床位數同比持平,有效服務能力、住院患者就診次數及住院手術量增長均放緩。

行業高增長,擴建野心勃勃

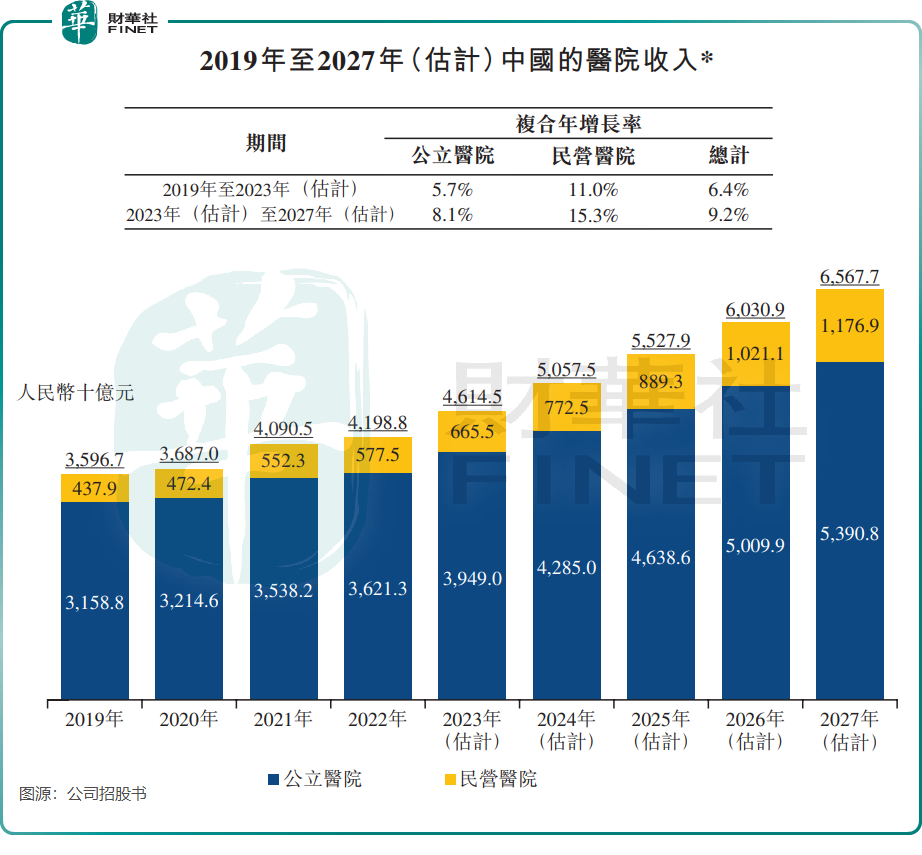

在需求不斷增長和有利政府政策的驅動下,民營醫院近年來已成為中國整體醫院市場中增長最迅速的板塊。

以收入計,中國民營醫院市場由2019年的4379億元增至2023年的6655億元,2019年至2023年的復合年增長率為11.0%,估計到2027年將達到11769億元,2023年至2027年的復合年增長率為15.3%。

不過另一方面,民營醫院行業競爭也越來越激烈,國内民營醫院數量2023年已增長至26583家。

明基醫院旗下的兩家醫院均位于競爭激烈的區域,2023年南京市有23家三級甲等醫院與南京明基醫院相鄰,蘇州市則有27家三級醫院與蘇州明基醫院相鄰,意味著這兩家醫院要與附近幾十家醫院展開競爭。

在此背景之下,要在競爭中實現突圍,十分考驗明基醫院的綜合競爭力。明基醫院對此頗有信心,還計劃進行擴張。

明基醫院的目標是在不久的將來擴大蘇州明基醫院的業務範圍,增強其在醫學重點專科及特色學科方面的競爭優勢。目前,該醫院三期已在建,預計2027年10月建成,面積規模達約9萬平方米;四期預計2027年動工,2029年建成。

值得警惕的是,明基醫院面臨醫療糾紛風險。

2022年以來,明基醫院一共收到284宗患者投訴(不包括醫療糾紛),其中大部分與服務程序效率低、某些醫療專業人員服務態度差、與患者溝通不足及公司的管理有關。

此外,根據企查查資料,明基醫院目前有高達311件司法案件,其中不少是醫療損害責任糾紛以及醫療服務合同糾紛。

小結

成功登陸港股只是明基醫院的新起點。在DRG支付改革持續深化、醫療糾紛頻發的背景下,其擴張計劃能否轉化為可持續的盈利能力,仍需時間檢驗。

面對飽和的床位和激烈的區域競爭,明基醫院需要證明自己不僅是「跑得快」,更要「跑得穩」。未來,市場將密切關注其如何平衡規模擴張與醫療質量這一永恒命題。