2025年第一季度銀行業盈利分析

2025年第一季主要美國銀行關鍵要點

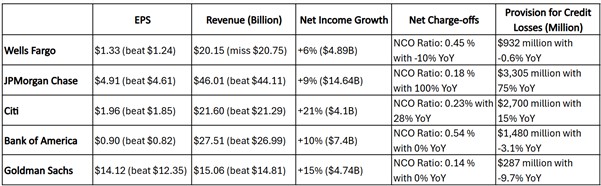

強勁獲利:所有銀行均超預期實現每股收益,高盛(14.12美元)和摩根大通(4.91美元)表現領先,儘管面臨經濟逆風。

收入表現不一:摩根大通(460.1億美元)和美國銀行(275.1億美元)超出預期;富國銀行(201.5億美元)因商業房地產壓力未達到預期。

信貸品質:高盛(0.14%)和美國銀行(0.54%)保持穩定;富國銀行改善(0.45%);摩根大通(0.18%)和花旗(0.23%)上升。

撥備準備金差異:美國銀行(1.4億美元)和高盛(2.87億美元)減少撥備;摩根大通(33億美元)和花旗(27億美元)謹慎增加。

前景:銀行保持謹慎樂觀,摩根大通和美國銀行等多元化機構更能應對貿易和通膨挑戰。

整體表現評價

美國五大主要銀行在2025年第一季的業務表現整體強勁,特別是在投資銀行、財富管理和市場交易板塊表現亮眼。結合財報和電話會議內容來看,五大主要銀行對未來市場的看法是謹慎樂觀的。它們一致認為,未來市場將面臨經濟波動、地緣政治不確定性以及貿易政策變化等挑戰,但憑藉各自的策略定位、財務實力和客戶支援能力,這些銀行自信能夠有效應對。

1.Wells Fargo

財務數據表現:

- 每股盈餘(EPS):Wells Fargo錄得EPS 1.33美元,超市場預期1.24美元,顯示獲利能力穩健。

- 營收:營收201.5億美元,略低於預期207.5億美元,反映營收成長承壓,或因商業不動產敞口較大及宏觀經濟挑戰。

- 淨收入成長:淨收入48.9億美元,年增6%,在五大銀行中最低,顯示獲利成長溫和。

- 淨核銷率(NCO Ratio):NCO比率降至0.45%,年減10%,顯示信貸品質改善,受惠於貸款組合最佳化。

- 信貸損失準備金:準備金降至9.32億美元,年減0.6%,低於預期,反映對未來信貸風險的樂觀預期。

具體業務板塊表現:

Wells Fargo在2025年第一季的消費銀行和貸款板塊收入下降2%至89.13億美元,淨收入下降1%至16.89億美元,主要由於存款成本上升,儘管存款餘額增加部分抵銷。信用卡收入成長2%,汽車收入下降21%,信用損失準備金減少6%至7.39億美元,顯示了信用品質的改善。企業和投資銀行類股收入成長2%至50.64億美元,淨收入成長23%至19.41億美元,得益於商業房地產收益和投資銀行收入的增加,非利息費用增加6%至24.76億美元,反映了營運成本的上升。財富和投資管理板的平均貸款和存款均增加,反映了客戶資產成長。總體而言,Wells Fargo的轉型努力帶來了基於費用的收入成長和改善的信用結果,但淨利息收入下降6%至115億美元,受到利率下降和存款組合變化的影響。

2.JPMorgan Chase

財務數據表現:

- 每股盈餘(EPS):JPMorgan EPS 達4.91美元,超預期4.61美元,獲利能力強勁。

- 收入:收入460.1億美元,高於預期441.1億美元,增長顯著,受益於投資銀行與零售銀行業務表現優異。

- 淨收入成長:淨收入達146.4億美元,年增9%,表現健康,但低於Citi與Goldman Sachs。

- 淨核銷率(NCO Ratio):NCO比率上升至0.18%,年增100%,受信用卡與汽車貸款成長驅動,但整體比率仍處低點。

- 信用損失準備金:準備金33億美元,年增75%,反映管理階層對潛在信用風險的謹慎態度。

具體業務板塊表現:

JPMorgan Chase在2025年第一季的商業和投資銀行部門表現強勁,淨收入69億美元,營收197億美元,年增12%,得益於市場和證券服務收入增長19%,其中股票市場收入增長48%,反映了市場波動的有利條件。銀行和支付收入成長4%,儘管面臨存款邊際壓縮的挑戰。資產和財富管理板塊淨收入16億美元,收入57億美元,年增12%,得益於管理費增長和經紀活動增加,資產管理規模達到41兆美元,增長15%,顯示了客戶資產流入和市場增長的強勁勢頭。相較之下,消費和社區銀行板塊淨收入下降8%至44億美元,儘管收入183億美元成長4%,但由於非利息費用和信用損失準備金增加26億美元,受到更高費用和經濟前景變化的影響。企業股淨收入成長150%至17億美元,主要得益於First Republic收購的收益和較低的費用。總體而言,JPMorgan Chase的多元化業務模式和基於費用的收入策略使其在多個板塊中表現優異。

3.Citi

財務數據表現:

- 每股盈餘(EPS):本季EPS 為1.96美元,超出市場預期1.85美元,反映出強勁的獲利能力。這得益於多元化的收入來源和高效率的成本管理。

- 營收:營收達216億美元,略高於預期212.9億美元,顯示業務表現穩健。

- 淨收入增長:淨收入增長21%,達到41億美元,為五家銀行中最高,顯示盈利能力顯著提升,可能受益於全球業務佈局和成本控制。

- 淨核銷率(NCO Ratio):NCO比率0.23%,年增28%,顯示信貸品質略降,但仍處於低點。

- 信貸損失準備金:本季的信貸損失撥備為27億美金,較上年同期上升15%,顯示銀行對潛在信貸風險的關注,但增幅相對溫和,反映了較為平衡的風險管理策略。

具體業務板塊表現:

Citigroup在2025年第一季的服務股表現領先,營收49億美元,年增3%,得益於國庫和貿易解決方案的成長,淨收入成長7%至16億美元。市場類股營收60億美元,年增12%,固定收益市場成長8%,股票市場成長23%,得益於股權衍生性商品及主要服務的成長,淨收入成長27%至18億美元。銀行類股收入19億美元,較去年成長12%,主要得益於投資銀行收入成長,淨收入成長4%至5.43億美元,儘管成本增加。財富板塊營收21億美元,年增24%,淨收入成長62%至2.84億美元,驅動因素包括客戶投資資產的成長。美國家庭銀行收入52億美元,年增2%,淨收入成長115%至7.45億美元,得益於較低的信用成本。然而,所有其他板塊淨虧損惡化至8.7億美元,收入下降39%,反映了剝離和貨幣貶值的挑戰。總體而言,Citigroup的多元化營運和營運效率重點為其提供了韌性。

4.Bank of America

財務數據表現:

- 每股盈餘(EPS):美國銀行第一季的每股盈餘為0.90美元,高於預期0.82美元,獲利能力穩健。

- 營收:營收達275.1億美元,略超預期269.9億美元,成長穩定。

- 淨收入成長:淨收入為74億美元,較去年成長10%,與JPMorgan相當,顯示健康獲利能力。

- 淨核銷率(NCO Ratio):NCO比率0.54%,與去年持平且仍處於歷史低點。

- 信貸損失準備金:本季準備金為1.4億美元,年減3.1%,反映對信貸風險的樂觀預期,可能受益於美國銀行自身業務結構穩定以及貸款組合品質提升。

具體業務板塊表現:

Bank of America在2025年第一季的表現展現了其業務多元化策略的成效。消費銀行股淨收入為25億美元,收入105億美元,年增3%,得益於淨利息收入、服務費和信用卡收入的成長,反映了消費者支出的韌性。然而,信用損失準備金增加12%至13億美元,顯示了對潛在信用風險的謹慎態度,儘管資產品質保持穩定。全球財富和投資管理板塊淨收入為10億美元,收入60億美元,年增8%,主要得益於資產管理費成長15%,受益於資產管理規模的流入和市場估值上升,儘管非利息費用增加9%,反映了人員和技術投資的增加。全球銀行股淨收入為19億美元,收入60億美元,持平,槓桿融資和國庫服務收益被較低的淨利息收入抵消,信用品質改善顯示了商業房地產領域的穩健表現。全球市場類股淨收入為19億美元,營收66億美元,年增12%,固定收益和股票交易強勁,反映了市場波動和客戶活動增加,非利息費用增加9%,反映了業務成長的投資。總體而言,Bank of America的數位轉型和客戶參與策略為其提供了緩衝,特別是在複雜宏觀經濟環境下的表現。

5.Goldman Sachs

財務數據表現:

- 每股盈餘(EPS):Goldman Sachs的每股盈餘為14.12美元,超預期12.35美元,為五家銀行中EPS 超額最大的,顯示獲利能力極強,可能受益於投資銀行和交易業務的強勁表現。

- 營收:本季營收達150.6億美元,高於預期148.1億美元,顯示營收成長穩健。

- 淨收入成長:淨收入47.4億美元,較去年成長15%,僅次於Citi。

- 淨核銷率(NCO Ratio):NCO比率0.14%,較上年同期無變動且為所有銀行中最低,顯示信貸品質維持穩定,可能得益於其業務重點(如機構客戶)較低的信貸風險。

- 信貸損失準備金:準備金2.87億美元,較上年同期下降9.7%,顯示銀行對信貸組合的信心。

具體業務板塊表現:

Goldman Sachs在2025年第一季的全球銀行和市場部門表現尤為突出,營收107.1億美元,年增10%,得益於股票收入增長27%至41.9億美元,驅動因素包括衍生性商品和投資組合融資的強勁表現。固定收益、貨幣和商品(FICC)收入增加2%至44億美元,受益於抵押貸款和結構化貸款的收益,但投資銀行費用下降8%至19.1億美元,主要由於諮詢收入下降22%,儘管債務承銷增加8%。資產和財富管理板塊營收36.8億美元,年減3%,受股權和債務投資表現疲軟影響,但管理費成長10%至27億美元,資產管理規模達到創紀錄的3,170億美元,反映了客戶需求強勁。平台解決方案收入6.76億美元,年減3%,主要由於交易銀行收入下降19%,反映了存款餘額減少的壓力。整體而言,Goldman Sachs的成功得益於其在併購、股權和債務承銷中的市場領導地位,以及在經濟不確定時期支持客戶的能力。

未來展望

川普的關稅政策可能加劇貿易緊張局勢,並推高進口成本,間接抬升通膨壓力。這種不確定性可能導致全球經濟成長放緩,甚至增加經濟衰退的風險。通膨預期的增強或將延後貨幣政策寬鬆(如降息),對銀行業既帶來機會也伴隨著挑戰。一方面,利率上升可能改善銀行的獲利能力;另一方面,經濟放緩可能增加信貸風險。此外,市場的不確定性可能導致企業推遲上市計畫或減少併購活動,同時刺激市場波動,影響銀行不同業務的表現。

其中,以投資銀行為核心的銀行如高盛(Goldman Sachs)和摩根大通(JPMorgan Chase),其投資銀行可能因IPO停滯和併購減少承壓,但交易業務或因市場波動而受益。綜合性銀行如摩根大通和美國銀行,憑藉多元化的業務結構,能夠在利率上升時獲益,同時透過財富管理業務抵禦部分風險,但需警惕經濟放緩對信貸品質的影響。消費和商業銀行如富國銀行,在商業房地產和消費貸款領域的較大敞口可能使其面臨更高的風險,儘管利率上升對其淨利息收入有所幫助。國際化程度較高的銀行如花旗集團,其服務部門可能因全球貿易緊張受挫,但財富管理業務或因市場調整而展現韌性。