途虎的風險在哪里?

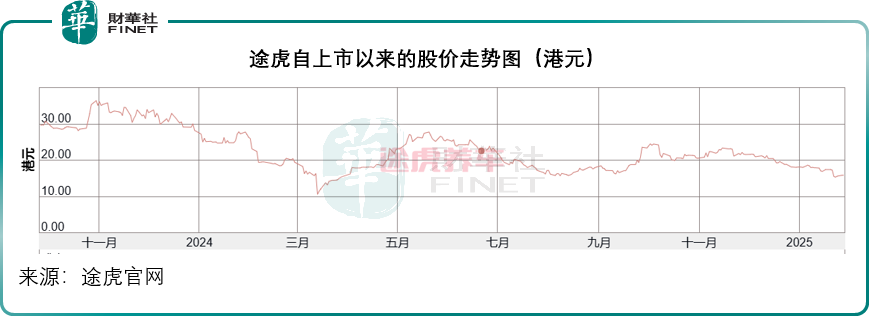

汽車售後服務龍頭途虎(09690.HK)各項業務數據看來都處於行業領先,但是其股價在上市兩個月到達35港元以上後,就未見大的起色,見下圖,途虎當前股價為16.06港元,較其2023年9月上市時的招股價28.00港元折讓約43%。

途虎上市後業績顯著改善

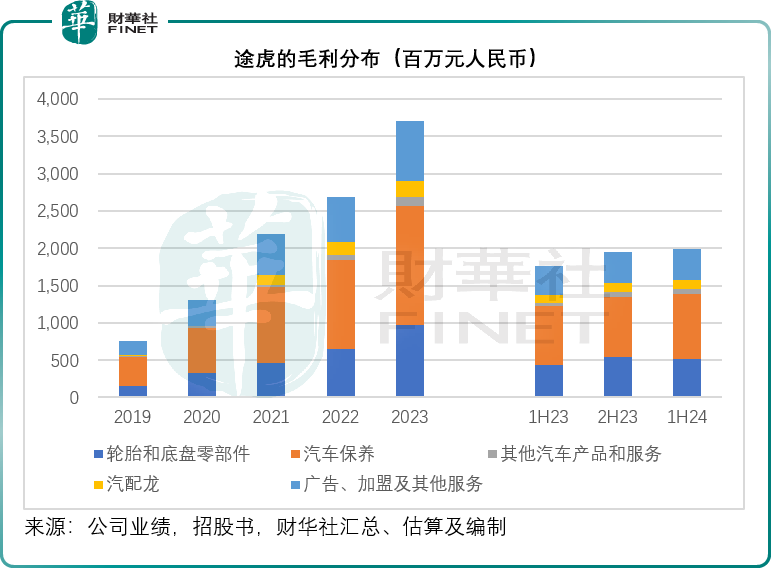

走過了疫情,並通過上市實現了股東權益的轉化,途虎已於2023年實現扭虧為盈。對比於受疫情影響的2022年較低的基數,其2023年收入按年增長17.79%,至136.01億元(單位人民幣,下同);毛利率由2022年的19.66%提高至24.70%,主要得益於其汽車產品和服務業務的整體毛利率提升,以及利潤率較高的加盟和廣告業務擴張。扣減非持續性項目後的經調整EBITDA利潤率從上年的-1.62%大幅提高至5.57%,經調整淨利潤率則由2022年的-4.78%提高至3.54%。

2024年上半年的業績進一步提升,儘管收入增速較2023年有所放緩,但利潤率表現方面仍有進一步的提升。

該公司的2024年上半年收入按年增長9.27%,至71.26億元;毛利率由上年同期的24.20%提高至25.90%,其中主要的收入來源輪胎和底盤零部件業務毛利率按年提升1.54個百分點以及汽配龍業務毛利率按年提升1.59個百分點,抵消了汽車保養業務按年下降0.65個百分點、加盟和廣告服務毛利率分别按年下降0.58個百分點和1.03個百分點的負面影響。

途虎的2024年上半年經調整EBITDA利潤率由上年同期的5.39%上升至6.31%;經調整淨利潤率則由上年同期的3.28%上升至5.03%。

既然業績已好轉,養車後市場又如此具有增長潛力,途虎的股價為何就是上不去?

途虎的業務模式

途虎最開始做的是輪胎銷售業務,也因此直到現在,依然為國内最大的輪胎零售商;其後成立物流中心,推出合作門店模式提供保養服務,開展從機油銷售到底盤零部件銷售服務,並持續擴張服務覆蓋範圍,到2017年推出汽車美容業務,為上遊品牌合作方提供SaaS解決方案。2021年開始推出新能源動力電池及電樁維修業務,以迎合新能源汽車消費漸成主流的需求變化,於2022年成為國内最大的新能源動力電池及電樁維修第三方服務商。

到目前為止,途虎為車主提供的產品和服務包括輪胎和底盤零部件、汽車保養、汽車維修、汽車美容、汽車配件以及其他相關的安裝服務,並為平台中的所有參與者提供廣告、加盟及其他服務,包括廣告服務和針對不同業務的SaaS解決方案。

此外,途虎的汽配龍是其滿足門店網絡内外汽車服務門店採購需求而建立的一個汽車零配件交易平台,途虎通過汽配龍提供兩類服務:1)即時採購服務;2)撮合服務。

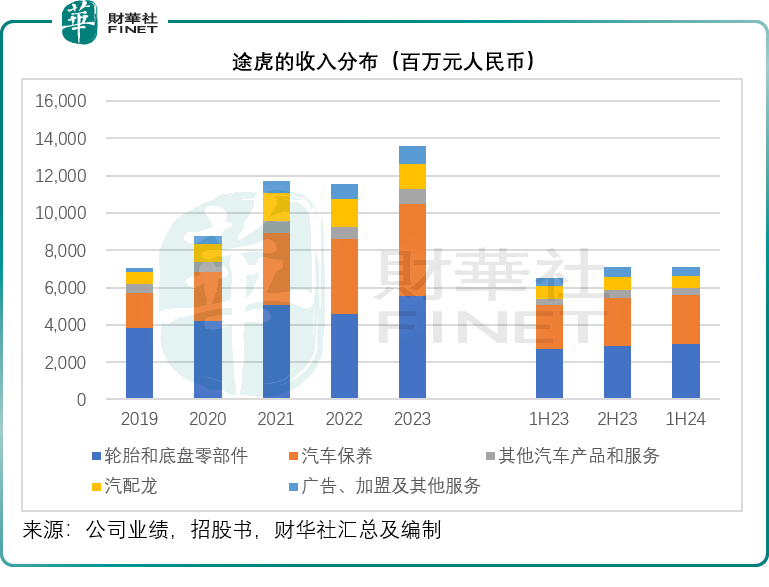

見下圖,輪胎和底盤零部件業務是其最主要的收入來源,汽車保養則為增長迅速的新興業務。

但是從毛利率來看,廣告和加盟業務的毛利率最高,2024年上半年分别達到94.66%和88.56%,其次為汽車保養,毛利率達到32.88%,是其主要收入來源輪胎和底盤零部件業務毛利率17.53%的1.88倍,也因此從毛利的貢獻來看,收入第二高的汽車保養業務和收入貢獻相對較低的廣告加盟服務業務更佔優勢。

儘管作為全國最大的輪胎零售商,但由於利潤率不算太高,途虎的優勢並未能得到有效的發揮。

然而,利潤較高的汽車保養以及廣告加盟等業務,卻面臨非常激烈的競爭,這是因為在流量為王的互聯網時代,互聯網巨頭的入局令汽車後市場變得更加復雜。

流量爭奪戰

商務部國際貿易經濟合作研究室的《2024年中國互聯網養車市場發展報告》顯示,2024年汽車後市場規模將達7.5萬億元,同比增長8.7%,而且還存在較大的發展空間。

但是,需要注意的是,養車市場的消費結構正在發生變化,智能化、網聯化、新能源化進程加速。

從門店發展規模上來看,途虎養車、天貓養車、京東養車位列三家。2024年上半年,途虎的自營工場店為149家,加盟店則達到6,162家,覆蓋全國幾乎所有省級行政區的300多個地級市,更是覆蓋了全國近1,700個縣域地區,遙遙領先。該報告的數據顯示,天貓養車和京東養車的門店數或分别為2500家和2200家,見下圖。

誠然,途虎憑借覆蓋面廣的網絡和專業的服務,處於領先優勢,但是隨著90後和00後等互聯網一代車主群體的崛起,互聯網引流模式或成主流。天貓和京東憑借自身的電商平台入口掌握了巨大的流量,線上引流到線下的趨勢越來越明顯,但與此同時,天貓、京東和途虎也開始擁抱流量巨頭抖音,通過抖音更加靈活多元的營銷方式,拓展第三方流量渠道。

只是,抖音或不再滿足做流量中介,於2023年末,抖音旗下的懂車帝推出了線下的養車業務「懂懂養車」,突擊進入線下養車服務。

這些互聯網巨頭的營銷特長和流量優勢,將加大途虎所面對的壓力。

新能源汽車是機遇也是風險?

前文提到,途虎表示其已於2022年成為中國最大的新能源動力電池及電樁維修第三方服務商。隨著新能源汽車消費滲透率的提升,途虎理應可從其這一優勢佈局中獲得更大的發展空間。

但是在此處,途虎面對的可能不僅僅是互聯網養車運營商的競爭,而是來自原廠商的競爭。特斯拉(TSLA.US)開創了自營門店的模式,「新勢力」紛紛仿效,就連傳統車廠比亞迪(01211.HK)也開始動搖其過去的全經銷模式,開始構建自營店。

根據特斯拉的邏輯,其要賺的可不僅僅是賣車的收入,而是利潤高得多、持續期長得多的軟服務收入,這是其大力開發FSD、拓展儲能業務,並參與到保險中介業務的原因,這售後服務市場要比賣硬件的重資產業務潛力更大。

另一方面,隨著品牌競爭的加劇,各大新能源汽車品牌、高端智能車品牌,或進一步延展其售後服務,以支撐其品質和品牌獨立性,包括延長車廠保障政策和擴大保障範圍,提供更多的售後服務,以豐富和優化車主的體驗。

途虎最主要的收入來源為面向車主,若汽車品牌均延長其自營專業化服務,途虎所面對的競爭將加劇。

結語

以舊換新政策的普及,將有利於刺激汽車消費,同時,新能源汽車的滲透率進一步上升,中國新能源汽車產業鏈的進一步完善,產能的持續擴張,促使車企進一步降低買車門檻(例如通過折扣、降價、促銷優惠、融資優惠等)來刺激買車和換車需求。這有利於汽車售後服務市場的進一步擴容。

但是短期而言,汽車後市場的增長或受到壓力。F6大數據研究院的報告顯示,2024年汽車後市場累計產值及台次均同比下降1%,其中第4季產值和台次均不如上年同期,行業發展承壓。維修和輪胎業務台次佔比均提升接近1個百分點,擠佔了保養業務的部分份額,而後者的利潤更高。

由於門檻相對不高、行業高度分散、加上線上線下的互相導流趨勢上升,途虎所面對的競爭將加劇,加上短期行業增長或受壓,可能是途虎估值上不去的原因。