【美股解碼】解構道指九連跌:板塊與市場信心的博弈

老牌藍籌股指數道瓊斯工業平均指數(DJI.US)已連跌9日,創下1978年2月以來的最長連跌紀錄,按現價43,449.90點,道指九個交易日累計下跌3.47%。

相比之下,反映科技股表現的納斯達克指數(IXIC.US)同期累漲1.89%;而標普500指數同期則累跌0.59%。

道指與兩大盤指數出現如此大的分歧,而且似乎越行越遠,財華社認為主要有以下原因:

1)成分股對經濟前景感知不同;

2)特朗普效應股對經濟政策前景的反映不同;

3)重磅股聯合健康(UNH.US)回調嚴重;

4)指數編制方式的差異。

道指與其他大盤指數的編制差異

道瓊斯工業指數(Dow Jones Industrial Average,DJIA,簡稱「道指」)是由華爾街日報和道瓊斯公司創建者查爾斯·道創造的幾種股票市場指數之一。這個指數作為測量美國股票市場上工業構成的發展,是最悠久的美國市場指數之一。

更值得玩味的是,道指編制指數的方式採用價格加權,也就是說成分股的單價越高,其在指數中所佔的權重越高。

道指一直以來都反映美國的藍籌企業表現,在過去工業時代主要反映工業和能源上市巨頭的表現。即使進入了網絡科技時代,工業股、金融股等傳統藍籌仍在道指中佔據重要地位,這與目前世界上的大部分重要大盤股票指數不同。

標指和納指的成分股數遠比道指多,其中標指的成分股有五百多只,納指更有三千多只,因此其行業覆蓋面也更大,具有分散風險的特點。

相比之下,只有30只成分股的道指呈現了過度集中風險。

另一方面,標指和納指均按市值加權指數編制,也就是說,市值越高的股票,在這些指數中所佔的權重越大。

在科技快速演變的今天,科技股早已取代工業股、能源股和金融股,成為股市的主宰,當今全球市值最高的上市公司均為科技企業,而在AI的潮湧之下,AI科技股更是衝在最前列,成為最炙手可熱的明星股,包括英偉達(NVDA.US)、谷歌(GOOG.US)、微軟(MSFT.US)等。

由於納指和標指的涵蓋面更廣,比道指更快地將崛起的科技股納入其成分股當中,並及時地捕捉了這些科技股快速上升的表現,所以這兩大指數的科技含量高得多。

成分股對經濟前景感知不同

道指的成分股更注重反映美國宏觀經濟重要產業龍頭的股價表現情況,例如金融領域的高盛集團(GS.US)、醫療保健方面的聯合健康(UNH.US)、工業建造方面的卡特彼勒(CAT.US)、消費方面的麥當勞(MCD.US)等。由於單股股價更高,權重要比蘋果(AAPL.US)、亞馬遜(AMZN.US)等科技龍頭高,而後者在市值加權指數納指和標指中則佔據權重前列。

財華社留意到,在2022年美聯儲展開加息周期時,美國科技股開始顯著受壓,這是因為與利潤相對穩定、周期可以預見的傳統工業股不同,科技股的價值主要包含在「科技」二字,前期高速增長,中期穩定增長,後期通過資金累積推動的科研創新再發掘新增長機遇這樣的趨勢發展,因此其估值通常通過利率來進行現金流的折現來估算,受利率影響較大。

所以在加息周期開始時,科技股的股價從2021年的高位迅速回落,到2022年末和2023年初,加息的影響逐漸滲透,蘋果等科技巨頭的股價紛紛走低。見下圖,蘋果的股價於2023年初跌至階段低位。

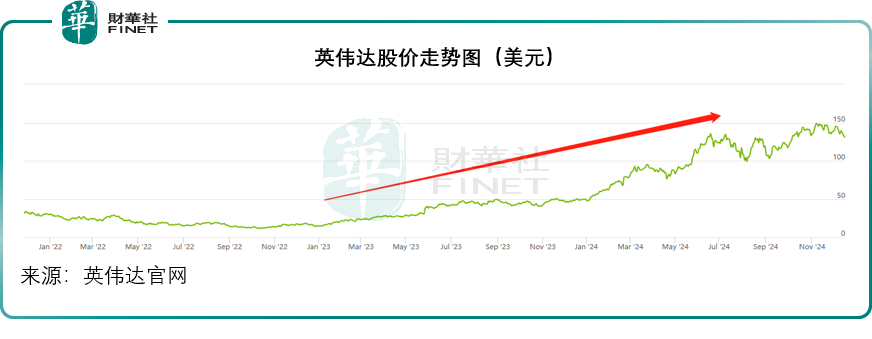

但隨後,在OpenAI開啓的AI熱潮與強勁業績支持下,科技巨頭們迎來了業績漲勢,其中尤以英偉達最為顯著,見下圖。

反映科技股表現的納斯達克也從2023年初開啓新一輪漲勢,見下圖。

誠然,利率周期對宏觀經濟周期也會起到重大影響。其中,利率周期延長,對消費、工業、金融等行業的估值影響沒有科技股直接且劇烈。通常會延後反映,所以2021年加息初期對美國各行各業的影響並不是立竿見影。這也是美聯儲一開始猛下重藥,到後來謹慎調整策略的原因。

正因此,消費、工業、金融,甚至對加息敏感度不算太高的醫療保健股,在加息周期展開之後,並沒有像科技股那樣大跌,反而有所上揚。例如銀行股,得益於息差擴大,利息業務收入強勁增長抵消了投行業務的下降,股價反而領先。

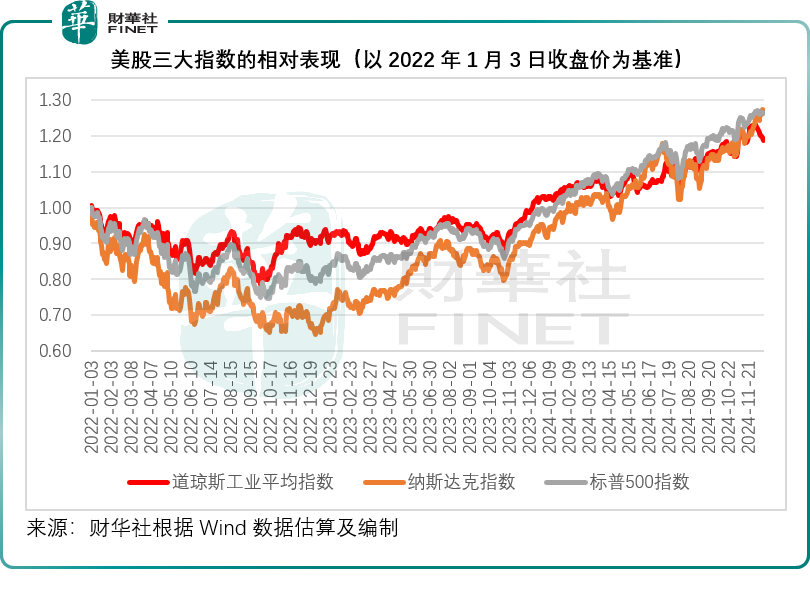

這就導致了傳統藍籌為主的道指與納指和標指產生了分歧,見下方財華社整理的圖表,採用了2022年初美股三大指數的收盤價作為基準,評估每一個交易日的相對表現,2022年至2023年,納指與標指均跑輸道指。

但是2024年起,隨著降息周期的來臨,加上AI帶起的科技股漲勢,推動了納指與標指的大漲,從而突顯出道指的不協調。

然而,細心的投資者可以觀察到,在2024年之前的兩年期間,道指實際上已經超越了其他指數,並非始終處於落後狀態。

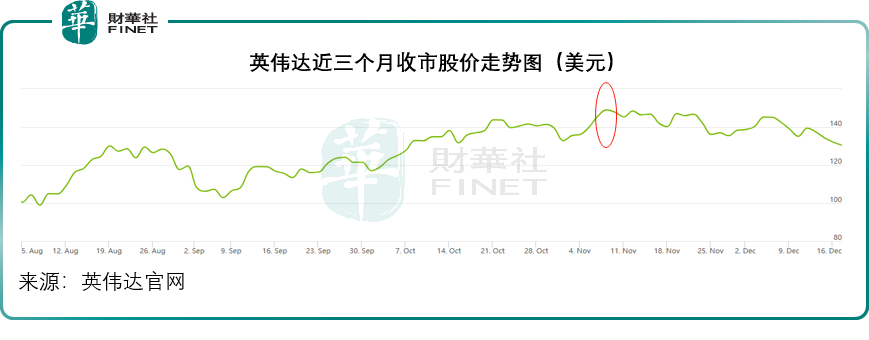

更致命的是,在AI概念股英偉達被追高的時候,英偉達並沒有被納入到道指成分股之中,而是到2024年11月8日之後才被納入,而其股價於11月7日創下收市新高,換言之,英偉達剛好在其歷史高位才被納入道指。隨後至今,英偉達股價持續調整,也因此拖累了道指的整體表現,見下圖。

特朗普效應

特朗普當選後,得益於其潛在經濟政策及其個人影響力的股票市值顯著上升,而那些可能因政策調整而遭受損失的股票則遭遇了市場壓力。

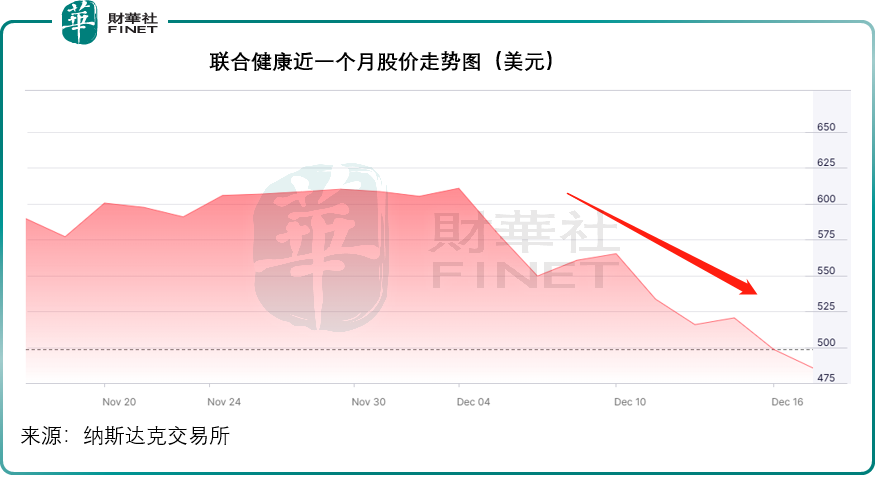

例如,聯合健康曾為道指的第一大重磅股,因其股價為30只成分股最高,不過特朗普主張剔除醫代,這將對以管理式醫療為業務優勢的聯合健康帶來衝擊。疊加最近聯合健康的CEO事件也讓該公司的股價受到了沽壓。

聯合健康也從道指的第一大重磅股跌落到第二大,屈居於高盛之後,微軟之前。Wind的數據顯示,聯合健康今年以來的股價累計跌幅達到6.33%。

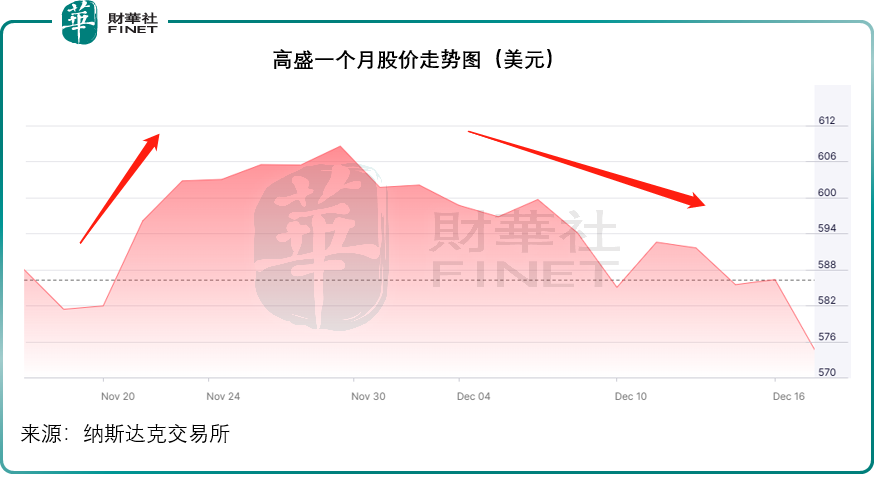

與此同時,道指的第一大重磅股高盛,曾在特朗普當選的時候經歷了一段不錯的行情,但隨後股價開始出現調整,見下圖。

另一方面,特朗普當選後漲勢最強勁的要數特斯拉(TSLA.US),特斯拉並沒有在道指的成分股當中,卻是納指和標指的重磅股,12月以來,特斯拉的股價累漲39.03%。

總結

簡單來說,道指最近下跌,重磅股不給力有很大關系。另外,道指並非持續跑輸,只是這段時間、這個行情使得其成分股的表現沒有跟上其他大盤指數的成分股表現而已。當運勢再來時,道指也有可能卷土重來,短暫失利並不代表什麽。

值得關注的是,美聯儲降息的影響延伸到整體實業經濟,有望推動消費股、投行股的表現,但另一方面,特朗普的關稅和醫療政策也可能帶來一些負面影響。