全球央行年末大動作

2024年即將步入尾聲,而各國央行也趕在新年之前進行有可能是今年最後一次的貨幣幹預操作。

本周歐洲央行將成為焦點,此全球最重要的中央銀行將在周四議息,市場普遍預期歐洲央行會對關鍵利率至少調低25個基點,歐元區經濟表現欠佳,歐洲央行似乎需要做些什麽來獲取市場信心,降息應是最基本的操作。另外,瑞士央行預計也會調低政策利率25個基點,至0.75%,這將會是其連續第四次降息。

另一方面,從宏觀經濟層面來看,歐元區的十月份工業活動有可能出現反彈,不過也並非那麽樂觀,其中德國出口數據預計會出現較大幅度的下降,可能遠超其進口數據。此外,英國也將公佈主要的經濟指標,包括每月GDP數據、工業生產值以及貿易數據。而德國和法國也將公佈通脹數據,不過市場更關注的可能是這兩個歐元區最大經濟體的政治局勢,以及對其財政預算的影響。

加拿大央行也將在本周議息,由於該國11月失業率上升,市場普遍預計央行會大幅降息,可能會在10月降息50個基點後,在本周再降息50個基點。

與此同時,全世界都將目光投注在毗鄰的美國。美聯儲將於下周進行本年最後一次議息會議,從當前的經濟數據來看比較參差,就業數據良好,經濟表現穩健,所以本周美國公佈的消費物價指數將成為關注點,若通脹率超越預期,降息的可能性將會降低,反之有可能支持降息25個基點。

從美聯儲觀察的數據來看,當前市場對於美聯儲於12月維持利率不變的預期為16.6%,而降息25個基點的預期為83.4%。

中國人民銀行的最新數據也引發關注,11月份中國外匯儲備增加了48億美元,至3.27萬億美元,遠高於市場預期的3.23萬億美元。外匯儲備增加部分原因或與美元兌其他貨幣匯價上升有關,見下圖,美元指數於11月下旬曾一度貼近108,到達107.79水平,而在11月末也突破106以上,而10月末時只有103左右。

此外,中國的黃金儲備也是一大亮點,於11月末意外增加16萬盎司,至7,296萬盎司,這是六個月來人民銀行首次增加黃金儲備。

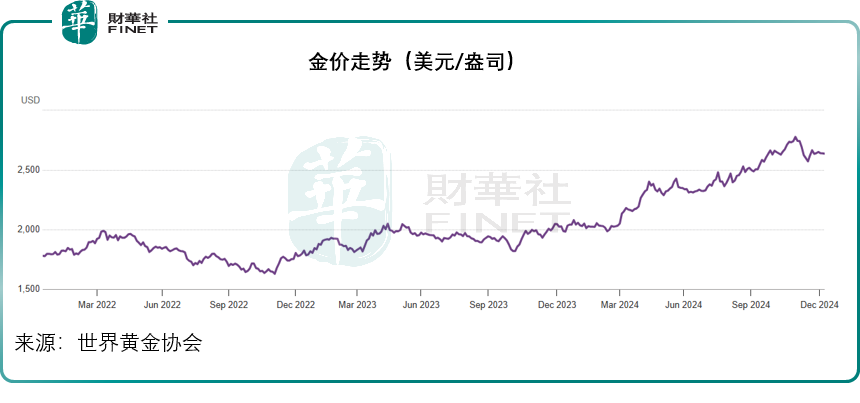

人民銀行增加黃金儲備的舉措,或增加了市場對於其他央行跟隨人行的信心。今年以來,金價屢創新高,大有突破2,800美元關口的勢頭,主要受到地緣風險增加、西方幾個主要大國潛在政局風險,以及美國為首的發達國家展開降息周期,令持有黃金的機會成本下降所帶動。

接下來美聯儲進一步降息,應有利於增加持有黃金的吸引力,或對金價起到支持作用。

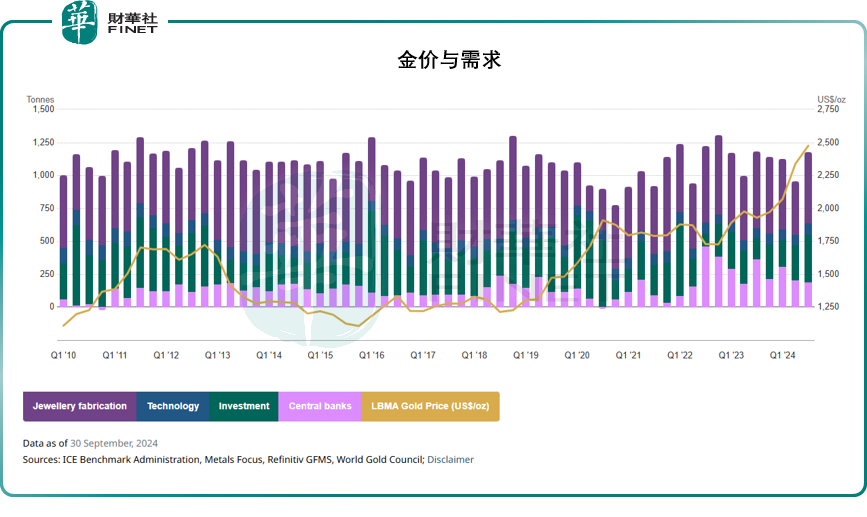

黃金具有商品的典型屬性,但同時也具有通貨的特點,因此其價格在很大程度上由供求關系決定,只不過其需求當中又比其他商品多了一項來自央行和投資的需求。世界黃金協會的數據來看,2024年第3季,黃金的需求端依然以珠寶加工為主,央行儲備需求有所減少,從2023年第3季的364噸降至186噸,但是投資需求卻持續攀升,從而推動了今年金價的走勢,見下圖。

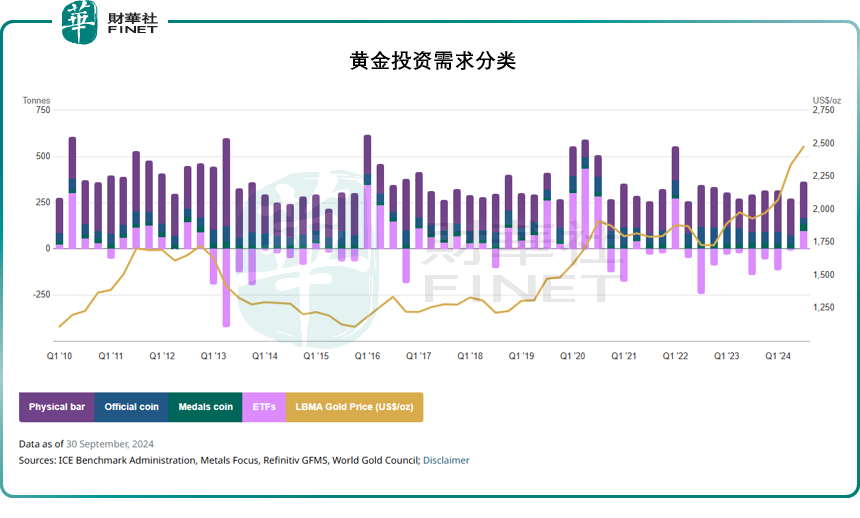

而從投資類别來看,我們留意到金條需求依然高企,而在過去幾個季度,ETF投資卻出現淨流出,不過到2024年第3季,ETF轉為淨流入,或反映出市場對於全球重要央行降息預期的升溫。

隨著歐美央行降息周期的深入,央行開始重啓增加黃金儲備,金價或將得到支持。