「金山系」狂飙,金山雲飙漲近27%

11月20日,「金山系」掀起了一波強勁的上漲浪潮。

截至收盤,金山軟件(03888.HK)大幅拉升9.42%,報31.95港元;金山雲(03896.HK)股價表現更是強勁,漲幅達26.72%,報3.13港元/股;此外,在A股上市的金山辦公(688111.SH)同樣不甘示弱,股價收漲3.25%,報288.07元/股。

消息層面,在財報季密集發佈期,「金山系」企業又到了秀肌肉的時刻。

整體來看,得益於平台建設的日漸成熟,「金山系」今年三季度均取得了不俗的業績表現。尤其是在港股市場的金山軟件和金山雲,不僅營收顯著提升,企業的造血能力亦在穩步增強,利潤水平與毛利率均提高。

成績出爐後,在二級市場上,「金山系」瞬間成為了投資者矚目的焦點,多家公司股價紛紛飙漲。

01金山軟件:三季度利潤狂奔

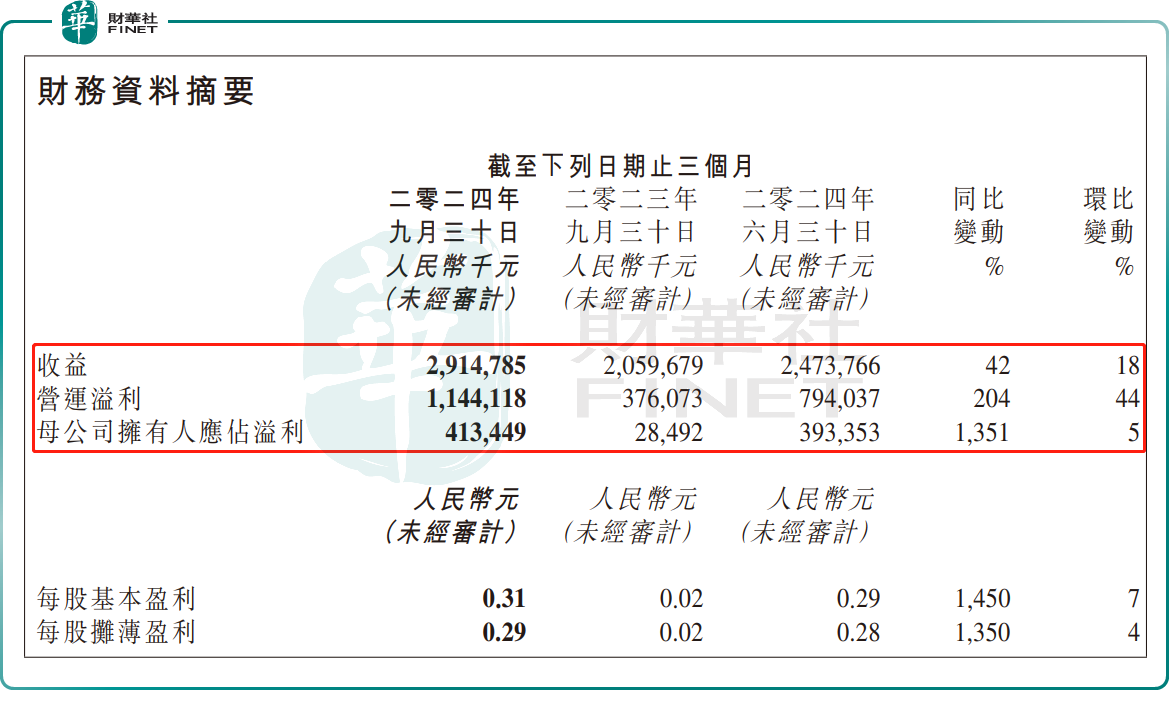

2024年第三季度,金山軟件業績大超市場預期。報告期内,其總收入達29.15億元,同比增長42%,環比增長18%;歸母淨利潤為4.13億元,同比大幅飙漲13.51倍,環比增長5%;毛利率為84%,較上年同期增長3個百分點,環比增加1個百分點。

其中,來自辦公軟件及服務業務的收入為12.07億元,佔總收入的41.4%,同比增長9.88%,環比增長1.61%。該業務增長主要源自,金山辦公集團的國内個人辦公訂閱業務增長,其中主要是由於用戶黏性及付費轉換率的增長,通過引入WPS AI 2.0及四個新助手,提高生產力並提供更高效的創作體驗。

網絡遊戲及其他業務方面,收入17.08億元,佔比58.6%,同比增長77.66%,環比增長32.81%。這主要是由於《劍網3》表現出色,以及《劍網3無界》的成功推出提升遊戲的人氣;其他遊戲項目亦通過積極有效的運營舉措,共同推動公司收入實現顯著增長。

中銀國際報告稱,金山軟件的超預期第三季業績,主要受惠於在線遊戲業務表現優異。該行表示,公司預計2025年網絡遊戲業務將保持良好動能,有助於對衝辦公軟件收入因整體宏觀環境疲軟而不如預期。該行認為,隨著政府刺激政策預期升溫,公司的辦公軟件仍然是一個具有吸引力的長期SaaS標的,同時網絡遊戲業務於今明年的強勁表現是一個值得關注的利好。

大摩調升金山軟件2024至2026年的收入預測2%、2.8%及1.7%,以反映集團的遊戲業務為市場帶來驚喜,又將2024至26年的經營利潤預測分别上調10.2%、9.4%及6.4%。

美銀證券研報也指出,考慮到遊戲業務表現向好,以及明年將推出多款新遊戲,相應將金山軟件2024至2026年盈利預測上調2%至3%,目標價從37港元升至38港元。

02 金山雲:盈利能力持續改善

今年三季度,金山軟件旗下專注於雲計算的子公司——金山雲業績也有亮眼表現,在收入規模、盈利能力方面均取得紮實進展。

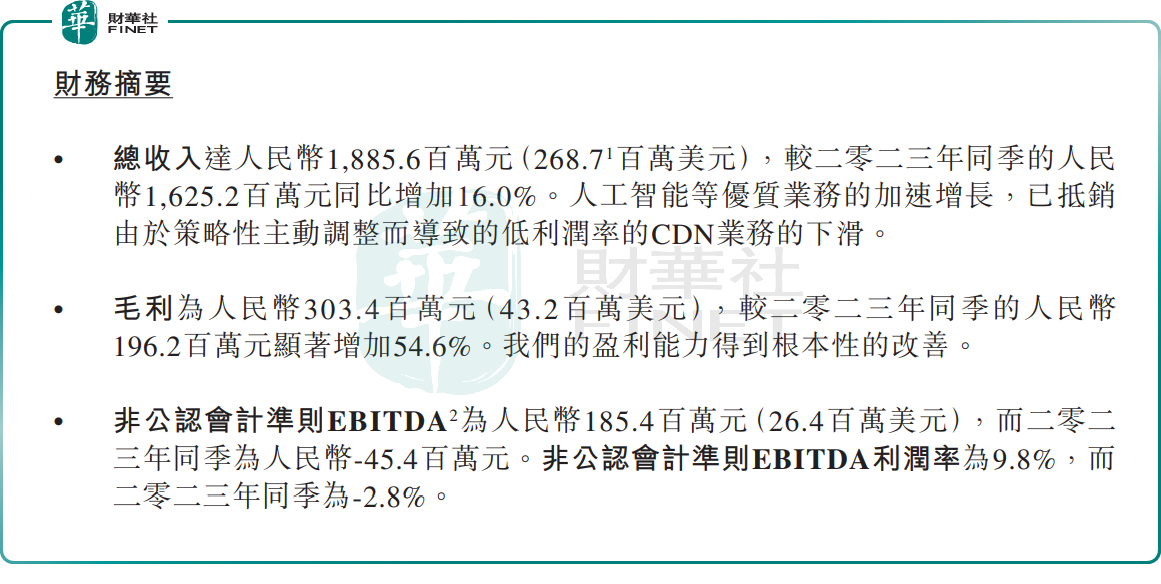

財報顯示,2024年第三季度,金山雲總收入18.9億元,同比增長16%。其中,公有雲實現收入11.75億元,同比增長15.6%;行業雲收入7.1億元,同比增長16.7%。

對於金山雲收入的增加,主要是由於來自小米和金山生態系統及人工智能相關客戶的收入增長、行業雲的需求增加所致,而部分增幅被公司主動縮減低利潤率的内容分發網絡(CDN)服務的規模所抵銷。

期内,金山雲AI業務收入提升至3.62億元,佔公有雲及總收入比例分别約為31%、19%;同時,金山雲全心全意投入小米及金山生態系統,並從電動汽車、LLM到WPS AI等領域發掘龐大的實質商機,該公司來自生態系統的收入同比大幅增長36%。

盈利能力方面,報告期期内,金山雲毛利為3.034億元,同比增加54.6%。毛利率為16.1%,較上年同期增加4個百分點;非公認會計準則EBITDA約1.85億元,同比扭虧為盈。淨虧損為10.61億元,上一年同期虧損7.89億元,該增加主要為長期資產減值9.2億元所致。

展望2024年第四季度,金山雲表示,得益於公有雲和行業雲這兩大並行的驅動力,預計第四季度將實現總收入的加速增長;盈利能力預計將持續改善;在營運利潤及經調整營運利潤方面,也預計將實現加速提升。

中金公司研報指出,考慮AI 業務收入貢獻超預期,上調2024 年/2025 年收入預測2.0%/1.7%至76.5 億元/84.2 億元;鑒於收入增長及運營槓桿釋放快於預期,上調經調整EBITDA 預測15.8%/26.6%至5.52 億元/11.8 億元。維持跑赢行業評級;考慮公司更為樂觀的增長及盈利前景,上調目標價8%至6.5 美元(基於2025 年1.4 倍市銷率),對應50%上行空間。