航母級合並,券商競爭格局有變

一紙公告,掀起券商板塊風起雲湧。

9月5日,國泰君安(601211.SH)和海通證券(600837.SH)雙雙發佈停牌公告,擬籌劃重大資產重組,兩家公司的股票9月6日起停牌。

公告稱,雙方正在籌劃「A換A」和「H換H」的換股方式合並,並發行A股股票募集配套資金,以進行重組,目的是打造一流投資銀行和促進行業高質量發展。

儘管兩家當事券商停牌,但這一合並消息卻帶起了整個券商板塊的騰飛。

9月6日,天風證券(601162.SH)、國海證券(000750.SH)均漲停,中國銀河(601881)、中金公司(601995.SH)、中信建投(601066.SH)均上漲,而券業「一哥」中信證券(600030.SH)卻先漲後跌。

兩大券商的背景

當中信證券(06030.HK)還是中信信託證券部重組成立的券商小弟時,君安證券已是妥妥的「榜一大哥」。

國泰證券與君安證券於1992年9月和10月分别在上海和深圳注冊成立,為當時重要的證券公司,而中信證券1995年才成立。

1999年,國泰君安合並,成為當時國内注冊資金規模最大的證券公司。2015年在上交所上市,兩年後在港交所上市。

而前身為成立於1988年上海海通證券公司的海通證券(06837.HK)是國内最早成立的證券公司之一,後來於1994年改制成為全國性的有限責任公司,更名海通證券,並於2000年變更為股份有限公司,2007年6月與原都市股份(600837.SH)吸收合並後在上交所上市,2012年4月在港交所上市。

海通證券的第一股東為上海國盛集團,為上海市的大型國有資本運營平台;而國泰君安的實際控制人為上海國際集團,前身為上海市投資信託公司,是浦發銀行(600000.SH)和上海農商銀行的第一大股東,是中國太平洋保險的主要股東。

合並後的體量如何?

海通證券最近的輿論不太正面,先是從港股市場退市的海通國際巨額美元債虧損的問題,還有副總姜誠君的事,引發不少傳聞。

且勿論背後動機如何,兩家巨型券商的合並,勢必對當前行業的競爭態勢帶來深刻的影響,中信證券龍頭大哥的位置或許不保。

不論是資產規模、市值、業務量還是盈利狀況,國泰君安都要高出海通證券一頭。

先來看資產規模。

截至2024年6月30日,國泰君安的總資產達到8,980.6億元(單位人民幣,下同),而海通證券為7,214.15億元,均低於中信證券的1.495萬元,但如果兩家合並,合並後的資產規模或擴大至1.619萬億元,或比中信證券高出8.33%。

2024年6月30日,國泰君安和海通證券的歸母權益分别為1,681億元和1,630億元,兩者合並或達3,311億元,或將高於中信證券的2,793億元。

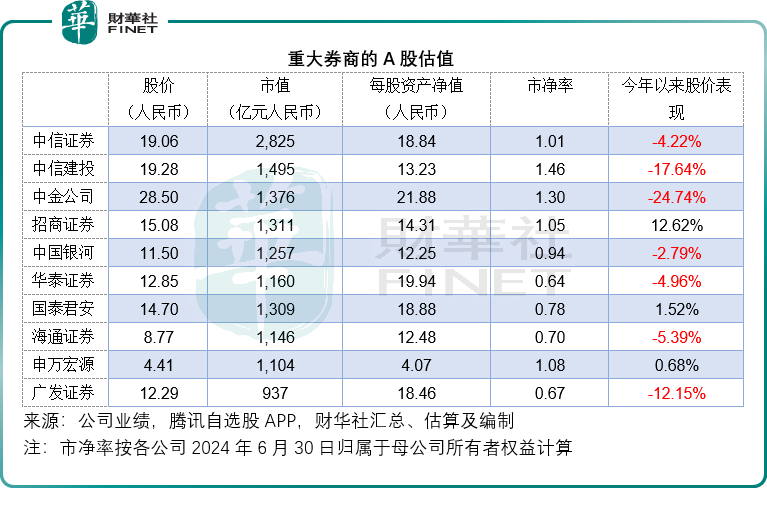

從市值來看,就A股而言,國泰君安當前市值為1,309億元,為市值第五大券商,而海通證券的市值為1,146億元,為市值第八大券商,遠低於中信證券的市值規模2,825億元。

從估值來看,國泰君安和海通證券當前的股價均低於其資產淨值,相對於其他千億市值同行,存在較大的估值折讓,且兩家券商的市淨率相若。

合並會對當前的競爭形勢帶來怎樣的影響?

正如公告上所指,兩大券商的合並是為了打造一流投行,以樹立其在國内外投行業務的領先優勢。

我們先來看看投行業務。

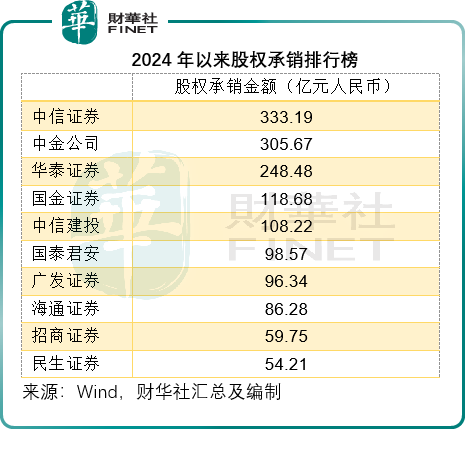

從Wind的數據來看,2024年以來的股權承銷榜中,中信證券和中金公司依然穩居第一和第二,股權承銷金額分别達到333.19億元和305.67億元,第三為華泰證券,承銷規模也達到248.48億元。國泰君安和海通證券則分别排到第六和第八,今年以來的股權承銷金額分别為98.57億元和86.28億元。

若兩家券商合並,其今年以來的股權承銷金額或可達到184.85億元,仍低於第三位的華泰證券。

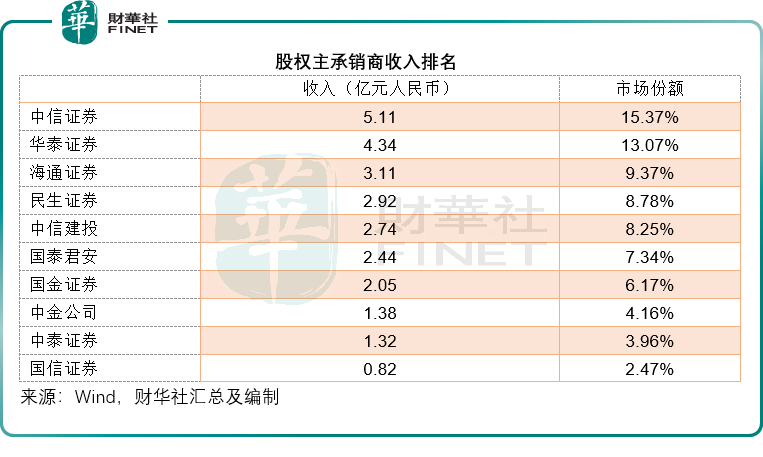

不過就股權主承銷商收入來看,兩家公司或更具優勢。今年以來股權主承銷商收入最高的是中信證券,達5.11億元,市場份額為15.37%,其次為華泰證券(601688.SH),收入為4.34億元,市場份額13.07%。海通證券排名第三,市場份額或有9.37%,而國泰君安排名第六,市場份額或為7.34%。若兩家券商合並,其股權主承銷商收入或達到5.55億元,將超過中信證券。

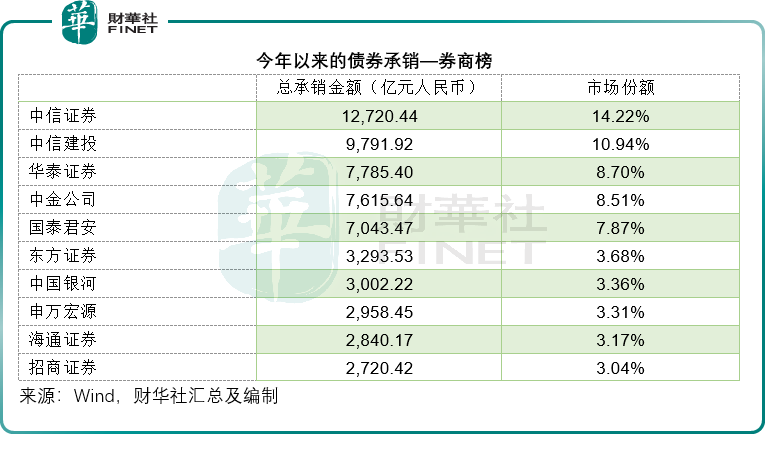

債券承銷方面,中信證券(06030.HK)和中信建投(06066.HK)分别位列第一和第二,市場份額分别為14.22%和10.94%,而國泰君安和海通證券的債券承銷規模市佔率或分别達到7.87%和3.17%,如果兩者合並,其承銷規模或可達到9,884億元,將超過第二位的中信建投,但仍低於中信證券的1.27萬億元。

港股的股權承銷方面,海通國際在中資券商中排名第四,僅次於中金、華泰和中信,募資規模或為8.98億港元,而國泰君安或為1.55億港元,其合並或可鞏固在港股股權承銷業務的地位。

綜上所述,若國泰君安和海通證券合並,其投行業務或可實現強強聯合,有望挑戰中信證券和中金公司的領先投行地位。

再來看券商的主要收入來源——財富管理業務。

2024年上半年,海通證券的股票交易量或為5.8萬億元,基金交易量為1.56萬億元,而國泰君安的股票交易規模或為9.87萬億元,證券投資基金的交易規模為1.65萬億元,其估算的市場份額分别為4.92%和5.54%。若按此計算,兩家券商的合並,股票和基金的交易市場份額或有望提高至7.8%和10.8%。

買賣證券業務是兩家券商最主要的手續費收入來源。

2024年上半年,國泰君安和海通證券的代理買賣證券業務收入分别為19.65億元和11.91億元,佔了其手續費收入的30.81%和33.98%,若兩者合並,其合計的買賣證券業務總收入有望達到31.55億元,高於中信證券的29.86億元。

零售客戶方面,期内海通證券「e海通財」的APP月活為583萬人,行業排名第四,而國泰君安的君弘APP月活為828.73萬戶,若兩者合並,其月活或進一步大幅提升。

總結

今年券商合並大潮頻現,正在推進或市場傳出的交易包括國聯證券(601456.SH)與民生證券,浙商證券(601878.SH)與國都證券,西部證券(002673.SZ)與國融證券,國信證券(002736.SZ)與萬和證券,平安證券與方正證券,而華創證券入駐太平洋證券的交易仍在推進中。

這次國泰君安與海通證券的並購,規模顯著,或將改變當前領先券商梯隊的競爭態勢,或許會威脅到中信證券、中金公司及華泰等當前在投行業務的優勢,中信證券與中信建投的合並绯聞已傳出多時,但未見實質性舉動,這次競爭對手的合並,未知是否會成為頭部券商合並的催化劑。

另一方面,儘管A股和港股市場是世界交易規模較大的股權交易市場,但中信證券、中金公司等頭部券商及投行的規模仍未及得上世界級投行。

2024年上半年,摩根士丹利(MS.US)的投行業務收入達到30.66億美元,約合人民幣217.21億元;高盛(GS.US)的2024年上半年投行業務手續費收入達到38.13億美元,約合人民幣270.14億元。均遠高於中信證券的17.35億元,以及國泰君安和海通證券的11.66億元和8.54億元。

隨著中國越來越多國際性的創新企業出海融資,中資券商要把握這樣的機會,很有必要進一步提升自己的資產與投行業務實力,可以在國際市場上與國際投行一較高下,券商合並將是大勢所趨。