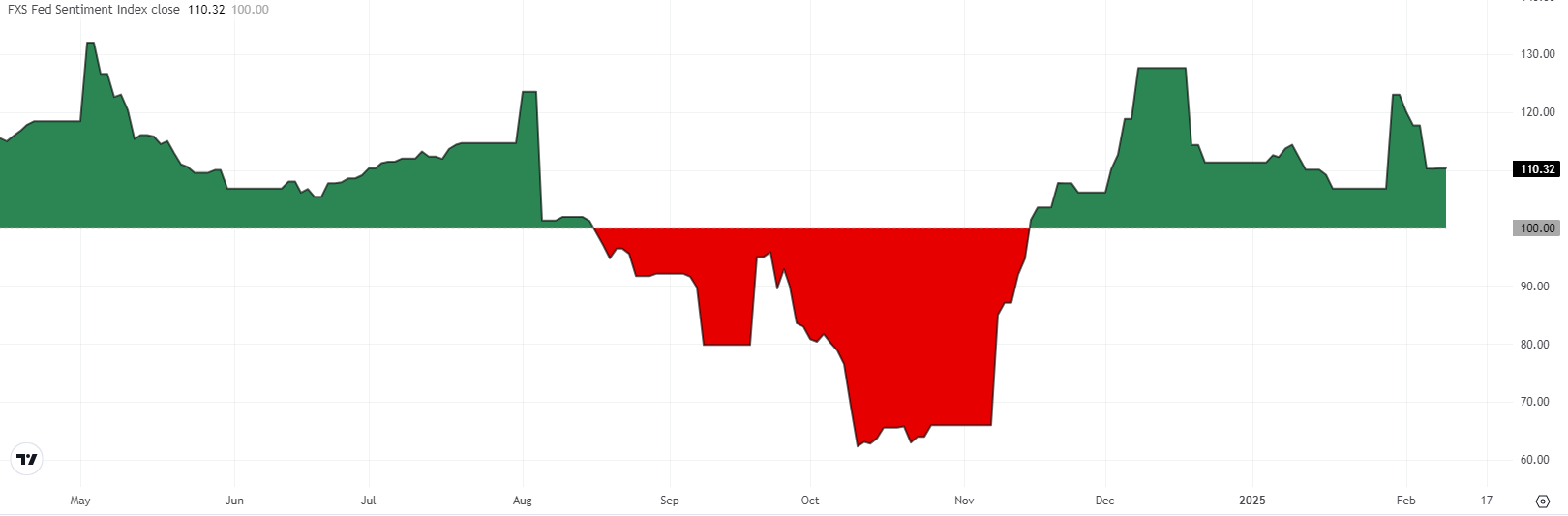

FXS美聯儲情緒指數回落,但在鮑威爾證詞前仍保持在偏鷹派區域

美聯儲(Fed)主席傑羅姆-鮑威爾(Jerome Powell)將於週二GMT15:00在參議院銀行、住房和城市事務委員會就半年度貨幣政策報告作證

在2月7日週五發布的貨幣政策報告中,美聯儲重申,政策制定者在考慮未來政策舉措時將權衡即將發布的數據、不斷變化的前景和風險平衡。與此同時,最近進行的路透社調查中,101位經濟學家中有67位表示,他們預計美國中央銀行將在6月底之前至少降息一次。根據CME美聯儲觀察工具,市場目前對美聯儲在3月份降息25個基點(bps)的概率定價不到10%

在1月份的政策決定之後,FXStreet(FXS)美聯儲情緒指數攀升至120以上,反映出鷹派情緒。然而,自那時以來,美聯儲情緒指數回落至110,因為一些政策制定者採用了相對不那麼鷹派的語言。儘管這一下降表明美聯儲正在軟化其語氣,但尚未發出鴿派轉變的信號

在2月5日週三接受彭博社採訪時,里士滿聯邦儲備銀行行長托馬斯-巴金(Thomas Barkin)表示,他仍傾向於今年進一步降息,並表示他預計12個月的通脹數據將"很好地下降"。在更中立的語氣中,芝加哥聯邦儲備銀行行長奧斯坦-古爾斯比(Austan Goolsbee)表示,"美聯儲需要注意過熱和惡化,但整體情況良好",並補充說,他希望關稅最終不會對貿易造成重大障礙,基於他們最近看到的情況

美聯儲 FAQs

「美國的貨幣政策是由美聯儲製定的。美聯儲有兩項使命:實現物價穩定和促進充分就業。它實現這些目標的主要工具是調整利率。當物價上漲過快,通脹超過美聯儲2%的目標時,美聯儲就會提高利率,從而增加整個經濟的借貸成本。這導致美元(USD)走強,因為它使美國成為對國際投資者更具吸引力的投資場所。當通貨膨脹率低於2%或失業率過高時,美聯儲可能會降低利率以鼓勵借貸,這將給美元帶來壓力。」

美聯儲每年召開八次政策會議,由聯邦公開市場委員會(FOMC)評估經濟狀況並做出貨幣政策決定。聯邦公開市場委員會由12名美聯儲官員參加,其中包括7名理事會成員、紐約聯邦儲備銀行行長,以及其余11名地區儲備銀行行長中的4名,這些地區儲備銀行行長的任期為一年,輪流擔任。」

「在極端情況下,美聯儲可能會采取量化寬松政策(QE)。量化寬松是美聯儲在陷入困境的金融體系中大幅增加信貸流動的過程。這是一種非標準的政策措施,在危機或通脹極低時使用。這是美聯儲在2008年金融危機期間的首選武器。它涉及到美聯儲印刷更多的美元,並用這些美元從金融機構購買高評級債券。量化寬松通常會削弱美元。」

量化緊縮(QT)是量化寬松的反向過程,即美聯儲停止從金融機構購買債券,不再將其持有的到期債券的本金再投資於購買新債券。這通常對美元的價值是有利的。