恆力期貨能化日報20250429

一眼通

芳烴

PX

方向:多單可逐步止盈

盤面:

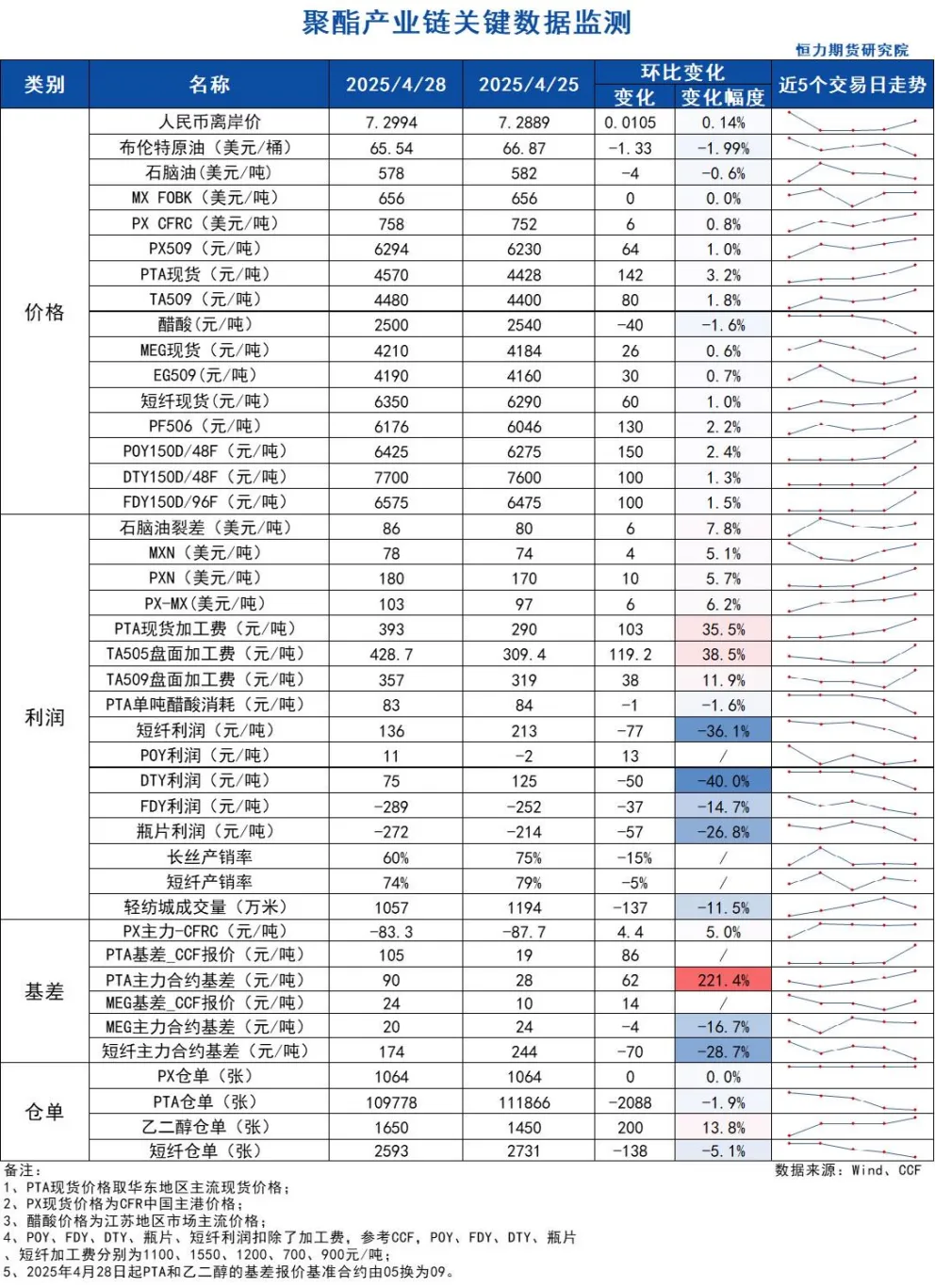

1、PX09合約收盤價6294(+84, +1.35%),日內增倉3592手至11.23萬手;

2、PX5-9月差-8(-72),PX09-CFRC 爲-83(+4);

3、倉單1064(-)。

基本面:

1、實貨:PXCFRC 758美元/噸(+6),PX紙貨6月在770(PXN在203)有賣盤報價,6/9換月在-4有成交;

2、估值與利潤:MOPJ價格爲578美元/噸(-4),PXN $180(+10);

3、供給:國內PX周度負荷73.2%(-0.2pct),亞洲PX周度負荷68.6%(-0.5pct),浙石化250萬噸裝置4月25日重啓,此前於3月24日按計劃檢修,韓國SKGC 1條40萬噸裝置4月23日附近進行計劃內檢修,彭州石化75萬噸裝置4月8日附近前道裝置檢修,PX降負荷,4月17日恢復;盛虹原計劃4月重整檢修,PX預計降負荷,目前推遲至5月;

4、需求:PTA負荷82.4%(+7pct),恆力惠州250萬噸裝置按計劃於4月28日檢修,臺化興業120萬噸裝置計劃4月26日重啓,逸盛大連225萬噸裝置4月26日開始檢修6周,嘉通能源300萬噸裝置計劃4月25日起停車檢修;

5、下游:PTA現貨加工費393(+103),長絲平均產銷6成偏上,短纖平均產銷74%。

策略:無。

風險提示:油價異動、裝置超預期變動、終端需求大幅波動。

PTA

方向:偏多

理由:裝置檢修較多,聚酯負荷偏高。

盤面:

今日09合約以4480收盤,較上一交易日結算價上漲1.91%,日內增倉67348手至113.3萬手,TA5-9價差爲+86(+54)。

基本面:

1、實貨:現貨基差連續多日走強後於下午略有回落,目前5月主港在09+80~90附近商談;PTA現貨加工費393元/噸(+103),PTA 09盤面加工費357元/噸(+38)

2、供給:PTA負荷82.4%(+7pct),但本週負荷預計將大幅回落。恆力惠州250萬噸裝置按計劃於4月28日檢修,臺化興業120萬噸裝置計劃4月26日重啓,逸盛大連225萬噸裝置計劃4月26日開始檢修6周,嘉通能源300萬噸裝置計劃4月25日起停車檢修,預計時間2周;

3、需求:下游聚酯負荷93.6%(-0.2pt);江浙終端開工率繼續下降,五一放假計劃較多,其中加彈下調至71%(-2pct)、江浙織機下調至59%(-2pct)、江浙印染開機下調至71%(-2pct)。江浙滌絲今日產銷整體一般,至下午3點半附近平均產銷估算在6成偏上,今日直紡滌短工廠銷售一般,截止下午3:00附近,平均產銷74%,今日輕紡城市場總銷量1057萬米(-264)。

策略:多TA空EG。

風險提示:油價異動、裝置超預期變動、終端需求大幅波動。

乙二醇

方向:偏空

理由:負荷大幅回升,主港累庫預期。

盤面:

今日EG2509合約收盤價4190(+23,+0.55%),日內增倉3439手至25.87萬手,EG5-9價差爲+36(+24)。

基本面:

1、現貨:目前現貨基差在09合約升水18-23元/噸附近,商談4208-4213元/噸,下午幾單09合約升水18元/噸附近成交。5月下期貨基差在09合約升水30元/噸附近,商談在4218-4220元/噸附近;

2、庫存:截至4月28日,華東主港地區MEG港口庫存總量70.09萬噸,較上週四增加1.32萬噸,本週主港依然有繼續累庫預期;

3、供給:乙二醇整體開工負荷68.47%(+3.15pct),其中煤制乙二醇開工負荷63.85%(+13.99pct),上海石化38萬噸裝置4月28日重啓,後續主要生產EO,中沙天津42萬噸裝置4月21日開始檢修45天左右,茂名石化12萬噸裝置4月19日附近停車檢修,內蒙古榮信化工40萬噸裝置4月15日附近重啓;

4、需求:下游聚酯負荷93.6%(-0.2pt);江浙終端開工率繼續下降,五一放假計劃較多,其中加彈下調至71%(-2pct)、江浙織機下調至59%(-2pct)、江浙印染開機下調至71%(-2pct)。江浙滌絲今日產銷整體一般,至下午3點半附近平均產銷估算在6成偏上,今日直紡滌短工廠銷售一般,截止下午3:00附近,平均產銷74%,今日輕紡城市場總銷量1057萬米(-264)。

策略:多配TA抵消原油波動影響。

風險提示:油價異動、裝置超預期變動、終端需求大幅波動。

煤化工

尿素

方向:高位震盪

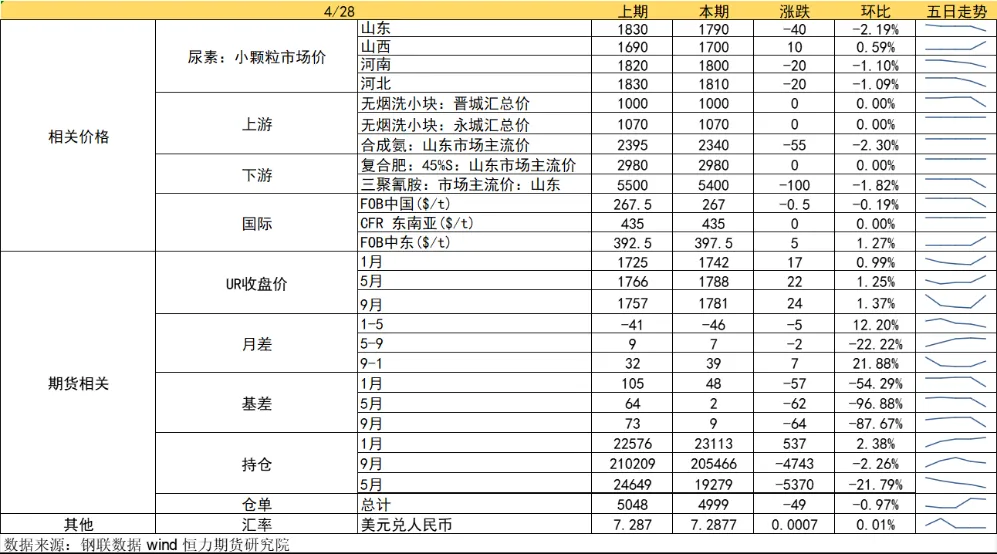

邏輯:尿素主流地區工廠報價延續前日,成交有所好轉。當前降雨繼續延遲,需求跟進趨緩。本期尿素企業庫存量106.50萬噸,較上期增加15.88萬噸,環比上升17.52%。短期邊際轉弱,中下旬南方農需釋放節奏決定局部反彈空間,華北夏玉米備肥啓動若疊加南方早稻用肥高峯,需求階段性回升或帶動價格企穩,預期支撐下下跌空間相對有限。當前需求暫未啓動,出口傳聞擾動情緒,節前盤面預計高位震盪,09關注上方1800壓力位。

向上驅動:下游剛需

向下驅動:高供應、高庫存

風險提示:淡儲節奏、出口政策、保供穩價、需求放量情況、新增投產、上游煤炭端變動以及國際市場變化。

甲醇

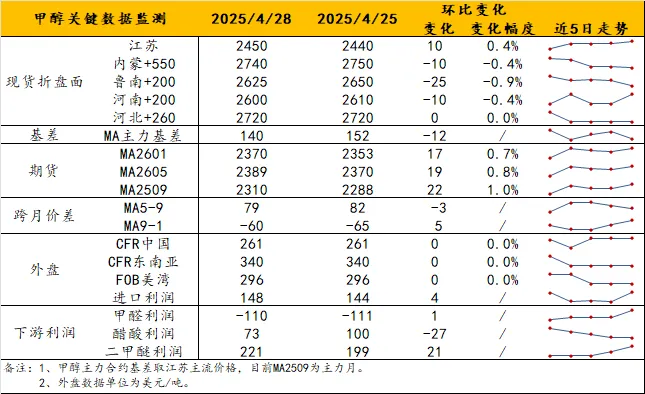

方向:節前觀望。

理由:避免節內關稅戰或其他宏觀事件擾動,節前宜輕倉/清倉。

邏輯:消息上,上週末伊朗阿巴斯港口爆炸一事受到關注,但與當地甲醇運輸關聯不大。宏觀上,近期關稅戰仍受到關注,但市場情緒稍有緩和,而甲醇與關稅戰的低關聯度令其有了低位修復的可能性。目前,基本面影響被弱化,內地價格或見頂,港口市場則延續弱勢。基差方面,周初近端約09+130/140,體現出弱預期的逐步兌現,但進口恢復將主要體現在5月,使得4月下旬以來港口市場處於低庫存但壓縮基差的尷尬境地。觀點上,MA2509雖有低位修復跡象,但缺乏上行驅動將限制反彈空間,且臨近五一,投資者多以減倉避險爲主。

策略:觀望。

風險提示:油價異動、關稅戰後續。

鹽化工

純鹼

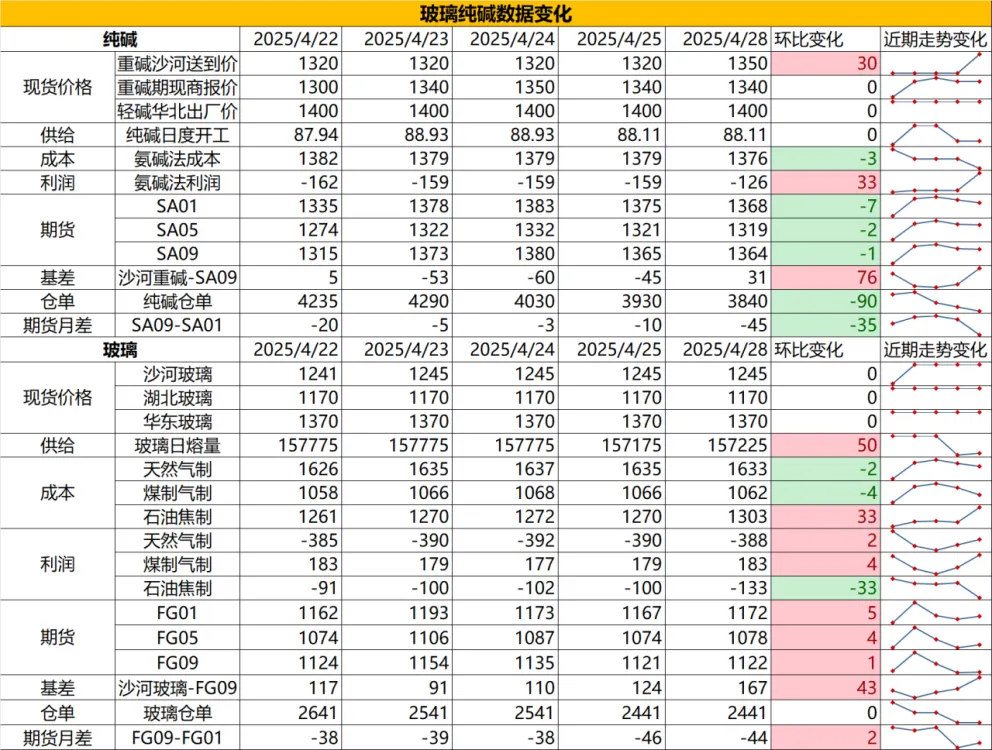

方向:反彈

行情跟蹤:

1.鹼廠報價小幅上漲,主要因中游的投機補庫以及下游的節前補庫,形成短期的正反饋,但介於5月鹼廠檢修並不集中,檢修量遠不及3月份的水平,預計正反饋延續性有限。

2.中長期來看,純鹼供需過剩難改,當前光伏搶裝基本近尾聲,也就意味着光伏玻璃的投產大概率會放緩,對純鹼的向上支撐減弱,同時5月連雲港鹼業預計新投產會正式出產品,純鹼長週期的供給增量基本確定,隨着低成本廠家的不斷投產,價格底部下限在拉低,需求端向上彈性主要看光伏玻璃的投產進度以及海外出口是否延續放量。

向上驅動:下游階段性補庫、鹼廠檢修

向下驅動:玻璃冷修,鹼廠投產

策略建議:1450上方偏空

風險提示:遠興投產進度變化,下游玻璃廠補庫驅動

玻璃

方向:暫觀望

行情跟蹤:

1.短期節前中游補庫帶動玻璃需求好轉,但預計不會持續到節後,目前下游加工廠訂單好轉不明顯,同時五一假期多數加工廠存放假預期,節後仍需時間消化原片庫存,預計節後需求偏弱。

2.中長期來看,地產需求大方向走弱,需求決定高度,縱使玻璃供應端維持相對低位,也難有大幅向上彈性,供應端預計年內維持相對低位,供需雙弱下主要關注階段性的結構性機會,比如價格低位關注補庫帶來的反彈機會。

向上驅動:地產政策提振、宏觀情緒推動

向下驅動:地產資金問題未解決、下游訂單改善不明顯,下游資金情況不佳

策略建議:暫觀望,1100以下低多

風險提示:地產政策變化,宏觀情緒變化

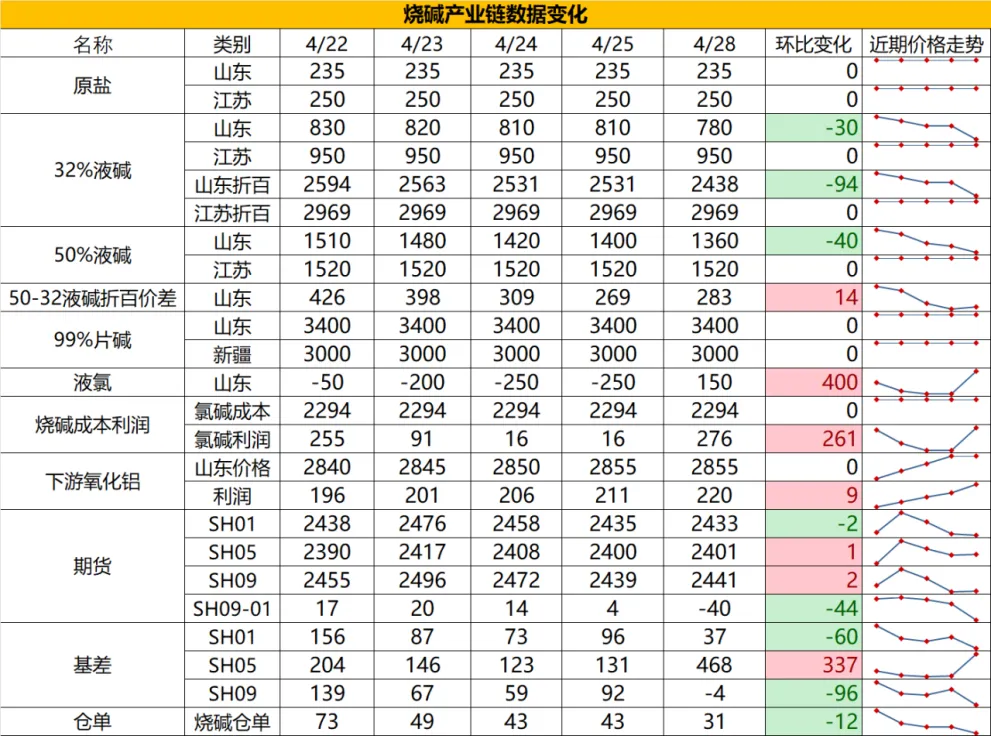

燒鹼

方向:偏空

行情跟蹤:

1.當前現貨維持穩中偏弱狀態,近期非鋁下游補庫近尾聲,鹼廠對魏橋送貨量提升,且由於氧化鋁持續減產,剛需端並不理想,其他非鋁下游開工也較弱,未看到燒鹼減產的情況下,供需面難有較強改善。

2.中長期看,氧化鋁雖然存在階段性檢修預期以及老產能淘汰預期,但前期積累的新裝置投產對於燒鹼剛需增量仍然會慢慢顯現,而夏季氯鹼裝置的檢修也會增多,同時伴隨着非鋁需求的季節性走強,以及液氯價格季節性走弱,夏季燒鹼價格存在階段性改觀機會。

向上驅動:氧化鋁投產,非鋁下游補庫,檢修

向下驅動:氧化鋁減產

策略建議:震盪偏空

風險提示:宏觀情緒變化

橡膠系

橡膠

方向:震盪

邏輯:上週天然橡膠市場延續震盪格局,遠月合約持續承壓。核心矛盾仍聚焦於弱現實與低估值博弈,市場靜待基本面新驅動。供應上壓力仍存:泰國一季度出口總量同比增13.6%中國進口同比增41%,混合膠增幅高達48%。海外加工利潤持續爲正可能打開原料下行通道,當前泰國/越南原料價格較4月高點已回落5-8%,若物候正常維持,5月原料放量或進一步壓制成本支撐。需求端維持剛需:輪胎開工率延續下行趨勢,全鋼胎/半鋼胎開工率分別降至58%172%(環比-3%1-2%),成品庫存週期延長至38天(同比+5天)。乘聯會4月前20日零售同比增12%但環比降9%。五一假期前市場或延續弱勢震盪,RU2409核心波動區間看14500-15300元/噸。交易所提保(4月29日橡膠保證金比例上調3%)或加劇節前流動性風險。關注中美關稅博弈進展。策略上建議:產業客戶關注越南3L膠與全乳膠價差收窄機會,投機資金暫以區間操作爲主。中長期來看,RU2509合約深度貼水已反映增產預期,若宏觀情緒回暖或存在超跌修復空間。

策略建議:逢低短多

風險提示:宏觀情緒變化