恆力期貨能化日報20250408

一眼通

油品

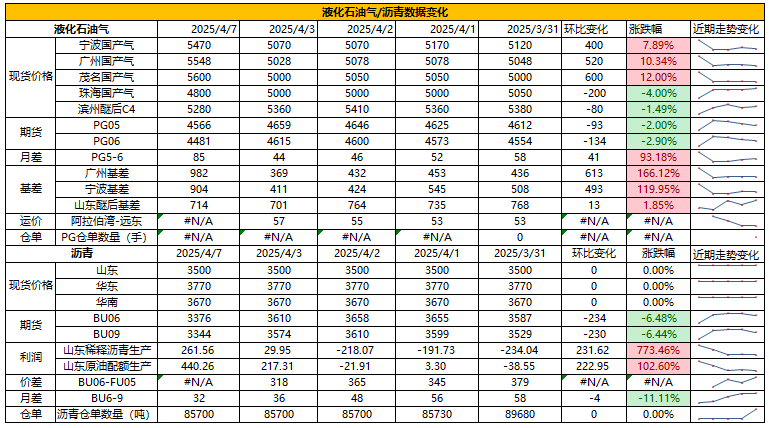

LPG

方向:進口成本上升,相對抗跌

行情回顧:美國關稅影響,油價暴跌,中國對美國進口產品徵稅。4月沙特CP合同價持穩出臺,其中丙烷615美元/噸,丁烷605美元/噸。

邏輯:

1. 因部分企業檢修,近期供應端偏緊,本週國內液化氣商品量爲50.67萬噸左右,較上週減少0.16萬噸。本週煉廠庫容率23.08%,環比下降0.19%。港口庫存280萬噸,環比下降2.6%。

2. 燃燒需求下滑,化工需求支撐。PDH開工率69.1%,環比上漲1.8%。烷基化開工率42.64%,環比下降0.5%,MTBE開工率64.1%,環比上漲1.1%。

3.現貨上漲,山東民用氣5180元/噸,華東民用氣5500元/噸,整體成交一般。

4. 2024年我國液化氣產量約爲5400萬噸,進口量約3530萬噸,其中丙烷2920萬噸,丁烷610萬噸。進口美國貨佔比超過50%。對原產於美國的進口商品加徵34%關稅,那麼將可能導致丙烷的進口成本增加或丙烷進口量的下降。

風險提示:宏觀因素影響

瀝青

方向:偏空

行情回顧:隨着特朗普關稅措施出臺,各國反制措施頻出,宏觀情緒走弱,油價暴跌。

邏輯:

1總體產能利用率爲29%,同比低位。周產量爲45.3萬噸,環比增加0.4萬噸。4月份瀝青排產228.9萬噸,環比減少9.7萬噸,降幅4.1%。

2.社庫189萬噸,環比增加1.5%,廠庫94萬噸,環比增加6%。山東現貨3480元/噸(-210),下游採購情緒不佳。

風險提示:宏觀因素影響

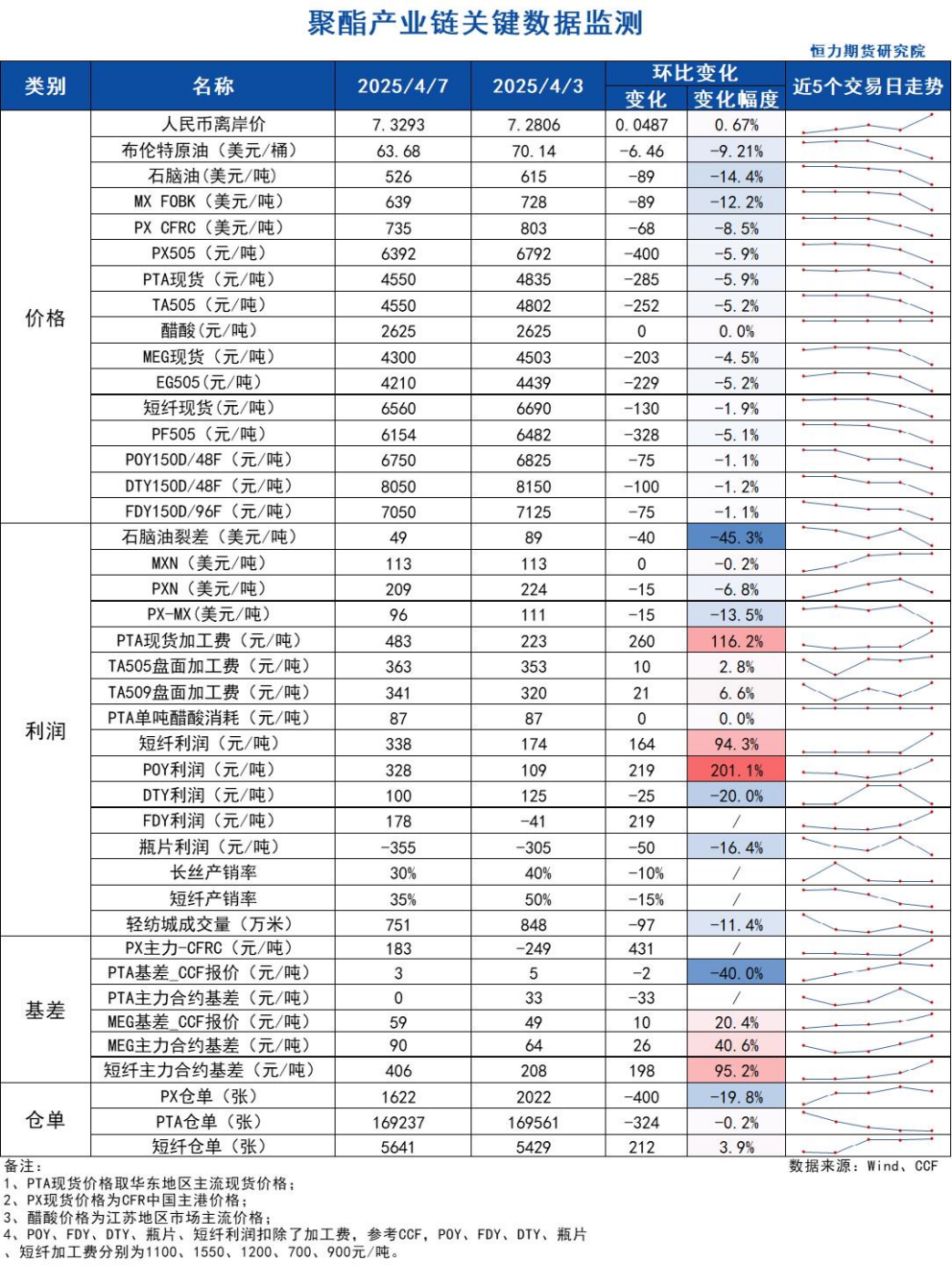

芳烴

PX

方向:偏空

盤面:

1、PX05合約收盤價6392(-482, -7.01%),日內減倉2105手至8.71萬手;

2、PX5-9月差-58,PX05-CFRC 爲183(+431);

3、倉單1622(-400)。

基本面:

1、實貨:PX CFRC 735美元/噸(-68),下午PX商談價格走弱,實貨5、6月在755均有賣盤報價;紙貨5/9換月在-8/-5.5商談,在-7有成交;

2、估值與利潤:MOPJ價格爲526美元/噸(-89),PXN $209(-15);

3、供給:國內PX周度負荷74.4%(-3.4pct),亞洲PX周度負荷74.4%(-3.4pct),韓國S-OIL 110萬噸裝置負荷已恢復至8成,2024年7月底因火災事故低負荷運行,惠州煉化150萬噸裝置3月30日附近停車檢修50天左右,浙石化250萬噸裝置3月24日按計劃檢修;

4、需求:PTA負荷79.9%(+2.1pct),恆力大連220萬噸裝置與恆力惠州250萬噸裝置近期存檢修計劃,福建百宏250萬噸裝置按計劃於4月5日停車檢修;

5、下游:PTA現貨加工費483(+260),長絲平均產銷3成偏下,短纖平均產銷35%。

策略:無。

風險提示:油價異動、裝置超預期變動、終端需求大幅波動

苯乙烯

方向:原油如短時間看不到進一步向下驅動,空單先止盈一半

關稅對純苯、苯乙烯長週期的影響

(1)美國對韓國加徵25%關稅,對歐洲加徵20%關稅,不過需注意美國本次給予豁免270稅號的苯關稅,但未提及290稅號的苯。目前市場對於純苯是否豁免仍有疑慮,從石油苯和加氫苯品質來看,目前常規檢測已難以區分,但後續是否會出現韓國或歐洲掛着加氫苯的馬甲將石油苯出口到美國依舊要打個問號。如果對石油苯實行不豁免關稅政策,後續全球的純苯物流可能會發生巨大的變化①歐洲→美國↓②歐洲→中東↑③印度→中東↓④印度→東北亞↑。最終結轉爲對中國的純苯進口壓力。

(2)目前乙烷制乙烯生產成本在6400元/噸附近,尚有700元/噸的利潤空間,若中國對美國乙烷加徵35%的關稅,成本將攀升至8000元/噸附近。但是目前最終結果如何還不得而知,昨晚國內輕烴路線的代表企業衛星石化對該條影響做了部分說明:①該公告暫未實際落地,公司及時關注乙烷最終是否會被列入名單;②公司正在與有關部門積極溝通,如果加徵關稅,公司會第一時間爭取豁免;③如未來加徵關稅中包含乙烷,公司已制定了來料加工、乙烯換貨的方案進行應對,對公司整體成本影響較小(主要是物流費用);④未來乙烷價格有望下跌對衝關稅影響,例如丙烷FEI價格已從4.1日的618美元/噸下降至最新的518美元/噸,週五美天然氣也出現下跌。

(3)歐洲對美國如果實行10%關稅反制,美國苯乙烯對歐洲的出口可能會受到限制,尤其是在歐洲最大苯乙烯裝置在上月宣佈永久關停的背景下。後續歐洲可能會增加中東的貨源採購並和印度同時爭奪中東貨源,此舉從長期角度看利好東北亞苯乙烯市場。

苯乙烯自身基本面:

(1)進入去庫週期:週一下午市場傳出消息恆力會在週二停車苯乙烯裝置。萬華苯乙烯週一也停掉了,後面華北就剩一套利華益的檢修預期還沒落地了(現在已經降負荷了),但是從目前峻辰和利華益聯合挺價基本可以判斷利華益要檢修了。苯乙烯整個4月去庫預期目前來看還不錯的,萬華沒有船到華東、浙石化合約量取消,盛虹苯乙烯短期也沒有重啓預期,恆力苯乙烯如果檢修屬實,整個4月大廠的貨到港口的量很少,另外衛星ps也沒降幅打算,衛星倉單壓力減小。

(2)下游需求尚可

策略:

苯乙烯-純苯5下做縮頭寸逢低了結,反手做擴(邏輯在於乙烷)。

短時間情緒過於悲觀的情況下,苯乙烯空單繼續持有。

風險提示:原油異動,裝置意外停車

PTA

方向:偏空

理由:成本崩塌,情緒影響較大。

盤面:

今日05合約以4550收盤,較上一交易日結算價下跌6.03%,日內減倉19041手至88.35萬手,TA5-9價差爲-16。

基本面:

1、實貨:現貨市場商談氛圍清淡,現貨基差變動不大,4月中主港在05+0~5附近商談;PTA現貨加工費483元/噸(+260),PTA 05盤面加工費363元/噸(+10)

2、供給:PTA負荷79.2%(-0.7pct),絕對值偏低,恆力大連220萬噸裝置與恆力惠州250萬噸裝置近期存檢修計劃,福建百宏250萬噸裝置按計劃於4月5日停車檢修2周左右;

3、需求:下游聚酯負荷93.2%(+0.3pt);江浙終端開工局部下調 ,其中加彈下調至81%(-2pct)、江浙織機下調至67%(-4pct)、江浙印染開機維持在79%(-)。江浙滌絲今日產銷整體清淡,至下午3點半附近平均產銷估算在3成偏下,今日直紡滌短工廠成交清淡,截止下午3:00附近,平均產銷35%,輕紡城市場總銷量751萬米(+48)。

策略:無。

風險提示:油價異動、裝置超預期變動、終端需求大幅波動。

乙二醇

方向:偏空

理由:整體悲觀情緒影響,主港累庫預期。

盤面:

今日EG2505合約收盤價4210(-268,-5.98%),日內減倉15634手至27.78萬手,EG5-9價差爲-59。

基本面:

1、現貨:目前本週現貨基差在05合約升水60-62元/噸附近,下週現貨商談在05合約升水66-69元/噸附近;5月下期貨商談在05合約升水85-90元/噸附近,午後基差有所走強;

2、庫存:截至4月7日,華東主港地區MEG港口庫存總量70.04萬噸,較上週四增加0.26萬噸;較上週一增加2.85萬噸,本週主港仍有累庫預期;

3、供給:乙二醇整體開工負荷72.13%(-0.45pct),其中煤制乙二醇開工負荷65.93%(-2.12pct),新疆天業60萬噸裝置一條線停車檢修中,4月5日起全廠檢修計劃至5月,恆力一條90萬噸產線原計劃4月檢修,目前檢修推遲1-2個月,揚子巴斯夫34萬噸裝置4月7日按計劃進行檢修,預計時間50天;

4、需求:下游聚酯負荷93.2%(+0.3pt);江浙終端開工局部下調 ,其中加彈下調至81%(-2pct)、江浙織機下調至67%(-4pct)、江浙印染開機維持在79%(-)。江浙滌絲今日產銷整體清淡,至下午3點半附近平均產銷估算在3成偏下,今日直紡滌短工廠成交清淡,截止下午3:00附近,平均產銷35%,輕紡城市場總銷量751萬米(+48)。

策略:無。

風險提示:油價異動、裝置超預期變動、終端需求大幅波動。

煤化工

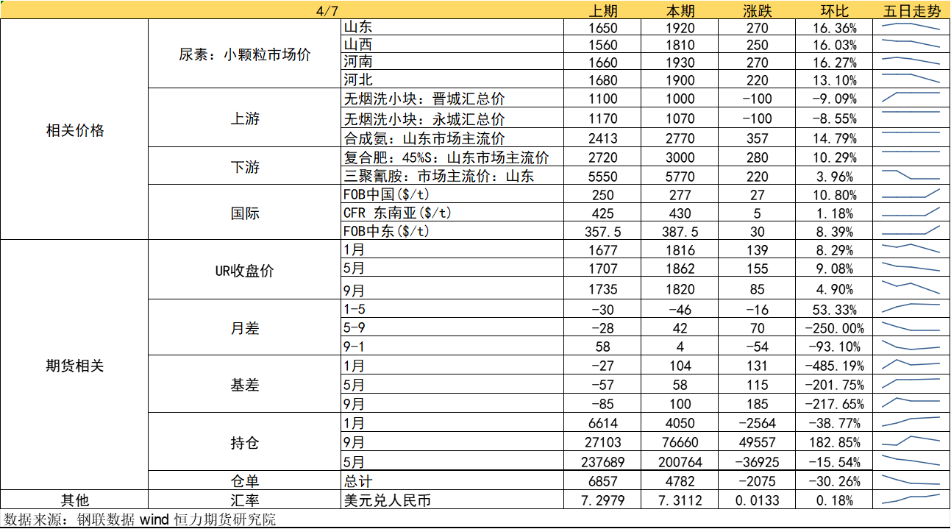

尿素

方向:震盪偏空

邏輯:週末尿素主流地區工廠報價小幅調整,成交一般。本期尿素企業庫存量86.78萬噸,較上期減少17.02萬噸,環比減少16.40%。春耕需求減弱,工業剛需爲主,四月上旬階段性需求減弱,下游也對高價牴觸情緒漸起,採購謹慎。疊加大盤影響情緒,短期期現消化利空爲主,盤面預計震盪偏弱,四月中下旬階段性需求支撐預期下05短時關注下方1830-1860支撐位。

向上驅動:下游剛需

向下驅動:高供應、高庫存

風險提示:淡儲節奏、出口政策、保供穩價、需求放量情況、新增投產、上游煤炭端變動以及國際市場變化。

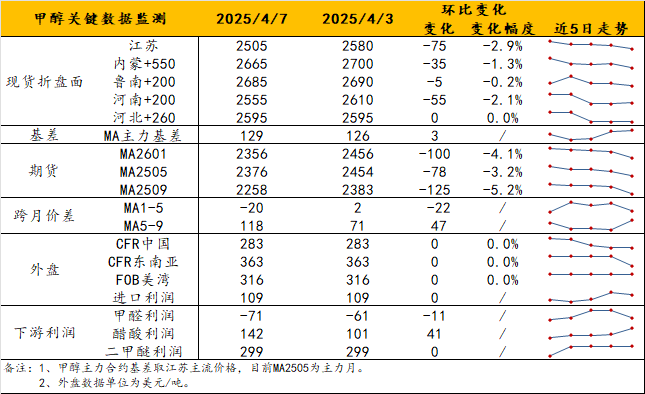

甲醇

方向:謹防下跌風險。

理由:宏觀及油價因素影響下,能化板塊情緒較差。

邏輯:在中國加徵關稅反制之後,能化板塊普遍出現下跌行情,市場情緒較差,期現貨市場略有脫軌。目前,華東港口基差約05+95/100,較爲堅挺。在市場情緒緩和下來之前,諸如港口中低位庫存支撐等基本面利多暫無法發揮作用,個別沿海烯烴停車預期繼續關注。另外,考慮到換月進程,下跌風險將同時出現在MA05和MA09上。觀點上,遠近月單邊仍有下行風險,宜觀望;關注MA5-9月差高位回落機會。

策略:單邊防風險;關注MA5-9月差走弱機會。

風險提示:油價異動、宏觀影響。

鹽化工

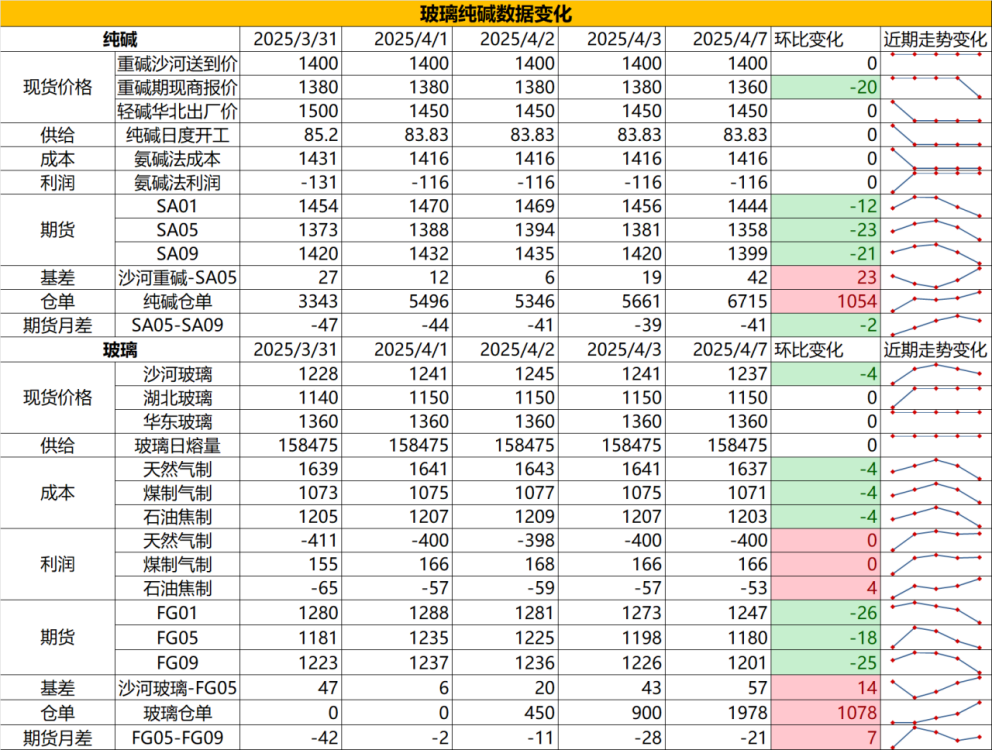

純鹼

方向:震盪偏弱

行情跟蹤:

1. 關稅政策對純鹼供需影響較小,需求端略有影響,自身基本面看,目前廠家檢修並不集中,下游補庫也處於放緩狀態,剛需端雖然後續仍有光伏玻璃端的需求增量預期,但剛需增量較緩慢,不及供給回升快,目前盤面下跌後成交主要集中期現端,短期供需面環比走弱,預計維持累庫階段。

2. 中長週期看,純鹼年內維持供需雙增的狀態,供給增量在於鹼廠新產能的投放,需求增量在於光伏玻璃產能增加,而由於投產增量兌現和廠家檢修存在時間重合,若價格下跌至鹼廠的成本線帶動廠家減產仍會對價格底部起到支撐作用,帶動階段性中下游基於檢修擔憂的投機補庫,而從帶動價格反彈。

向上驅動:下游階段性補庫、鹼廠檢修

向下驅動:玻璃冷修,鹼廠投產

策略建議:宏觀偏空,但估值不高

風險提示:遠興投產進度變化,下游玻璃廠補庫驅動

玻璃

方向:暫觀望

行情跟蹤:

1. 今日沙河現貨小幅提漲,產銷較好,短期來看,供給端短期變動不大,需求補庫主要來自期現商和貿易商投機需求,下游由於資金狀況過差,終端需求補庫有限,從下游來看,剛需回暖情況並不理想,前期二手房成交持續回暖下,家裝單需求環比會有所改善,但工程單難修復的情況下,目前對玻璃剛需拉動也比較有限。

2. 中長期來看,地產需求大方向走弱,需求決定高度,使得玻璃難有大幅向上彈性,供應端預計年內維持相對低位,供需雙弱下主要關注階段性的結構性機會,價格低位關注補庫帶來的反彈,價格高位關注下游補庫延續性。

向上驅動:地產政策提振、宏觀情緒推動

向下驅動:地產資金問題未解決、下游訂單改善不明顯,下游資金情況不佳

策略建議:估值不高,不追空

風險提示:地產政策變化,宏觀情緒變化

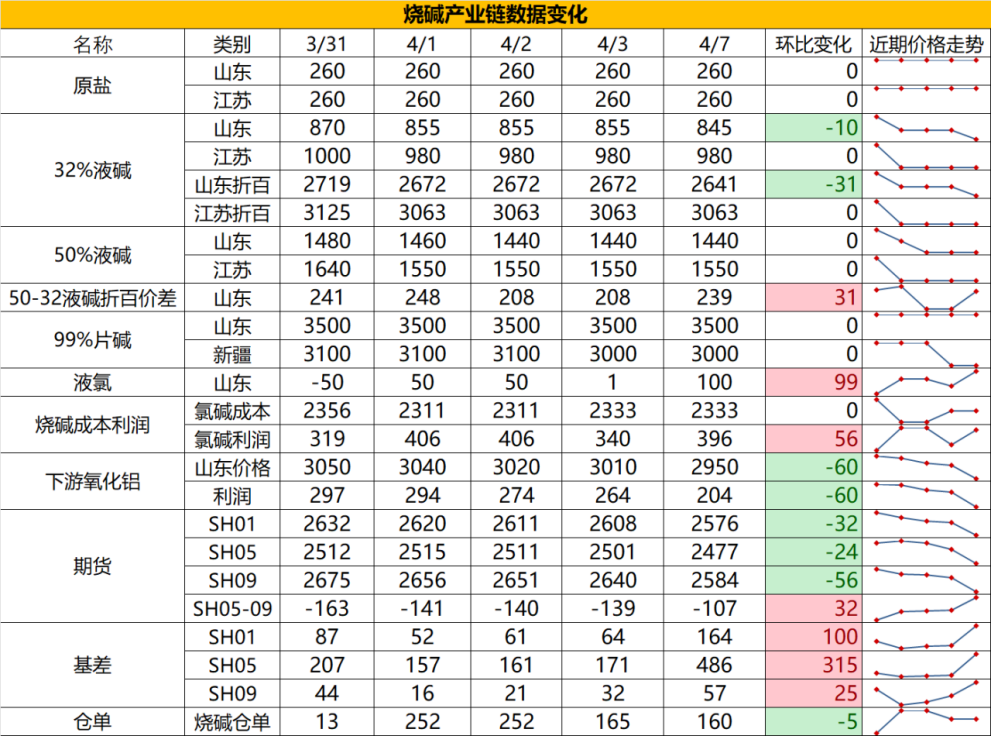

燒鹼

方向:震盪偏弱

行情跟蹤:

1.現貨價格仍在下調中,魏橋原料庫存高位,預計近期會繼續下調收貨價,當前由於非鋁需求及出口需求欠佳,燒鹼廠家庫存壓力依舊較大,但由於今年液氯需求弱於往年,液氯對於燒鹼供應端的限制依舊存在,4月隨着廠家檢修增多,市場情緒或存在改觀的可能。

2. 中長期看,氧化鋁雖然存在階段性檢修預期以及老產能淘汰預期,但前期積累的新裝置投產對於燒鹼剛需增量仍然會慢慢顯現,而夏季氯鹼裝置的檢修也會增多,同時伴隨着非鋁需求的季節性走強,3-4季度可能是燒鹼從量變到質變供需面真實走好的過程。

向上驅動:氧化鋁投產,非鋁下游補庫,檢修

向下驅動:氧化鋁減產

策略建議:暫觀望,等待低多遠月的機會

風險提示:宏觀情緒變化