恆力期貨能化日報20250321

一眼通

芳烴

PX

方向:偏多

盤面:

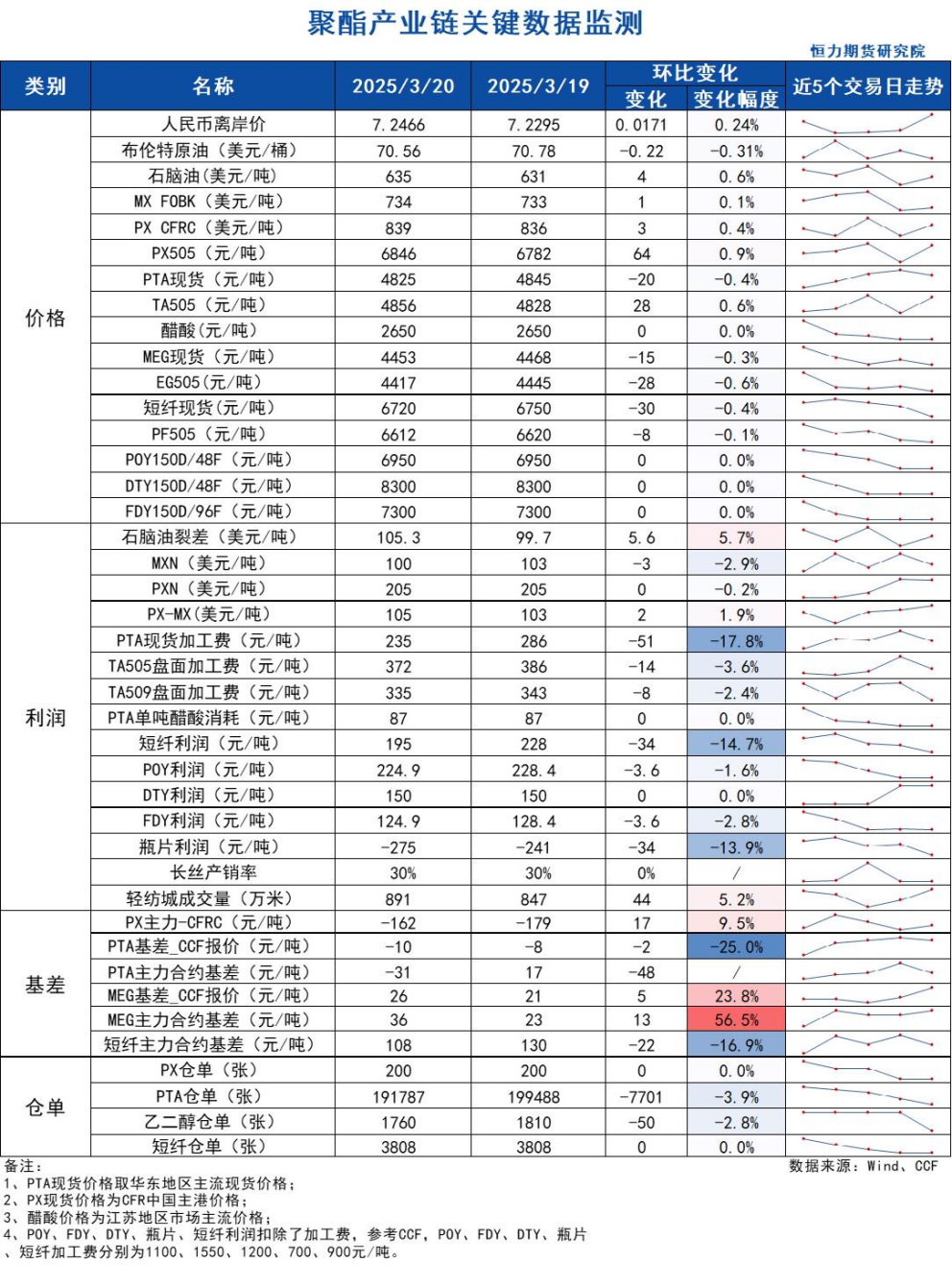

1、PX05合約收盤價6846(+22, +0.32%),日內減倉3815手至13.91萬手;

2、PX5-9月差-80(+10),PX05-CFRC 爲-162(+17);

3、倉單200(-)。

基本面:

1、實貨:CFR中國均價爲839美元/噸(+3),實貨5月在837/840商談,浮動價5月在-9有買盤;紙貨5月在844/847商談,5/9換月在-6.5有成交;

2、估值與利潤:MOPJ價格爲635美元/噸(+4),PXN $205(-);

3、供給:國內PX周度負荷85.7%(-0.5pct),亞洲PX周度負荷77.4%(-0.1pct),揚子石化因前道重整裝置停車檢修PX裝置降負至7成運行,九江石化90萬噸裝置按計劃於3月15日開始停車檢修,預計持續至5月中,浙石化250萬噸裝置3月下旬檢修45天左右,韓國GS 40萬噸PX裝置原計劃3月份重啓,現推遲至5月;

4、進口:2025年1月中國大陸PX進口總量約70.9萬噸,同比下降18.2%,環比下降15.6%;2025年2月中國大陸PX進口總量約68.6萬噸,同比下降14.3%,環比下跌3.2%;

5、需求:PTA負荷77.8%(+1pct),三房巷120萬噸裝置3月20日附近重啓中,儀徵化纖300萬噸裝置3月18日附近重啓,恆力大連220萬噸裝置按計劃3月15日重啓,逸盛大連375萬噸裝置按計劃3月16日開始檢修;

6、下游:PTA現貨加工費235(-51),長絲平均產銷3成,短纖平均產銷74%。

策略:無。

風險提示:油價異動、裝置超預期變動、終端需求大幅波動。

苯乙烯

方向:逢高空

基本面:

(1)苯乙烯裝置動態:歐洲最大苯乙烯裝置LYB永久停車

(2)庫存:較3月12日相比,華東主港庫存總量降1.84萬噸在15.96萬噸。華東主港現貨商品量降1.57萬噸在13.32萬噸。

(3)苯乙烯利潤:3月18日,中國苯乙烯非一體化裝置日度利潤-143元/噸,較上一工作日利潤增加44元/噸,環比虧損減少23.56%;理論上國內苯乙烯非一體化裝置現金流成本在7938元/噸,現金流利潤爲157元/噸。

策略:苯乙烯基本面尚可,但成本端拖累仍存,逢高空

PTA

方向:偏多

理由:負荷偏低,下游仍有提負預期。

盤面:

今日05合約以4856收盤,較上一交易日結算價上升0.04%,日內減倉19508手至129.07萬手,TA5-9價差爲-14(+2)。

基本面:

1、實貨:現貨市場商談氛圍一般,現貨基差鬆動,3月下主港報盤在05貼水10,遞盤在05貼水15附近,4月中上在05平水附近商談;PTA現貨加工費235元/噸(-51),PTA 05盤面加工費372元/噸(-14)

2、供給:PTA負荷77.8%(+1pct),絕對只偏低但下週負荷預計將進一步回升,三房巷120萬噸裝置3月20日附近重啓中,逸盛大連375萬噸裝置按計劃3月16日開始檢修1個月,儀徵化纖300萬噸裝置3月18日附近重啓,恆力大連220萬噸裝置按計劃3月15日重啓;

3、需求:下游聚酯負荷91.5%(-),兩套瓶片裝置近期重啓後預計負荷有進一步提升;江浙終端開工局部調整,其中加彈維持在85%(-)、江浙織機調整在73%(-1pct)、江浙印染開機上升至79%(+3pct)。江浙滌絲今日產銷整體偏弱,平均產銷在3成左右,今日直紡滌短工廠銷售一般,平均產銷74%,輕紡城市場總銷量891萬米(+44)。

4、出口:2025年1月中國大陸PTA出口總量約27.2萬噸,同比下降22.3%;2025年2月中國大陸PTA出口總量約38.3萬噸,同比上升74.1%,1、2月合計出口65.5萬噸,同比上升14.9%。

策略:無。

風險提示:油價異動、裝置超預期變動、終端需求大幅波動。

乙二醇

方向:進入窄幅震盪區間

理由:周內去庫但負荷持續高位。

盤面:

今日EG2505合約收盤價4417(-24,-0.54%),日內增倉8516手至37.2萬手,EG5-9價差爲-87(-2)。

基本面:

1、現貨:目前現貨基差在05合約升水26-30元/噸附近,商談4452-4456元/噸,下午幾單05合約升水26元/噸附近成交。4月下期貨基差在05合約升水60-62元/噸附近;

2、庫存:截至3月20日,華東主港地區MEG港口庫存總量68.23萬噸,較本週一降低2.05萬噸;

3、供給:乙二醇整體開工負荷72.7%(-0.13pct),其中煤制乙二醇開工負荷74.47%(-0.53pct),古雷石化70萬噸裝置3月20日附近升溫重啓,此前於2月18日附近按計劃檢修;內蒙古榮信化工40萬噸裝置按計劃2025年3月20日停車檢修;新疆廣匯40萬噸裝置3月16日附近一條線重啓,負荷9成以上,美國南亞36萬噸裝置計劃4月初重啓,此前於3月3日附近因故停車;

4、進口:2025年1月中國大陸乙二醇進口總量約67.7萬噸,同比上升33.5%,2025年2月中國大陸乙二醇進口總量約59.4萬噸,同比上升42.4%,1、2月累計進口乙二醇127.06萬噸,同比增加37.5%;

4、需求:下游聚酯負荷91.5%(-),兩套瓶片裝置近期重啓後預計負荷有進一步提升;江浙終端開工局部調整,其中加彈維持在85%(-)、江浙織機調整在73%(-1pct)、江浙印染開機上升至79%(+3pct)。江浙滌絲今日產銷整體偏弱,平均產銷在3成左右,今日直紡滌短工廠銷售一般,平均產銷74%,輕紡城市場總銷量891萬米(+44)。

策略:無。

風險提示:油價異動、裝置超預期變動、終端需求大幅波動。

煤化工

尿素

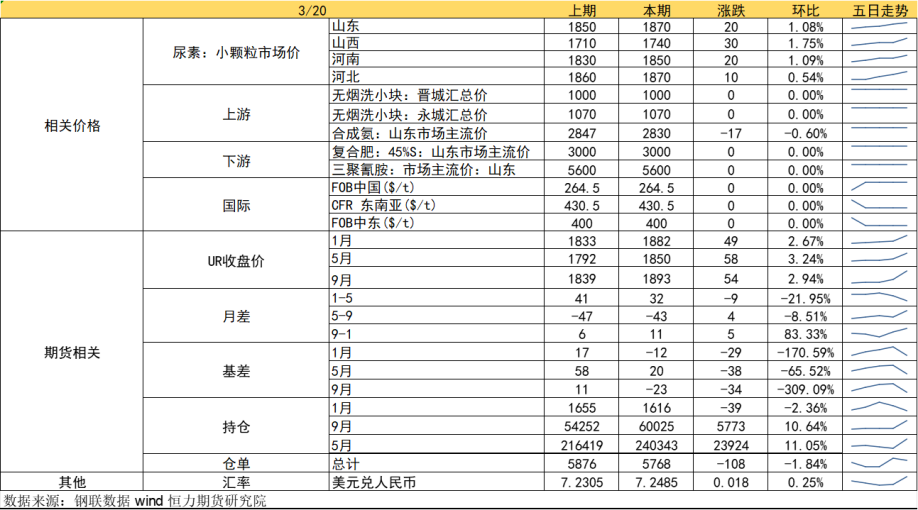

方向:反彈

邏輯:週三主流地區廠家報價繼續上調10-20元/噸,新單成交尚可。本期尿素企業庫存量103.80萬噸,較上週減少15.54萬噸,環比減少13.02%。集中返青肥告一段落,但春耕持續,工業剛需,整體需求提供一定支撐。此外,國內外尿素價差可達千元,出口傳聞頻繁炒作市場情緒。關注反彈沽空機會,05上方1800-1820壓力位,後續繼續關注需求節奏,政策與能源價格變動。三月後儲備開始放貨,疊加產能釋放,若出口持續受限,整體供大於求格局不改,中長期壓力仍然較大。

向上驅動:下游剛需

向下驅動:高供應、高庫存

風險提示:淡儲節奏、出口政策、保供穩價、需求放量情況、新增投產、上游煤炭端變動以及國際市場變化。

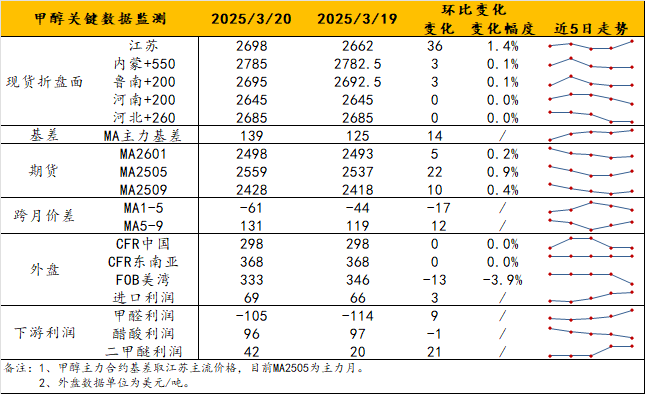

甲醇

方向:低多。

理由:近端偏強支撐,呈back結構。

邏輯:港口去庫的兌現將繼續支撐港口基差並保底盤面估值。目前,華東港口基差近端擡漲至05+130上下,4下維持05+105/110。自前期傳出部分伊朗甲醇裝置準備重啓後,多空博弈加劇,市場對4月前後的進口迴歸節奏有分歧。近端聚焦強現實,港口去庫開始兌現+內地低庫存支撐延續,將助力基差和盤面;遠端聚焦弱預期,比如個別烯烴未來存檢修計劃。觀點上,短期甲醇仍具備強基差和月差優勢,呈back結構,低多爲主,但行情變數在於進口恢復節奏。若有定論,則3月將確認上半年高點。

策略:低多,注意規避油價波動和情緒擾動。

風險提示:油價異動、伊朗裝置動態、宏觀影響。

鹽化工

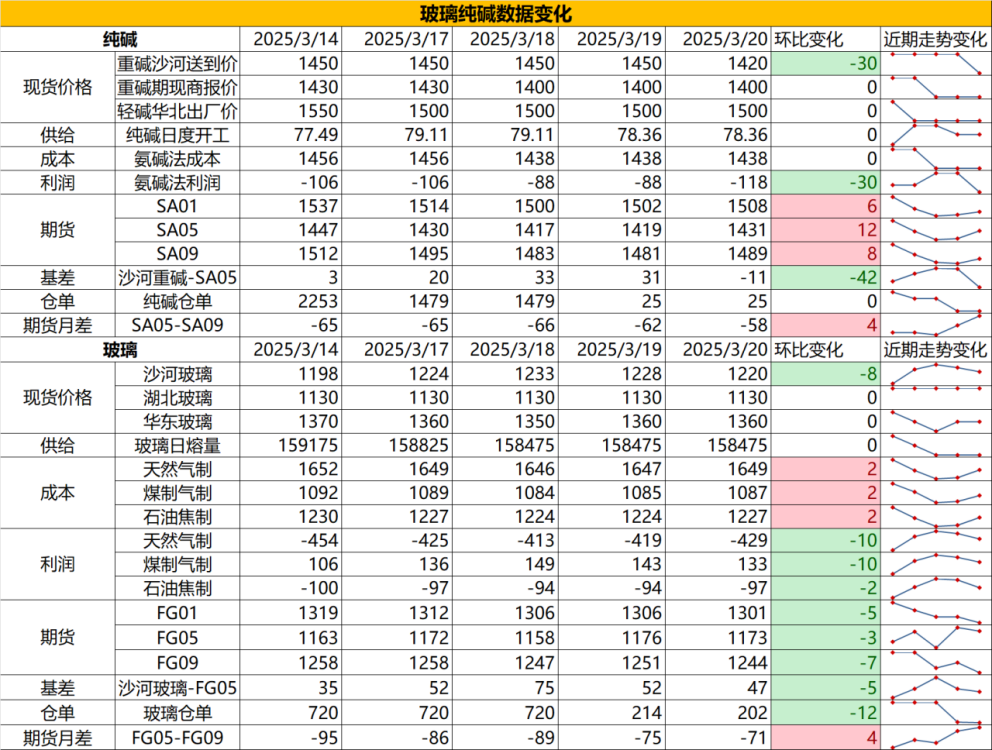

純鹼

方向:不追空

行情跟蹤:

1. 沙河送到價在1420-1450元/噸,本週鹼廠庫存在169萬噸,環比上週去庫4.7萬噸,近端來看,前期大廠檢修裝置本週陸續恢復,後續的供應回升預期比較強,而在檢修期間下游已從期現手裏備貨,剛需走好,但補庫需求走弱下,短期供需面並不樂觀,但隨着期現商庫存只出不進,負反饋也在逐漸走弱。

2. 中長週期看,純鹼年內維持供需雙增的狀態,供給增量在於鹼廠新產能的投放,需求增量在於光伏玻璃產能增加,而價格下跌至鹼廠的成本線會形成較強的底部支撐,從而帶動階段性中下游基於檢修擔憂的投機補庫,帶動價格反彈。

向上驅動:下游階段性補庫、鹼廠檢修

向下驅動:玻璃冷修,鹼廠投產

策略建議:1400以下不追空,1350低多

風險提示:遠興投產進度變化,下游玻璃廠補庫驅動

玻璃

方向:低多

行情跟蹤:

1. 今日沙河現貨價格小幅走弱至1170元/噸,本週玻璃廠庫存在6946萬重箱,環比去庫1.13%,目前產銷好轉仍在延續,但除了庫存相對偏低的沙河外,產銷回暖對其他高庫存地區的帶動作用相對偏弱,湖北昨日漲價今日取消,當前高庫存下的漲價實際落地仍存在難度。

2. 大方向看,需求大方向走弱的預期下主要關注結構性機會,目前處於傳統地產小陽春,近期二手房成交持續回暖下,家裝單需求環比改善預期是存在的,但工程單難修復的情況下,預計改善也較爲有限,後續需持續關注華東華南主銷地的回暖情況。

向上驅動:地產政策提振、宏觀情緒推動

向下驅動:地產資金問題未解決、下游訂單改善不明顯,下游資金情況不佳

策略建議:1120附近低多,5-9正套-100以下介入

風險提示:地產政策變化,宏觀情緒變化

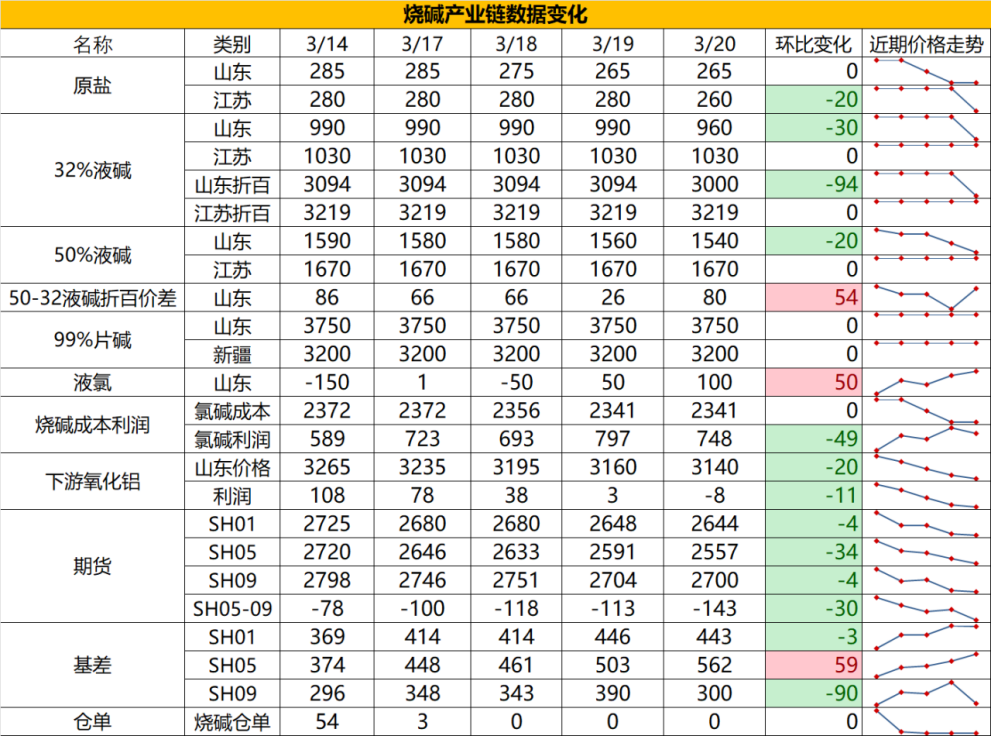

燒鹼

方向:震盪偏弱

行情跟蹤:

1.昨日魏橋收貨價降低後,山東現貨普降,山東現貨折百價降至2900元/噸,本週燒鹼庫存在46萬噸,環比累庫10.38%,在山東春檢的情況下累庫,導致市場對檢修後的庫存情況難言樂觀,從近期維持高位的魏橋收貨量也可以看出,非鋁下游階段補庫後燒鹼廠家庫存壓力也是比較大的,伴隨着近期液氯價格持續回升,前期以鹼補氯的底部支撐邏輯也在隨之減弱,同時液氯弱勢對燒鹼供給端提升的制約也在相應減弱。

2. 中長期看,氧化鋁雖然存在階段性檢修預期以及老產能淘汰預期,但前期積累的新裝置投產對於燒鹼剛需增量仍然會慢慢顯現,而夏季氯鹼裝置的檢修也會增多,同時伴隨着非鋁需求的季節性走強,3-4季度可能是燒鹼從量變到質變供需面真實走好的過程。

向上驅動:氧化鋁投產,非鋁下游補庫,檢修

向下驅動:氧化鋁減產

策略建議:單邊暫觀望,5-9反套

風險提示:宏觀情緒變化