這可能是今年一隻巨大的「黑天鵝」!華爾街日報:如果美聯儲今年加息會怎樣?

#美聯儲政策轉向#FX168財經報社(亞太)訊 美國《華爾街日報》資深市場專欄作家James Mackintosh當地時間1月14日撰文稱,如果美聯儲今年加息,將會有多尷尬?它能否承認去年的大幅降息(包括最近一次在上個月的降息)是一個錯誤,並將其扭轉過來?

(截圖來源:《華爾街日報》)

文章指出,投資者正在開始考慮這個想法。根據芝加哥商品交易所集團(CME Group)的「美聯儲觀察」工具,從聯邦基金期貨的定價來看,今年加息的可能性仍爲零,但這是一個熱烈討論的話題。

這不僅是美國經濟是否保持火熱,或者特朗普新政府的關稅、移民和稅收政策是否會導致通脹的問題——雖然這兩個問題都很重要,但對投資者來說,問題的核心是一個重要的問題:加息的障礙是否比降息的障礙更大?或者換言之,美聯儲加息是否需要比降息更多的證據?

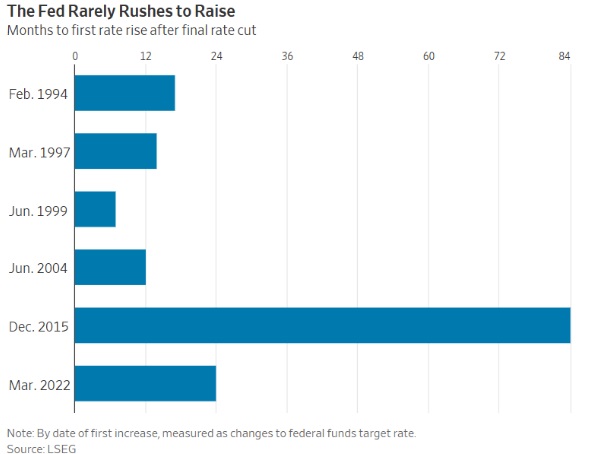

Mackintosh表示,歷史表明,美聯儲喜歡提前很長時間發出重大變化的信號,在開始加息之前需要時間來確定其決策是正確的。自1994年開始發佈會後政策聲明以來,美聯儲只有一次在不到一年的時間內從降息轉爲加息。

(截圖來源:《華爾街日報》)

那一次很特別:美聯儲在1998年底大幅下調利率,因爲長期資本管理公司(Long-Term Capital Management)的破產可能會拖垮華爾街,一旦一切都顯然會好轉後,美聯儲就開始再次加息。即便如此,美聯儲還是花費7個月的時間才改變方向。

不過,一些人認爲,美聯儲已經從最初對2021-22年通脹衝擊的平淡反應中吸取教訓,如果有通脹捲土重來的威脅,美聯儲將迅速採取行動。

Columbia Threadneedle Investments全球利率策略師Ed Al-Hussainy表示:「在有更多數據出爐之前,他們不會暗示加息。但這是一個紙面上的障礙,如果數據變得壓倒性,他們會很快突破這個障礙。」

Mackintosh稱,認爲美聯儲加息障礙更大的投資者可能會考慮購買一年期或兩年期的短期美國國債。簡單的想法是,這是一種雙贏:如果經濟形勢良好,美聯儲將抵制或推遲加息,因此不會有太大變化,投資者就可以獲得收益。如果形勢惡化,美聯儲將降息,國債價格將上漲。

考慮這種交易的投資者也可以買入更長期的美國國債,比如五年期美債,但仍與美聯儲利率保持一定的聯繫,有更大的收益潛力。不幸的是,它也可能帶來更大的虧損,因爲這種期限的債券增加了一些與長期債券相關的風險,例如美國財政部通過發行更多債券而非短期票據進行融資、對預算赤字的擔憂或美聯儲轉向永久高利率。

Mackintosh寫道:「市場很少發放免費資金,這個想法自然也有缺點。最大的風險是,這個想法是錯誤的,美聯儲會提高利率。更危險的是,在我看來,更有可能的是,美聯儲保持不變,但交易員開始爲加息做準備,拋售美國國債,就像他們最近拋售長期債券一樣。」

投資者容易將更鷹派的美聯儲預期計入價格。目前,市場計入了今年降息一次,因此即使不預期美聯儲加息,市場也可能通過取消這一降息預期來推動美國國債收益率走高,但這不會對一年或兩年期的國債造成重大損失。

PGIM Fixed Income聯席首席信息官Gregory Peters表示,市場已經在一定程度上反映出這種不對稱性,但波動性很大。他表示:「我認爲,市場的共識是,(降息和加息機率之間的)偏差對你有利。但我們正在跨越一個非常廣泛的範圍。」

就在過去的八個月裏,兩年期美債收益率從5%跌至3.5%,然後又回升至4.4%。一位在去年9月以3.5%的收益率購買2年期債券的投資者,即使包括票息收益,也只是略有虧損。

Mackintosh提到,值得注意的是,作爲基準借貸成本的有擔保隔夜融資利率(SOFR)的期權顯示出美聯儲可能加息的初步跡象。

根據亞特蘭大聯儲的數據,今年年底SOFR期權暗示美聯儲加息的概率爲35%,高於美聯儲去年12月降息後第二天的30%(這些期權用於防範極端波動,因此有一定的可能性是正常的)。但加息仍遠未成爲預期結果。

Mackintosh在文章最後寫道:「儘管在我看來不太可能加息,這也是市場的看法。如果美聯儲真的開始談論加息,那麼在美聯儲實際加息之前,市場可能會有很大的反應。」

原文鏈接