「點陣圖」淪爲市場最大亂源!彭博專欄:美聯儲政策溝通失誤 須廢除避免衝擊經濟

FX168財經報社(亞太)訊 彭博專欄作家Clive Crook表示,美聯儲應該考慮取消「點陣圖」(dot plot)。他認爲該工具原本用於傳遞政策信號,但如今已淪爲市場上最大的亂源。他建議美聯儲在貨幣政策審查中將其取消,旨在改善溝通並避免衝擊經濟,未來專注於即時數據而非未來預測。

Clive提到,美聯儲已開始對「貨幣政策戰略、工具和溝通」進行審查。2024年12月的降息以及投資者對此的反應,凸顯了爲何需要進行這樣的審查。

(來源:Bloomberg)

解析美聯儲最新的政策聲明,它主要有3個部分。首先,美聯儲將政策利率下調25個基點,降至4.25%-4.5%的區間。其次,美聯儲表示抑制通脹的進展比預期要慢。第三,美聯儲預計明年降息次數將少於此前預期。投資者認爲這一組合是「鷹派轉向」——意味着儘管降息,但政策仍將收緊——並拋售股票。

「看來美聯儲溝通不暢,儘管我很欽佩美聯儲主席鮑威爾和他的同事——他們希望實現的‘軟着陸’(soft landing)進展順利——但美聯儲發出信號和執行政策變化的方式讓原本就很困難的工作變得更加困難,」Clive解釋說。

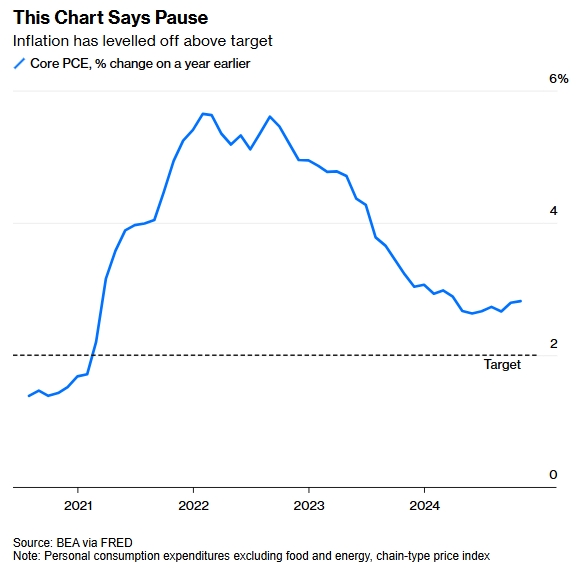

他指出,在政策會議之前,金融市場已經牢牢消化了降息25個基點的影響,這在很大程度上是因爲美聯儲早先的信息鼓勵他們這樣做。因此,投資者不太看重近期數據,這些數據表明通脹進展慢於預期。對於剛剛過去的一年,美聯儲新的經濟預測摘要即將顯示核心個人消費支出(PCE)通脹率(美聯儲首選通脹指標)爲2.8%,而不是之前的摘要中的2.6%;失業率下降(新摘要中的4.2%,低於4.4%);經濟增長加快(2.5%而不是2.0%)。

Clive表示:「正如我的彭博經濟同事Anna Wong在政策聲明前不久指出的那樣,考慮到這些預期的修正,慣性泰勒規則將建議在12月FOMC會議上維持利率不變,而不是降息。我們認爲美聯儲可能仍會採取行動的一個原因是,由於市場已經消化了降息預期,暫停降息實際上意味着加息。」

對於外行來說,慣性泰勒規則是一種根據不斷變化的通脹和產出數據來設定政策利率的公式。經濟學家長期以來對使用此類規則自動制定政策的利弊存在分歧,但大多數人認爲這應該是關於如何制定利率的討論的一部分。

在會議之前,數據發生了變化,讓人不得不停下來。在宣佈降息後的新聞發佈會上,鮑威爾被問及美聯儲爲何降息。他的回答不太具備啓發性。他說,美聯儲希望將政策利率稍微接近所謂的中性利率,即既不限制需求也不刺激需求。但他的回答引出了一個問題:如果通脹可能穩定在2%的目標之上,爲什麼要假設政策利率過於嚴格呢?當被問及他對中性利率的當前估計時,主席笑着說,實際上沒人知道。

(來源:Bloomberg)

Clive對此稱:「美聯儲大概預計未來通脹和就業數據將回歸預期,爲什麼不等待這種情況發生呢?與此同時,新的預測摘要考慮了最近的降息和明年預計的(現在更少的)降息,顯示一年後核心PCE通脹率爲2.5%,而不是之前的2.2%,兩年後爲2.2%,而不是2%。」

「我認爲我的同事對美聯儲的算計的解讀是完全正確的:考慮到市場的預期,維持利率不變實際上就等於緊縮政策——儘管美聯儲可能更願意暫停,但它認爲目前緊縮政策是不明智的。」

「真是一團亂麻。這意味着,如果投資者沒有將降息預期計入價格,美聯儲將維持政策利率不變,從而更好地與最新數據保持一致。但爲什麼投資者會將與最新數據不一致的降息預期計入價格呢?至少部分原因是他們過於關注美聯儲之前的預測摘要,而到年底,該摘要已經落後於另一次降息。」

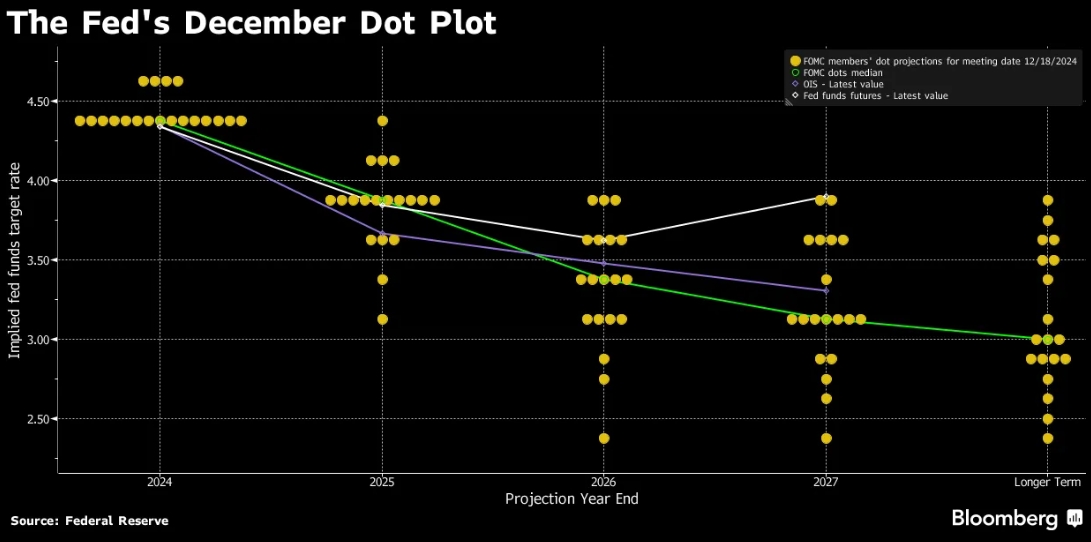

Clive強調,同樣的混亂局面現在仍在繼續。新的預測告訴投資者,預計2025年底的政策利率爲3.9%,而不是3.4%。儘管美聯儲不願製造意外,但這種「鷹派」轉變還是讓投資者感到不安。更重要的是,隨着新信息的出現,這一最新的政策預測很可能會像之前的預測一樣,適時與泰勒規則類型的建議發生衝突,並再次使美聯儲偏離其認爲數據所暗示的做法——視情況而定,要麼加快降息,要麼再次加息。

當然,讓投資者的預期與美聯儲的意圖保持一致是件好事,但市場和央行都應該關注即將公佈的數據以及這些數據對政策的意義,而不是糾結於美聯儲之前根據現在已經過時的信息認爲可能會做什麼。

推動這一方向發展的一種方法是改革經濟預測摘要,包括廢除未來利率的「點陣圖」。後一種手段很容易被誤解。美聯儲認爲有必要一再強調,點圖不是計劃或承諾,只是一種預測。事實上,它甚至不是通常意義上的預測,因爲它沒有表達共識:它列出了個別官員根據他們對未來情況的不同、可能不相容的看法認爲可能「合適」的內容。

(來源:Bloomberg)

嚴格遵守政策規則可能不是使預期與新數據保持一致的最佳方式,因爲經常會出現複雜情況和例外情況。但除此之外,美聯儲絕對可以在其信息傳遞中更加重視基於通脹和產出缺口或名義國內生產總值(GDP)給出的總需求路徑的泰勒規則式計算。第二種方法實際上將通脹和產出缺口合併在一起,強調政策利率影響總需求,而不是分別推動通脹和實際產出。

Clive總結道:「無論如何,最重要的是將注意力更加集中在即將公佈的數據上,而不是關注利率路徑的計劃和承諾,這些計劃和承諾實際上並不是計劃、承諾,甚至也不是連貫的共識預測。如果政策評估讓美聯儲朝這個方向邁出一兩步——尤其是如果它放棄該死的點陣圖——它將發揮有益的作用。」

原文鏈接