全球資產規模最大的主權財富基金挪威主權財富基金剛剛公佈了2024年上半年財報。於2024年上半年,該基金的市值增加了1.98萬億挪威克朗(約合1848億美元),至17.745萬億挪威克朗,約合1.66萬億美元,相當於蘋果(AAPL.US)市值的一半。

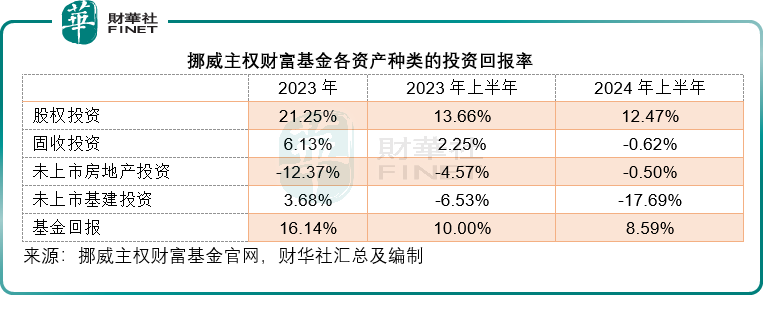

2024年上半年,該主權基金的回報率為8.6%,較基準指數低0.04個百分點。

基金市值的上半年增幅主要由三部分構成:1.478萬億挪威克朗的投資回報、挪威轉給基金的1880億挪威克朗,以及挪威克朗匯價下降帶來的3150億挪威克朗收益——因該基金所投的美元資產佔了大部分。

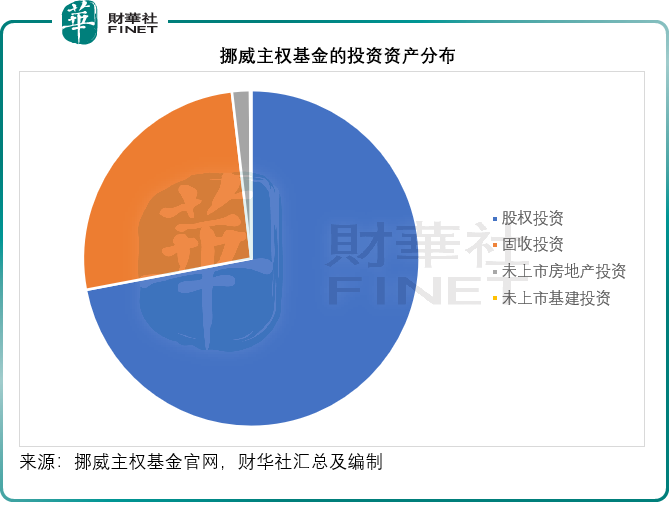

挪威主權基金的資產分佈

2024年6月30日,挪威主權基金仍以股權投資為主,佔比達到72.02%,較2023年末的70.88%提高了1.14個百分點,上半年的回報率為12.5%(與2023年末比較,下同),是該基金四大類投資資產中唯一的正收益。

2024年上半年,固收投資的回報率為-0.6%,下降主要因為2023年末通脹率回落的速度要快於預期,市場對於2024年寬松貨幣政策前景較為樂觀,利好固收市場,然而,在今年上半年,通脹率維持高企,尤其美國就業和經濟增長持續向上,導致市場利率仍高於預期,固收投資的表現未如預期(債券的價格走勢與市場利率走勢相逆)。

該基金的未上市地產投資回報率為-0.5%,主要為寫字樓、零售物業和物流物業投資,之所以錄得負回報率,主要因為美國的寫字樓投資,空置率上升以及利率持續高企都導致這些投資的價值下降。

未上市新能源基建項目上半年的回報率為-17.7%,主要包括售電收益以及投資價值的變更。資金成本上升也蠶食了投資的價值。

以下我們來重點看看佔該主權基金最大的資產種類——股權投資。

聚焦科技股,下注AI

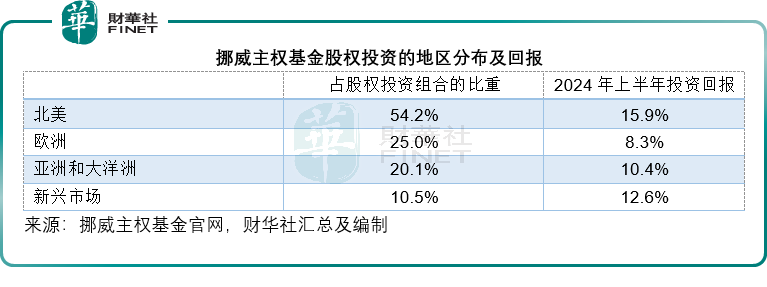

2024年6月末,挪威主權基金的股權投資中,對北美企業的投資佔了大部分,比重為54.2%,回報也最高,達到15.9%,得益於美股大牛市,尤其AI概念股的強勁表現。歐股為第二大佈局,佔該主權基金股權投資的25%,回報率為8.3%,低於亞洲和大洋洲甚至新興市場的表現分别10.4%和12.6%,這兩個地區的投資佔比分别為20.1%和10.5%。

具體到國家,該主權基金在美國的股權投資佔比最大,達到51.6%,較2023年末高出2.8個百分點;在日本的投資佔比為6.7%,較2023年末低0.5個百分點;財華社根據其分類估算,在包括中國台灣在内的大中華區投資佔比或為6.06%,較2023年末的5.77%高0.29個百分點。

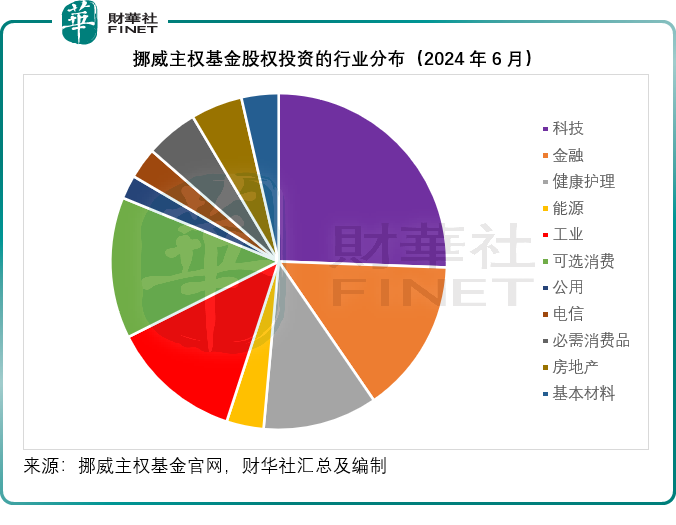

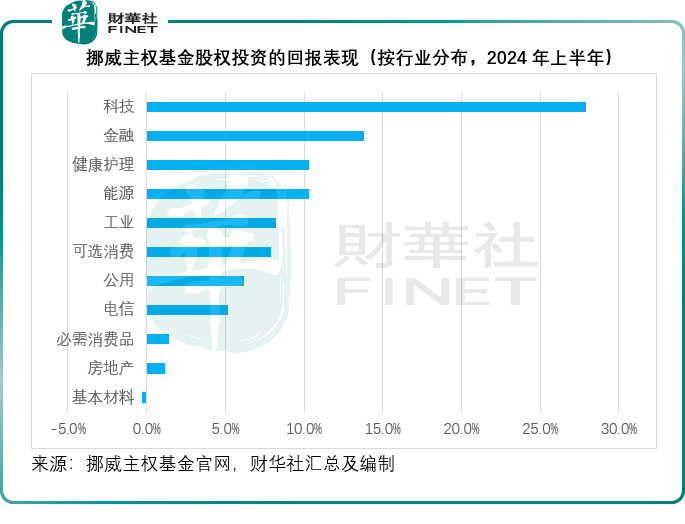

從行業分類來看,科技股在股權投資組合中的佔比最高,達到25.8%,較排名第二的金融股15.0%高出10.8個百分點,而且科技股的回報率也最高,達到27.9%,遠遠抛離回報率同樣排名第二的金融股13.8%。

從回報來看,除了基本材料錄得-0.3%的負回報外,各個行業都實現正回報。健康護理和能源投資的回報都在10%以上,而工業和可選消費的回報約為8%,公用及電信的回報率都在5%以上,房地產及必需消費品的回報則弱一點,僅1%多一點。

該基金指出,上半年科技投資能取得強勁回報,主要得益於最大型互聯網公司和軟件公司及其半導體供應商的全新AI解決方案需求殷切。

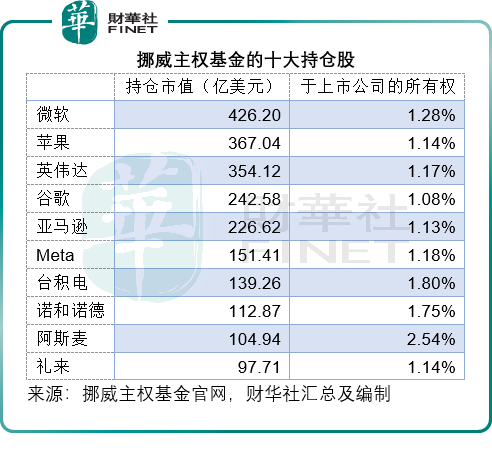

挪威主權基金的十大持倉以全球最大規模的科技企業為主,囊括了最大型科技企業,包括微軟(MSFT.US)、蘋果、英偉達(NVDA.US)、谷歌(GOOG.US)、亞馬遜(AMZN.US)、Meta(META.US),這些上市公司均斥巨資發展AI,並期望通過AI拓展收入來源和大幅提高核心業務效率。

與此同時,挪威主權基金也持有得益於AI半導體需求的上遊供應商,如台積電(TSM.US)和阿斯麥(ASML.US)等。

這兩年最熱的「減肥藥雙姝」諾和諾德(NVO.US)和禮來(LLY.US)也在其十大持倉之中。

此外,挪威主權基金還持有中概股和中資股,除了上述的台積電外,該基金基本也囊括了中國的大型科技企業及金融企業,包括騰訊(00700.HK)、阿里巴巴(BABA.US)、拼多多(PDD.US)、美團(03690.HK)、友邦保險(01299.HK)、鴻海精密、聯發科、建設銀行(00939.HK)、港交所(00388.HK)等1,292只股票,總投資額或為727.84億美元,較2023年末的634.88億美元高出14.6%。

財華社對比了該主權基金於2024年上半年與2023年末的中概股和中資股持倉,留意到雖然整體佈局維持不變,但也有微調,例如於阿里巴巴、拼多多、聯發科等的持倉有所增加,而於建設銀行的持倉則有所下降。

從整體來看,挪威主權基金遵從當前的投資主流——下注AI和減肥藥的股權投資,而其他的投資表現僅一般,不過該基金的投資標的太多,投資相當分散,因此風險也相對分散。

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情