在先前的文章,我們探討了退休人口比例較高的高負債的國家,相較於負債較少且人口年齡較輕的國家來說,貨幣會更易於貶值。我們特別研究了人口結構和債務光譜的兩個端點:日本和墨西哥,以及墨西哥披索期貨如何優於日圓期貨的表現。本篇文章中,我們將探討進入2020年代下半葉時,世界其他地區的狀況。

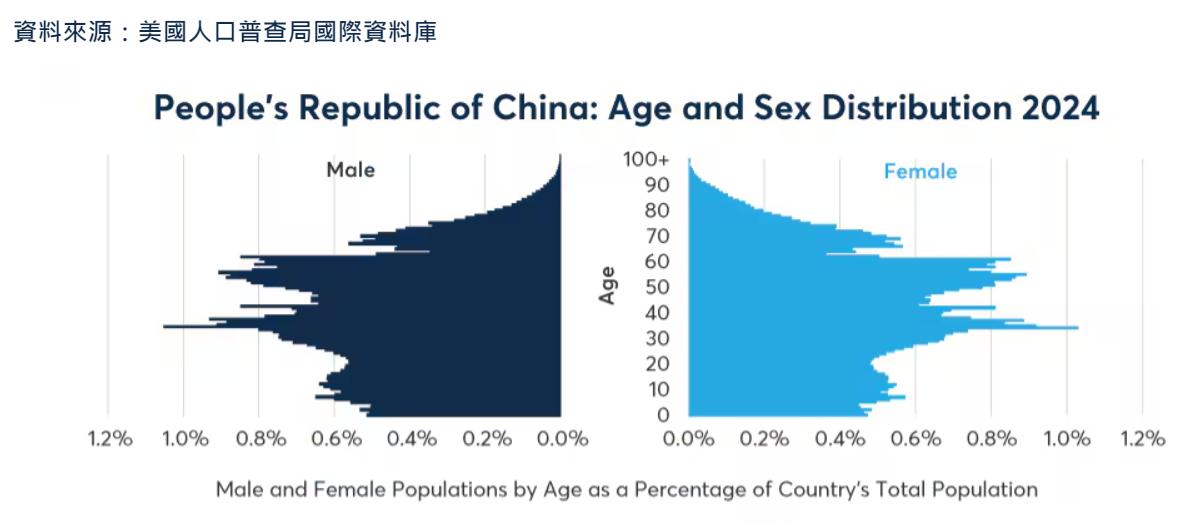

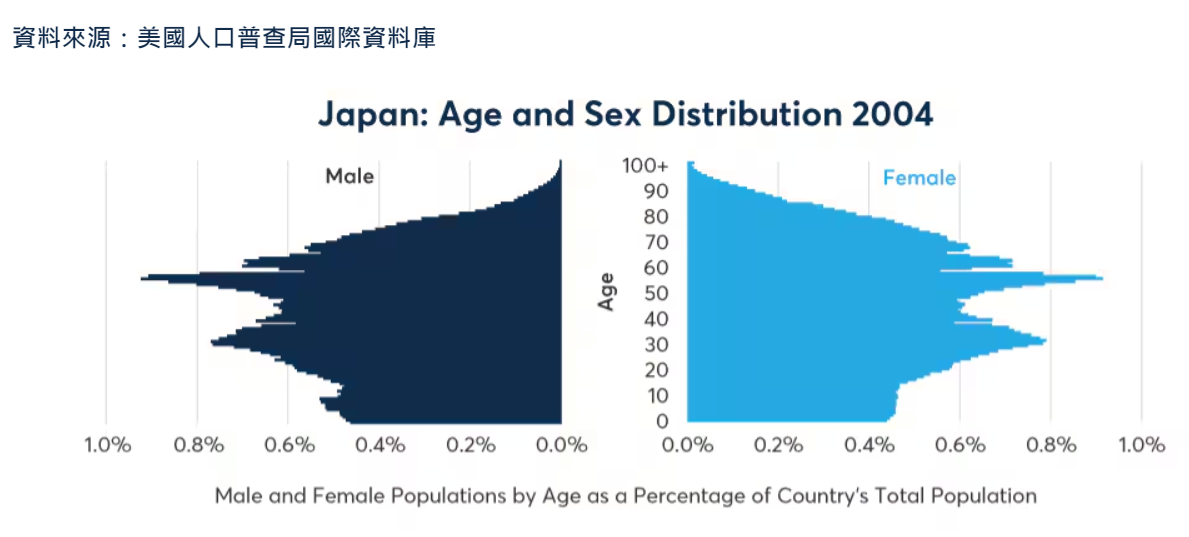

中國2024年的人口結構引人注目,因其與20年前的日本幾乎完全相同(圖1和圖2)。這可能代表到了2044年,中國的情況可能會與今日的日本非常相似。

圖2:日本的情況可能反映了中國的未來

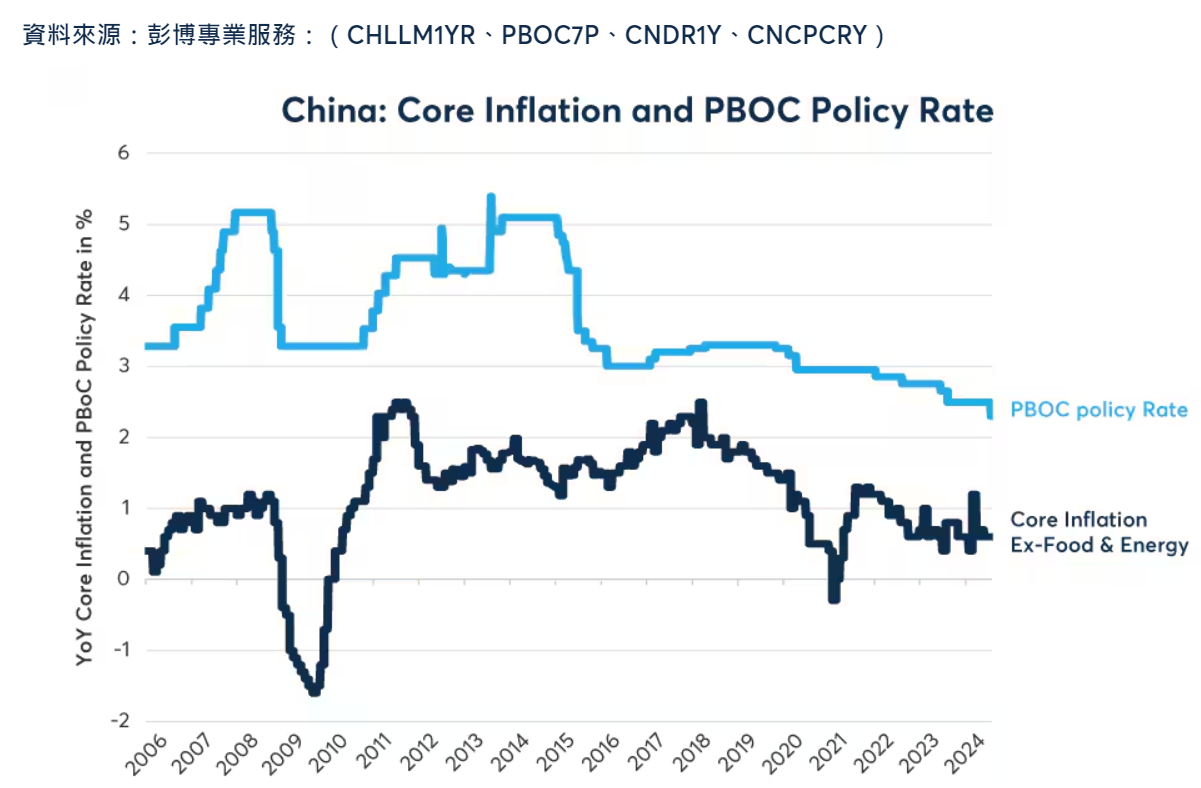

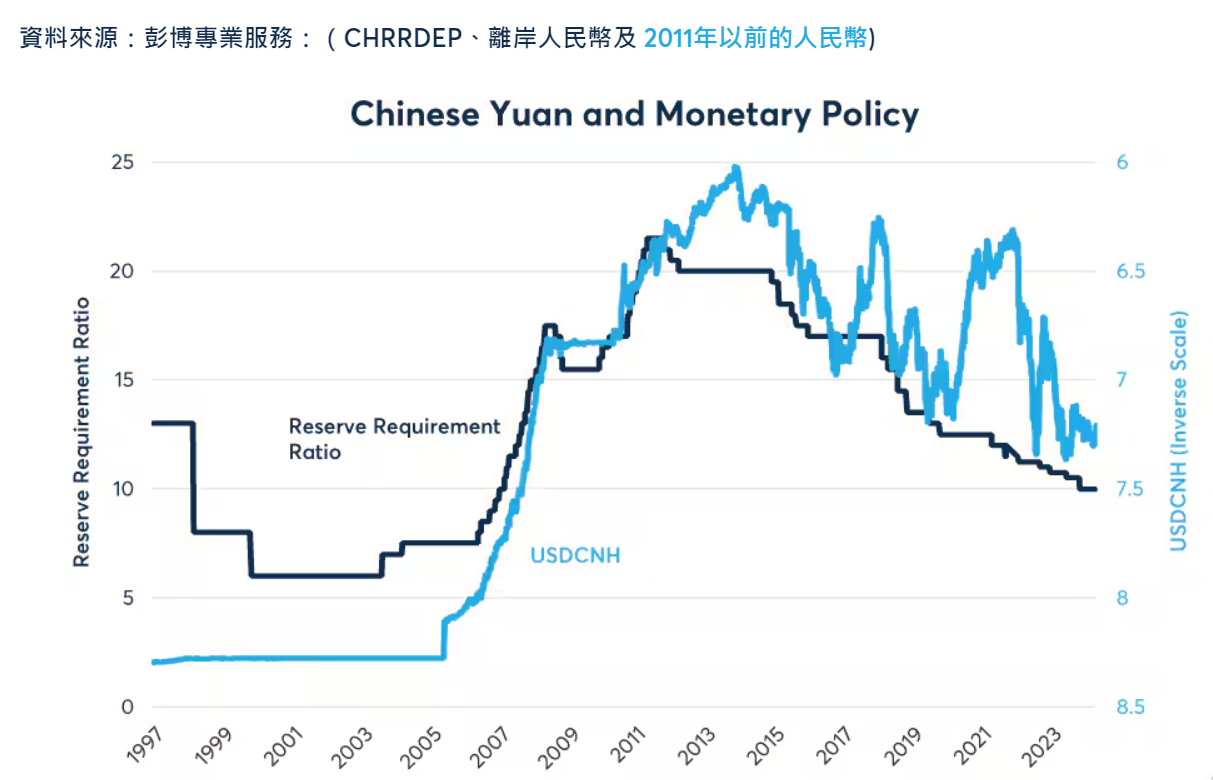

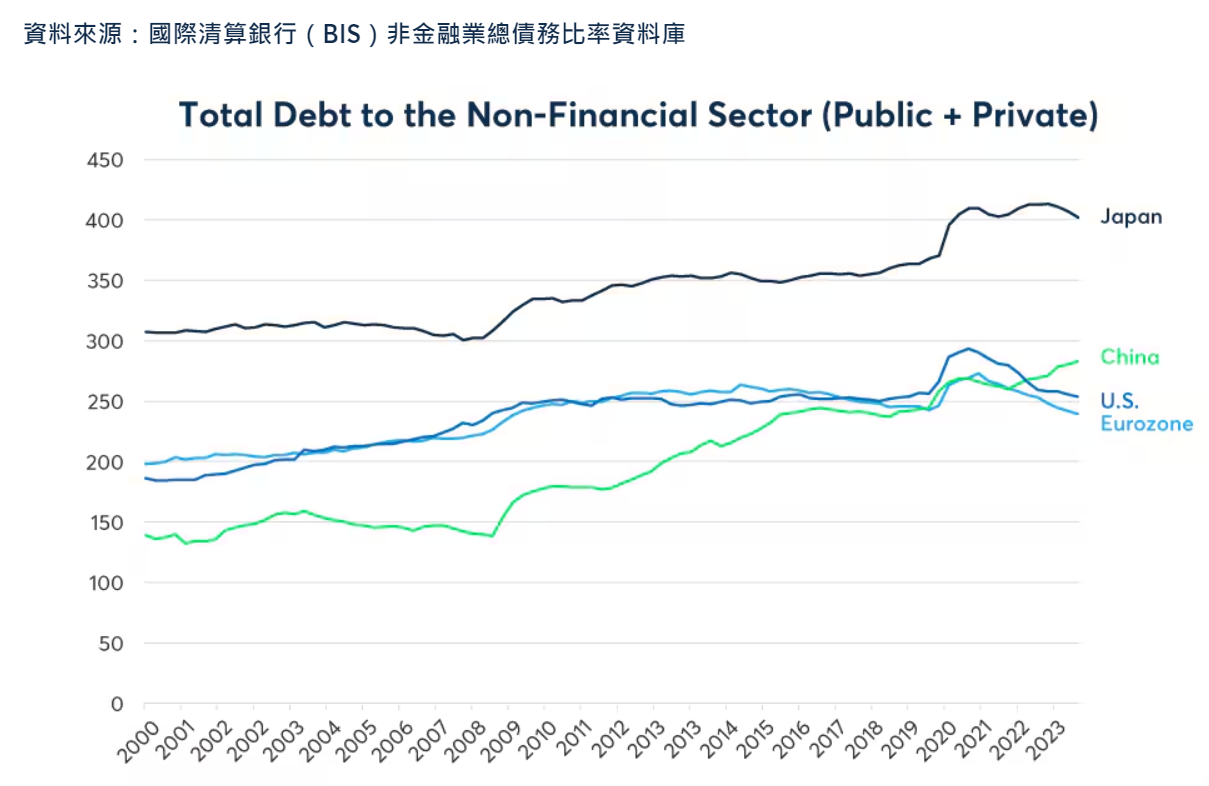

中國是世界上唯一一個央行政策利率低於兩年前水平的國家(圖3)。此外,中國還降低了存款準備金比率,並讓其貨幣對美元(USD)貶值(圖4)。這一情況發生的原因是,中國的債務對GDP比率已超越歐洲和美國的水平,但仍低於日本(圖5)。

圖3:中國人民銀行(PBoC)是全球唯一一個政策利率低於兩年前水平的中央銀行

圖4:隨著中國債務增加和人口老化,中國一直在讓人民幣貶值

圖5:中國的債務對GDP比率已經大幅超越歐洲和美國

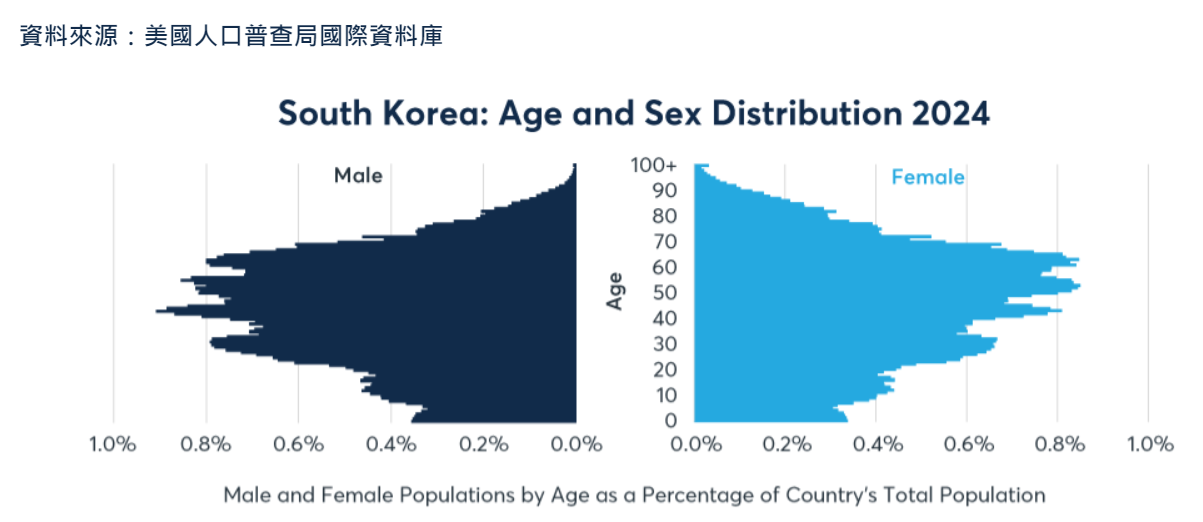

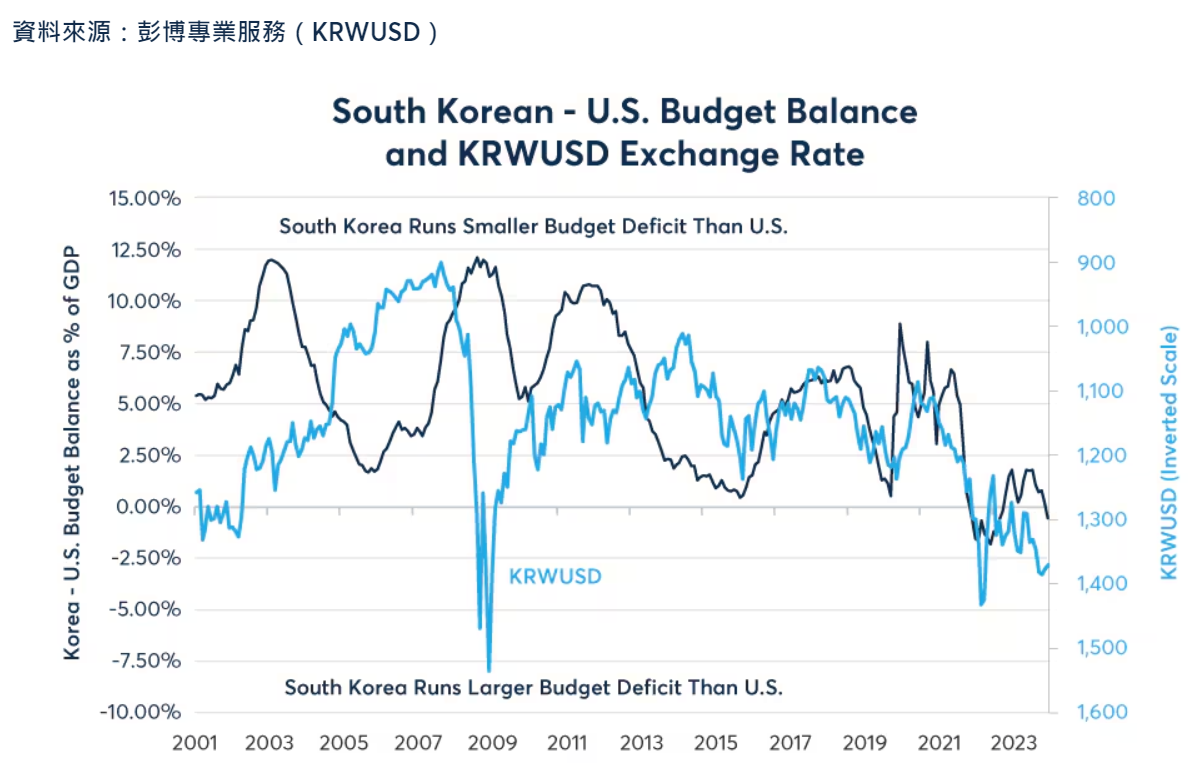

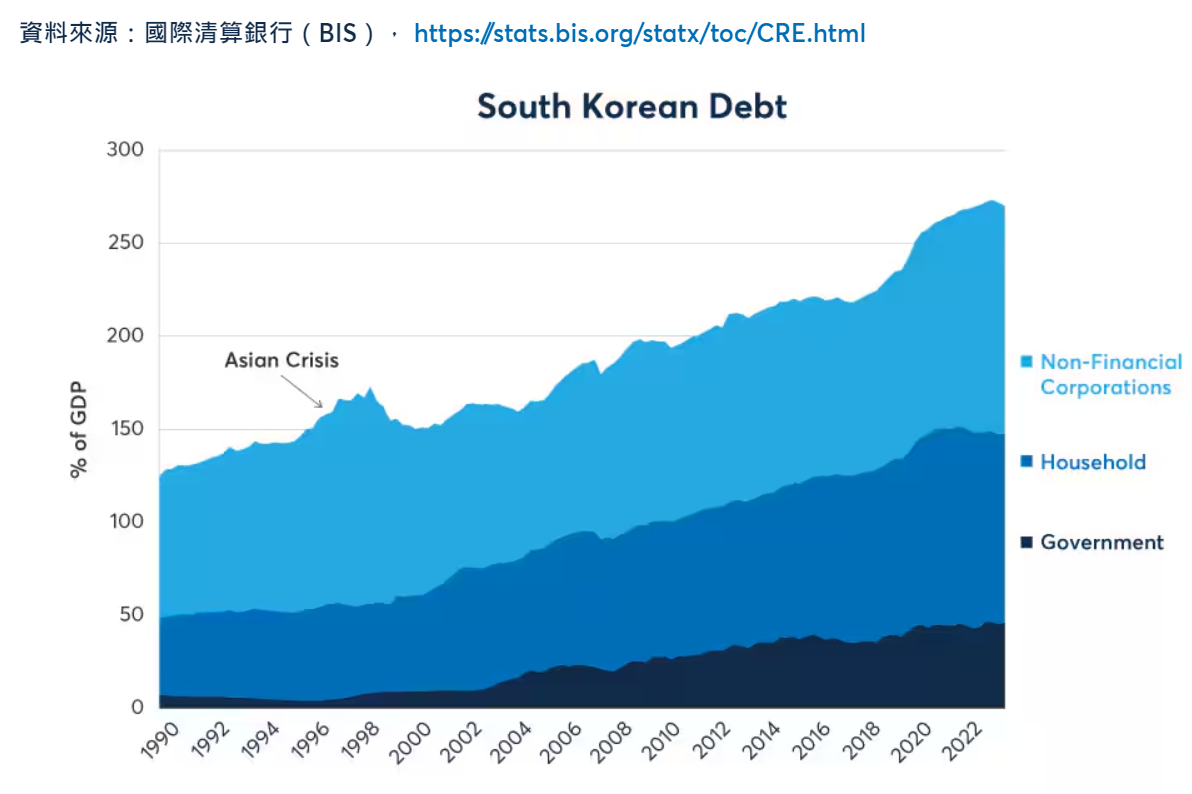

同一時間,南韓出生率為全球最低,已經大幅低於人口替代水準。其老年人口雖未像日本那樣多,但人口老化速度正在迅速加快(圖6)。同時,債務水平也在急劇上升(見圖7)。韓圓對美元近年已大幅貶值(見圖8)。

圖6:南韓的勞動市場預計將大幅縮減

圖7:南韓債務比美國和歐洲還要多,接近中國的水平

圖8:南韓的匯率在出生率下降和債務上升時貶值

歐元區:同樣走向日本化

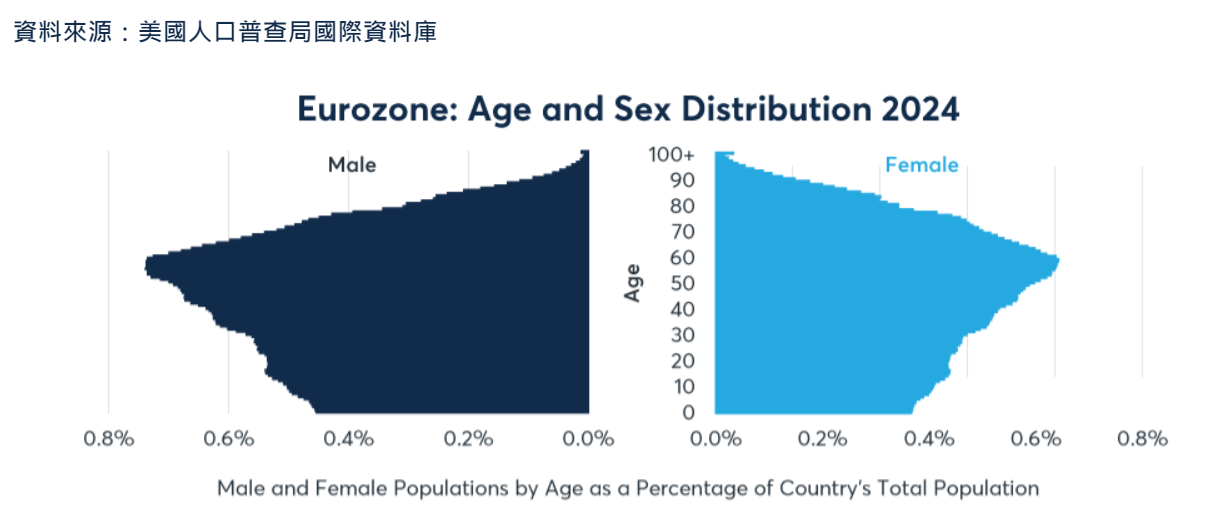

歐元區的人口結構也與日本相似,如奧地利、德國、希臘、義大利、西班牙和葡萄牙,而比利時、法國、愛爾蘭和荷蘭的情況則稍好一些,但是其人口結構情況仍然令人擔憂(圖9)。

圖9:歐元區有一大批年齡介於50至60歲的勞工,即將步入退休年齡

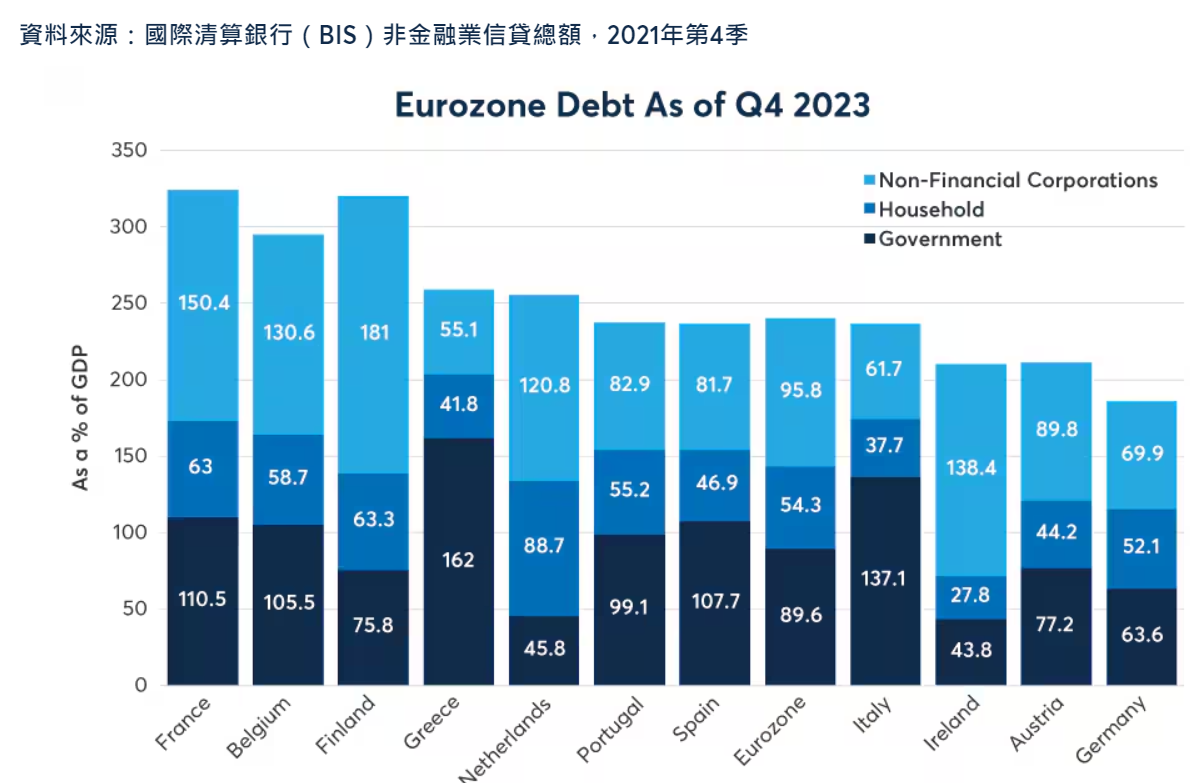

接下來十年內,歐洲將面臨大規模的退休潮,而且仍不清楚如何資助這些退休人士。整個歐洲的債務對GDP比率差異顯著,例如德國和奧地利的比率相對較低,而法國、比利時和芬蘭等地的比率則較高(圖10)。

圖10:歐元區內的債務比率差異顯著

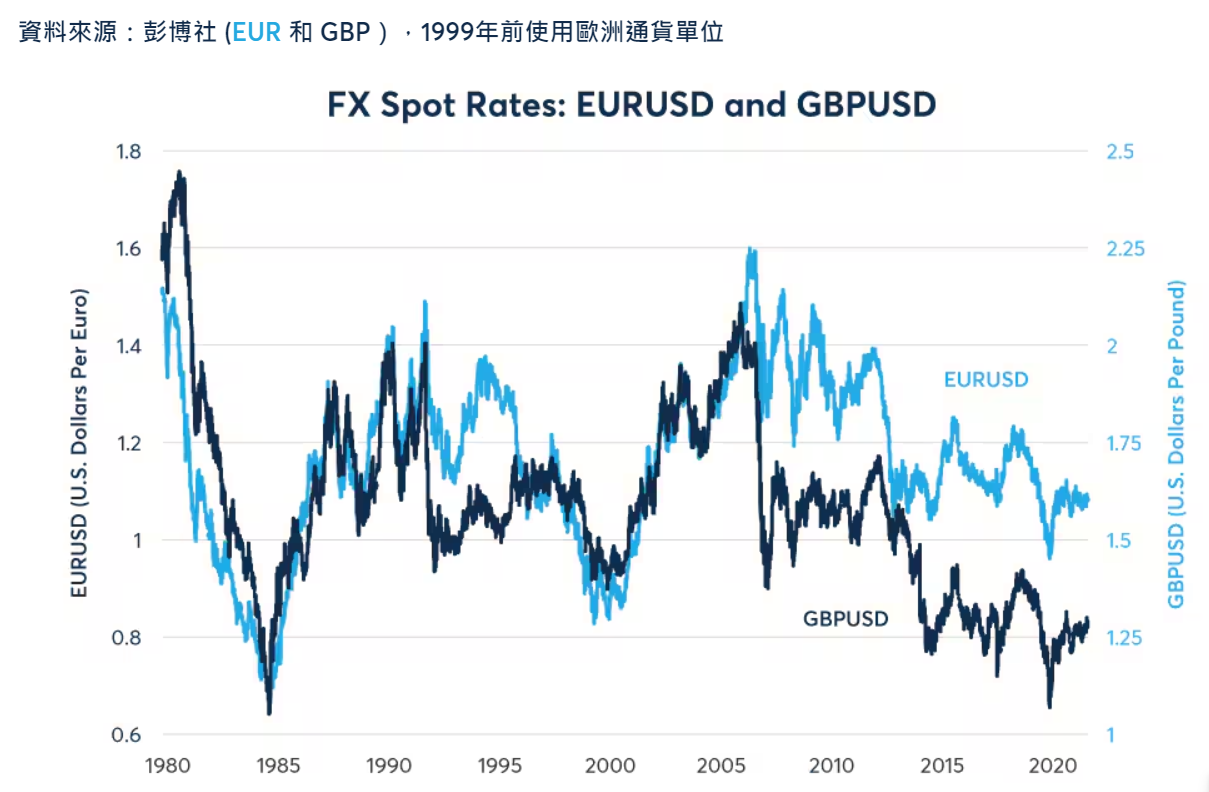

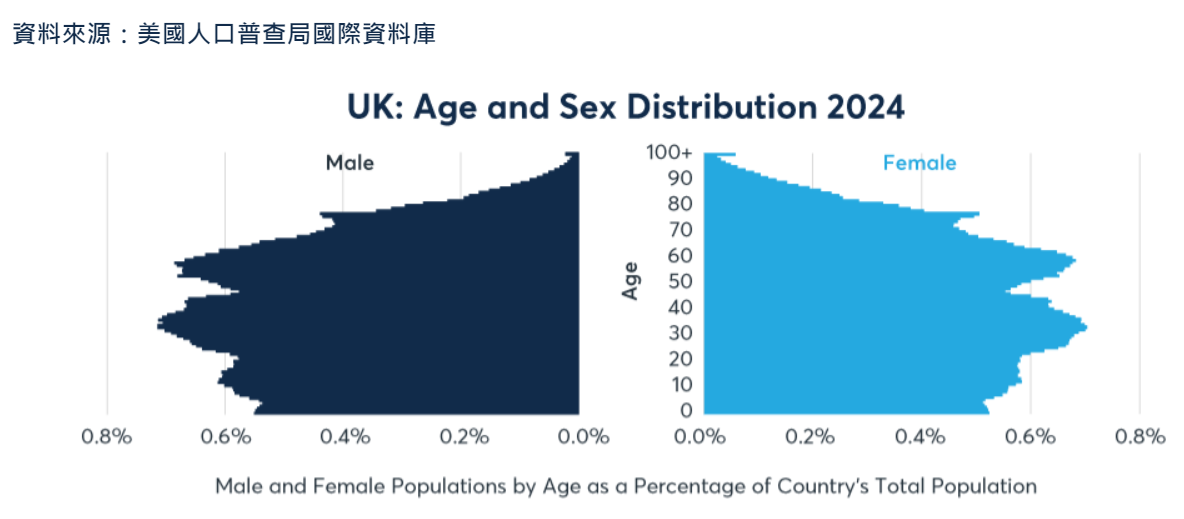

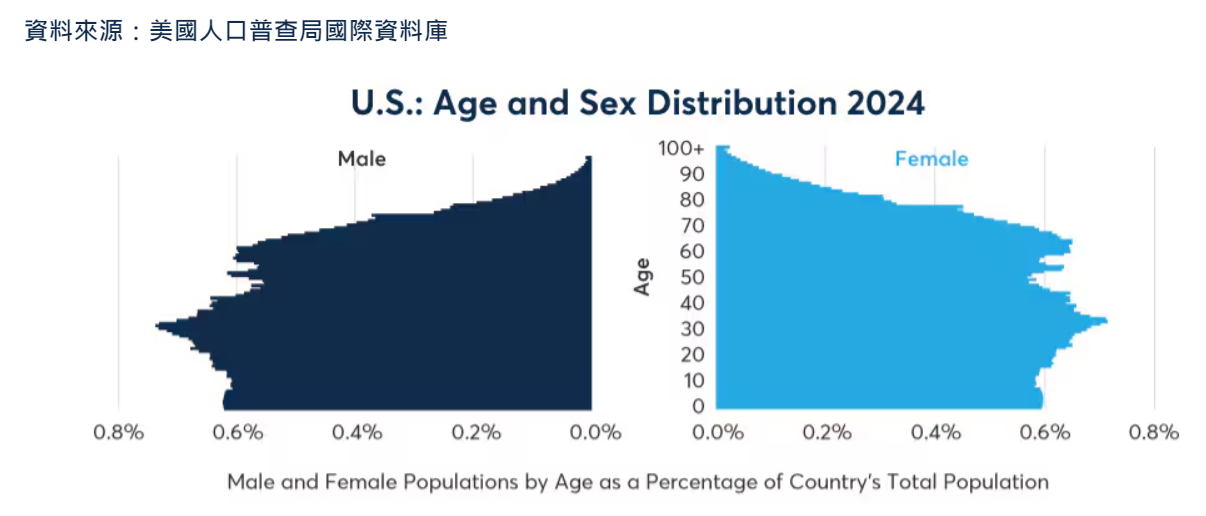

在過去二十年間,歐元(EUR)對美元的匯率大幅貶值。自2008年起,歐元從1.6美元跌至接近平價(圖11)。與此同時,儘管英國的人口結構明顯優於歐洲、中國或日本,且債務水平趨近於歐元區,但英鎊的貶值幅度更為劇烈(圖12)。英國的人口結構也與美國非常相似,在0至60歲的每個年齡層都有相對平均的人口數量(圖13),而兩國的債務水平也十分相似。

圖11:自2008年起,歐洲貨幣對美元大幅貶值。

圖12:英國人口結構介於歐元區和美國之間

圖13:目前美國人口結構看起來相當穩健,並未出現倒金字塔的情況。

其他貨幣:澳洲、加拿大和紐西蘭

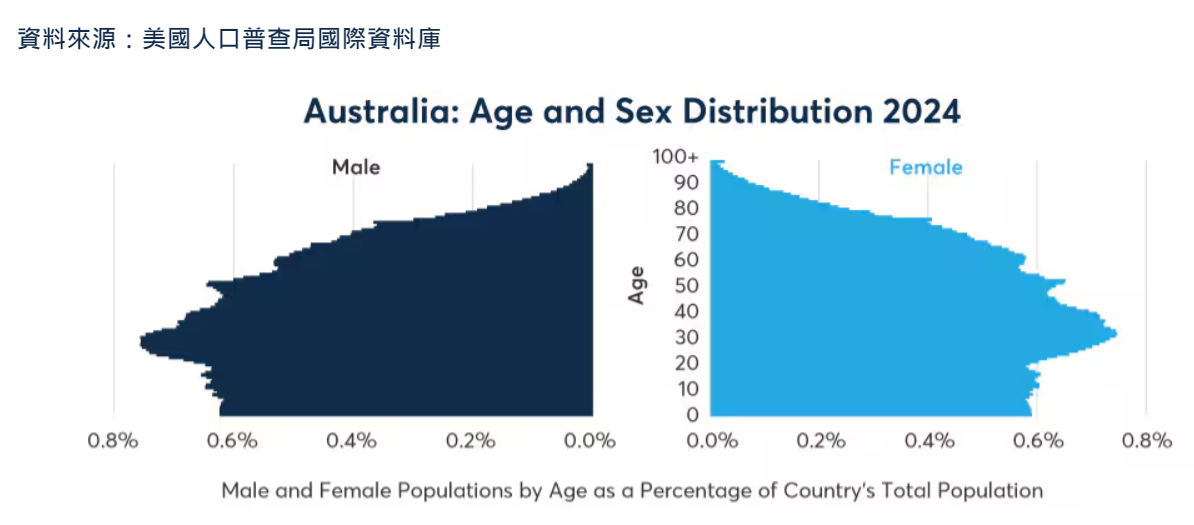

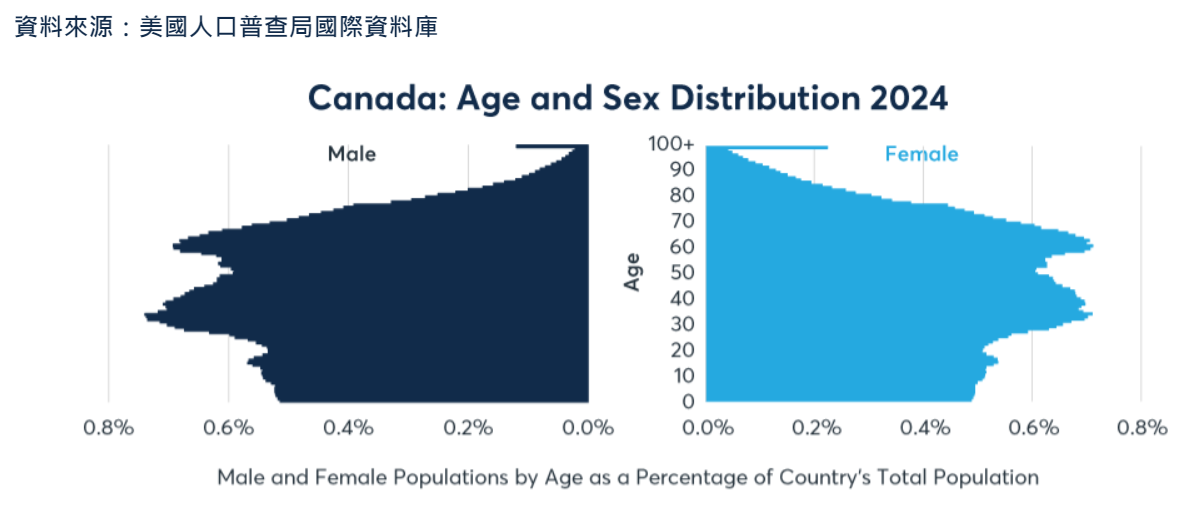

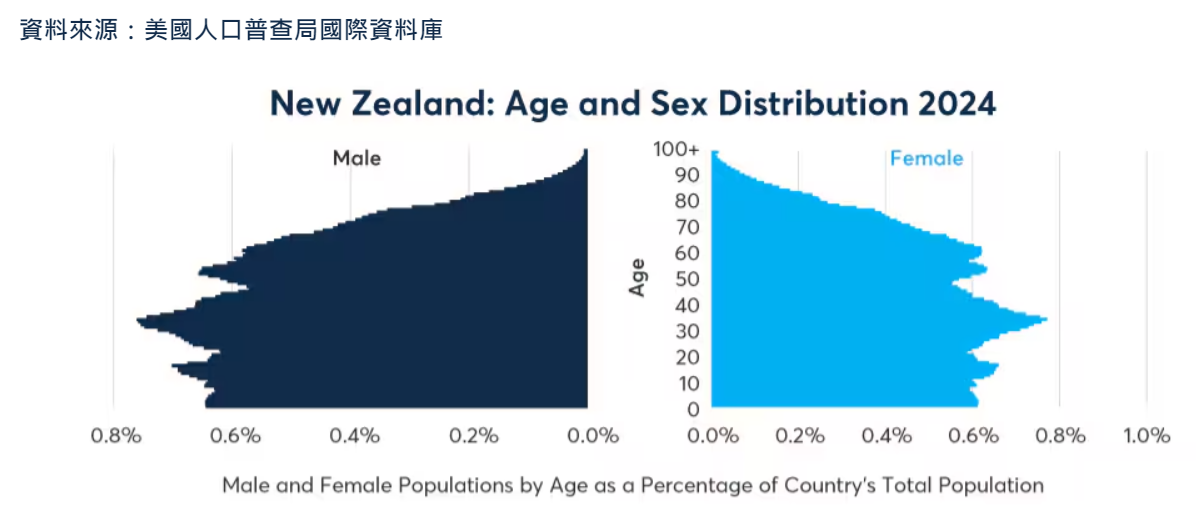

過去十年,澳幣(AUD)、加幣(CAD)和紐幣(NZD)對美元(USD)均有所貶值,主要可歸因於2011年以來,大宗商品價格普遍下跌。三者之中,澳洲和紐西蘭的債務水平略低於美國,而加拿大的債務則明顯更高。澳洲和加拿大的家庭負債水平偏高,其中大部分與抵押貸款有關,而抵押貸款又與高漲的房地產價格息息相關。隨著澳洲和加拿大的出生率下降,這種情況在未來幾十年可能會成為一大難題(圖14-16)。

圖14:澳洲人口結構相對平均

圖15:加拿大的出生率下降幅度比澳洲和紐西蘭更為劇烈

圖16:紐西蘭人口結構與美國非常類似

巴西、印度和南非。

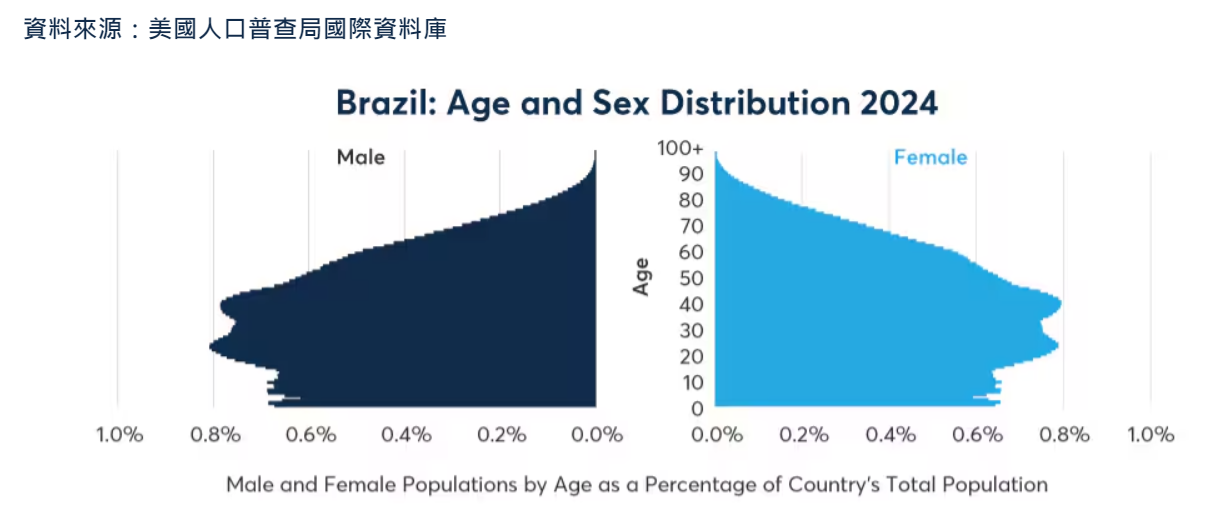

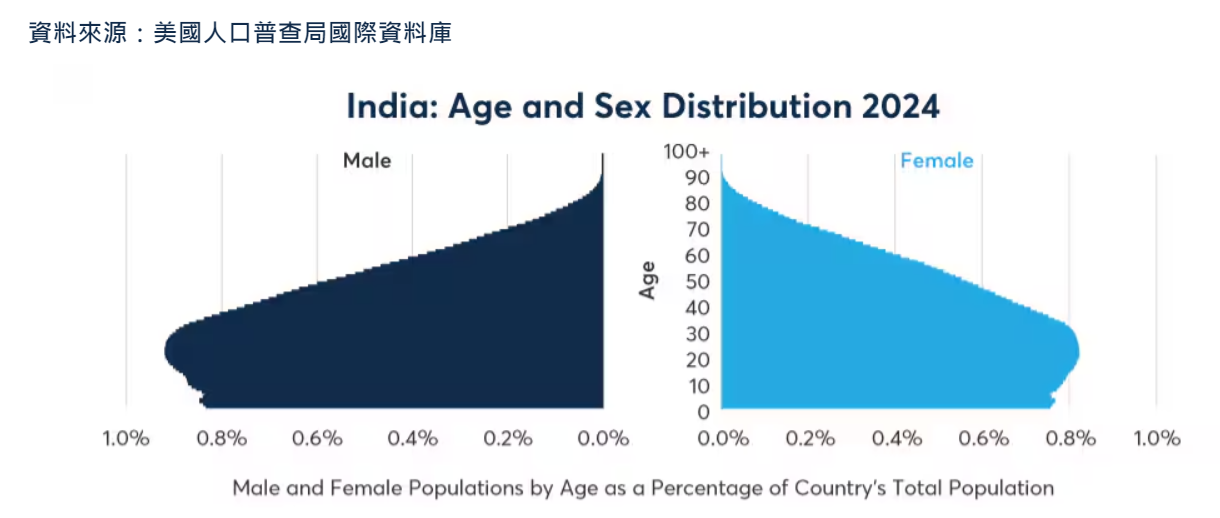

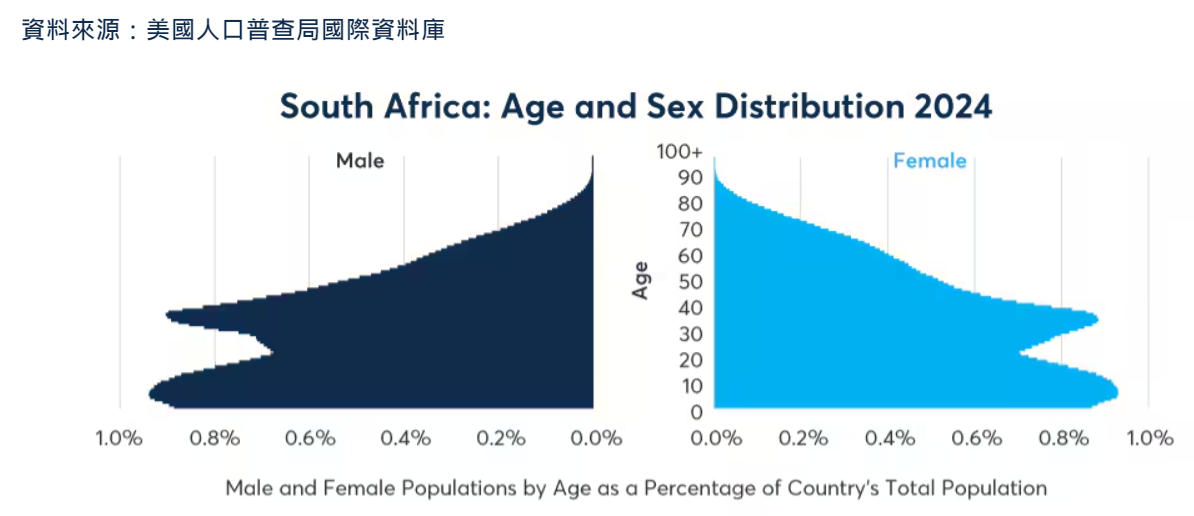

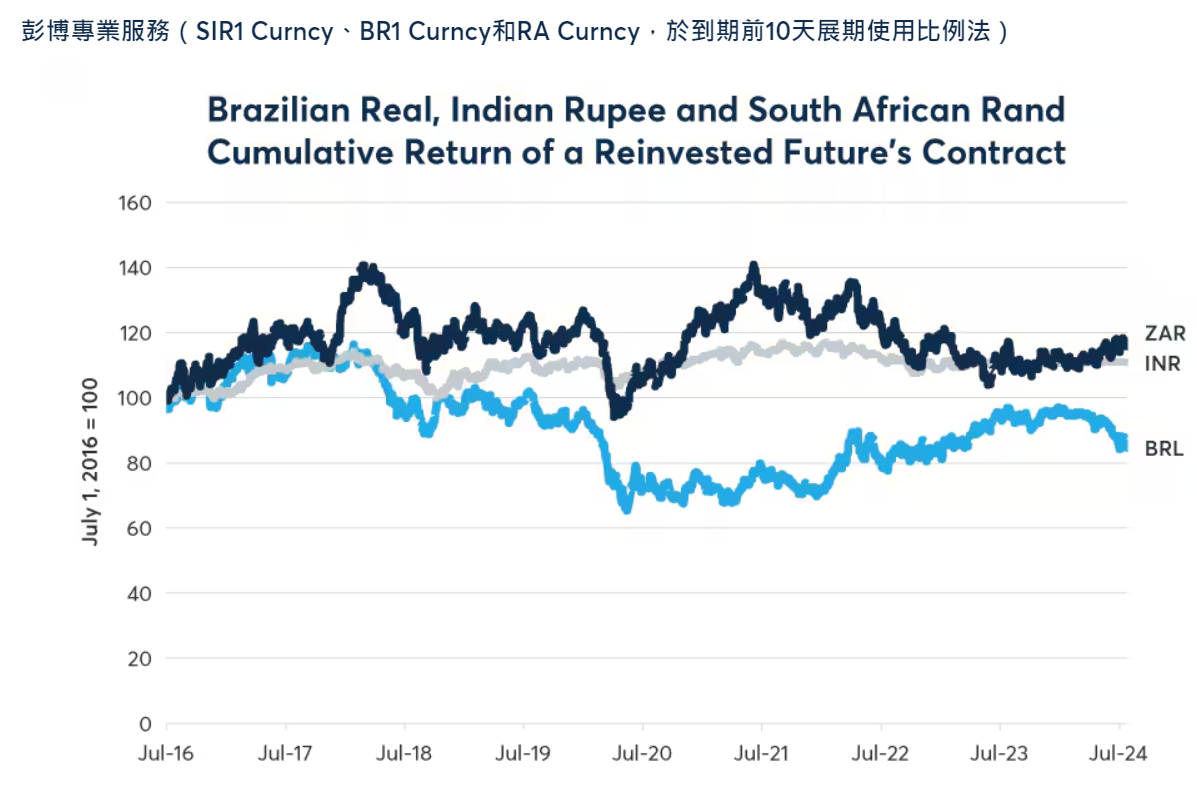

或許在30或40年後,巴西和印度的人口金字塔可能會像美國那樣,甚至是像歐洲或日本。然而此刻,這兩個國家正處於經濟成長的紅利時期。兩國的出生率都在下降,且勞動人口數量龐大(圖17和圖18)。南非的出生率仍然相對較高(圖19)。這三個國家的債務水平都高於墨西哥,但遠低於世界上大多數其他國家。是否會轉化為貨幣走強,可能取決於它們對抗通膨的決心、維持財政紀律的能力,以及是否遵循促進成長和發展的經濟政策。三種貨幣中,巴西雷亞爾在大宗商品價格疲弱和成長緩慢的背景下,受到較大打擊。印度盧比(INR)和南非蘭特(ZAR)的再投資(滾動)期貨合約對美元(USD)略有升值(圖20)。

圖17:巴西擁有有利的人口結構

圖18:印度勞動力將在未來幾十年繼續增長

圖19:南非人口正在迅速增長

圖20:巴西雷亞爾、印度盧比和南非蘭特的計息存款與美元持平

結論

未來幾十年內,隨著中國、歐洲、日本和南韓等地區的勞動年齡人口正在縮減,將有大量人口步入退休階段。在歐元區、中國和南韓,債務對GDP的比率範圍在250%到300%之間。如何管理這些債務負擔和即將到來的退休潮,可能會對幣值產生深遠的影響,正如過去5到10年間的日本的經驗所示。

在光譜的另一端,巴西、印度、墨西哥和南非等地擁有大量年輕人口和相對較少的退休人士,債務負擔也相對較小。在兩個極端之間,有澳洲、紐西蘭、英國和美國等國,這些國家的債務對GDP比率也在250%到300%之間,但其人口結構面臨的挑戰並不如前述的國家那樣嚴重。

為了應付退休人員和債權人的債務,某些國家可能會令其貨幣貶值,這可能會對貨幣市場以外的領域產生影響,導致貨幣對實體資產,如黃金和白銀,進一步貶值。自本世紀初以來,隨著人口老化和債務水平上升,美元對黃金的價值已經跌價了81%,其他貨幣也走上了類似的道路。如果法定貨幣的價值下降,那麼相對來說,必然某些東西的價值提升了,而這些東西可能是央行無法創造的、實體的硬資產。

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情