影響長期外幣匯率變動的因素中,債務和人口組成可能是最重要卻最少被討論的因素。從2019年中到2024年中,高齡人口比例較高的國家,貨幣表現不如人口較年輕且債務較少的國家。如果這樣的關係持續到這十年的後半期,債務和人口組成趨勢也許能幫助我們洞察外幣匯率的未來走勢。

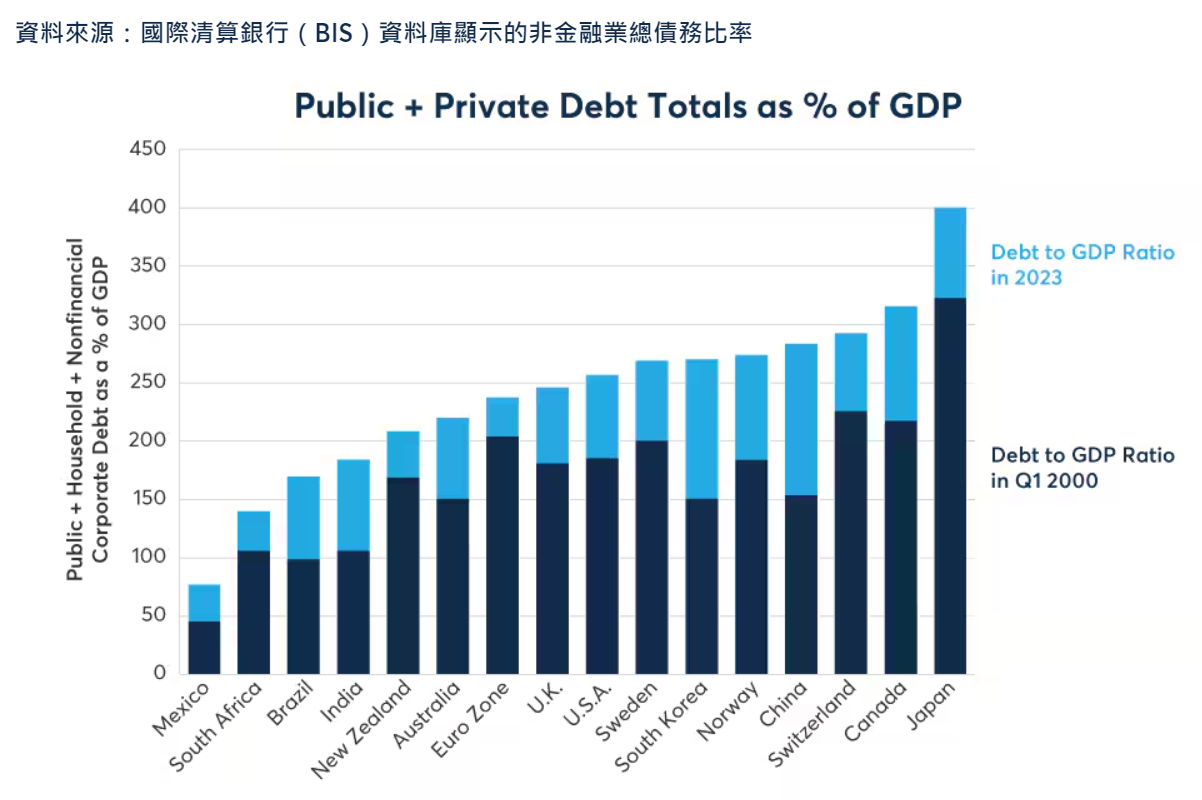

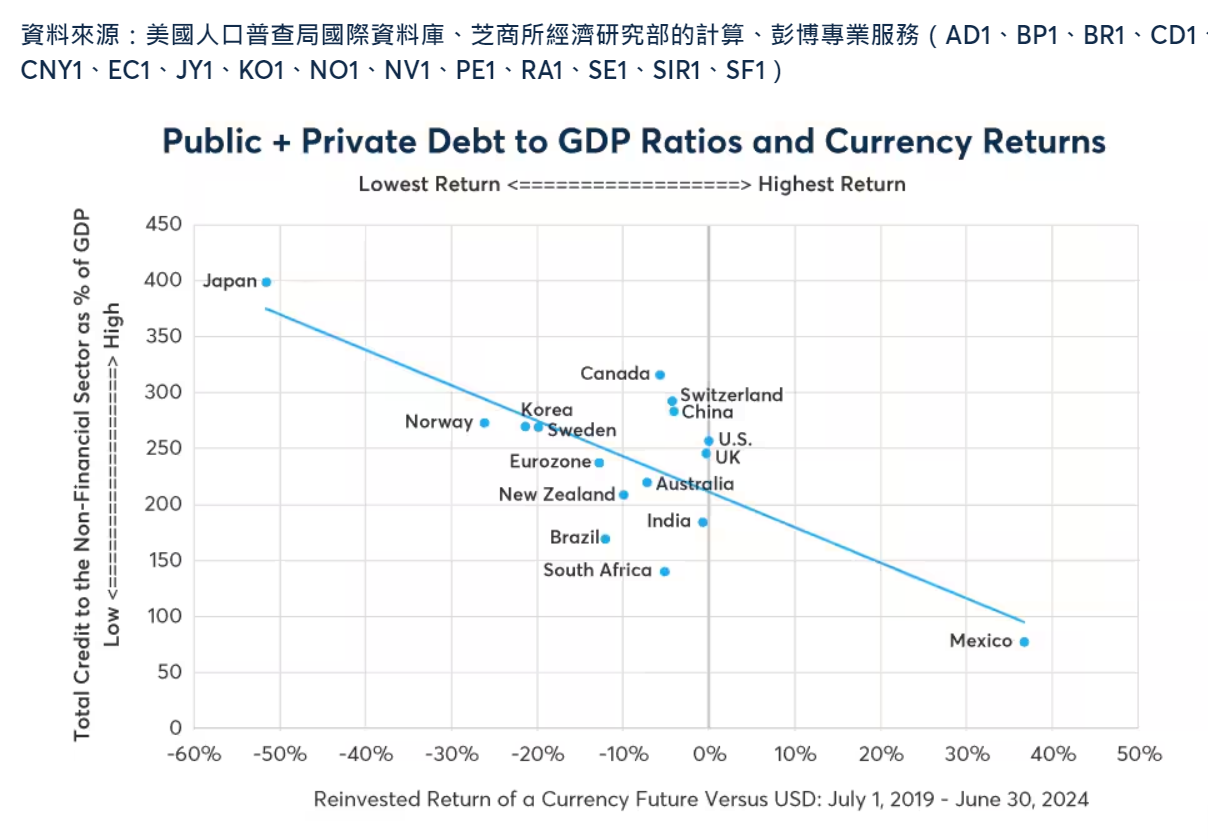

有鑑於債務對GDP比率出現顯著(但不均衡)的增加,加上全球人口的高齡化,債務和人口組成對貨幣市場回報的影響顯得極其重要。2000年以來,世界各大經濟體的債務比率不斷攀升。話雖如此,非金融業的整體信貸水準卻明顯不同,舉例來說,在墨西哥,非金融業的信貸總額為GDP的80%,在日本則為GDP的400%(圖1)。

圖1:幾乎所有國家的公私部門,債務成長速度都大於GDP成長

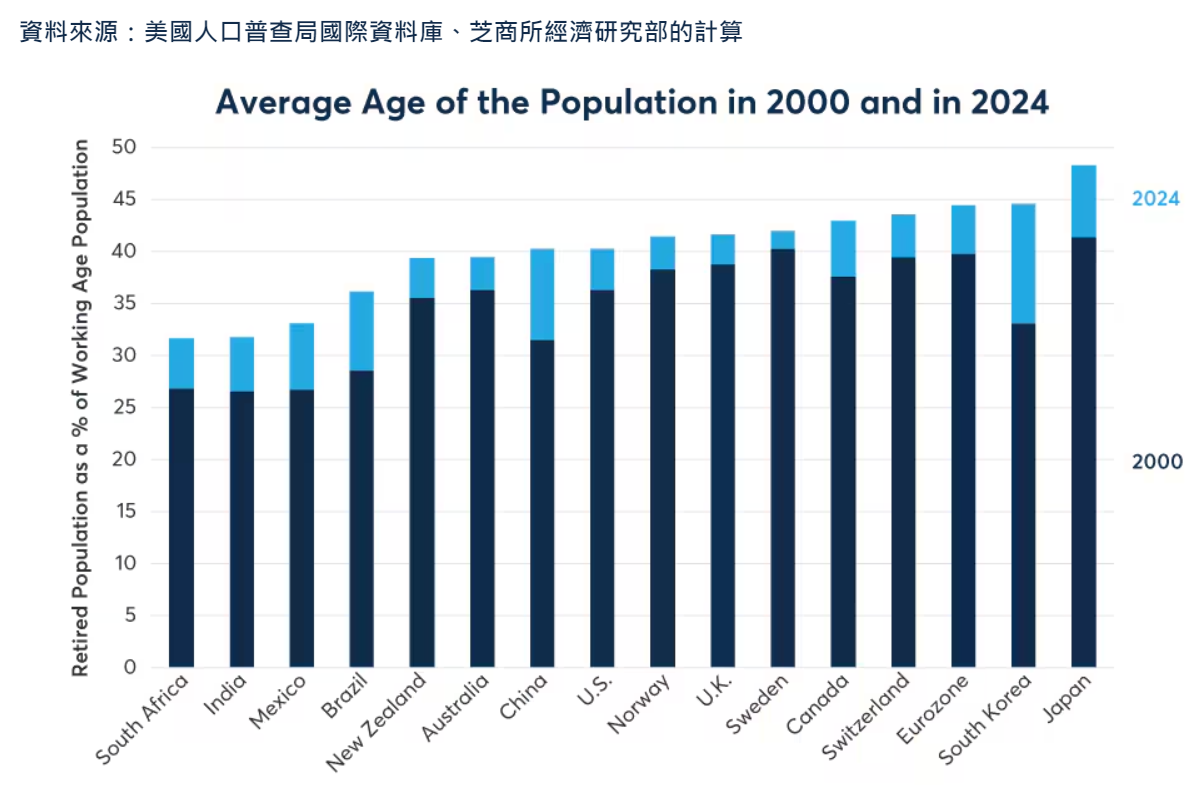

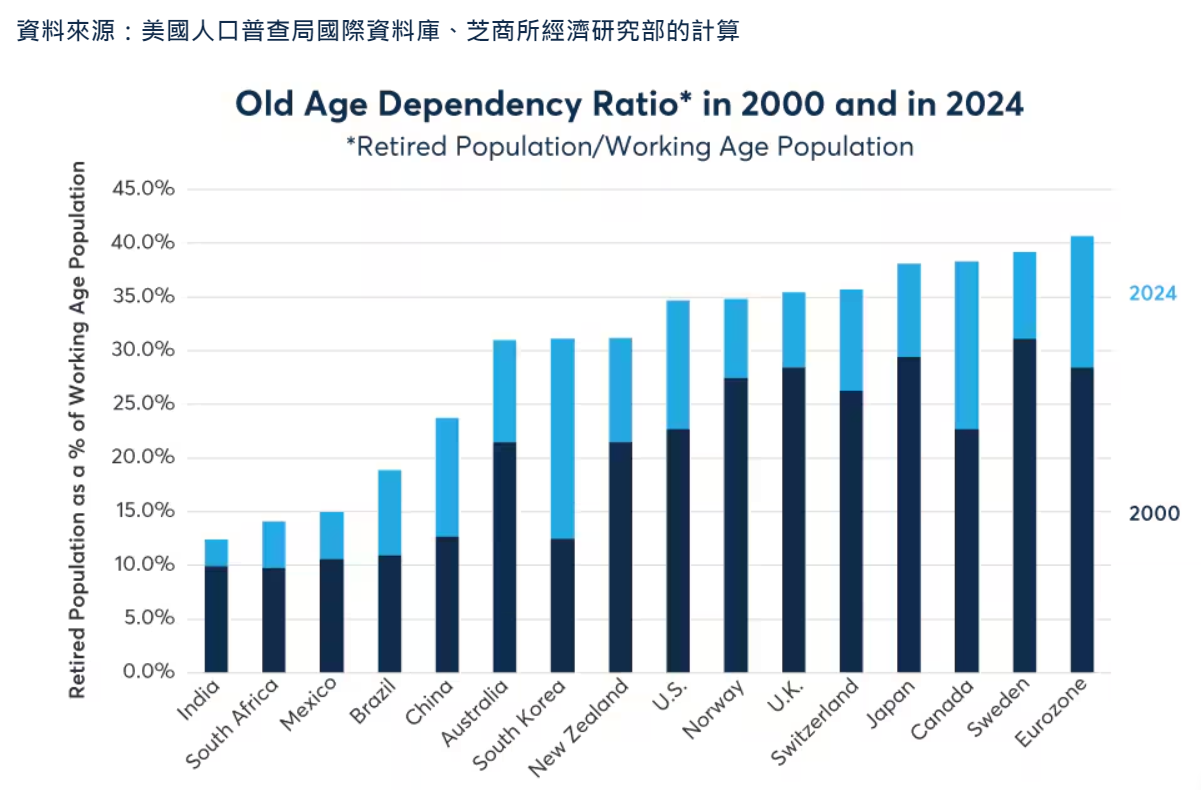

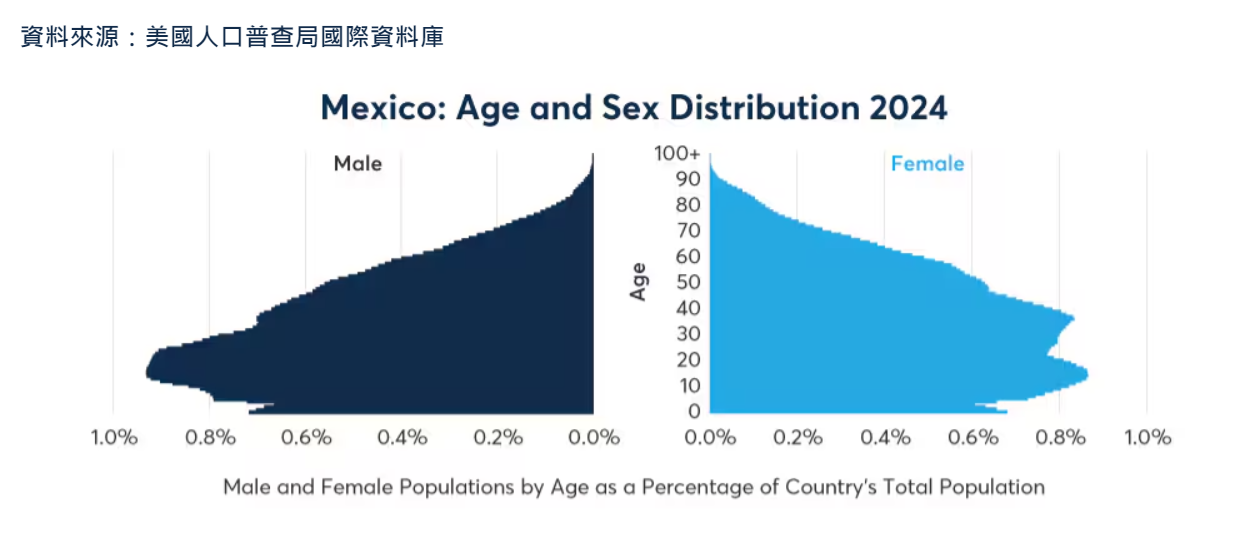

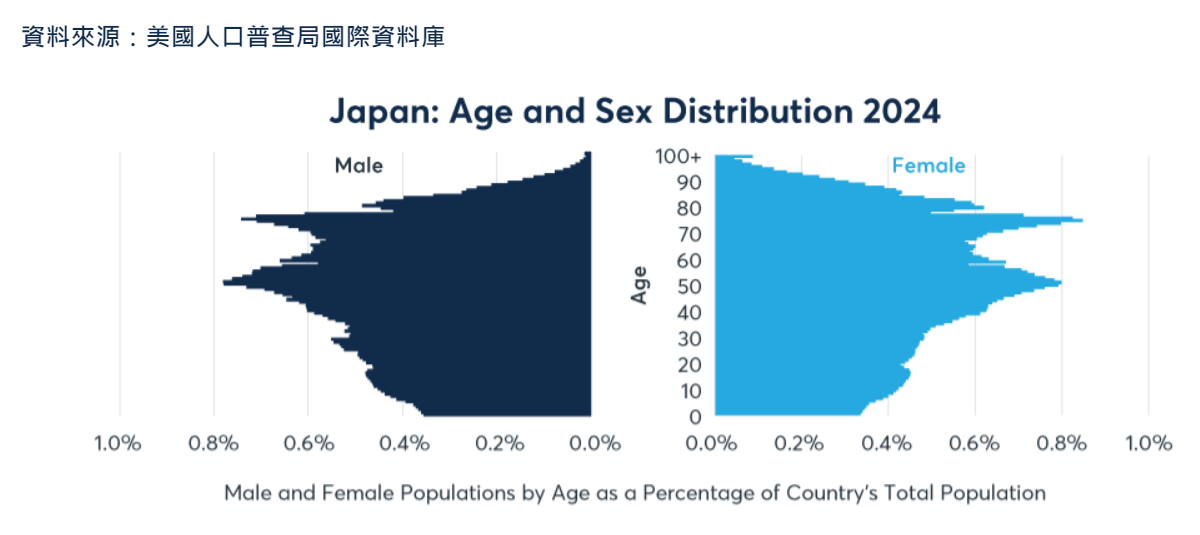

債務水準增加與全球人口老化同步發生。過去幾十年,不只是平均年齡大幅上升,退休人口(65歲以上)對工作年齡人口(23到64歲)的比率上升速度甚至更快。在這方面,同樣可以看到各國出現大幅差異(圖2和圖3)。

圖2:世界人口正趨老化,所有主要經濟體的平均年齡都在攀升

圖3:退休人口對工作人口的比率,在世界各地極不平均地飛漲

在較年輕的國家,像是墨西哥、印度和巴西,適齡退休人口比率大約落在工作年齡人口的15%,這意味著大約每七名勞動人口須負擔一名退休人士。相較之下,日本的適齡退休人口比率大約落在工作年齡人口的58%,這意味著大約每七名勞動人口須負擔四名退休人士。

這些趨勢引發了疑問:許多國家面對工作年齡人口不斷縮減,公私部門機關該如何應對節節上升的債務負擔,並為退休體系提供資金?貨幣市場對這個問題的答案是:用逐漸貶值的貨幣來支付債務與退休津貼。

我們計算了期貨市場中15種貨幣對上美元(USD)的回報,並假設在期貨合約到期前10天展期至下一份合約。貨幣期貨合約的回報,等同於現貨回報率加上所涉及的兩種貨幣之利率價差。上述回報相當接近投資人在單一國家中短期存款可取得的獲利,相對於投資美國公債或是其他美元計價的無風險證券的回報。

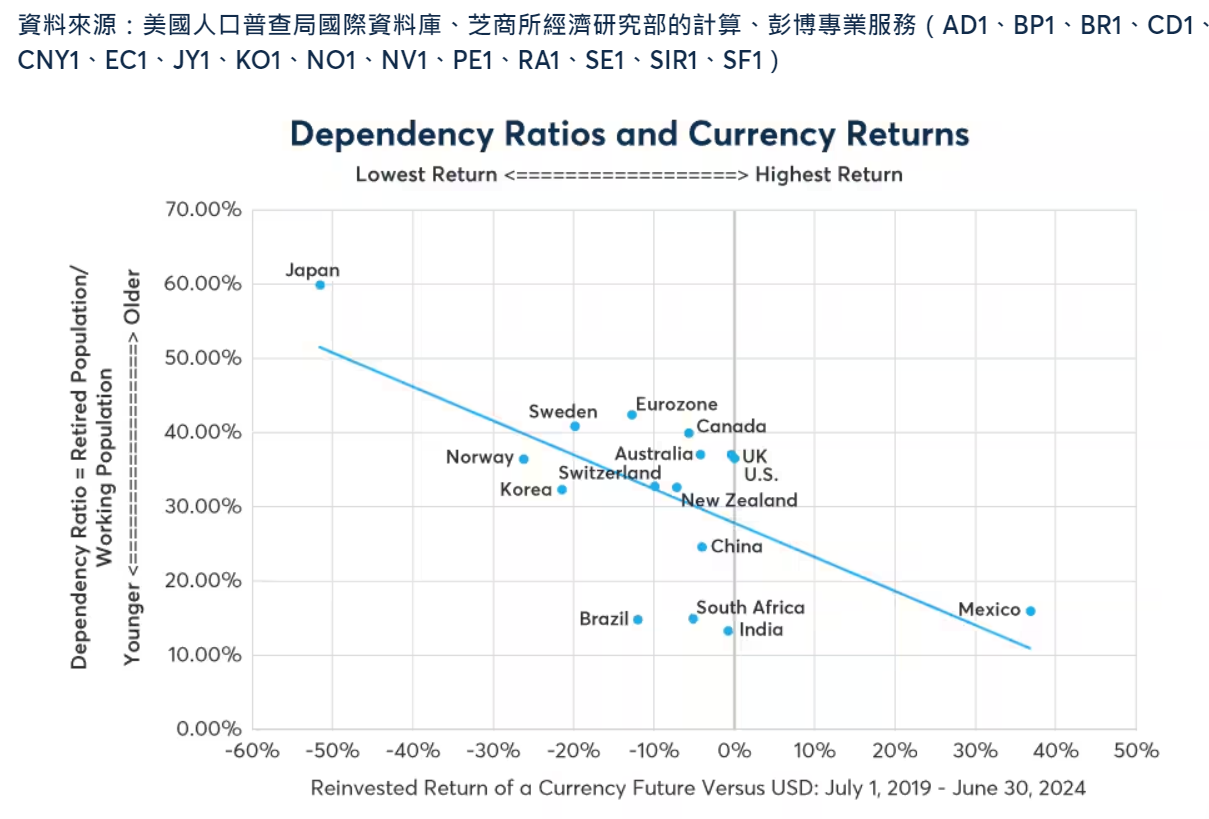

從2019年7月1日到2024年6月30日,老年扶養比和這15種貨幣期貨的再投資(展期)回報,兩者之間的相關性係數為-0.65。人口老化越嚴重,貨幣對美元的平均回報就越低;人口越年輕,貨幣的表現平均而言就越好(圖4)。

圖4:退休對工作年齡人口的比率越高,平均而言貨幣表現就越疲弱

貨幣期貨回報和債務水準之間的關係則更加緊密。運用國際清算銀行(BIS)的數據,我們計算每個國家的總債務(公部門債務、家庭債務和非金融公司債務)佔GDP的比率。從2019年7月1日到2024年6月30日這五年當中,總債務對GDP比率相對於貨幣期貨再投資(展期)回報的相關性係數為-0.75(圖5)。

圖5:總債務對GDP比率越高,平均而言貨幣表現就越疲軟

重點在於整體的債務水準,而不在於債務屬於公共或私人性質。相對於整體債務水準與貨幣回報的相關性,若分開來看,公共債務比率和私人債務比率與貨幣回報之間的相關性較弱。比對公共債務佔GDP比率以及貨幣在前述五年間的回報,可發現兩者間的相關性係數為-0.48;私部門債務比率((家庭負債+非金融公司債務)/GDP)與貨幣回報的相關性為-0.52。相比之下,公私部門債務總和佔GDP比率與貨幣回報的相關性則為-0.75。有鑑於整體債務比率對貨幣回報的影響大於公或私部門債務比率的個別影響,這似乎印證了所有債務都是公部門債務的觀點。當然,家庭負債包括房貸、信用卡貸、車貸與學生貸款,企業則可向銀行與債券持有人借貸,但在危機發生時,這些債務大多都能以下述兩種方式國有化:

直接國有化:把銀行或其他金融機構收歸國有,將他們的債務轉變為公共債務,或是豁免家庭和公司債務。

間接國有化:採行大規模預算赤字,亦即稅收遠低於負債,從而將家庭和公司債務逐漸轉移到公部門的資產負債表上。

美國和歐洲在金融危機期間,以及日本因1990年代初期的房地產和股票泡沫化而長期陷入經濟停滯時,都曾採行這兩種方式。

分頭檢視各國情況,先探討極端國家:日本和墨西哥

墨西哥和日本分別處於兩個極端。墨西哥的債務水準偏低,人口組成為標準的人口金字塔,年輕人口數量遠多於老年人口(圖6)。日本則呈現顯著的對比,40到80歲的人口佔比最大(圖7)。因此,在光譜的一端,墨西哥有充足的年輕工作人口可以負擔相對少量的債務。而在光譜的另一端,日本能夠工作的年輕人口越來越少,而且不只要負擔大量退休人口,還要面對全球最高的債務對GDP比率。

圖6:墨西哥有充足的年輕勞動力來支撐一小群退休人口

圖7:日本有大量的退休人口和不斷減少的工作年齡人口

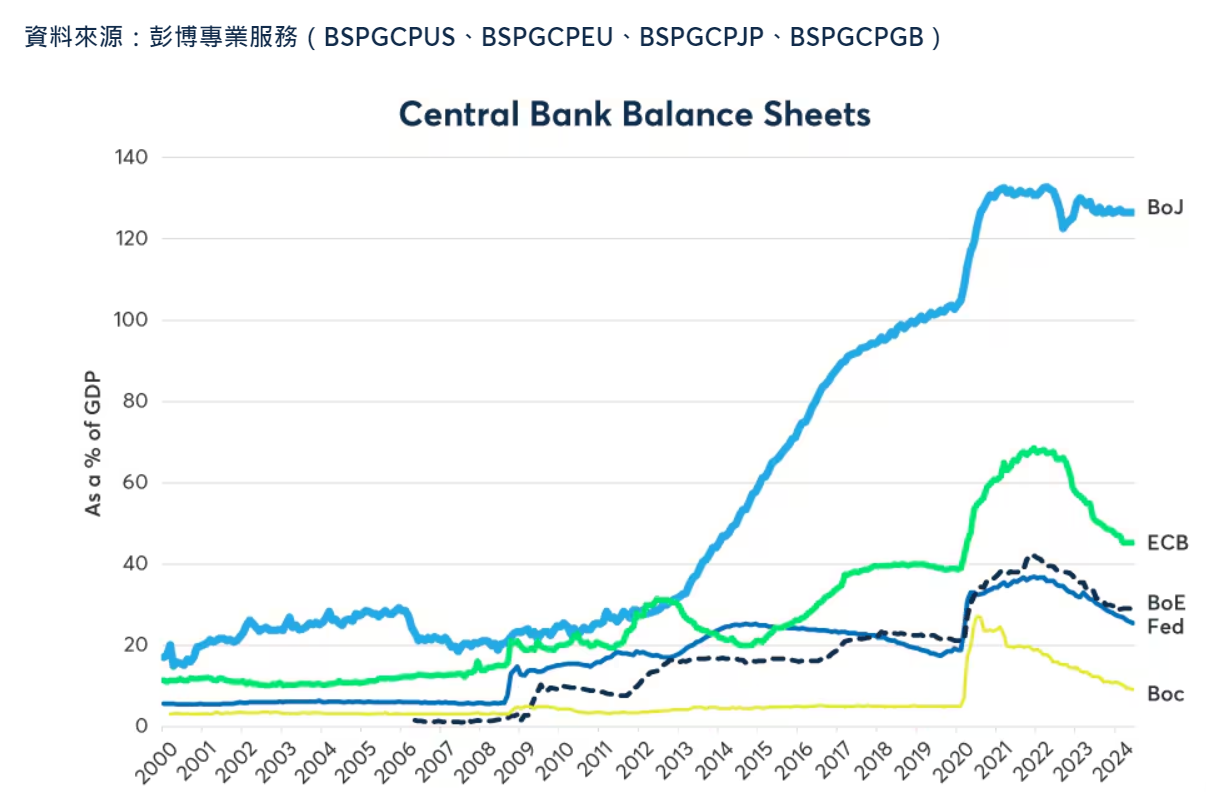

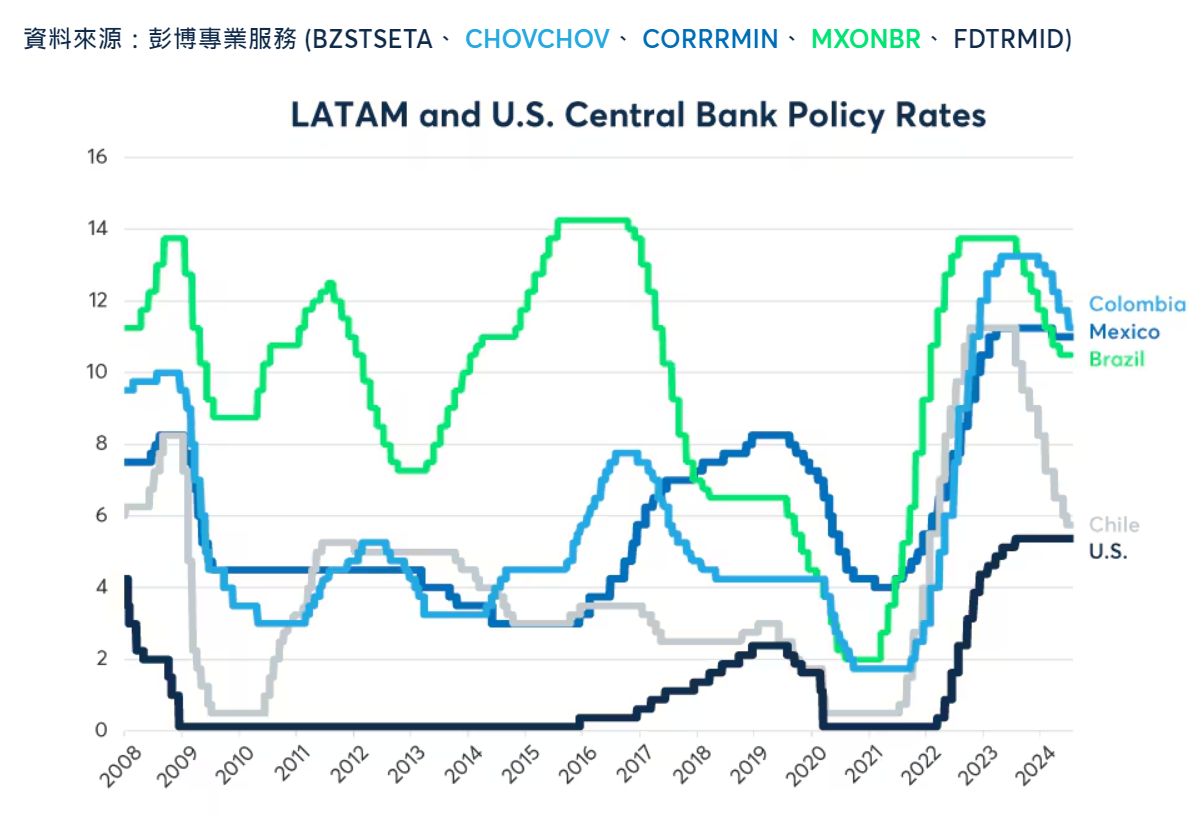

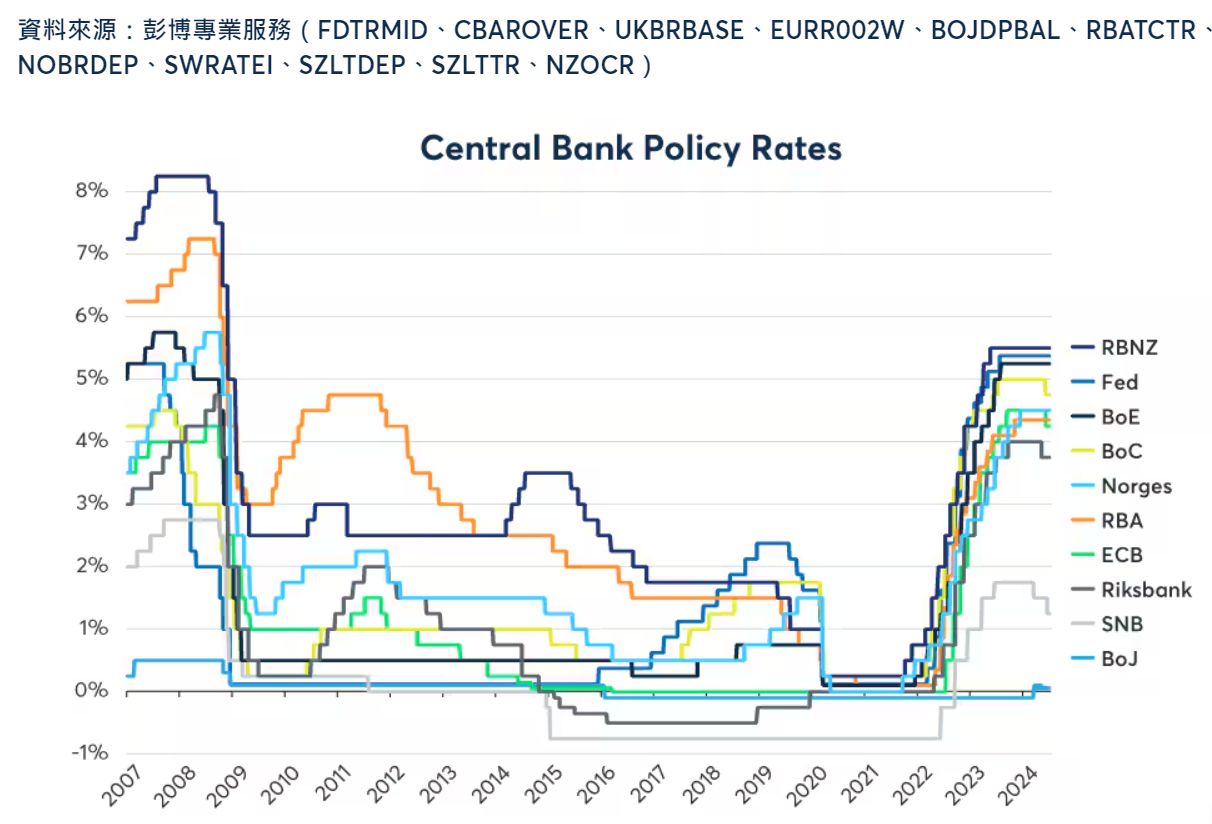

考慮到日本的人口組成,該如何支應這樣的債務負擔?一種方法是透過貨幣貶值:採用不斷貶值的貨幣清償債務。這解釋了過去兩年中,日本央行何以是唯二沒有大幅調升利率的央行之一(圖8)。這也解釋了日本央行過去十年資產負債表的超大規模擴張,此擴張大多得歸因於日本的量化寬鬆計畫規模遠高於其他央行(圖9)。隨著日本央行的資產負債表規模相較於聯準會出現擴張,日圓對美元大幅貶值。

圖8:日本央行是少數尚未大幅調升利率的央行之一

圖9:日本央行的資產負債表增長大於其他央行,且近來不曾縮減

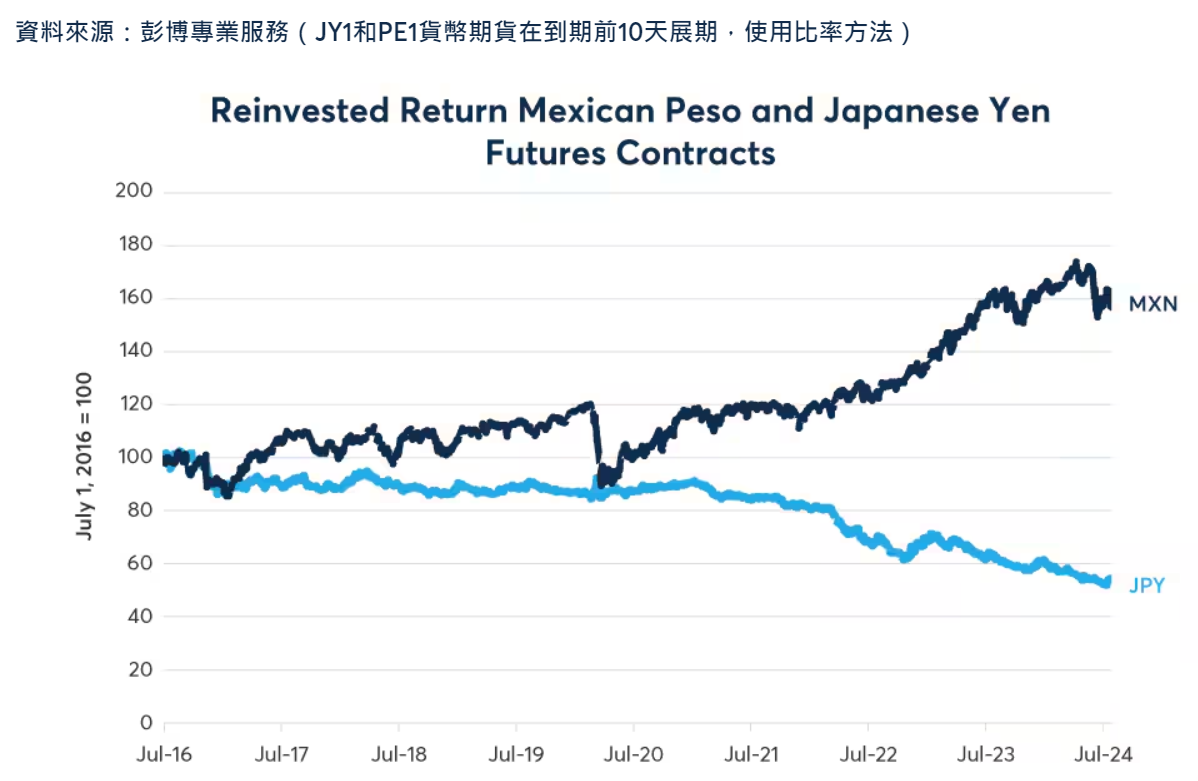

相較之下,墨西哥採取緊縮貨幣政策,央行將政策利率維持在比聯準會高6%左右的水準(圖10)。墨西哥披索對美元的+6%利差,與日圓對美元的-5%利差形成強烈對比。在日本方面,高債務水準或多或少需要利率持低,因為這是唯一能夠負擔債務的方式。人口快速增長的國家不需要吸引大量資金就能為新的投資項目提供融資。整體而言,日圓期貨合約價值大跌,墨西哥披索合約價值則飆升(圖11)。

圖10:墨西哥的升息速度和幅度都大於聯準會,並且不會迅速降息

圖11:再投資的墨西哥披索期貨價值大幅成長,日圓期貨則下跌

結論

多數國家落在日本與墨西哥這兩個極端之間。其中一些國家,包括歐元區國家和南韓,在未來幾十年會經歷扶養比的迅速增長。中國和南韓近年債務水準的成長特別迅速,並且隨著經濟放緩,可見貨幣有所走弱。與此同時,其他國家,像是美國、英國,還有特別值得一提的巴西、印度和南非,都有不同的人口組成情況。在這份報告的第二篇當中,我們將探討這些國家的發展在未來數十年會如何影響貨幣回報。

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情