- 澳洲央行升息25基點,澳幣匯率狂飆!未來走勢如何?

- 比特幣跌破7萬美元!美國政府拒絕救市,牛市終結還是黃金坑?

- 白銀價格2026年初暴漲60%,遠超黃金!未來走勢如何?

- 【今日要聞】黃金、原油暴跌!川普稱正與伊朗談判

- 黃金走勢:擊穿4600,回補關鍵缺口!後市節奏如何把握?

- 【今日要聞】美伊談判開啓,比特幣跌破6萬美元,58萬人爆倉

從2009年至2021年是只做多頭美國股票和債券投資組合的理想環境,它們是許多美國退休金的投資工具。原因有三:

美國股票飆升,標普500指數的回報率比短期公債高出近500%。

長期美國公債的回報率則比短期公債高了60%。

美國股票和債券長期維持負相關,這意味著做多股票和債券的組合帶來了極為出色的風險調整表現(圖1)。

圖1:宏觀對沖基金策略在ZIRP期間受挫,但此後又出現復甦

資料來源: HFR, Inc. www.HFR.com. HFR 指數經 HFR, Inc. 許可使用,該公司並不批准或認可這些材料中討論的內容。

公司債券的表現同樣良好,且彭博高收益債券指數上漲了260%,美國公債的期權調整價差則從2009年初的16%收窄至2021年底的3%以下。退休基金管理人在流動性較低的策略配置上也表現出色,這些策略的回報反映了私募股權、私人信用、創業投資和基礎建設投資等公開市場的回報。

同時,趨勢追蹤CTA和全球宏觀等對沖基金策略,雖然從1990年代一直到全球金融危機期間都有出色的回報,但在2009年至2020年期間則不盡理想。對沖基金策略通常會將資本投資於賺取無風險利率的帳戶,並使用這些帳戶來擔保衍生品市場的多頭及空頭持倉。因此,當短期利率在2009年降至零時,這導致對沖基金失去吸收交易虧損的緩衝和提高交易收益的跳板。

此外,這一時期的大多數市場波動性普遍較低且趨勢疲軟,導致CTA管理人很難獲取高於交易成本的回報。全球宏觀經理人在2010年代也難以獲取回報,因為大多數成熟經濟體在低而穩定的通膨和接近零利率的環境下,實現的增長情況相似。

然而,自2021年以來,出於五個原因投資環境已徹底改變:

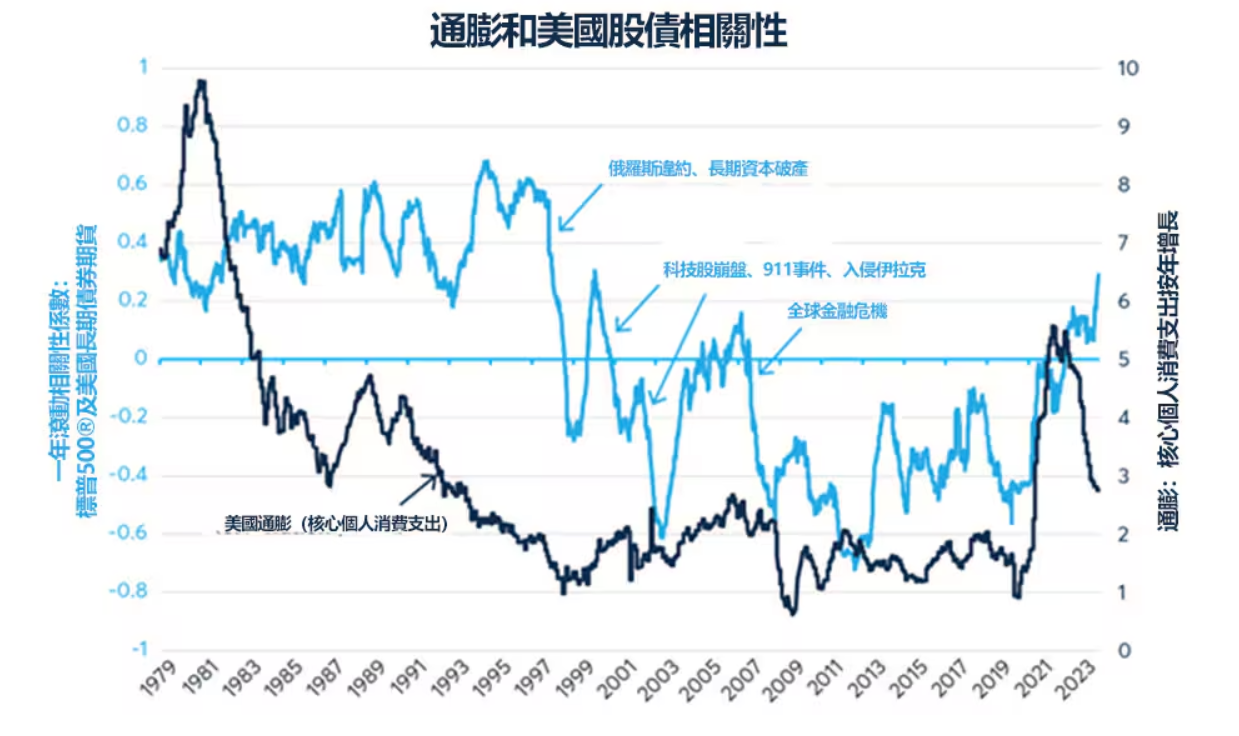

股票和債券之間的負相關已經轉為正相關。數學上來說,正相關意味著同時做多股票和債券的投資者多元化程度較低(圖2和圖3)。

隨著短期利率和長期債券殖利率飆升,美國公債價值暴跌(圖4)。

高收益債券與國債的價差仍處歷史低位,這意味著除非利差進一步縮小到前所未有的水平,否則高收益債券可能難以獲取出色回報(圖5)。

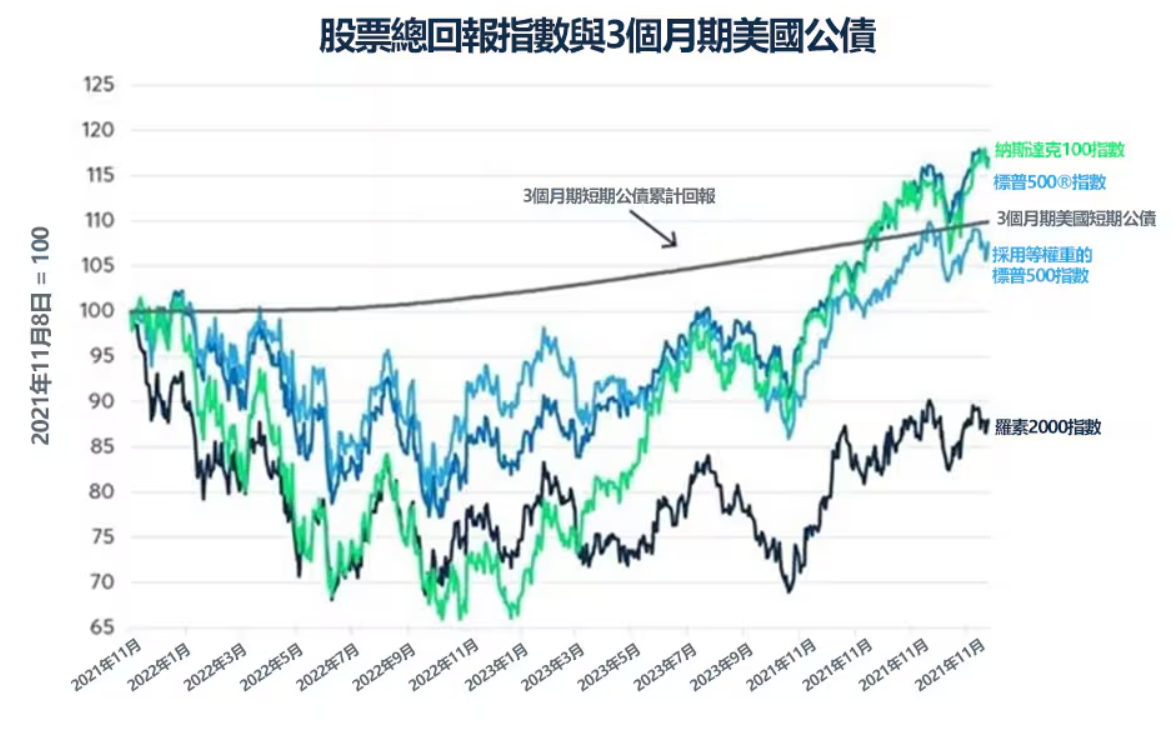

股票回報率也下降,2022年出現嚴重的熊市之後,在2023年和2024年迄今為止開始復甦,使得標普500指數等部分基準指數的表現略優於短期公債,而羅素2000指數等其他基準指數則落後(圖6)。

較高的融資成本威脅到許多只做多頭的投資,包括私人信貸、私募股權和創業投資。尤其是價格暴跌的商業房地產。

圖2:高通膨將股債相關性推回正相關

資料來源:彭博專業服務 (PCE CYOY、 SPX 及 US1))、芝商所經濟研究部的計算

圖3:在負相關性,只做多頭的股票/債券投資組合表現出色

資料來源:彭博專業服務(SPX、SP1、ES1、US1、FDTR)、econ.yale.edu/~schiller/data.htm(1983年前的股利)、芝商所經濟研究部的計算

圖4:自2020年3月以來,高通膨已導致長期債券的價格下跌了50%

資料來源:彭博專業服務(WN1)

圖5:公司債券與國庫債券之間的價差接近歷史低點

資料來源:彭博專業服務(LF98OAS)

圖6:自2021年11月起,大型股的表現幾乎不曾優於短期公債

資料來源:彭博專業服務 (GB3、 RU20INTR、SPXT、SPXEWTR、 和 XNDX)、芝商所經濟研究部的計算

任何只做多頭的投資必須比短期公債的回報率更高,才能將其風險合法化。當短期公債的利率接近零時,人們很常議論是否要承擔槓桿純多頭風險。當短期公債每年回報5%時,就更難證明此類投資的合理性。相比之下,5%的短期公債殖利率對於CTA趨勢跟隨者、貨幣外包和全球宏觀管理者來說相當有利。

通貨膨脹支撐了股票和債券之間的相關性變化。從1970年代到1998年,股票和美國國債通常呈現正相關,且相關係數通常在+0.4左右。這是因為投資者的主要擔憂都著重在通膨問題。當經濟資料強於共識時,債券殖利率通常會上升,並導致債券價格下跌。股票通常會與債券價格走勢一致,因為較高的殖利率會吸引資本移出股票市場。

自1998年的俄羅斯違約和長期資本管理(LTCM)對沖基金危機以來,股票和債券之間的正相關開始減弱。當投資人對金融不穩定性的擔憂超過對通膨的擔憂時,股債相關性通常會轉為負相關,從而增強了只做多頭股票和債券組合中固有的多元性。這種相關性的變化在2001年科技股崩盤時得到進一步推動,當時股票價格和債券殖利率下跌,而債券價格飆升。2008年的金融危機最終將股債相關性推向深度負值區間,並持續了超過十年。低通膨時期是促進市場心理及相關性結構變化的關鍵。

然而,2021年通膨再起將股債相關性推回正相關,混合股票/債券投資組合的風險調整表現則急劇惡化,如圖2所示。雖然股票在2023年及2024年迄今為止有所反彈,但債券仍尚未復甦。

在此同時,世界各地的經濟表現差異很大,美國經濟仍在快速成長,中國經濟表現不佳,而歐洲和日本則處於中間地帶,這可能會釋放出強勁的宏觀趨勢,使全球宏觀和CTA趨勢追隨者能夠獲得與股票和債券關聯性低的正報酬收益。事實上,此類策略在2020年迄今為止的表現已出現強勢回升(圖7)。

圖7:較高的利率和宏觀經濟之間的分歧提升了對沖基金的回報

資料來源: HFR, Inc. www.HFR.com. HFR 指數經 HFR, Inc. 許可使用,該公司並不批准或認可這些材料中討論的內容。

只做多頭投資和對沖基金投資的相對吸引力展望,很大程度上取決於通膨的走勢。從1992年至2021年,通貨膨脹率較低且穩定。這有幾個原因:

冷戰的結束代表軍事支出大幅降低,從而有更多資源可用於投資創造商品和服務的生產能力。

關稅和貿易總協定(GATT)及其繼任組織世界貿易組織(WTO)擴大了自由貿易,後者更減少了貿易壁壘和貿易摩擦。

中國和前東方集團國家融入全球經濟,在初期帶來極大的勞動成本差異,有助於抑制高收入國家商品生產部門的工資增長,並使廉價製成品湧入西方經濟體。

生產力成長率從1990年代中期至全球金融危機期間激升,這是因為網路的第一波浪潮削減了中間商。

現在,其中許多趨勢已經停止,或遭到逆轉。

隨著地緣政治衝突加劇,國防支出在全球GDP的比重不斷增加。

擴大自由貿易的趨勢已逆轉為保護主義的全球浪潮,以及生產本土化和近岸化,而後者在本質上是通貨膨脹。

中國這些曾經的低收入國家現在已成為中等收入國家,並且不再像從前以低廉價格供應商品。

以社群媒體為重點的第二波網路浪潮對提高生產力收效甚微,生產力成長急劇放緩。話雖如此,生成式AI有潛力創造第三個生產力快速成長期,從而抑制通膨(特別是在服務業)。然而,這點仍然有待觀察,而生成式AI也可能透過給電網、晶片製造商和銅生產商帶來額外壓力來推動通膨。

這些因素都可能會導致通貨膨脹,並可能使短期利率長時間保持在較高水準。此外,即使利率期貨市場中普遍預期的降息得以實現,政策利率也可能保持在遠高於零的水準。

值得注意的是,1992年至2021年的低通膨時期並非史上首次。從1954年至1965年間,美國也曾經歷低通膨,當時只做多頭債券和股票的投資組合蓬勃發展。此後,由於1960年代末的越南戰爭和大社會計畫導致美國經濟過熱,通貨膨脹從1966年到1969年出現了初期飆升。在1969年至1972年間,通貨膨脹率有所下降,但並未完全降至先前的水準;接著在1973年至1980年期間出現了兩次大規模的通貨膨脹(圖8)。

圖8:最近的通膨飆升是否與1965年至69年期間相似?

資料來源:彭博專業服務(CPI YoY)

人們可能會想知道,這次全球經濟是否也走上了類似道路。儘管通膨已從2022年的高峰6.6%(排除食品和能源)回落,但仍約為疫情前正常水準的兩倍。如果通膨沒有回到疫情前的水準,可能會對債券和股票的純多頭投資者產生負面影響。1970年代,債券殖利率飆升,股價在價格區間交易,且經通膨調整後的價值損失高達70%。標普500指數市值的GDP佔比從110%下降至25%(圖9)。

圖9:現今美國的股票估值可能過高。

資料來源:彭博專業服務(SPX、GDP CUR$、USGG10YR)、1962年以前的債券殖利率:www.multipl.com。

目前,就市值與GDP比率而言,股票交易接近歷史高位,而其他指標,例如市銷率和市淨率也處於歷史高點。考慮到估值過高的可能性,即使通膨和債券殖利率不再上升,股票也可能表現不佳。因此,部分投資者可能會考慮與傳統股票和債券投資相關性較低,且在較高利率環境下表現良好的替代方案。

閱讀更多

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情