FX168財經報社(亞太)訊 美國銀行體系儲備金是聯準會決定繼續縮減資產負債表的一個關鍵因素,該儲備金已跌破3萬億美元,降至2020年10月以來的最低水平。在持續「縮表」下,市場擔憂2019年9月情況重演,當時聯準會縮表導致儲備過於稀缺,短缺導致關鍵貸款利率和聯邦基金利率飆升。

在美國,縮表指的是聯準會在經濟達到一定程度的穩定,並出現通脹壓力增加時,透過減少持有的債券和其他金融資產來相對減少負債,調整資產負債表的規模。爲了防止經濟過熱和通脹加劇,聯準會會進行縮表,這通常意味着逐步減少每月的資產購買量,直至停止或減少資產購買速度。

縮表政策的目的是逐步將市場恢復到貨幣政策更加自然而非依然央行干預的狀態,緩解可能出現的過度擴張或通脹風險。

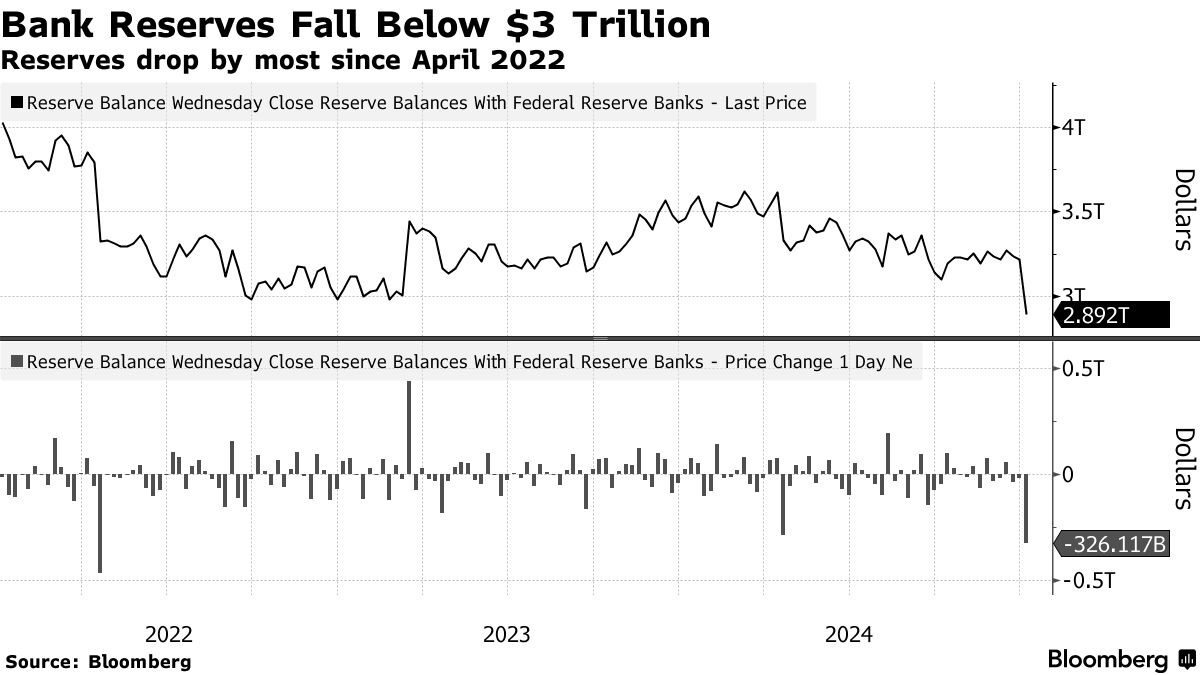

根據聯準會週四(1月2日)公佈的數據,截至1月1日當週,銀行儲備下降約3260億美元,降至2.89萬億美元。這是兩年半以來最大的單週降幅。

(來源:Bloomberg)

此次下跌發生之際,年末形勢迫使銀行削減回購協議交易等資產負債表密集型活動,以加強監管賬簿。這意味着現金被導向央行隔夜逆回購工具等地方,從而抽乾了聯準會賬簿上其他負債的流動性。2024年12月20日至12月31日期間,RRP餘額增加了3750億美元,週四又減少2340億美元。

與此同時,在金融機構繼續償還銀行定期融資計劃貸款的同時,聯準會也一直在通過量化緊縮計劃從金融體系中清除過剩現金。

隨着美國決策者繼續量化寬鬆,華爾街策略師們一直在密切關注最低的儲備水平——一些人估計,包括緩衝在內,儲備水平在3萬億至3.25萬億美元之間。

聯準會決策者在上個月的會議上表示,聯準會將繼續縮減資產負債表。

該行還調整了RRP工具的利率,使其與聯邦基金利率目標區間的下限保持一致。這給短期利率帶來了下行壓力,一些人認爲,這可能足以在一段時間內緩解儲備短缺的問題。

不過,關於聯準會還能維持量化緊縮多久而不引發2019年9月記憶的爭論仍在繼續。當時,在聯準會縮減資產負債表的同時,儲備變得過於稀缺,短缺導致關鍵貸款利率和聯邦基金利率飆升。

也正因如此,聯準會被迫干預以穩定市場。

儘管聯準會在2024年6月份降低了允許到期且無需再投資的國債數量的上限,但目前尚不清楚該計劃何時會完全結束。

最近恢復債務上限可能會使政策制定者更難判斷理想水平,因爲財政部爲保持上限而採取的措施往往會人爲地增加金融系統的流動性並掩蓋儲備稀缺的指標。

紐約聯儲公開市場部門對一級交易商和市場參與者的調查中,有2/3的受訪者預計量化緊縮將在2025年第一季或第二季結束。

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情