2023香港股市(HSI恒生指數)能否在亞洲股市中表現最好

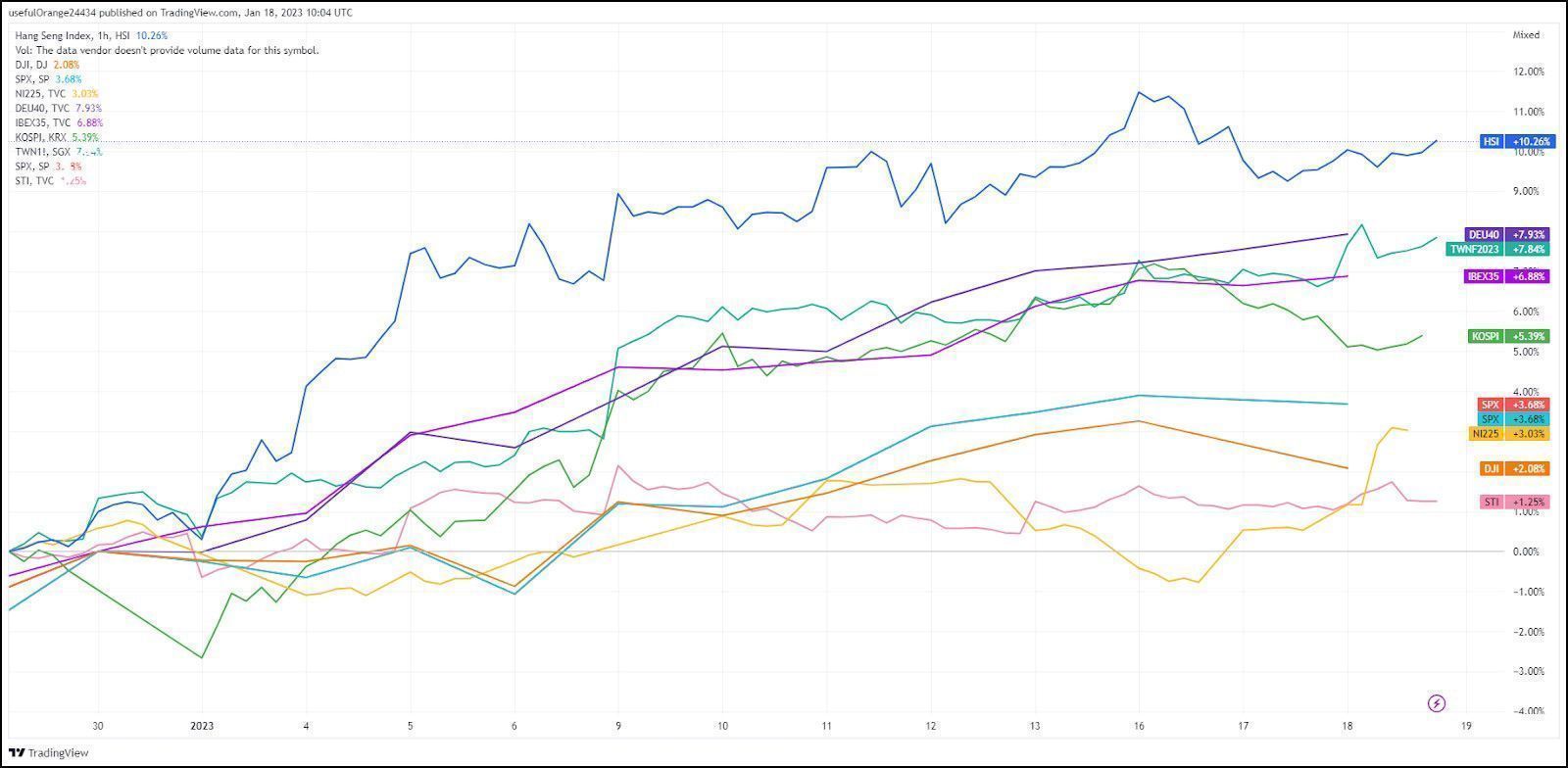

進入2023年以來,在短短不到1個月的時間,港股就成為了亞洲表現最好的股市,截止2023年1月18日,恒生指數累計上漲9%,恒生科技指數累計上漲9.2%。

不僅如此,2022亞洲表現不佳的股市也紛紛上漲,除香港股市外還有中國上證指數、台灣加權指數、越南VN30指數,而2022亞洲表現亮眼的股市則紛紛下跌,比如土耳其伊斯坦堡100指數、印尼綜合指數。甚至連美元指數也都回到了2022年6月左右的水平,最低觸及101.77(2022最高114.78)。

似乎進入2023後,2022的一切都反過來了。

那港股爲什麽能在亞洲衆多市場當中表現出色,以及為未來2023港股的強勢能維持多久,Mitrade研究團隊將在下文進行詳細分析。

【資料來源:Tradingview】

▶ 香港股市從什麼時候開始走強

1. 内地股市與香港股市的聯動

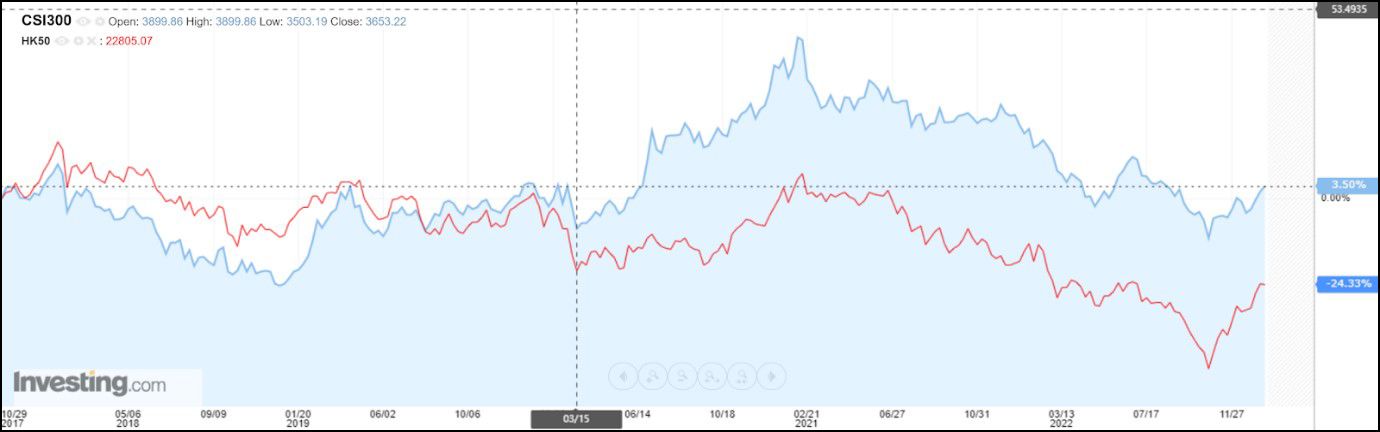

Mitrade團隊發現,要判斷這一時間節點,可以通過從中國滬深300指數與香港恒生指數的相關性中找到答案。

數據顯示,在2020年3月Covid-19引發全球股災后,兩者的相關性為0.86(即滬深300每上漲1%,恒生指數則上漲0.86%),到2023年1月,兩者的相關性為0.955。換句話說,自2020年3月后,中國滬深300指數與香港恒生指數的關聯度越來越高,恒生指數表現好,與滬深300指數表現好是分不開關係的。

滬深300指數與恒生指數走勢對比圖【資料來源:Investing.com】

并且兩者近期上漲的時間點同樣為2022年10月,再次驗證了我們的邏輯。

摩根士丹利Laura Wang分析師團隊在12月8日的报告中也表示,看好中國和香港的股市,甚至認爲中國股市有可能跑贏全球其他股市。在12月4日,摩根士丹利也將中國股票的評級從持股觀望(Equal-weight)上調至增持(Overweight)。理由很簡單,摩根士丹利認爲中國持續優化疫情防控的舉措能給市場帶來信心和經濟復蘇。

看好中港兩地市場的投行除摩根士丹利外,還有高盛。高盛將中國香港股票從低配上調至平配,A股市場則給出了高配。

2. 互聯網板塊帶動的財富效應

除此之外,我們的研究團隊還發現,港股自2022年10月以來的强勢表現是由互聯網板塊帶動的。

我們對比了4個美股ETF后發現(代碼:KTEC-GXC-KWEB-PGJ),中概股中的互聯網公司漲幅尤爲明顯,諸如騰訊控股、阿里巴巴、美團、京東、拼多多等等,使得KWEB自2022年10月以來,漲幅高達38.2%。

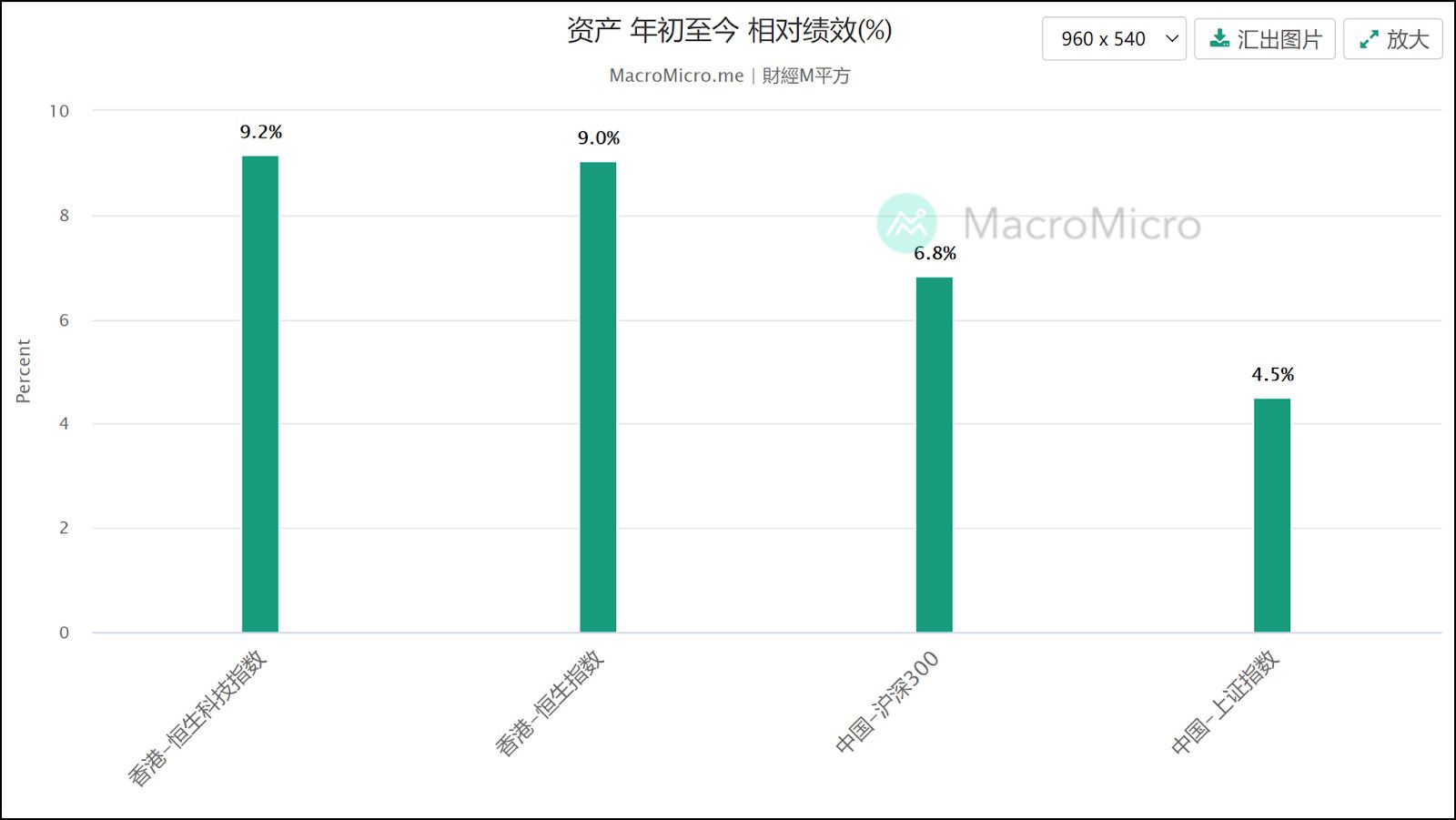

KTEC-GXC-KWEB-PGJ走勢對比圖【資料來源:財經M平方】

香港股市與中國股市漲幅對比圖【資料來源:財經M平方】

| 小結:年初至今(2023.1.18),恒生指數上漲9%,恒生科技指數上漲9.2%,滬深300指數上漲6.8%,上證指數上漲4.5%。 |

▶ 港股近期表現是牛市起步還是熊市反彈

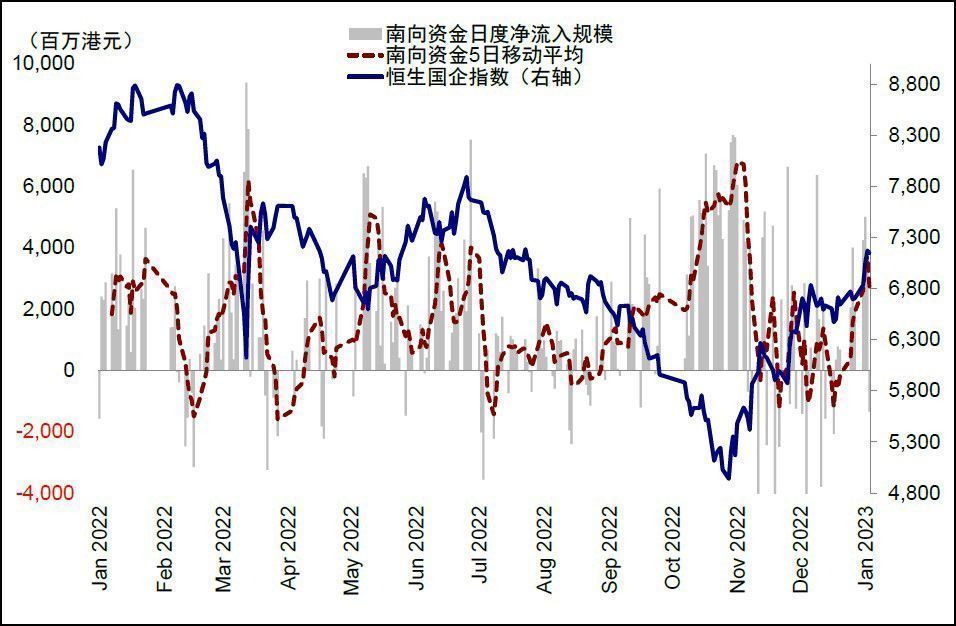

資金流向能反映出投資者對該市場的情緒,一個市場的資金如果是净流入的多,就證明投資者的情緒是比較樂觀的,相反,如果一個市場的資金如果是淨流出的多,就説明投資者的情緒是比較悲觀的。

1. 内地沒買

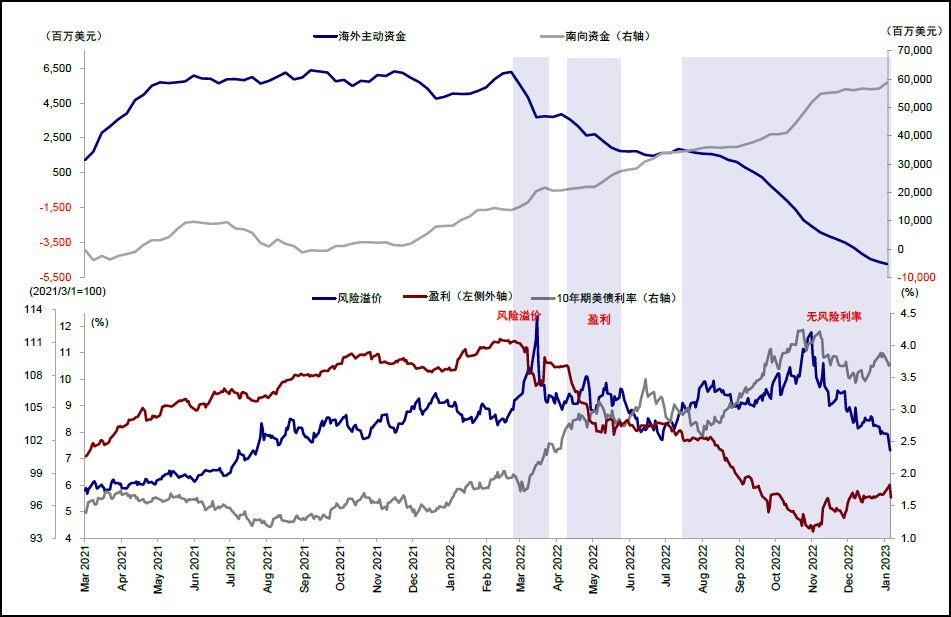

我們從南向資金的數據中發現,在2022年的港股市場,有3次較大的净流入,分別是3月、7月、10月,其中兩次(3月和10月)是在港股出現大幅下跌的情況下買入的。反而到了2023年1月以來,資金是呈現淨流出的狀態。説明年初至今恒生指數9%的漲幅,并不是内地資金在推動。

【資料来源:EPFR,Wind,中金研究部】

2. 外資沒買

香港股市的資金組成當中,除南向資金以外,還有很大部分是外資(即海外主動資金),而外資實際上從2021年10月就已經逐漸撤離香港,2022年則一直維持著資金流出的趨勢。即便是在2022年10月,恒生指數開始反彈后,外資的流出依舊創出新高。中金公司的數據顯示,2022年7月15日以來外資已經持續流出25周,規模達93.9億美元。這説明了,港股近期的漲幅當中,外資參與度很低。

【資料来源:EPFR,Bloomberg,中金公司研究部】

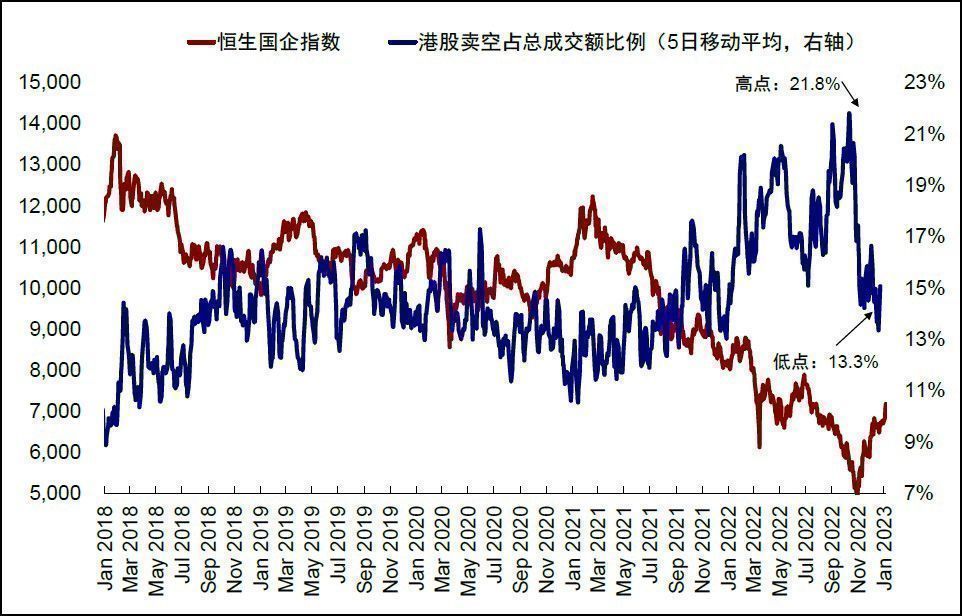

3. 主要是靠空頭回補

在整個2022年當中,港股賣空的比例是在逐步上升,直到2022年10月上旬創下年度新高(21.8%),才開始出現明顯的下跌趨勢。賣空比例的上升説明投資者對未來預期比較悲觀,紛紛進行賣出(俗稱沽空股票),而當投資者賣出股票后,需要在某個時刻把股票買回來還給券商。

不僅如此,香港證監會SFC的數據顯示,淡倉存量也同樣在減少。截至12月23日,有空頭倉位的個股651只,占流通市值加總比重為1.33%,低於11月初的1.44%。從這個角度也説明了,其實港股這一輪漲幅的主力是空頭回補。

【資料来源:Bloomberg,FactSet,Wind,中金公司研究部】

▶ 2023香港股市預期走勢的3個階段

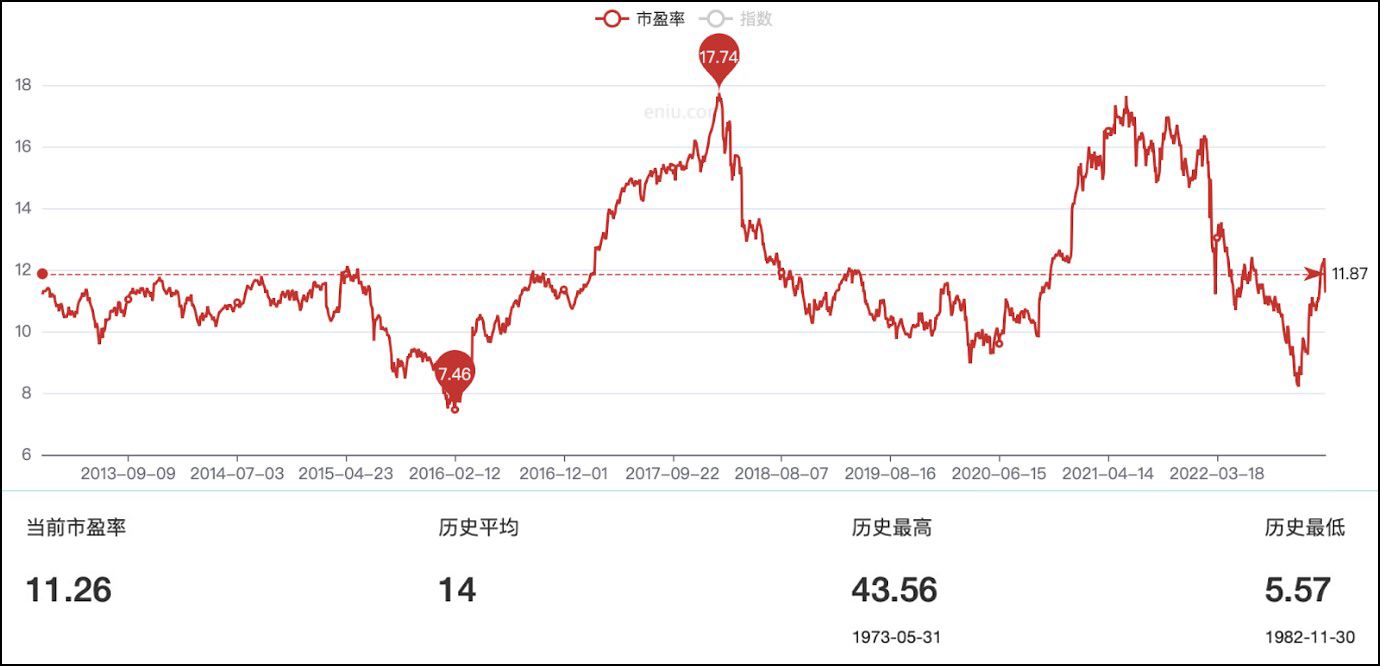

2023港股的走勢我們預期將分爲3個階段,分別是:空頭回補、修復盈利、外資回歸。從目前港股整體的估值(11.26)來看,距離歷史平均值14仍有距離,後續隨著行情走强,未來有望超過歷史平均值,並延續强勢。

恒生指數歷史市盈率走勢圖【資料來源:億牛網】

1. 空頭回補階段

這部分為港股目前正在經歷的階段,市場風險偏好修復,投資者逐步回到這個市場中來,并且把之前賣空的頭寸贖回。這個階段的標志是恒指相對美債的風險溢價率回到歷史均值(7.52%),目前只有6.23%。

2. 修復盈利階段

我們從港股的歷史走勢當中能觀察到,在2017-2018年閒,港股也有從低位中上漲的階段,這部分標志是港股企業的財務數據逐漸由低於市場預期,轉變成好於市場預期,盈利能力增强,恒生指數的估值隨之上升。今年的這個階段,可能需要依賴中國在疫情放開后的經濟復蘇情況。

【資料來源:Bloomberg,EPFR,中金公司研究部】

3. 外資回歸階段

當市場風險偏好回升,經濟復蘇的確定性增加,企業的盈利和增速雙雙攀升時,外資則會重新成爲這個市場的主力。這也是回顧歷史當中,我們發現,外資只有在中國基本面和政策穩定的情況下,才會變成净流入。

中金公司預測,2023年港股存在14~18%的修復空間,并且基於6~10%的盈利增長和5~8%的估值修復。法國巴黎銀行則認為,恒生指數2023上半年有機會挑戰23000關口。

▶ 投資者建議關注的香港股市(HSI恒生指數)交易機會

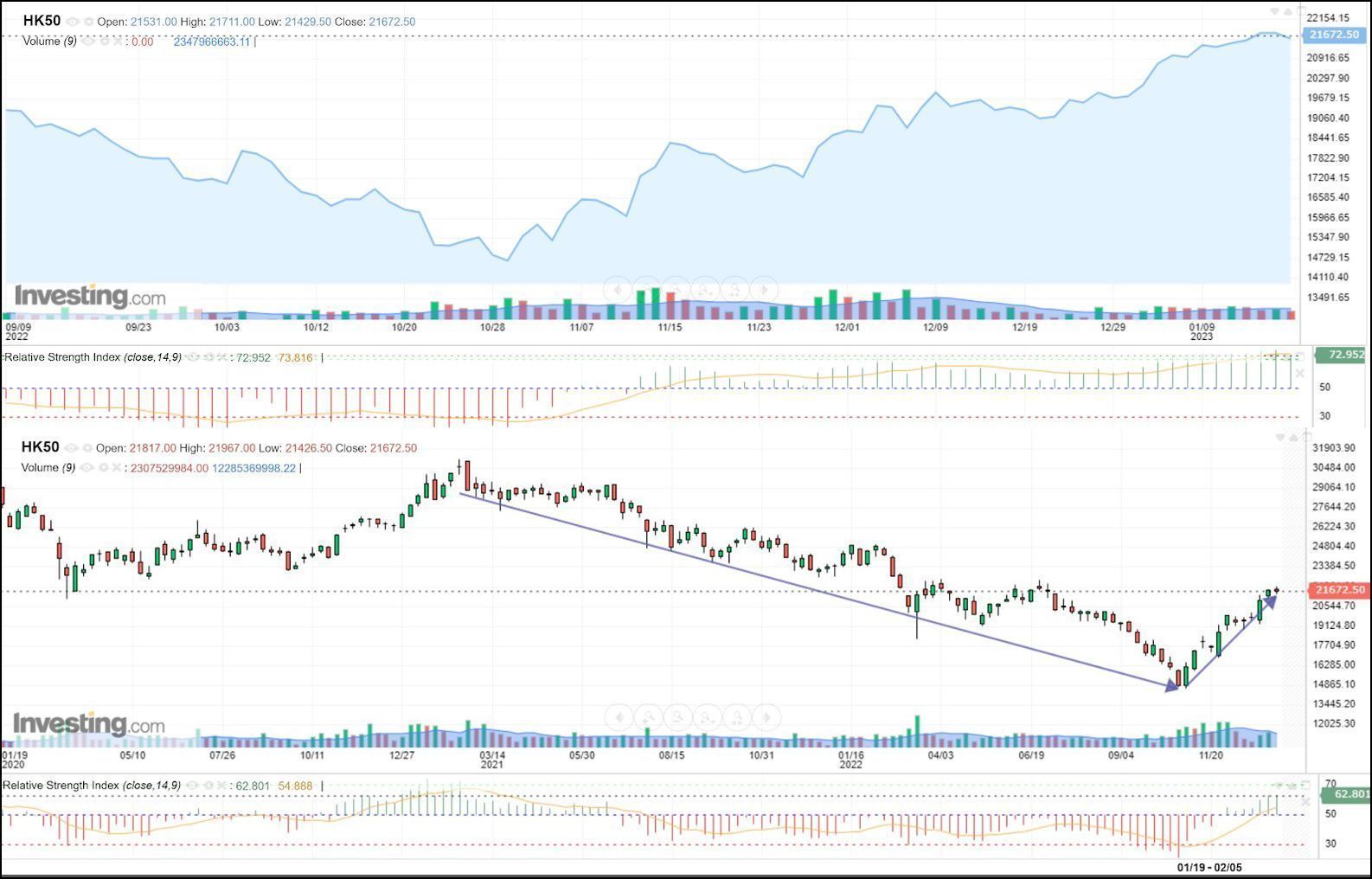

恒生指數走勢圖【資料來源:Investing.com】

港股從10月以來已連續上漲超過2個月,短期可能面臨以下風險。

1️⃣美聯儲或將在2月份加息25基點,打壓通脹;

2️⃣企業2022財報普遍低於市場預期,預示全球經濟或將面臨衰退危機;

3️⃣中國内地以及香港剛剛放開疫情管控,可能迎來新一輪的感染高峰,經濟仍有較大的不確定性;

4️⃣恒生指數的日圖上顯示,RSI正從70邁向80的超買區域,而周圖上顯示,從10月以來的這輪漲幅的斜率超過45°,目前已到22000-23000附近的壓力位,預示著短期行情可能會出現回調。

因此,我們建議長綫投資者可以關注回調后的位置考慮做多交易,而短綫投資者則可以關注短期的見頂信號考慮賣空交易。

▶ 結論

恒生指數雖然短期可能受全球經濟衰退、美聯儲持續加息等面臨回調風險,但憑借其較低的估值,背靠中國內地市場,未來1年仍舊充滿增長機會,適合投資者長期持有,投資者也需要管理好短期頭寸,避免獲利回吐。

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情