.jpg)

想開始投資外匯,首先得找一��家可靠的外匯交易商。最重要的是搞清楚每家交易商能提供什麼樣的服務來幫助您交易。怎麼挑選靠譜的外匯交易商?這篇文章整理出了2025年台灣外匯經紀商推薦名單,幫您輕鬆找到最適合的外匯交易好夥伴!

台灣外匯經紀商排名及推薦

這裏我們介紹七個台灣安全的外匯經紀商,並且分析其優劣勢等各項因素,希望為讀者選擇外匯經紀商提供一些參考和幫助。

*請注意:下列7個外匯經紀商僅為參考,行業內還有其他優秀外匯交易商,所有關於交易商的相關介紹均由文章作者整理,請讀者朋友們查閱相關資料,挑選出最適合自己的。(因平台交易細則可能存在調整,具體交易細則以當前各平台官網爲準)

1.元大期貨

元大期貨在2017年取得槓桿交易商牌照,是台灣首家取得槓桿交易商資格的期貨商,可以執行受台灣監管的差價契約CFD交易。元大期貨為客戶提供MetaTrader 5交易平台,目前有35種外匯貨幣對可交易。平台對外匯、貴金屬、原油等商品提供0點差優惠,但國外指數和國外個股提供0.01%和0.1%的作業處理費,無隔夜費,最小0.01手、提供最高30倍槓桿、雙向交易。

✅ 槓桿倍數:根據貨幣對的種類,一般客戶為20x,30x,專業客戶可申請調升

✅ 交易成本:無最低入金限制,主要看交易人想交易的商品所需保證金,最低交易限額0.01手,美金出入金

✅ 監管:台灣金融監督管理委員會證券期貨局(FSB)

✅ 交易時間:每週一到周五 (GMT+8) ;T日 05:05~T+1日 05:00,夏令;T日 06:05~T+1日 06:00,冬令

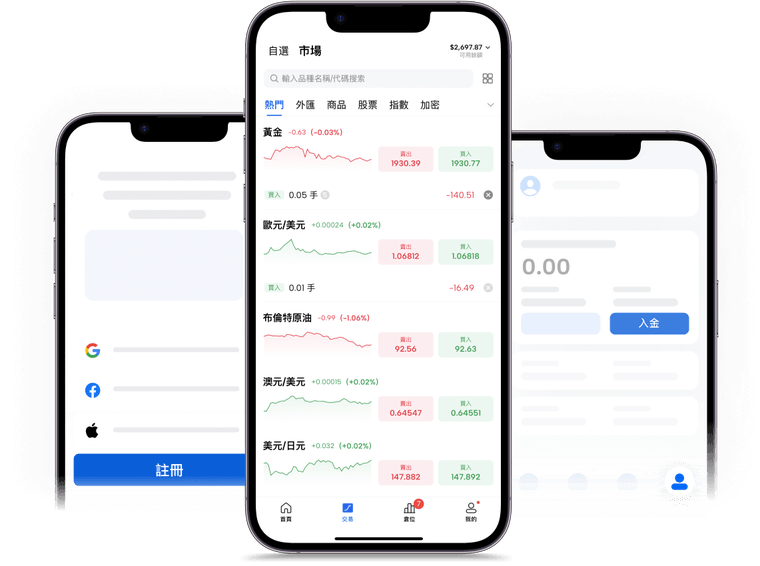

2. Mitrade

Mitrade成立於澳洲,是在澳洲證券投資委員會監管下的正規券商,全球用戶量達百萬。獲得2022亞洲最佳外匯劵商、2023亞洲最佳行動交易平台等多項榮譽。許多外匯券商不同,Mitrade的交易平台由自主研發,簡單快捷容易上手的平台操作充分考慮到了新手投資者的交易需求,適合初學者進行交易。同時Mitrade還提供負數餘額保護,這也意味著任何市況下,受到保護的投資者的賬戶虧損都不會超過本金,負數餘額及時清零,提升風險管理能力。除此之外,Mitrade還提供台灣本土化的服務,有5*24小時的中文客服。

✅ 槓桿倍數:槓桿為交易者靈活選擇,最低1x,最高可達200x

✅ 交易成本:0佣金,低點差,交易數量低至0.01手,適合小額投資者,50USD即可開啓1筆交易,支援新台幣出入金

✅ 監管:由CIMA授權並受其監管,SIB牌照1612446;由ASIC授權並受其監管,AFSL牌照398528

✅ 交易時間:24小時交易

*注冊即贈50,000美金模擬幣,最低50USD即可開啓1筆交易!

3. 群益槓桿交易商

群益期貨受金管會中央銀行櫃買中心監管可以交易多個幣種,有效保證投資者的資金安全,奈米交易王平台、擁有外匯貨幣兌有12種,商品及海外指數可供交易。平台全部商品收取浮動點差和隔夜費,海外指數另外收取手續費,費率因不同產品收取,介乎0.01%~0.50%之間,同樣也提供槓桿、雙向交易,部分商品最低單筆手續費5美金。

✅ 槓桿倍數:根據貨幣對不同,有20x和30x

✅ 交易成本:浮動點差和隔夜費,海外指數另外收取手續費,費率因不同產品收取,美金出入金

✅ 監管:台灣金管會中央銀行監管

✅ 交易時間:24小時交易

4. 遠東商銀外匯

遠東國際商業銀行股份有限公司,為台灣的商業銀行。歷經多次變革,遠東商銀也提供外匯保證金交易。目前營業分行據點共有56間。開戶金額為一萬美元以上,交易門檻有些高,約海外交易商的 2 ~ 3 倍。平台會對主要貨幣對收取5個點差(或根據市況而定),其他貨幣對根據市況而定,同時收取隔夜費、無手續費,提供固定20倍槓桿,雙向交易。

✅ 槓桿倍數:20x

✅ 交易成本:開戶金額為一萬美元以上,交易門檻較高。根據市場狀況收取點差,有隔夜費

✅ 交易時間:24小時交易

5. IG

IG于1974年成立於倫敦,可以說是外匯市場上歷史最久的交易經紀商。IG提供數千個金融市場的機會,借助自主研發的先進平台與APP為客戶進入外匯市場提供通道。IG銷售辦事處遍布 17 個國家,IG也是一家富時250的成分公司,充分說明了公司實力和知名度。

✅ 槓桿倍數:最高可達200x

✅ 交易成本:賬戶0收費,交易流行貨幣對點差0.6起,有隔夜費,透過借記卡和信用卡的最低出金金額根據幣別有限制,美金最低為150美金,港幣為1250港幣。需要留意如果账户交易超過兩年未使用,每月初會向账户收取$18澳元的閑置费用

✅ 監管:受 ASIC 監管

✅ 交易時間:除部分特殊市場外,為24小時市場,週一04.00開市,週六05.00閉市

6. IC Markets

IC Markets 是一家ECN外匯交易平台,ECN外匯經紀商幫助零售客戶直接連接到流動性提供商,為交易者提供盡可能低的銀行間點差,並收取佣金作為交易成本。平台於2007 年在澳大利亚悉尼成立, 在金融領域擁有多年經驗。

✅ 槓桿倍數:最高可達1000x

✅ 交易成本:浮動點差,會收取低額佣金,根據入金方式不同接受美金,歐元等多種國際幣種

✅ 監管:受 ASIC 監管

✅ 交易時間:所有貨幣對之交易時間為每日伺服器時間00:01至23:59 (星期五為23:57)

7. CMC Markets

CMC Markets作為倫敦證券交易所(LSE)上市公司,接受全球多個主要國家政府監管機構分別監管,包括FCA、ASIC、FMA等。CMC Markets的交易平台可輕鬆客製化,直觀、簡潔、功能強大。用戶可交易近12,000種股指、股票、外匯、和債券等差價合約(CFD)產品。

✅ 槓桿倍數:最高可達500x

✅ 交易成本:有佣金費用和持倉成本,點差則根據不同貨幣對不同,针对如澳元/美元以及欧元/美元,為0.7点起, 而针对英镑/美元以及欧元/英镑為0.9点起。需要注意,平台入金方式只能透過銀行國際電匯轉賬,且會對1年未交易的休眠賬戶收取每月15美元閑置費用

✅ 監管:在不同国家的分支机构分别受到当地金融监管机构的监管, 其中包括FCA, ASIC等

✅ 交易時間:周日晚至周五晚,5天24小时交易

外匯經紀商是什麼?

外匯經紀商是提供外匯買賣平台的公司。像股票市場的券商一樣,外匯經紀商在外匯市場上扮演著中間商的角色,接收各方的買賣訂單並連接交易。個人投資者通過經紀商可以進入24小時貨幣市場。

外匯經紀商也可以稱為零售外匯經紀人或貨幣交易經紀人。大多外匯經紀公司只處理整個外匯市場交易量的一小部分。除了零售外匯交易商之外,投資銀行等大型企業也為機構客戶提供外匯經紀服務。

通常銀行只為您提供一些主要外幣兌換服務,然而,外匯經紀商能為您提供超過 100 種貨幣對的外匯交易市場。 某些貨幣對有可能出現較大的價格波動機會,是投機者賺錢的潛在市場。

這裏我們根據外匯經紀商訂單執行模式不同,將其分爲兩類:

◾ 交易櫃檯型外匯經紀商

交易櫃檯型經紀商,也被稱為做市商,英文名為Dealing Desk Broker,可簡稱為DD。這一類型的經紀商在交易中充當交易者的對手方,通過固定的買入與賣出報價,等待交易者根據他們的設置下單。本質上來說,交易櫃檯型經紀商通過低價買入、高價賣出以及利用買賣價差獲利。

大多數情況下,交易櫃檯型經紀商將交易者的訂單保留在內部的流動池內,不會在收到訂單後去外匯市場執行訂單,因此交易者需對這類經紀商有充足的信任。

◾ 無交易櫃檯型外匯經紀商

無交易櫃檯型經紀商,英文名為No Dealing Desk Broker,也可簡稱為NDD。這類經紀商不通過交易櫃檯傳遞交易者的訂單,而是將交易者的買賣指令直接發送到外匯市場,通過撮合相反的交易(做多與放空),形成連接這兩種訂單的橋樑。此外,交易者在無交易櫃檯型經紀商那裡看到的價格是來自全球銀行的實時報價,這表示當交易者在下訂單時的價格就是最終的交易價格。

如何選擇外匯交易商

我們回顧下,交易者選擇外匯交易商時應著重從哪些方面考察經紀商。

交易費用:除了佣金,點差等之外,投資者還應注意各種隱藏費用,如取款費或者賬戶閒置費用。

市場覆蓋範圍:確認平台提供的投資交易產品中涵蓋了投資者偏好的品種。

交易平台:外匯交易平台及其功能、工具是平台競爭的主要點,選擇一個適合自己的,同時需要注意很多平台提供的客戶端都是可根據個人偏好配置的。

出入金:出入金的限制,支付方式、費用都需要投資者在選擇時進行關注。

資金安全:建議通過網路或者身邊的朋友,對各個經紀商的聲譽進行一些調查。確認經紀商在接受哪些監管機構的監管,獲得了哪些牌照,倘若遇到任何意外或者清償困難,投資者如何保護自己。

客戶服務與支持:當交易遇到問題或困難時,要確保經紀商可以提供即時有效的客戶服務和支持。

選擇外匯經紀商交易外匯的好處

◾ 外匯經紀商為交易者提供了進入外匯市場的通道:大多外匯經紀商為零售客戶提供服務,大型銀行公司也為機構客戶提供服務。對於很多個人交易者,下單的單筆買賣訂單數額無論多大,外匯經紀商都能提供流動性,讓每一筆交易都有對手接單,這樣,交易者才能流暢地參與到外匯交易。

◾ 外匯經紀商允許客戶以可觀的槓桿率以小博大進行保證金交易:外匯交易商可以提供高達20~200倍的槓桿來交易外匯等商品,也就是只要提供一份保證金,就可以交易相當於保證金20~200倍規模的商品。

◾ 外匯經紀商主要靠買賣價差盈利,但也可能有佣金、服務費等其他方式:一般情況下,外匯經紀商是通過交易商品的點差來盈利,部分會提供低至0點差和浮動點差。

◾ 外匯經紀商允許零售客戶交易更多的貨幣對:目前,市場上,部分大型外匯經紀商提供高達上萬種貨幣對供交易者交易,在這些平台,交易者可選擇的範圍非常廣。如CMC 、IC Markets、IG等。

如何在外匯經紀商開戶?

以Mitrade爲例,外匯交易開戶流程十分便捷,按照平台每一步的流程提示,即可全部在網絡上完成。

第一步:填寫資訊並提交您的申請,註冊賬戶。 >> 點擊注冊

第二步:賬戶注資,通過多種方式(Skril, Poli, Visa, Mastercard, wire transfer)可快速存入資金。

第三步:開始交易,快速下單全球熱門交易品種的差價合約,如歐元/美元、黃金、原油、加密貨幣和全球股指。

FAQ1: 為什麼要選擇受監管的外匯經紀商?

我們在選擇外匯經紀商的時候需要特別注意,除了驗證外匯經紀商的公司信息的真實性以外,交易者在選擇經紀商時最需關注的一個部分是,你的外匯經紀商是否是持牌券商以及受到哪些地區金融機構的監管。

受權威金融機構監管的外匯經紀商意味著它必須遵守監管機構制定的標準,有助於確保外匯經紀商開展業務的方式合理且公平的。如果交易者對服務水平不滿意,或者認為自己被經紀商騙了,他們可以向其監管機構舉報受監管的經紀商。假設經紀商不受任何監管,那麼交易者就會面臨投訴無門的風險。

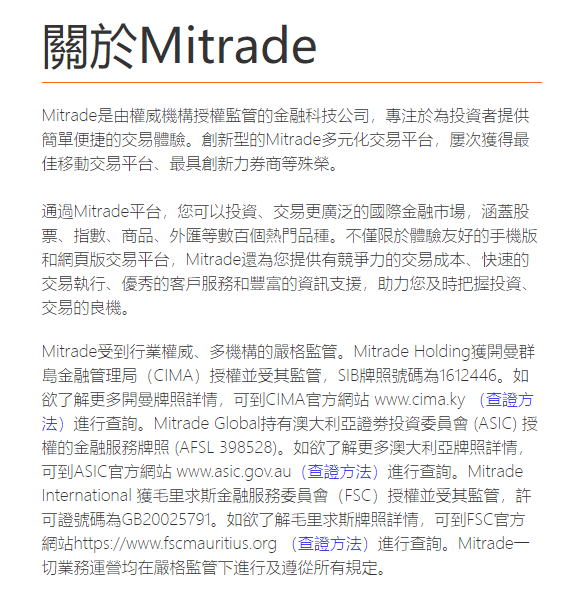

FAQ2: 如何驗證外匯經紀商的監管狀態?

每個受監管機構許可和授權經營的外匯經紀商都會收到一個唯一的 ID號,也被稱為金融牌照號碼,受監管的經紀商必須在其網站上出示其監管信息,這樣交易者能夠輕鬆地找到他們的牌照號並驗證真偽。

例如,Mitrade交易平台將他們監管的所有信息均展示在【關於Mitrade】的板塊,交易者在打開該網頁後會看到所有的Mitrade監管信息,如下圖:

【來源:Mitrade官方網站】

外匯經紀商的監管信息需要包括:金融監管機構名稱、所獲得的金融牌照澳、金融監管機構的官方網站以及查證方式。此外,交易者在驗證經紀商金融牌照時,需要特別注意經紀商的受監管狀態。假設交易者不確定經紀商的監管狀態,請直接聯繫經紀商並詢問他們當前的監管狀態。如果經紀商沒有給出答案,那可能是一個危險信號。

FAQ3: 外匯經紀商是如何賺錢的?

這裏我們按照文章開篇提到的2種外匯經紀商分別解釋:

交易櫃檯型經紀商是如何賺錢的:

假設交易者在交易櫃檯型經紀商那裡買入1手歐元/美元,為了滿足交易者要求,外匯經紀商需要先從其他零售交易商那裡尋求匹配的買單,或是將該買單轉交給銀行間市場的流動性提供商。這要做有利於降低經紀商風險,僅是從買賣價差中賺取收益。但在沒有匹配的訂單下,這類經紀商將作為你的對手方,也就是說交易者買入,經紀商自動賣出。

對於做市商來說,這種類型的經紀商的獲利來源於反向押註交易者的訂單,且自己承擔風險。如果交易者獲利,那麼經紀商虧錢,反之亦然。

那麼,這樣做合法嗎?

是的,這樣做是合法的。由於這類經紀商的訂單執行迅速,促使一些客戶能夠以更好的價格執行訂單,因此監管機構允許這樣的做法。但值得注意的是,在選擇這類經紀商時,交易者應擦亮眼睛,選擇具有權威金融牌照的經紀商。

無交易櫃檯型經紀商是如何賺錢的:

無交易櫃檯型經紀商並不是做市商,而是直接將交易者與流動性提供商聯繫起來,促使交易者能夠直接獲得最佳的買賣報價,這有利於交易者在交易貨幣對時的買賣價差較小,降低其交易成本。通常情況下,無交易櫃檯型經紀商重要分為兩種:STP和ECN。前者提供來自多個流動性提供者的報價,並添加一定的點數作為佣金。而ECN經紀商則不改變報價,但收取交易佣金。

無交易櫃檯型經紀商通過交易者在下單交易時交易價格的小幅上漲來獲利利潤,也就是說這類經紀商更希望交易者頻繁的交易,無論交易者賺錢還是虧錢,經紀商都可以從較高的交易量中獲取利潤。

除此以外,大多數外匯經紀商的賺錢方式是將以上兩種方式相結合,但不論使用哪種賺錢方式這些經紀商均需持有權威金融牌照,然後他們才可以選擇這些賺錢方式。儘管經紀商在選擇做其交易者的對手方可能有損失的風險,但市場中總有一些交易者是虧錢的,因此他們總歸能夠獲得利潤。

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情