DeFi是近几年最火,也是最受投資熱衷的板塊,出現了許多知名的項目,比如Uniswap(UNI)、ChainLink(LINK)、Maker(MKR)、Compound(COMP)、Synthetix(SNX)、Avalanche(AVAX)等。

什麼是DeFi?大家為什麼喜歡DeFi?它的未來投資價值怎麼樣?我們將在本文討論!

什麼是DeFi?

DeFi 全稱是Decentralized Finance,翻譯為去中心化金融,指的是通過智能合約(Smart contracts)來運作的新一代金融系統。它消除了傳統金融的第三方比如銀行、券商,讓用戶直接對用戶(也稱“點對點”)進行各類金融活動,包括交易、借貸、保險等。

*什麼是去中心化:簡單來說,去中心化指沒有單一老闆,沒有中央控制者,權力與資料分散在很多人或節點手上。用一句白話解釋就是:不是【一個人說了算】,而是【一群人一起維持系統運作】。

DeFi的誕生可以追溯到比特幣,因為比特幣的轉賬支付也是一種去中心化金融活動,但是人們普遍認為DeFi真正開始於以太坊網絡智能合約功能的出現。

2017年底,人們開始在以太坊網絡上搭建去中心化應用程序(DApps),包括金融類DApps,意味著DeFi誕生;

2020年,DeFi生態系統進一步擴大;

2021年,出現爆發式增長,DeFi的應用範圍愈加廣泛,湧現出大量項目,如Aave,Compound,PancakeSwap,Curve Finance等。

2022年,NFT與DeFi的融合開始出現,許多項目探索如何將NFT與借貸、質押等DeFi功能結合起來,開發新的金融產品。

2023年,全球對加密貨幣和DeFi的監管要求不斷增強,許多項目採取新的治理結構或技術解決方案,以確保符合法律和監管框架。

2024-2025年,DeFi經歷了顯著的資本流入,進一步推動了DeFi的創新與擴展。市場對去中心化金融的信心和需求不斷增長。

為什麼會出現 DeFi?

為什麼會出現DeFi?這個問題可以追溯到“為什麼出現比特幣”。2008年,中本聰創建比特幣,主要是不滿於全球央行(中心化機構)濫發法幣引發通貨膨脹的問題,想通過去中心化貨幣系統解決該問題。

與此類似,DeFi是想解決CeFi(Centralized Finance,中心化金融)中存在的行業痛點,比如不作為、暗箱操縱、欺詐、門檻限制、洩露隱私等,讓全球用戶無門檻享受各類金融服務,同時降低欺詐行為、業務成本,提高安全與隱私等。

DeFi與CeFi有什麼不同?

上述所知,DeFi的出現是為了解決CeFi的弊端。那麼,想必DeFi有自己的獨特之處,與CeFi是不一樣的。接下來,我們詳細看看兩者存在什麼差別。

| 名稱 | DeFi | CeFi |

| 框架結構 | 基於區塊鏈智能合約,無中央機構,由代碼與社區治理 | 依託傳統中心化金融平台(交易所、銀行等),由單一機構掌控資產與運營 |

| 是否去中心化 | 是 | 否 |

| 是否KYC | 一般不需要KYC | 必須KYC |

| 是否透明 | 空開透明 | 一般不公開 |

| 執行方 | 智能合約 | 人 |

| 開放性 | 完全開放 | 受限制,需要訪問權限 |

| 全球性 | 一般全球可用 | 一般有國家或地區限制 |

| 資產控制 | 使用者完全掌控自己的資產 | 通常放棄控制權,把資產存在第三方平台 |

| 主要風險 | 智能合約漏洞、鏈上攻擊、項目rug pull | 平台倒閉、黑客攻擊、政策監管風險 |

| 適用人群 | 熟悉區塊鏈技術、重視資產自主掌控的用戶 | 習慣傳統金融服務,偏好便捷操作與風險兜底的普通用戶 |

| 典型案例 | Uniswap、MakerDAO、Aave | 幣安、傳統銀行理財業務 |

【DeFi、CeFi不同之處 Mitrade整理】

DeFi代幣有哪些?

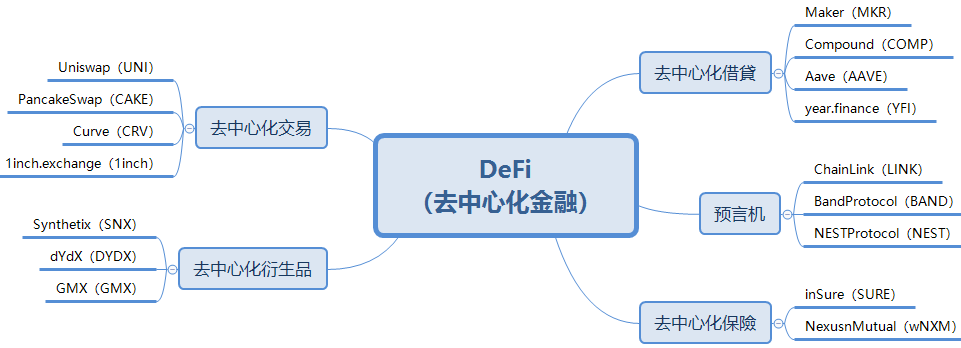

DeFi是一個比較大的區塊鏈應用板塊,可細分交易、借貸、衍生品、保險、預言機等,其中DeFi每個子板塊都有許多不同的項目,而這些項目基本都有對應的代幣,具體如下。

【去中心化金融DeFi應用板塊, Mitrade製作】

(1)交易

DeFi的交易板塊主要是去中心化交易所(Decentralized Exchange,簡稱DEX),允許用戶點對點交易各類虛擬貨幣,而且可以自己控制資產,不受Binance、Coinbase這樣的中央機構控制。

根據CMC顯示,目前約有380個DEX平台,比較知名的項目有Uniswap(UNI)、PancakeSwap(CAKE)、Curve(CRV),以及針對DEX聚合器1inch.exchange(1inch)等。(DEX聚合器,指的是把多个DEX平台汇聚在一起,帮助用户快速、低费率成交。)

(2)衍生品

DeFi中的衍生品是基於加密貨幣提供買賣權利的金融合約。本质上,DeFi中的衍生品也是一个交易平台,提供的是合成资产、期货、期权等衍生品交易,而DEX针对的是现货交易。

衍生品中比較流行的是Synthetix(SNX),dYdX(DYDX)、GMX(GMX),前者主要是提供合成资产,后面两个主要是针对永续合约。

(3)借貸

类似传统金融的借贷,DeFi世界也有借贷(去中心化借贷),只不过不涉及金融机构,而是通过智能合约匹配借方与贷方,借方直接支付利息给贷方。

DeFi中的借贷有抵押借贷、信用借贷两类,而专注借贷业务的项目主要有Maker(MKR)、Compound(COMP)、Aave(AAVE)以及针对借贷的聚合器year.finance(YFI)等。

(4)保險

DeFi上的保險與現實生活中的保險類似,当你因黑客攻击、技术等问题导致资产损失后,可通过理赔来减少损失,前提是已经买了对应的保险。保险类项目有inSure(SURE)、NexusnMutual(wNXM)。

*注意:DeFi上保險協議並非100%理賠,投資者在使用前需要看清楚條款與投票結果。

(5)预言机

DeFi中最容易被忽略的就是預言機,但它是維持DeFi正常運作必不可少的重要部分。通過預言機,DeFi才能獲得鏈下數據或外部數據,尤其需要預言機提供價格數據(俗稱“餵價”),否則會出現明顯價格差(DEX)、無法交易(合成資產)等問題。

主打預言機的項目主要是ChainLink(LINK)、BandProtocol(BAND)、NESTProtocol(NEST)。

如何投資DeFi?

不同DeFi分支,不同DeFi的玩法千差萬別,但是都可以歸類為兩種:

參與生態建設賺幣

簡單地說,使用平台/產品比如交易、添加流動性、出租、借幣等,一般都會獲得對應的代幣獎勵。比如,在Compound平臺借或貸款可以獲得COMP、在Uniswap添加流動性可以獲得UNI、在DYDX平台交易可以獲得DYDX。

參與這些活動,一般都需要懂得使用錢包交互,而且需要理解平臺規則,專業要求稍微高一點。

交易相關代幣賺錢

如果只是想單純地交易,可以選擇交易這些代幣。比如,你看好Uniswap的未來發展,可以使用Mitrade平台做多UNI,這樣會更加便捷,不需要使用錢包,也不用為了添加流動性降低資產使用率。

DeFi是否值得投資?

與其他板塊相對比,DeFi最鮮明的特征就是有實際性應用,通過提供金融產品或服務獲得收入,而這些收入會直接(空投)或間接(銷毀)分配給代幣持有者,意味著DeFi幣是有價值支撐。

另外,熊市對金融服務的需求會降低,但是牛市會增加,意味著DeFi項目會有更多收入,有助於代幣的價格上漲,而這些都是許多人未來看好並投資DeFi的原因。

截止2025年12月26日,根據CMC統計顯示,DeFi加密貨幣大約有2533個,市值2878.5億美元,整個加密貨幣市場(2.98萬億美元)佔比9.66%;24小時交易量10.5億美元,佔整個市場(855.5億美元)1.23%。

除了橫向看DeFi在整個加密貨幣行業的位置,還可以縱向看看DeFi自身的發展,其中總鎖定價值(Total Value Locked,簡稱TVL)是衡量DeFi整體價值最常用的評估指標。

從 DeFi TVL 的長期走勢來看,整個去中心化金融生態的成長軌跡相當清晰:

2018 年以前,DeFi 仍處於極早期階段,整體鎖倉規模幾乎可以忽略不計;2019 至 2020 年,隨著以太坊生態成熟與基礎協議陸續上線,DeFi TVL 開始穩定成長。

進入 2021 年後,DeFi 生態迎來爆發期,TVL 於年初突破百億美元關卡,並在短時間內加速上升,吸引大量資金與用戶湧入。至 2022 年,DeFi TVL 一度攀升至約 1,800 億美元的歷史高點,短短一年內出現數倍以上的成長幅度,展現出極強的資金聚集能力。這段期間,也因此被市場普遍稱為「DeFi 元年」。

隨後在市場進入修正與去槓桿階段後,DeFi TVL 出現明顯回落並進入震盪整理。截至目前,DeFi 的總鎖倉價值約維持在 1,190 億美元左右,顯示整體生態在經歷洗牌後,逐步回歸相對穩定的發展階段。

DeFi的未來會怎麼樣呢?對此,Mitrade持比較樂觀的看法,因為DeFi目前是區塊鏈最有前景的應用之一,因為區塊鏈與金融能夠無縫連接,不存在重大的技術難題,而金融又是最有錢的領域。

投資DeFi幣應注意哪些風險?

雖然DeFi板塊有比較廣闊的前景,但是也存在一些風險,因此要多加注意。

智能合約風險

DeFi主要是依靠智能合約來實現,而智能合約有可能被開發人員動了手腳或者五一寫錯代碼,也可能被黑客攻擊。一旦出現這些問題,資產就可能被盜或者永久鎖在鏈上。

詐騙的風險

在DeFi的世界裡有很多騙局,因為它們很容易上手。詐騙者通過DeFi詐騙,比如創建流動性池子,或者設置高回報吸引人,然後通過各種手段比如吸乾LP池子,偷取用戶的資產。

忘記私鑰的風險

DeFi一般都會用到錢包,如果用戶忘記了錢包的私鑰或助記詞,一般是無法恢復,這樣會導致錢包裡面的所有資產丟失。不像CeFi,忘記之後可以請求修改密碼。

價格劇烈波動風險

加密貨幣往往具有高波動性。如果幣價下跌,可能會面臨清算或者稀釋風險,這些主要在借貸、DEX方面比較明顯。當然,價格下跌,自然會引起資產貶值。

操作風險

相比單純的中心化交易,DeFi操作門檻較高,操作不當也會發生虧損。比如購買虛假的同名代幣、鏈接授權不知名的應用產品/平臺。

DeFi的常見問題

(1)那麼多DeFi幣,應該投資哪一個?

從板塊來說,去中心化交易所(DEX)是DeFi中市值比較大,而且需求更強,因此可有作為首選。另外,最好選擇龍頭幣,爆發力更強,而DEX的龍頭是Uniswap(UNI)。

(2)哪些錢包支持DeFi?

絕大多數錢包(Wallet)都支持DeFi產品的使用,比較主流的錢包主要是MetaMask、HyperPay。

(3)使用哪條公鏈的DeFi比較好?

平臺或DApps一般部署在多條公鏈(含Layer-2),比如Ethereum、Solana、Cosmos、Polygon、Polkadot等,通常都可以使用。如果你對安全性要求比較高,可以選擇Ethereum;如果想低手續費的網絡,可以切換到Polygon、Optimism。

(4)哪個DeFi項目能獲得更多獎勵?

獲得項目激勵,取決於參與人數、獎勵總量、個人貢獻、參與時間等多個因素,因此難以進行橫向對比,無法做出明確的判斷。但是,有一點可以明確的是,貢獻越大,獲得獎勵會越多,因此可以通過提高貢獻值來獲取更多激勵。

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情