原油ETF是什麼?投資原油ETF方法有哪些?

原油是全球交易量最大的商品之一,且是最主要的經濟驅動因素之一,在國際大宗商品交易市場中佔有舉足輕重的位置。目前投資原油渠道主要是:期貨、基金、ETF、股票以及期權等。原油ETF這種受散戶投資者偏愛的投資形式究竟有何利弊?

在本文將介紹原油ETF的基本知識、優劣勢以及,列舉幾個台灣及美股ETF產品和其他原油投資方式,便於您對原油ETF投資有初步認識。

什麼是原油ETF ?

原油ETF最早於2005年面世,是伴隨當時全球經濟強勢復甦的環境下誕生的。

原油ETF一般不直接持有原油實物,而是通過投資原油期貨或原油商品遠期、互換等金融衍生品,來跟踪原油期貨價格或者特定的原油指數,從而間接達到跟踪原油價格走勢的目的。

原油ETF的交易是通過交易所进行的,其買賣交易方式與普通股票交易一樣方便。

與傳統原油ETF相對的還衍生出了反向及槓桿型ETF產品,可以2-3倍做多或做空,其中2倍槓桿是主流。目前,美國是反向及槓桿型ETF規模最大的國家。反向ETF的走勢與標的指數或基準相同,都是密切關注指數走向,不同之處是方向相反,這也為原油ETF投資者提供了更多的投資選擇。

原油ETF投資產品推薦及對比

台灣原油ETF

1. 元大S&P 石油ETF(00642U)

發行商:元大投信

追蹤標的:S&P GSCI Crude Oil Enhanced Excess Return

管理費:1.00%

保管費:0.15%

最新數據:14.87元

元大S&P石油ETF是台灣唯一一隻與原油投資相關的金融產品,追蹤原油期貨價格,可透過此商品參與原油價格的上漲與下跌。其投資標的為標普高盛原油ER指數,與原油現貨價格相關性高達0.923。

2.iShares MSCI 台灣指數 ETF (EWT)

發行商:iShares(BlackRock)

追蹤標的:MSCI Taiwan 25/50 Index

總管理費:0.62%

最新數據:46.63美元

EWT 以追蹤台灣之市值加權指數績效為目標,覆蓋了前85%規模的市場。

3. 街口布蘭特油正2(00715L)

發行商:iShares(BlackRock)

追蹤標的:標普高盛布蘭特原油日報酬正向兩倍ER指數(S&P GSCI Brent Crude 2X Leveraged ER Index)

管理費:1%

保管費:0.15%

最新數據:11.79元

街口布蘭特油正2是台灣首檔追蹤布蘭特原油期貨指數正向2倍績效的槓桿型ETF。將英國洲際歐洲期貨交易所布蘭特原油期貨契約作為指標性參考,是目前布蘭特原油投資及避險的有效工具。

美股原油ETF

1. 全球XMLP和能源基礎設施ETF(MLPX)

發行商:Global X

追蹤標的:石油和天然氣管道公司(MLP)

管理費:0.45%

年股息收益率:10.1%

管理資產:5.06億美元

最新數據:7.59美元

MLPX追蹤Solactive MLP和能源基礎設施指數,該基金將重點追蹤中游石油和天然氣公司。 其中最大成分股為是石油和天然氣管道公司TC Energy Corp.(TRP)、石油和天然氣管道公司Enbridge Inc.(ENB)、以及綜合能源公司Williams Companies(WMB)。

2.iShares 全球能源ETF(IXC)

發行商:iShares

追蹤標的:全球各地大型能源股

管理費:0.46%

年股息收益率:11.88%

管理資產:6.908億美元

最新數據:18.41美元

IXC是一隻追蹤全球大型能源股票價格的ETF。其最大的成分股是埃克森美孚公司(XOM)、雪佛龍公司(CVX)和道達爾公司(TOT),均為型綜合性石油和天然氣公司。

3.能源精選行業SPDR基金(XLE)

發行商:道富SPDR

追蹤標的:全球大型綜合性石油和天然氣公司

管理費:0.13%

年股息收益率:15.57%

管理資產:83.313億美元

最新數據:34.62美元

XLE全部由美國公司股票構成,而其中大型公司佔很大比重。最大的成分股是雪佛龍、埃克森美孚和康菲石油(COP),它們均是大型綜合性石油和天然氣公司。

其它原油投資方式有哪些?

除了ETF以外,投資者還可以利用下列投資方式,在不涉及原油實物的情況下,進行原油交易。

1. 原油期貨

原油期貨被認為是除購買原油現貨外最直接且市場交易量最大的的商品交易方式之一,因为大多數人沒有存儲和分銷原油管道或场所。原油期貨具有極高的流動性,極易受市場因素等影響,因此對於原油现货價格的預測也非常困難。

目前市場上的原油期貨合約中,以西得克薩斯中質油WTI和佈倫特原油最受歡迎,此外,還有高硫原油期貨合約和新加坡交易所的迪拜酸性原油期貨合約(SGX)。由於原油期貨的投資合約交易金額較大,門檻高,并不适合中小投資者或者散户。

2. 原油股票

投資原油的另一種方式是通過投資原油股票。投資者不僅需要關注全球原油價格,而且還應該更深入研究某個原油公司的生產潛力,瞭解宏觀能源環境和競爭格局,以及追蹤公司的財務效益等,通過分析這些數據,於投資者可以挑選優質股票。

美國原油(USOIL)實時報價圖表

目前市場上原油生產的主要企業有:

中國石化(世界第一大煉油公司)

美國埃克森美孚(世界上最大的原油上市公司)

英國荷蘭皇家殼牌(全球運營4萬多家加油站)

英國BP(第一個在中東發現並開發石油的公司)

法國SA(擁有900個子公司,涵蓋能源生產所有領域)

3. 交易原油期權

期權交易機制類似期貨,期權允許投資者在期貨價格不符合預期時,選擇不平倉頭寸,賠償權利金,這種操作相當於為期貨買了一個保險。

舉例來說,當前石油價格為30美元/桶,如果您預計原油期貨在六月份價格40美元/桶以上,權利金為0.1美元,您只需支付0.1*1000=100美元就可買入一份期權。如果6月原油價格為45美元/桶,您執行合約,則通過買入這筆期權,您獲利。

成本:40*1000+100=40100USD

盈利:45*1000-40100=4900USD

如果價格走勢和您的交易方向相反,您也可以選擇不執行合約,那麼此時,您損失100美元權利金。

4. 原油CFD

差價合約是最受投資者歡迎的方法之一。由於原油行業的特殊性,例如原油期貨使得交易者不得不需要準備大量資金用於投資原油。差價合約交易則允許交易者使用保證金,利用槓桿的形式從原油價格漲跌中盈利,而交易者實際上並沒有買入原油。

例如您的差價合約交易平台Mitrade為您提供5%的保證金,那麼您只需存入您想開立交易總價值的5%即可進行交易,其餘部分則由Mitrade提供。比如,您想開立價值為1000美元的原油頭寸,那麼實際您只需支付50美元作為初始保證金。

差價合約交易平台通常不收取手續費,而是從價差中獲利。另外,差價合約不受期貨標準手數的限制。比如一手標準原油期貨為1000桶,而Mitrade平台允許交易者最低開設10桶的差價合約交易單。

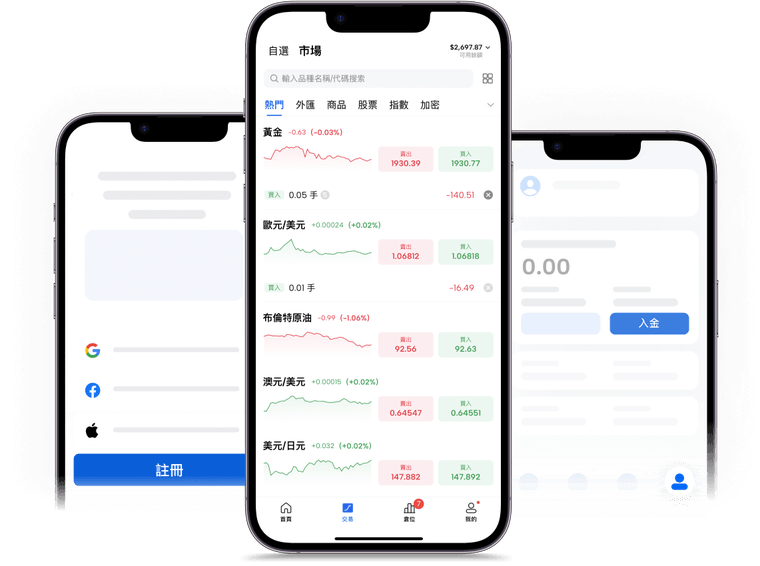

Mitrade平台是受澳洲ASIC正規監管的CFD交易經紀商。同時爲客戶提供網頁版的交易平臺和交易APP。平台提供0佣金、低價差和最高1:200槓桿,支持雙向交易。重要的是,該交易所具備止損止盈功能,讓用戶能夠最大化利潤並及時止損。

現註冊可領取新人福利:註冊領取USD10贈金!交易在領取USD90贈金!享USD50000模擬賬戶體驗金!

但值得投資者注意的是,差價合約是一種槓桿產品,因此投資風險會大大增加。投資者在交易時一定要設好止盈、止損,避免重大損失的產生。

投資原油ETF的優勢有哪些?

很多投資者將原油ETF將納入投資組合,其原因主要有以下5點:

證券交易所所開戶交易,操作簡便

原油ETF是在證券交易所交易,可以像投資組合中的股票一樣進行直接交易,無需另開期貨賬戶,手續簡單。

日內交易且分散風險

通過ETF形式參與投資有利於避免交易波動率較高的單一股票風險。ETF相較股票有更高的流動性,可以在同一交易日內頻繁交易,捕捉短線波動機會。

稅收優惠

從稅收的角度來看,原油ETF直到出售時才產生資本得利稅,因此ETF擁有比其他基金更大的稅收優惠。

交易成本相對低廉

ETF的支付成本較低廉,沒有原油實物交易的保管費、儲存費、保險費等費用,原油ETF的管理費通常約為0.3%-0.4%左右,與原油期貨、原油股票等其他原油投資方式相比平均可節約2%-3%的費用。

雙向交易

ETF操作靈活,投資者可以做多或做空ETF雙向交易,而且通過設置限價和止損點的形式進行風險管理。

總之,原油ETF保留了原油期貨的部分優勢,且爆倉風險相對較低,投資門檻相對較低。

在選擇原油ETF,注意選擇規模大有實力的機構,這些機構的研究體系更加完善,對原油市場價格的捕捉更敏銳,資金安全更有保障。

投資原油ETF的風險有哪些?

投資原油行業有獲得豐厚回報的機會,但也存在高風險。原油ETF這種投資方式本身也存在一些風險。

價格波動風險

國際市場風雲變幻,全球政治事件和環境對原油市場價格會產生重大且意想不到的影響,原油價格的高波動性也使得預測油價非常困難。進來受疫情影響,原油跌入負油價時代,就是最好的例證。

原油期貨交易更活躍

從交易活躍度上來看,原油期貨交易要比原油ETF更加活躍,對有資產配置需求的大機構和涉油企業來說更具吸引力。

對投資者投資經驗要求較高

對於經驗較少,連原油合約的基本概念也不懂得投資者來說,原油ETF投資的風險更高。目前有些原油ETF是以美國中小型頁岩氣公司為追蹤目標的,而這些公司的競爭力相對較低,在目前動蕩的原油市場,低油價極有可能加速該類公司倒閉。因此,在選擇原油ETF時,一定要看清相關追蹤數據,切勿盲目購買。如果想了解更多關於ETF的相關知識,可以閱讀這篇文章 ▷ 【美股ETF推薦】2024熱門ETF介紹及新手投資指南。

移倉成本高

購買跟蹤原油期貨價格的ETF,移倉成本也是非常高,因此,ETF並不適宜長期持有,會增資金損耗。

投資原油etf的策略有哪些?

多樣化原油ETF投資組合:

由於原油ETF可以像個股買賣一樣進行交易,因此可以為其提供多種戰略交易選擇。

例如,如果您想穩定投資組合中的某些原油投資,則通過出售原油ETF,幫助您降低下行的原油投資風險。如果您在幾隻石油股票中持有多頭頭寸,則可以出售石油ETF以對沖下行風險。

反向ETF:

您還可以購買反向原油ETF以追蹤原油價格或反向原油指數。對於有意做空原油但由於保證金或賬戶限制而不能出售ETF的投資者而言,反向ETF是可以選擇的投資工具。但反向ETF的風險極高,儘管它可以幫助投資者在市場低迷時對沖下行行情風險並從中獲利,但如果油價回升,也會導致投資者血本無歸。因此,投資前請評估風險承受能力,謹慎參與。

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情