通貨膨脹一直是影響一般人生活的重要因素,尤其是最年來因為地緣政治、防疫對供應鏈構成影響以及超寬鬆貨幣政策的後遺症,造成物價上漲。不少人面對變相的貨幣貶值物價上升,生活成本明顯上升,尋找一種有效的方法來對抗通貨膨脹已經成為了投資者的一個重要課題。而黃金作為一種實物資源,通常被認為是對抗通貨膨脹最好的選擇之一。

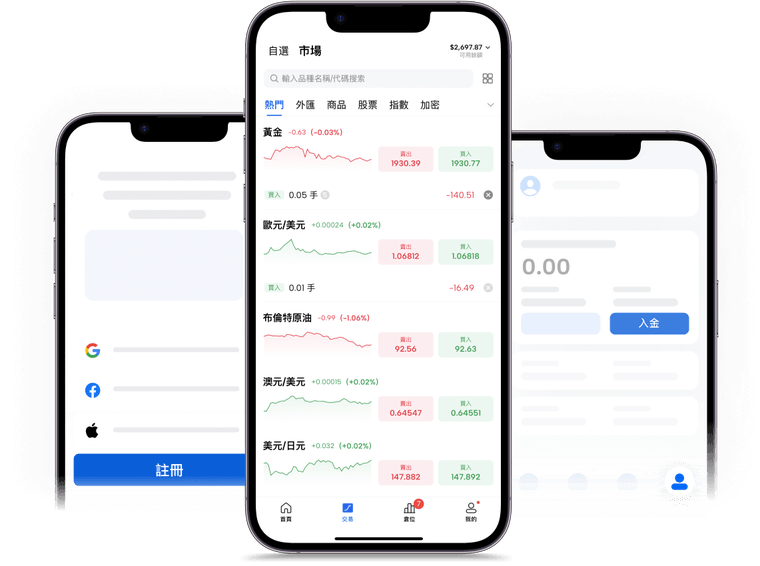

【黃金實時價格 圖源:Mitrade】

買黃金可以對抗通膨嗎?黃金價格與通貨膨脹的關聯性

黃金價格與通貨膨脹存在著密切的關聯性,也常被看做是一個衡量通貨膨脹的指標,當通貨膨脹率上升時,黃金的價格通常也會上漲。

為什麼會這樣?我們可以先從通貨膨脹這四個字的意思說起,所謂的通貨其實就是貨幣,膨脹指的不是我們手中拿的硬幣或鈔票體積變大,而是他們的供應量增加。當貨幣的供應量增加,但經濟體所產出的商品與服務沒有跟上,貨幣就會供過於求,貨幣貶值的結果就是物價上漲,也就是一般說的通膨現象,而黃金作為另一種供應量增速較慢的貨幣,對比濫發的信用貨幣,其價值自然水漲船高。

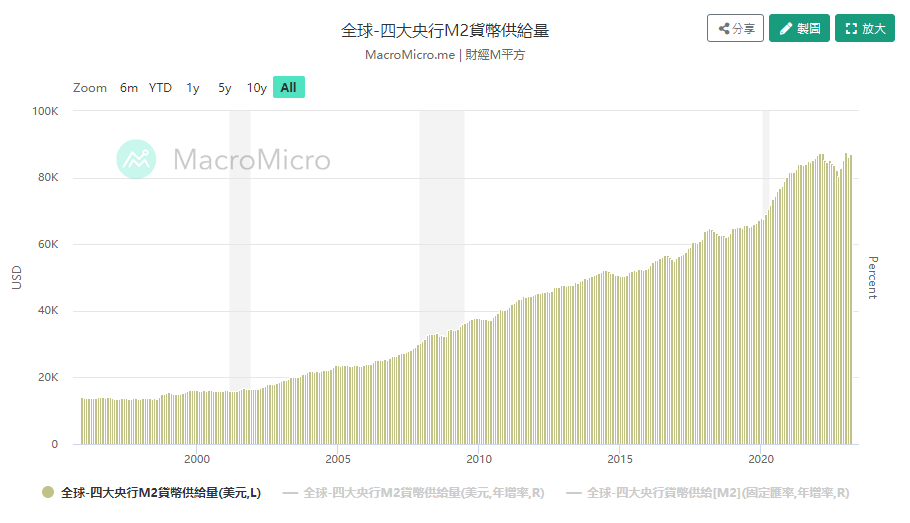

【數據來源:財經M平方 全球-四大央行M2貨幣供給量】

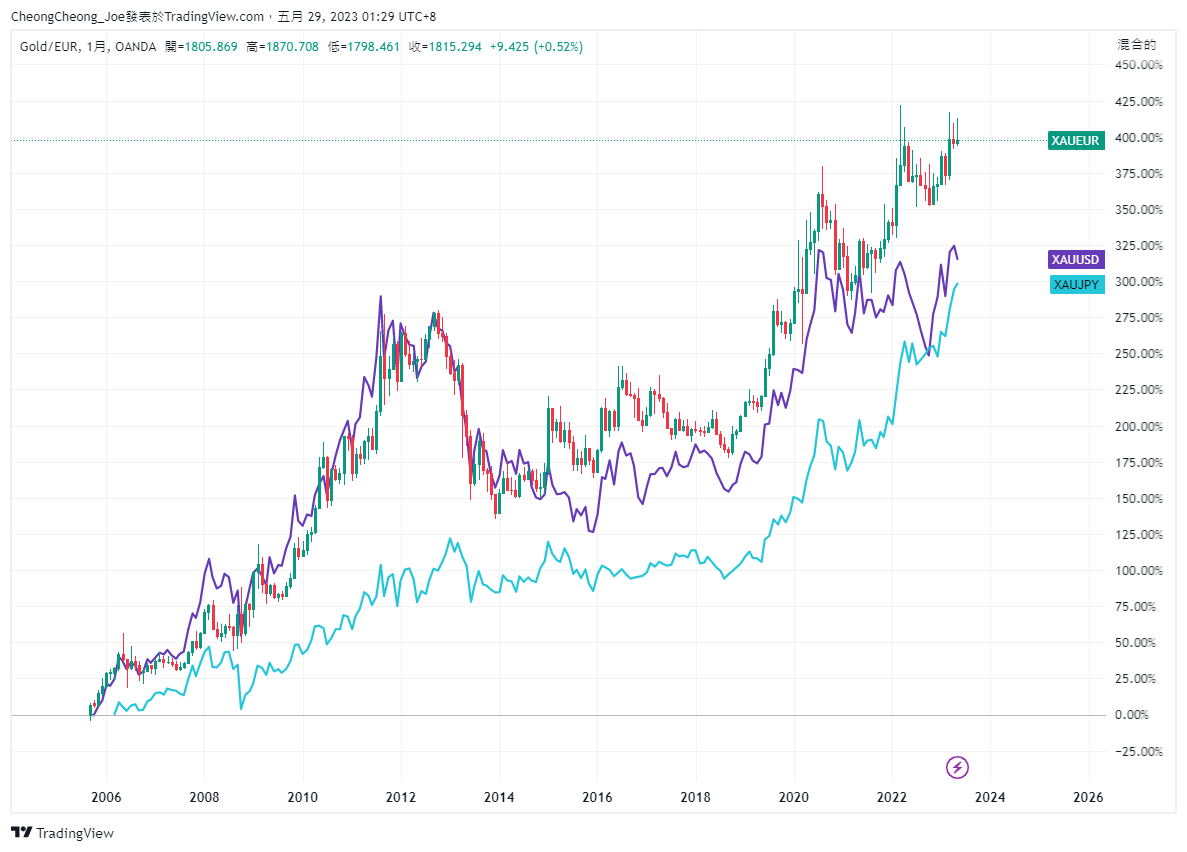

【數據來源:Trading View 美元、歐元及日元計價的黃金走勢】

全球四大央行在2006年金融海嘯之前的M2貨幣供應量在24萬億美元的水平,經歷十多年的寬鬆後已經升至87萬億美元的水平,增幅達260%。同期金價對比歐元、美元及日元等主要貨幣,漲幅在300%-400%不等。

* 小額黃金投資首選Mitrade,入金門檻低至50USD!

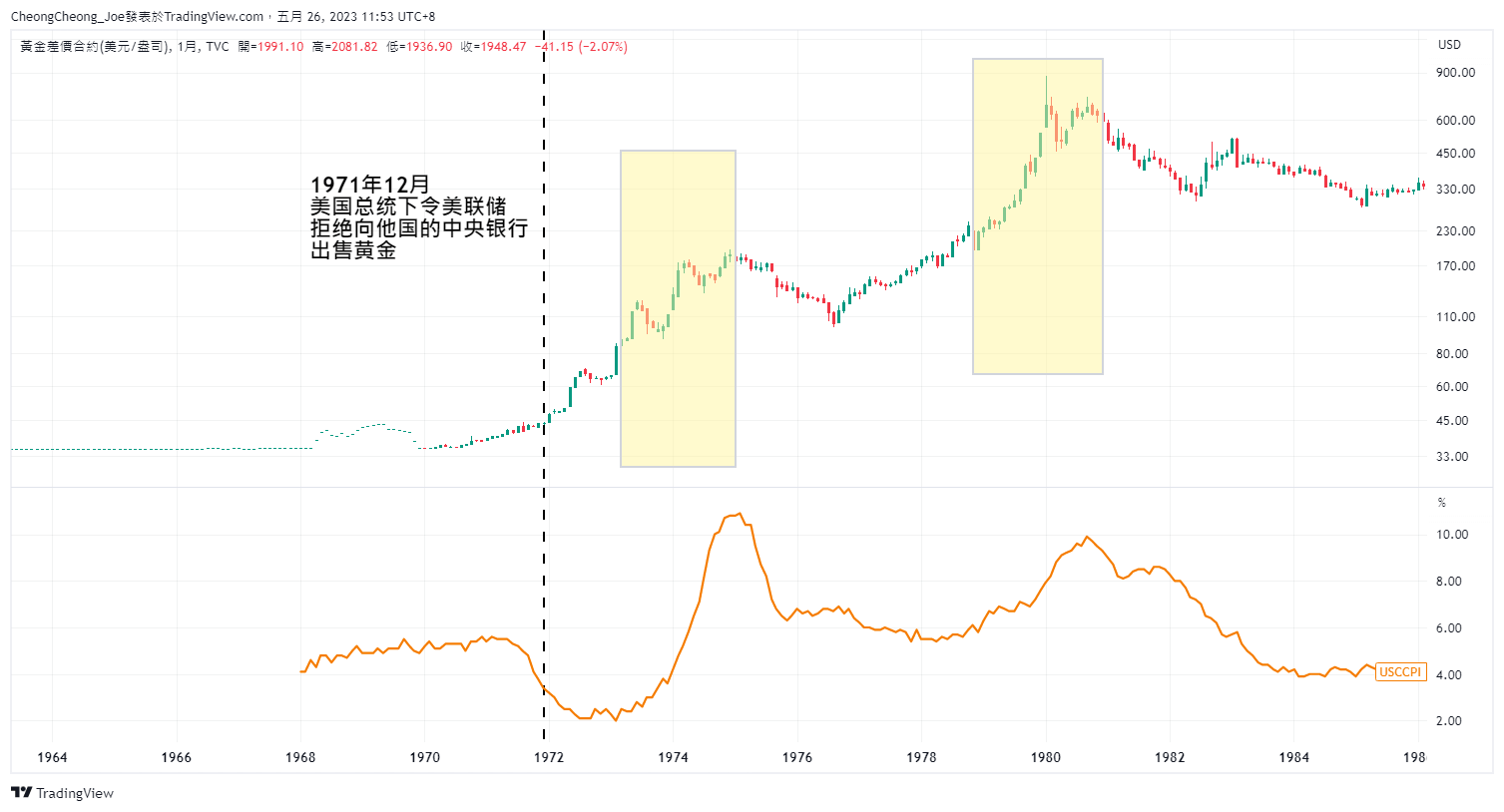

近年因為疫情、戰爭及超寬鬆貨幣政策引發的通膨,跟70年代初及80年代初的能源危機十分相似。當年核心CPI攀升至10%水平,金價也大幅飆漲,以1973年初的62美元每盎司上漲至195.5美元每盎司,漲幅就達215%。

【數據來源:Trading View 金價vs美國核心CPI歷史走勢】

黃金投資的方式

一般投資者如何投資黃金呢?

實物黃金

購買實物黃金條或金幣是一種比較直接的投資方式,投資者可以到有信譽的黃金交易商通常需要考慮安全、保管和存放等問題。投資者可以通過銀樓或銀行進行購買和存儲。

有的朋友喜歡買紀念幣、金器和工藝品等實物黃金保值,筆者認為這類產品承載了投資以外的價值,需要個人自己衡量。但從交易的角度看,實物黃金買賣差價本身就比較高,而這類產品包含了更多的溢價,在賣出的時候不一定可以收回,會增加成本降低回報。

在台灣實物黃金交易超過5萬元新台幣,就必須申報個人一時貿易所得。所以如果把手上金條、金飾賣給銀樓,這部分的所得要以純益率6%計算個人一時貿易所得,併入隔年的個人綜合所得稅申報。

黃金存摺

黃金存摺也叫做「紙黃金」,簡單來說,就是我們買入黃金但銀行給我們一份存摺幫我們保管,這樣我們並不需要持有實物黃金,買賣都通過銀行的存摺即可,比起買金條來說方便許多。許多大型銀行都可以開黃金存摺帳戶,例如:臺灣銀行、中國信託、第一銀行、華南銀行等。黃金存摺也可以兌換實體黃金。

黃金存摺目前在銀行可以有兩種買賣方式,一種是用台幣買,一種是用外幣買。兩種方式買賣的手續費不同。但是如果用台幣買我們就要承擔匯率波動的風險,因為國際金價是以美元計價。如果用外幣買,一開始就會有相應的換匯成本。總體來看,無論是用台幣買還是用外幣買,成本相差不多,屬於中等摩擦成本,但是要注意每次買賣都會有費用產生,換滙成本也難掌控,如果頻繁買賣會累積較高的費用,建議買賣黃金存摺不要過於頻繁。

稅務方面,黃金存摺的買賣過程的獲利,視為財產交易所得,同樣要併入隔年的個人綜所稅申報。不過,財產交易可能獲利,也可能虧損,如有損失,當然可以在財產交易所得當中扣除,如果當年度沒扣完,之後3個年度可以繼續扣。

交易所買賣基金

交易所買賣基金(Exchange-Traded Funds, ETFs)是一種通過證券交易所買賣黃金的方式。這些金融商品與金價直接相關,可以通過券商或基金公司進行買賣,比實物黃金更具流動性和便利性。

投資者可以考慮臺灣的黃金ETF和海外的黃金ETF,比如台股黃金ETF(00635U)、美股黃金ETF(GLD)和美股黃金ETF(IAU)等。

台股黃金ETF的交易成本是管理費(1.15%/年)+手續費(0.15%)+交易稅(0.1%), 美股黃金ETF (GLD)的交易成本是管理費(0.4%/年)+手續費(0~0.1%)+換匯(0.32%), 美股黃金ETF(IAU)的交易成本是管理費(0.25%/年)+手續費(0~0.1%)+換匯(0.32%)。 |

黃金期貨

投資者透過台灣或者國際期貨交易所買賣黃金期貨,黃金期貨屬於標準化的衍生品契約,以保證金形式交易,有槓桿效應放大盈虧。

期貨可以雙向交易,比起台灣的期貨,國際黃金期貨一般是23小時交易,合約標準有100盎司、50盎司及10盎司等。由於產品有到期日,如需繼續持有就需要進行轉倉。總的來說,期貨黃金的風險較大,產品相對複雜一些,比較適合較有經驗的投資者操作。

差價合約(CFDs)

如果你是有相關衍生品交易的經驗,那麼「差價合約CFD」絕對是希望快速進入黃金市場的最佳管道。

CFD是追蹤現貨黃金價格為標的的一份合約,可以雙向多空交易,不實際持有實物,也沒有持倉到期時間。比起期貨更加靈活。投資者的利潤來自買賣合約之間的價差,進入門檻更低,槓桿選擇也靈活的多,手續費主要來自價差、和隔夜持倉費用。

同時不少CFD券商支持多個市場資產交易,一個賬戶可以交易股票,原物料,ETF等,對於沒有時間處理多個賬戶的投資人來説十分省心省力,黃金ETF,黃金原物料以及黃金產業相關的股票同時交易,是小額投資組合的首選。

黃金價格下跌怎麽辦?CFD支持做空,這也意味著無論價格漲跌,只要符合交易者的預期判斷,就有機會獲利。

稅務方面,這類透過國際黃金交易賺取的所得屬於海外所得,如果單年度超過新台幣100萬元,必須併入個人基本所得額計算,即納入最低稅負制計算稅額。

* 小額黃金投資首選Mitrade,入金門檻低至50USD!

期貨和CFD黃金投資適合短線操作,二者的差異在於:

期貨有固定最小的合約規模,但差價合約沒有,所以CFD保證金要求更低;

期貨有到期日,但差價合約沒有;

期貨有收手續費和交易稅,差價合約只收差價;

期貨對資金要求比CFD高。

| 黃金買賣方法對比 | 實物黃金 | 黃金存摺 | 黃金ETF | 黃金期貨 | 黃金差價合約 |

| 投資門檻 | 中等 | 中等 | 中等 | 較高 | 較低 |

| 交易時間 | 銀行/銀樓營業時間 | 銀行營業時間 | 國内外券商交易時間 | 4~6小時 | 24小時 |

| 交易方式 | 現金/銀行卡 | 銀行卡 | 銀行卡 | 保證金(高) | 保證金(低) |

| 交易場所 | 銀行/銀樓 | 銀行 | 國内外券商 | 期貨交易商 | 差價合約交易商 |

| 杠桿作用 | 無 | 無 | 無 | 杠桿小 | 杠桿大 |

| 手續費用 | 較高 | 中等 | 低 | 低 | 較低 |

| 單次買賣成本 | 1%~5% | 1.00% | 0.25% | 0.10% | 0.04% |

| 換匯 | 無 | 是 | 是 | 是 | 是 |

| 持有成本 | 無 | 無 | 管理費/年 | 換倉成本 | 利息/天 |

【數據來源:MiTrade專欄文章 各類黃金產品對比】

其他有效抗通膨的投資方式

黃金礦業股票

投資黃金礦業股票或者黃金概念股可以通過證券市場進行,這些公司主要從事黃金開采和銷售等業務。其盈利與金價息息相關,一般金價上升,市場對於金礦石的需求會上升,支付的價格也會提高,利好金礦公司的盈利和股價,反之亦然。

不過這種方式更多地關注投資公司的股票代表的價值,而非黃金本身的價值。市場可能會将金價走勢的預期提前反映在股價身上,其他上市公司的活動和消息,比如投資新礦,營運成本的變動也會影響股價,所以並非一個直接和容易把控的做法。

房地產投資

股神巴菲特曾經講過,30年期的按揭是最好的理財工具之一。一方面是貨幣長期貶值,另一方面是即使房價不升,利息支出在低息環境下也不會很多。

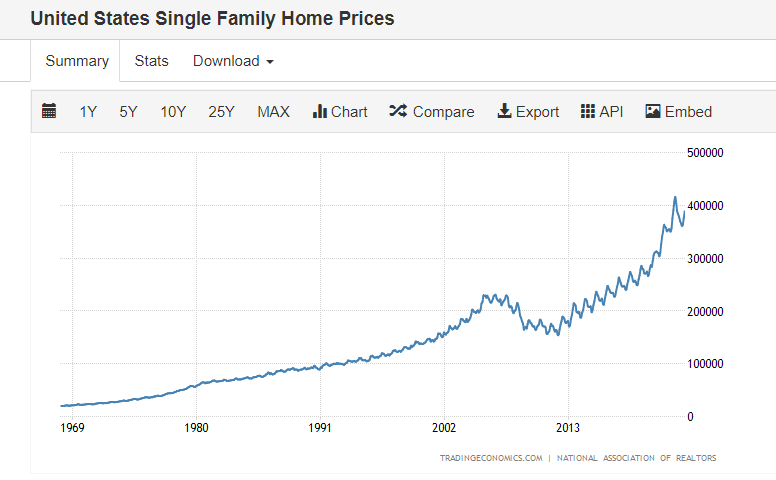

的確,在大部分國家地區如美國、歐洲及中國等,房地產價格在過去三十年漲幅驚人。以美國為例,過去三十年的房價就升了3倍,與貨幣供應的增量級別相約,加上按揭的槓桿效應,可以說是不錯的投資抗通膨選擇。

然而房地產交易門檻較高,近十年房價上漲造成社會問題,有不少國家地區對房地產交易開徵了百分之十幾到幾十的稅費。房地產投資也涉及較多法規條例,對於一般投資者來說可能較難積極參與。

【數據來源:Trading Economics 美國房價歷史走勢】

總結

總的來說,現代社會的通膨是難以避免的事,投資者可以按照自身需要選擇對抗通膨的方法,由於沒有人有水晶球,不論經濟現象和價格走勢都是難以準確預估,所以資金和風險控制也是最終投資成敗的關鍵。

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情