什麼是原始保證金,維持保證金?

外匯保證金交易中的保證金是什麽意思?原始保證金和維持保證金又是什麽?如何計算?本文就爲大家解讀外匯保證金交易中的保證金基礎支付細則。

* 小額外匯投資首選Mitrade,入金門檻低至50USD!

什麼是保證金?

在解釋原始保證金之前,先來説説什麽是保證金。

在外匯交易時,交易者只需投入少量資金即可開立並維持新部位,這筆資金就是保證金。 |

例如:

如果想要購買100,000的美元/日元,交易者不需要支付全部金額,僅需支付一部分,如2000美元。由於不同的外匯經紀商和差價合約券商對於保證金的要求各有不同,因此具體保證金金額取決於券商的保證金比例。

值得注意的是,保證金並不是指交易成本或是支付給外匯經紀商的佣金,而是一種開倉時的抵押品。此外,保證金也是交易者向外匯經紀商存入的一種押金,其目的在於確保交易者能夠彌補交易的潛在損失。

保證金比例是什麼?

前面我們提到了保證金的比例,外匯保證金比例是指在進行外匯交易時,交易者需要提供的保證金與實際交易金額之間的比率。

該比例決定了交易者必須拿出多少資金作為保證金,以開立和維持一個外匯交易部位。不過現在部分外匯經紀商會在合約細則中將「保證金比例」單獨作爲開立一個外匯交易部位的保證金比例。并將維持保證金比例另外列出。下文中我們也會遵循這種方式,如果提到「保證金比例」,即為開立一個外匯交易部位的保證金比例。這個比例通常由經紀商設定,並可能因不同的國家、監管機構或交易品種而有所不同。

通常交易者可能看到一些經紀商對於特定貨幣對的保證金比例要求是0.25%、0.5%、1%、2%、5%、10% 或更高。如下圖:

| 貨幣對 | 保證金要求 |

| 歐元美元 | 0.25% |

| 英鎊美元 | 0.5% |

| 美元日元 | 1% |

| 澳元美元 | 2% |

什麼是原始保證金(初始保證金)?

明白了什麽是外匯交易保證金,原始保證金就很好理解了。

原始保證金也稱為初始保證金(Initial Margin),是當交易者在開立新部位時存入的保證金。簡單說就是投資者在進行槓桿交易時必須提供給經紀商的初始保證金金額。

如何計算原始保證金(初始保證金)?

在使用保證金進行外匯交易時,持倉所需的保證金金額按部位價值的百分比計算,而所需保證金的具體金額根據交易貨幣對的基礎貨幣計算。如果基礎貨幣與交易者賬戶的幣種不同,那麼所需保證金將轉換為交易者的賬戶幣種。原始保證金的計算公式如下:

◾ 如果基礎貨幣與交易者賬戶的幣種相同:

原始保證金= 部位价值 * 保證金比例

◾ 如果基礎貨幣與交易者賬戶的幣種不同:

原始保證金= 部位价值 * 保證金比例* 基礎貨幣與賬戶貨幣之間的匯率

但很多時候我們會發現,同一家經紀商的保證金比例并不是一成不變的,同樣保證金也會根據倉位的價值實时調整。因此在下單前,還是需要再確認一下當前保證金比例及保證金的金額。

示例:

如果某外匯交易平臺的保證金比例為1%,你想要進行價值100,000美元的外匯交易,那麽根據這個保證金比例,你需要提供的保證金為:

100,000 * 1% = 1,000 美元

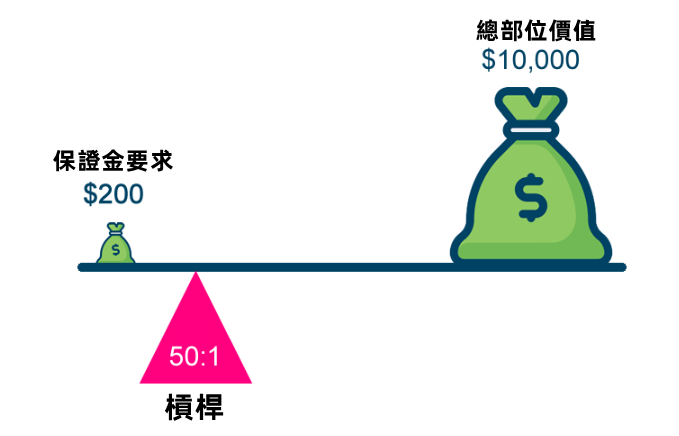

假設在沒有槓桿的情況下,交易者A買入100,000歐元/美元,需要投入100,000美元,即該部位的全部價值。但在外匯經紀商提供2%的保證金(即保證金比例為2%)的情況下,交易者只需要2000美元的原始保證金即可開立並維持100,000美元的歐元/美元部位。也就是説這時我們進行當前交易可以使用的最大槓桿為50x。如下圖:

槓桿和原始保證金有什麽關係?

看到這裏你或許會問:槓桿和原始保證金有什麽關係?

這裏我們需要先明白:槓桿和保證金比例有什麽關係?

【圖片來自:Babypips】

保證金比例是指交易者在進行外匯交易時需要繳納的保證金金額與所交易的合約價值之比。而槓桿則是指交易者可以借入的資金相對於其自有資金的比例,兩者成反比關係。

較低的保證金比例意味著交易者只需繳納較低的保證金,就能夠控制更大價值的交易合約,從而使用更高的槓桿。簡單來講,交易者通過保證金來創造槓桿,而槓桿允許交易者在使用保證金賬戶時增加其交易能力。

如果經紀商的保證金要求為1%,那麼交易者僅需在其賬戶中存入1,000美元就可以開倉交易1手美元/日元,這也意味著外匯經紀商提供的槓桿比率為100:1。以下是根據不同的保證金要求所顯示的槓桿比率的示例:

| 貨幣對 | 保證金要求 | 槓桿比率 |

| 歐元/美元 | 0.5% | 200 : 1 |

| 美元/日元 | 1% | 100 : 1 |

| 英鎊/美元 | 2% | 50 : 1 |

| 澳元/美元 | 4% | 25 : 1 |

保證金與槓桿的計算

槓桿計算公式為:

槓桿= 1/保證金要求

舉例:

假設外匯經紀商的保證金要求為2%,那麼槓桿為:1/0.02= 50, 因此槓桿比率為50:1。

利用槓桿比率計算保證金要求的公式為:

保證金要求 = 1 / 槓桿比率

舉例:

假設外匯經紀商提供的槓桿比率為100:1,那麼該經紀商的保證金要求為:1/100= 0.01,因此該經紀商的保證金要求為1%。

如果你還有疑惑,不用擔心,下面我們使用實際示例進一步解釋:

這裏需要説明的是,一般我們並不需要進行這樣的計算,經紀商會在合約信息中將可支持的最大槓桿倍率和保證金比例一同標注出來,只需要交易者查看一下數值即可。下面這個例子是爲了幫助大家進一步理解槓桿和保證金比例的關係。

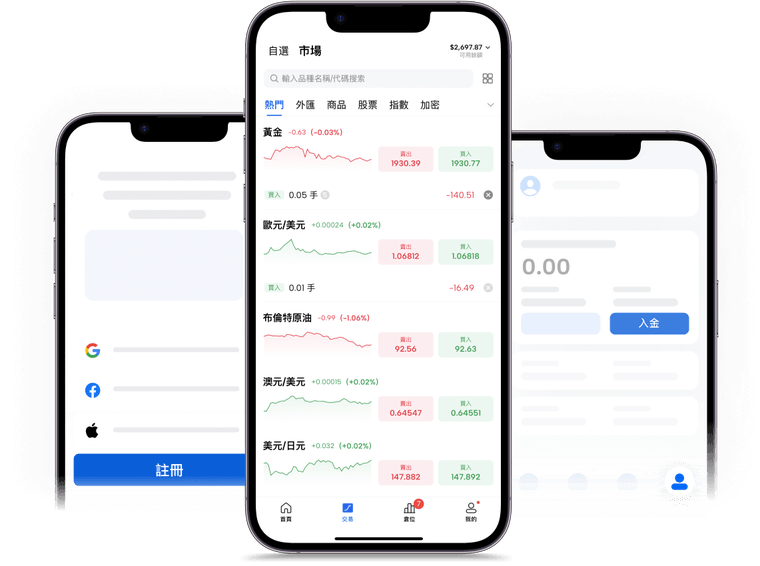

在使用國際外匯經紀商Mitrade的PC端交易軟體時我們可以在標的價格圖表右側看到這樣一個「合約信息」欄:

找到其中的「最大槓桿」和「保證金比例」這兩項。可以看到,Mitrade提供的英鎊兌美元(GBPUSD)貨幣對的保證金比例為0.50%,最大槓桿為200x。那麽這裏的0.50%和200x之間有什麽關係呢?

我們還是用本章前面提到的交易者A舉例,交易者A買入100,000美元的英鎊/美元,在外匯經紀商Mitrade提供0.50%保證金比例的情況下,交易者只需要:

100,000 USD * 0.50%= 500 USD

只需500美元的原始保證金即可開立並維持100,000美元的英鎊/美元部位。也就是,該交易最大可使用的槓桿為:

100,000 / 500 = 200x

即這筆交易可以使用的最大杠桿為200x。

爲什麽要理解槓桿和保證金比例之間的關係?

因爲保證金比例和槓桿與我們的投資收益密切相關。

較低的保證金比例通常對應著較高的槓桿,而高槓桿也意味著交易風險增加。 如果市場波動導致交易虧損,交易者需要承擔損失的比例會更高,在不使用風險管理工具的情況下,可能會超過其實際投入的保證金金額。 同樣的,如果市場波動給交易帶來盈利,交易者的收益也有機會更高。因此,槓桿越高,保證金比例越低,交易以小博大的特點越明顯。

這種高槓桿,低保證金的交易更適合短期小額資金的交易。

如果交易者A並不想冒這麽大的風險,就可以選擇降低槓桿,例如,使用100x 的槓桿比率。但這個時候,他就需要支付比200x槓桿時更多的保證金:1000 USD。

同樣的,槓桿越低意味著需要支付更高的保證金。市場波動帶來的風險也會相應減小。

如果你覺得上面的計算十分繁瑣,沒有關係,大部分經紀商會在你下單時,會直接給你已經計算好的保證金金額。

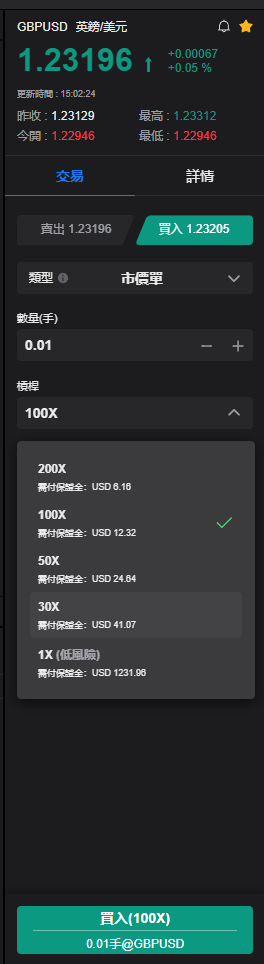

交易者A在Mitrade買入0.01手的英鎊兌美元,下單時只需打開「槓桿」項的下拉菜單,即可查看不同槓桿倍率所對應的原始保證金金額。只需進行選擇即可快速下單。

在下面的下單截圖中可以看到,在不使用槓桿倍率的情況下,即槓桿數為1x,此時風險最低,交易者下單需要支付0.01手該貨幣對的全部價格1231.96USD。隨著槓桿數的增加,購買0.01手該貨幣對需要支付的原始保證金越少,在200x 槓桿的情況下,交易者A只需支付6.16USD的原始保證金即可成功下單。

【圖源:Mitrade PC端】

Mitrade作爲國際外匯經紀商,最高可提供200x的槓桿,同時1-200x槓桿靈活調節,支持新台幣入金,度滿足了各類交易者的投資需求。

* 小額外匯投資首選Mitrade,入金門檻低至50USD!

什麽是維持保證金?

除了原始保證金,外匯保證金交易時還會提到維持保證金,那麽維持保證金意思是什麼?

維持保證金也被稱為變動保證金,是指為了保證交易持续進行而必須在賬戶中的可用金額,以確保賬戶始終有足夠的資金來彌補交易中的損失。

如果交易者的部位開始虧損,那麼交易者需根據不同外匯經紀商的要求在其保證金賬戶中維持最低金額以確保交易者能夠繼續持有部位。

一旦保證金賬戶裡的資金低於維持保證金水平,那麼交易者將收到追繳保證金通知,要求其立即向保證金賬戶中存入更多資金到原始保證金的水平。

維持保證金如何計算?

維持保證金計算公式為:

維持保證金=部位價值 * 維持保證金比例

示例:

| 歐元/美元 | |

| 交易規模 | 1手(100,000貨幣單位) |

| 匯率 | 1.3000 |

| 縂部位價值 | 130,000 |

| 保證金比例 | 0.5% |

| 維持保證金比例 | 0.25% |

如上圖所示,假設交易者要以1.3000買入一手歐元/美元,總倉位價值為1.3* 100,000= 130,000美元。

外匯經紀商的原始保證金要求為0.5%,那麼交易者需存入保證金賬戶的原始保證金金額為130,000 * 0.5%= 650美元。

如果該經紀商的維持保證金比例為0.25%,那麼交易者需要在賬戶中的維持保證金為130,000 * 0.25%= 325美元,也就是說當交易者保證金賬戶中的金額低於325美元時,就會收到追加保證金通知,因此交易者需要向賬戶中存入資金到原始保證金水平。

外匯保證金 V.S. 股票保證金

“保證金”一詞在金融市場常被提到,但不同的金融工具中的保證金卻截然不同。

股票保證金

在股票市場中,保證金是投資者向股票經紀商借入資金時的定金,通常情況下最多50%,投資者可將借款用於購買股票或是ETF,這種做法被稱為融券買進。因此,如果投資者用保證金來交易股票,那麼這意味著投資者是從股票經紀商那裡借錢購買股票,可視作來自股票經紀商的貸款。

外匯保證金

在外匯市場中,保證金是交易者在開倉時必須存入並保留在外匯經紀商那裡的資金,而這並不是定金。保證金可以被視為一種存款或抵押品,用於確保各方(買方和賣方)能夠履行其協議義務。在外匯交易中,交易者實際上並沒有買賣任何東西,只是交換買賣協議 (或合約),不需要藉貸,因此與股票交易保證金不同的是外匯交易的保證金不是從外匯經紀商借來的資金。

如何避免追繳保證金?

既然外匯保證金交易是交易者擴大自己的交易規模和潛在盈利的的重要方式。如果交易者對保證金的概念一知半解,或者在面對經紀商的追加保證金通知時不知道該怎麼辦,那麼交易者一定會面臨交易賬戶爆倉的風險。這裏就為大家分享四個避免追繳保證金的方法。

1.了解追繳保證金究竟是什麼

追繳保證金通知發生在交易者賬戶的保證金水平低於經紀商的最低保證金要求時,此時外匯經紀商會向該交易者發出通知,並要求交易者向賬戶中存入很多的資金以滿足最低保證金要求。現如今,追繳保證金大多是自動化發出的,因此多數情況下外匯經紀商可能會通過電郵或以短信的形式通知交易者。

2. 在開倉之前了解保證金要求水平

不少交易者可能並沒有過多考慮追加保證金的問題,尤其是當他們向經紀人下達掛單交易時。由於交易者更傾向於在下單之後,或是在達到限價或掛單到期之前使其訂單一直保持有效狀態,這也意味著交易者的掛單很可能會被自動執行,因此如果交易者沒有正確監控其保證金水平,那麼當掛單被執行時就可能導致追繳保證金的。為了避免這種情況,交易者最好在下單前查看保證金要求,將可用保證金中扣除部分保證金金額,或是準備一些額外的保證金,以便當意外發生時有一些喘息的空間。

3. 使用止損或追踪止損來避免追加保證金

交易者應合理使用止損或追蹤止損等風險管理工具。那什麼是止損訂單呢?

止損訂單是作為掛單發送給經紀人的止損訂單,也就說當價格對交易者不利時觸發該訂單。例如,如果交易者在 108.50 做多 1 手美元/日元,並且將止損位設置在 107.50,這表示當美元/日元跌至 107.50 時,交易者的止損單被觸發,其多頭部位將被平倉,該交易者將損失100點或100 美元。若交易者沒有設定止損點,美元/日元繼續下跌,並且保證金賬戶中的金額下降到一定水平,追繳保證金機制將會被出發。因此,止損訂單或追踪止損訂單可以有效避免交易者損失進一步擴大,並且有助於防止收到追繳保證金通知。

4. 擴大交易規模並不代表一次性全部進場

一些交易者收到追繳保證金通知的另一個原因是他們誤判了價格走勢。例如,交易者認為歐元/美元上漲過快,且他不認為該貨幣價格會繼續走高,因此開立大量空頭頭寸。而這種過度自信的交易則會增加觸發追繳保證金的可能性。為了避免這種情況的發生,交易者可以先從小規模的交易入手,然後當歐元/美元向交易者有利的方向移動時,再逐步擴大或縮小其交易部位。

除了以上四種避免追繳保證金的方法以外,交易者還需注意的是,做好風險管理是逐利的基礎,也就說風險管理才是交易者的首要任務,其次再追求盈利。此外,交易者應對突發事件和熱點新聞保持警惕,因為往往這些意外的發生可能促使外匯市場劇烈波動,進而導致交易者面臨追繳保證金的風險。

外匯保證金交易風險有哪些?

在文章的最後,需要提醒準備或者剛剛步入外匯交易圈的朋友,留意外匯交易中或潛在的風險。

1. 槓桿風險

外匯保證金交易允許交易者利用槓桿,用較少的保證金控制較大規模的部位,增加交易者買入和放空能力。但有了更多的購買力就表示交易者可以增加自己的利潤,同時也可能擴大其交易損失。當貨幣價格朝著交易者不利的方向移動導致保證金賬戶中的存款低於外匯經紀商的要求時,交易者可能會收到追繳保證金通知,甚至是強制平倉的風險。

2. 利率風險

當一國利率上升,該國貨幣因外來資本的湧入而走強,這無疑有利於貨幣走強。相反,如果利率下降,外國投資者撤資則可能導致貨幣走軟。因此,由於利率的性質及其對匯率的影響,貨幣價值之間的差異可能導致外匯價格發生巨大變化,進而導致匯率的急劇波動。

3. 國家風險

許多發展中國家的匯率往往與美元掛鉤,這意味著這些國家的央行必須維持足夠的貨幣儲備以維持固定利率。一旦這些國家出現國際收支逆差,就可能會發生貨幣危機,進而導致貨幣大幅貶值。由於外匯交易本身的投機性質,如果交易者預測一種貨幣將會疲軟,他們就將開始大規模拋售促使貨幣進一步貶值,而那些繼續持有該貨幣的交易者最終可能因市場流動性差以及經紀商的破產而蒙受損失。由此一來,貨幣危機不僅會降低一國貨幣的吸引力,而且還會加劇流動性風險和信貸風險。

4. 交易對手風險

在外匯交易中,交易者的對手方就是其經紀商,而交易對手風險是指經紀商在特定交易中的違約風險。在外匯現貨交易中,交易對手風險來自於做市商的償付能力,特別是在外匯市場極端波動的情況下,交易對手方可能無法或拒絕遵守合約。

5. 外匯詐騙

由於外匯個人投資者的逐漸增多,導致市場中出現越來越多的外匯詐騙平台。他們利用各種誘人的幌子來刺激散戶入金交易,但最後因各種原因而無法出金,因此交易者應選擇持有權威金融機構監管牌照的外匯經紀商。

FAQ

Q1: 假設交易者想要買入1迷你手(10,000貨幣單位)美元/日元,外匯經紀商的保證金要求為2%,那麼交易者需要多少原始保證金才能開倉交易?

A1:由於美元是基礎貨幣,因此1迷你手就等於10,000美元。如果交易賬戶以美元計價,那麼開立這個部位所需的原始保證金為200美元。

Q2: 假設交易者想要買入1迷你手報價為1.2000的英鎊/美元,外匯經紀商的保證金提供0.5%,那麼交易者需要多少原始保證金才可以開倉交易?

A2:由於英鎊是基礎貨幣,因此1迷你手就等於10,000個英鎊,整個部位的價值為12,000美元。若交易賬戶以美元計價,那麼開立這個部位的原始保證金為12,000*0.5%= 60美元。

支持新台幣出入金,入金門檻低至50美金

* 本文內容僅代表作者個人觀點,讀者不應以本文作為任何投資依據。在做出任何投資決定之前,您應該尋求獨立財務顧問的建議,以確保您了解風險。差價合約(CFD)是槓桿性產品,有可能導致您損失全部資金。這些產品並不適合所有人,請謹慎投資。查閱詳情