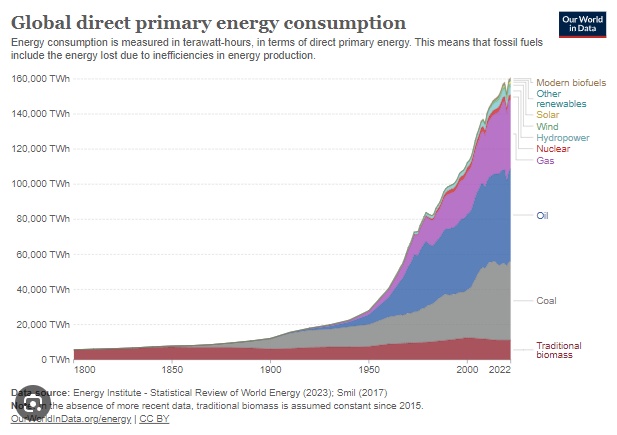

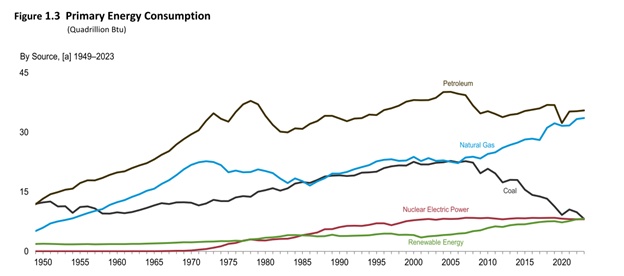

Trotz jeglicher Bemühung für eine zeitnahe Energiewende wird heute, wie auch über die nächsten 10 Jahre, Erdöl, Erdgas und Kohle über 70 Prozent der globalen Energieproduktion liefern.

(Quelle:Energy Institute)

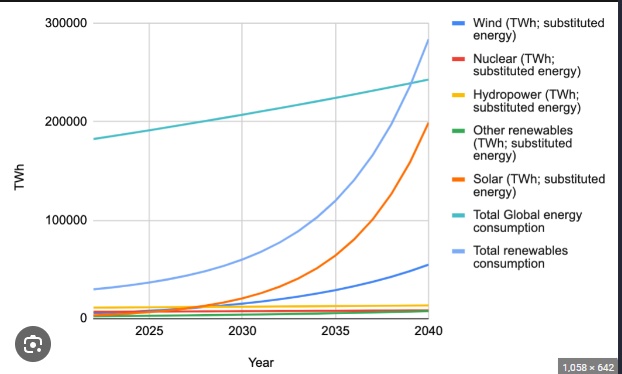

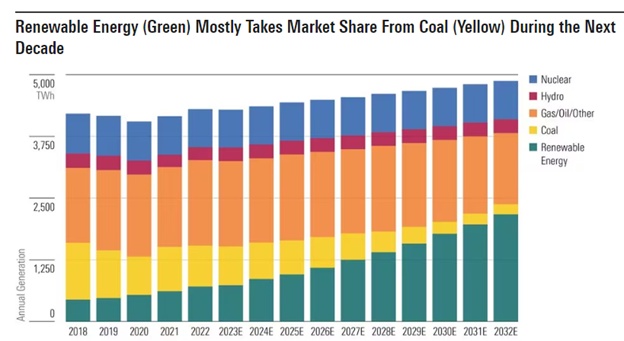

Dies könnte sich durchaus, sollte man den optimistischen Photovoltaik und Windenergie Produktionssteigerung glauben schenken, zugunsten von erneuerbaren Energien verändern. Allerdings waren diese Prognosen schon seit Jahren zu optimistisch. Dem ist jedoch gegenüberzustellen, dass sich zu diesem Zeitpunkt besonders Photovoltaikanlagen als konkurrenzfähig erweisen.

(Quelle:Energy Institute)

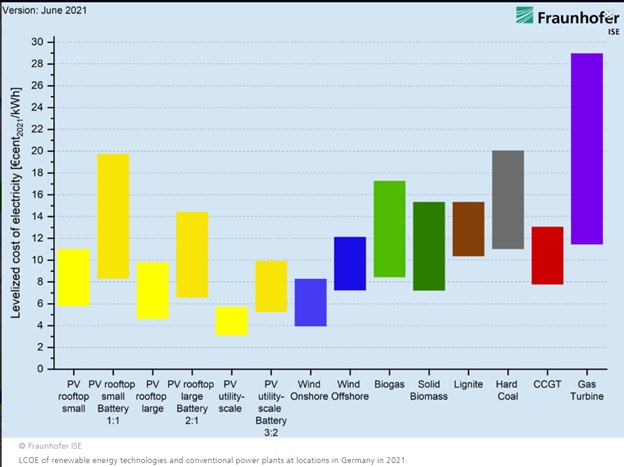

Das Frauenhofer Institut veröffentlichte hierzu eine Studie mit 2021 Preisvergleich in Deutschland: Hier ist bereits Photovoltaik der kostengünstigste Anbieter.

(Quelle:Fraunhofer ISE)

Da Kosten für Erdgas und Kohle in Europa höher ausfallen als zum Beispiel in den USA, könnte Europa sich als Vorreiter im Trend zu erneuerbaren Energien entwickeln. Allerdings deutet Chinas Energiepolitik darauf hin, gerade in dieser Hinsicht eine Priorität zu setzen. Da Erdgaskosten in den USA äußerst niedrig ausfallen wirkt sich dies hemmend auf die Ersetzung von fossilen Energien durch erneuerbare Energien aus.

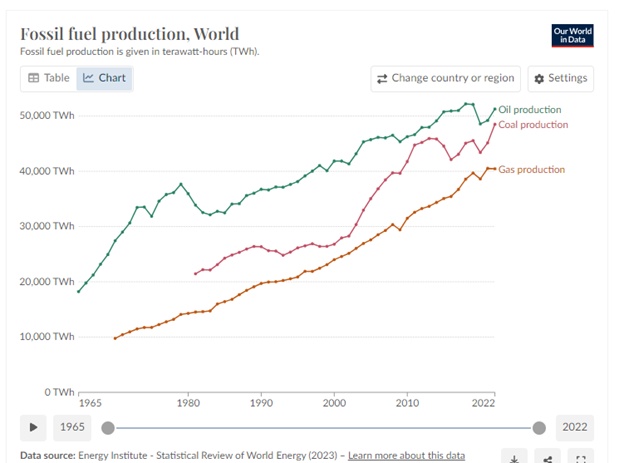

Wenn man den Trend der weltweiten fossilen Energieproduktion bis 2022 betrachtet sind Erdöl, Erdgas und Kohle weiterhin Wachstumsmärkte:

(Quelle:Energy Institute)

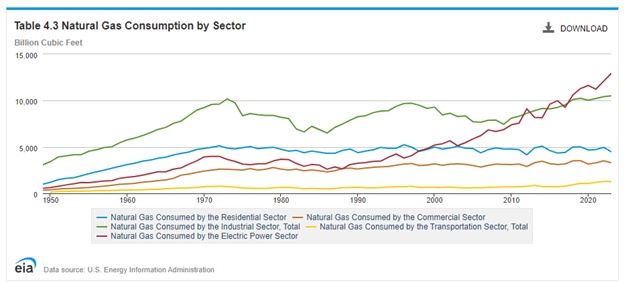

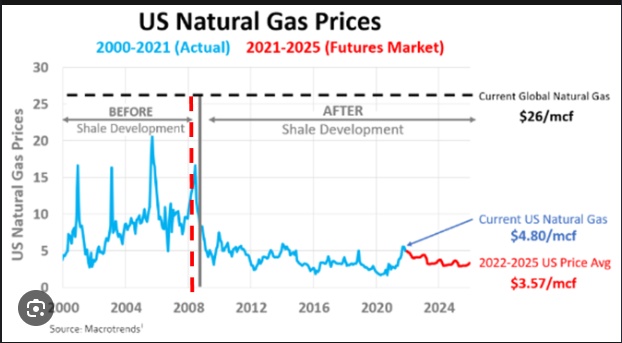

Durch technische Innovation „Shale Fraking“, eine Schiefergasproduktionsmethode, senkten sich die Kosten für Erdgasproduktion in den USA massiv. Erdgas ersetzt dadurch ab etwa 2005 in den USA Kohle, dieser Trend wird sich fortsetzen, unter anderem auch durch Photovoltaik.

(Quelle:U.S. Energy Information Administration)

Prognose von Morningstar:

(Quelle:Morningstar)

Somit richten wir unser Augenmerk auf Erdgas unter besonderer Berücksichtigung der Angebots / Nachfrage Dynamik in den USA und Europa.

Einleitend gibt Wiki unter Erdgas/Tabellen und Grafiken zur Erdgasförderug und Erdgasverbrauch folgendes an:

2021 wurden 4.036,9 Milliarden m³ Erdgas weltweit gefördert (2010 = 3.150,2 Milliarden m³, was einer Wachstumsrate von etwa 2.4 Prozent pro Jahr, vergleichbar mit der globalen Weltwirtschaft Wachstumsrate entspricht.

Die größten Förderländer waren 2021 die USA (934,2 Milliarden m³), Russland (701,7 Milliarden m³), Iran (256,7 Milliarden m³), China (209,2 Milliarden m³) und Katar (177,0 Milliarden m³). Diese hatten zusammen einen Anteil von 57 Prozent an der weltweiten Förderung.

Die weltweit bekannten Erdgasreserven betrugen nach Angaben der Bundesanstalt für Geowissenschaften und Rohstoffe 2016 etwa 196.605 Milliarden m³. Diese sollten bei gleichem Verbrauch (statische Reichweite) noch für 59 Jahre reichen. Den größten Anteil an den Weltreserven besaßen Russland (24,3 %), Iran (17,1 %) und Katar (12,2 %).

2017 wurden weltweit 3.670,4 Milliarden m³ Erdgas verbraucht. Damit deckt Erdgas, mit steigender Tendenz, etwa 24 Prozent des weltweiten Energieverbrauchs. Die größten Verbraucher waren die USA, Russland, China, Iran und Japan. Die Erdgasexporte lagen weltweit bei 1.134,1 Milliarden m³. Wichtige Exportländer waren Russland, Katar, Norwegen, die USA und Kanada. Bedeutende Importländer waren Japan, Deutschland, China, die USA und Italien.

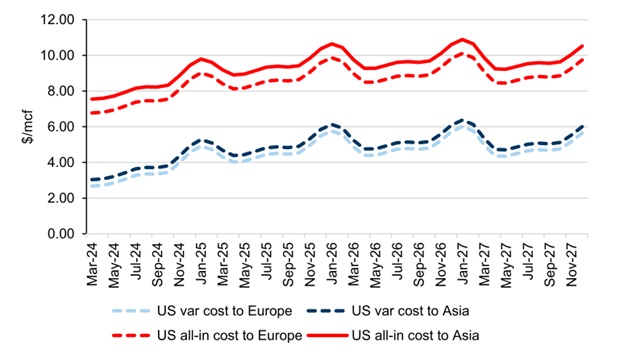

Seit Begin des fortwährenden Krieges zwischen Russland und der Ukraine versiegten Erdgasimporte von Russland an jegliche Länder der EU, Großbritannien und der Schweiz. Dies bewirkte zunächst eine massive Preissteigerung und konkrete Planungen um das Defizit mit LNG (engl: Liquified Natural Gas, verflüssigtes, also sehr kaltes Erdgas) Importen, vorwiegend aus den USA und Katar, zu ersetzen. Der Ausbau dieser Infrastruktur ist im vollen Gang und wird bis 2027/8 abgeschlossen sein.

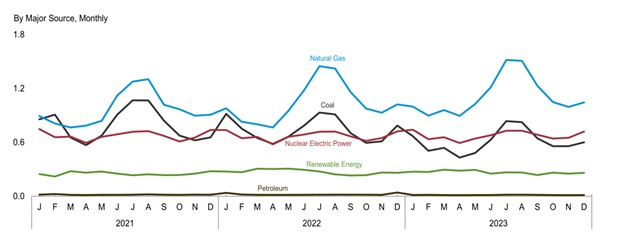

Zunächst jedoch ein Überblick über die Erdgasnachfrage, am Beispiel der USA durch Grafiken der Energy Information Administration:

USA Erdgaskonsum per Sektor: Hier erkennt man deutlich den Markanteilgewinn für Elektrizität gegenüber Kohle. Dies ist in Europa nicht der Fall, da LNG durch Infrastrukturkosten der Verflüssigung und Transport deutlich höher ist als Pipeline Erdgas in den USA: Etwa um einen Faktor von drei.

(Quelle:U.S. Energy Information Administration)

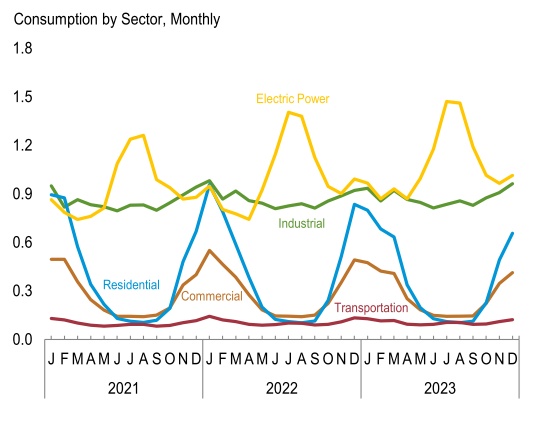

Monatlicher Konsum für Erdgas in den USA: Man erkennt einerseits den Saisonbedingten Heizungsbedarf für „Residential“ und „Commercial“, andererseits den durch Klimaanlagen erhöhten Elektrizitätsbedarf während der Sommermonate durch „Electric Power“.

(Quelle:U.S. Energy Information Administration)

Die monatliche Betrachtung für den Elektrizitätsverbrauch verdeutlicht die saisonbedingte Nachfrage für Erdgas. Grund dafür sind primär Klimaanlagen. In Europa hingegen ist die Nachfrage im Winter wegen Heizkosten am höchsten.

(Quelle:U.S. Energy Information Administration)

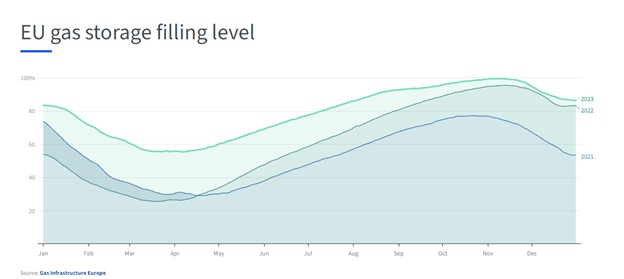

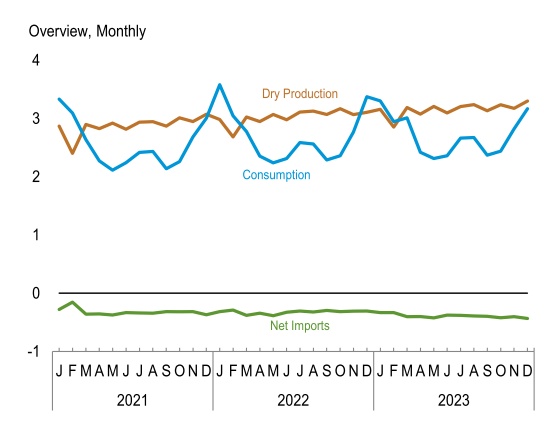

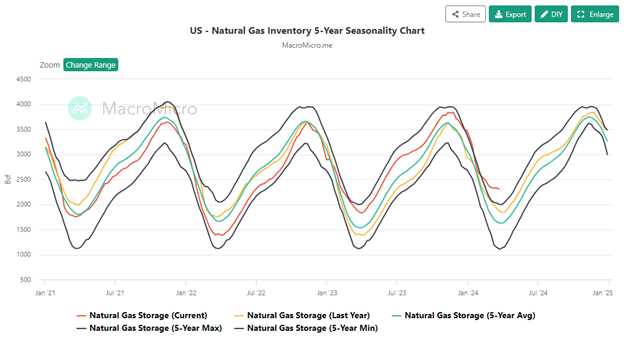

Daher wird Erdgas nach Förderung und Transport durch Pipeline oder Pipeline in Kombination mit LNG gespeichert, da das weltweite Fördervolumen pro Tag niedriger ist als die höchste Konsum über mehrere Wochen. Hierzu werden nahezu wöchentlich Daten veröffentlicht. Das Niveau dieser Speicher wirkt sich unmittelbar auf den Erdgaspreis in der betreffenden Region aus.

Europa:

(Quelle:Gas Infrastructure Europe)

USA:

(Quelle:MacroMicro.me)

Kernkomponenten der Erdgasindustrie

Die Öl- und Gasindustrie ist in drei Segmente unterteilt: Upstream, Midstream und Downstream.

Upstream, auch Explorations- und Produktionsunternehmen (E&P) gennant finden Erdöl- und Erdgasquellen und bohren diese zwecks Förderung an. Die entscheidende Innovation während der vergangen 20 Jahre war das sogenannte „Shale Fraking“ in dem horizontales Bohren mit einer Methode verbunden wird in dem eine mit feinem Sand versetzte Flüssigkeit unter hohem Druck in das umliegende Schiefergesteins des Bohrlochs gepresst wird um die Fördermenge deutlich zu erhöhen.

Diese Method führte zu einem Kollaps des USA Erdgaspreises ab etwa 2010 und bedingte unter anderem das Kohle, wegen ihrer höheren Kosten, vom USA Stromerzeugungsmarket durch Erdgas zu verdrängen. Zudem wurde damit die USA zum Öl und Erdgasexporteur, unter anderem durch LNG. (engl Liquified Natural Gas, also flüssiges Erdgas, da man die gleiche Menge Erdgas noch nicht unter hohem Druck transportieren kann.)

Midstream-Unternehmen transportieren Erdöl beziehungsweise Erdgas von den Bohrlöchern zu Raffinerien im Falle von Öl und zu Verbrauchern im Falle von Erdgas. Dafür werden hauptsächlich Pipelines verwendet. Für den interkontinentalen Transport werden Supertanker im Falle von Öl- und LNG Tanker im Falle von Erdgas verwendet. LNG ist ein Verfahren, in dem Erdgas sich durch extreme Kälte verflüssigt. Obwohl die damit verbundenen Kosten hoch sind, rechnet es sich trotzdem, da die Erdgasförderkosten in den USA, Katar und anderen Ländern niedrig genug sind um in Verbrauchermärkten wie China oder Europa trotz LNG Transport gegenwärtig konkurrenzfähig zu sein. Ob dies in 5 bis 10 Jahren noch der Fall sein wird ist jedoch fraglich.

Nachgeschaltete Unternehmen (eng. Downstream) sind für die Verarbeitung und den Verkauf der fertigen Produkte verantwortlich. Unter dem Begriff Downstream denkt man hauptsächlich die Chemiebranche, in der Öl und Erdgas als Energiequelle und Basischemikalie verwendet werden. Somit finden Erdöl und Erdgas in fast allen fertiggestellten Produkten Verwendung.

Bohrunternehmen vergeben ihre Dienstleistungen an E&P-Unternehmen, um Öl und Gas zu fördern. Diesen und andere mit der Förderung beziehungsweise Transport verbundenen Dienstleistungen wird der Begriff „Oil Services“ zugeordnet.

Mit den Begriffen „Integrated“ oder „Major“ Produzent werden Unternehmen bezeichnet die in Upstream, Midstream, und Downstream aktiv sind. So zum Beispiel Exxon Mobile, Chevron, British Petroleum, Total, Saudi Aramco und Sinopec.

Neben dem unabdingbaren Nutzen als Basischemikalie für Fertigprodukte, werden Öl und Erdgas im Transportwesen genutzt, so zum Beispiel 50% vom weltweit geförderten Öl. EV Fahrzeuge bieten hier eine Alternative. So existieren zum Beispiel Gesetzesvorlagen, dass Verbrennungsmotoren ab 2035 nur unter strengen Auflagen zugelassen werden. EU-Umweltrat: Nur noch CO2-frei fahren

Erdöl und Erdgas werden zum Heizen genutzt. Derzeit besteht in diesem Marktsegment keine wesentliche Alternative. Allerdings könnte sich der Preis für die Stromerzeugung durch Photovoltaik und Windenergie auf ein Niveau reduzieren, um Erdgas und Erdöl diesen Markt langfristig streitig zu machen. (Anmerkung: Der Nutzen fossiler Energien als Basischemikalie ist weitaus wertvoller als der für das Heizen oder die Stromerzeugung, da keine kostengünstige Alternativen für Basischemikailen existieren.)

Ein weiterer wesentlicher Markt für Erdgas ist die Stromerzeugung. So zum Beispiel in den USA: Wegen außerordentlich niedrigen Förderkosten durch die „Shale Fracking“ Technologie wurde Kohle von diesem Markt verdrängt. In Europa und China ist hingegen Photovoltaik und Windenergie mit LNG Import Gas konkurrenzfähig. Langfristig wird Selbstversorgung die Absicht beider Absatzmärkte sein, also Photovoltaik und Windenergie den Investitionsvorzug zu geben. Erdgas wird selbst in diesem Szenario weiterhin genutzt, als Reserve, falls erneuerbare Energien temporär unzureichend Strom erzeugen.

Somit ist die Erdöl und Erdgasindustrie im Wandel. Weitere Faktoren sind das weltweite Wachstum, insbesondere Absatzmärkte in Entwicklungsländern, in denen der Wechsel zu erneuerbaren Energien länger dauern wird als in Europa, China und Japan. Obwohl die USA in erneuerbaren Energien technisch führend sind, wird der graduelle Wandel zu erneuerbaren Energien länger dauern als in etwa Europa oder China, da Erdgas und Erdöl mit sehr niedrigen Kosten gefördert werden kann und somit hemmend auf deren Energiewende auswirkt.

Die Echtzeit-Dynamik von Erdgas:

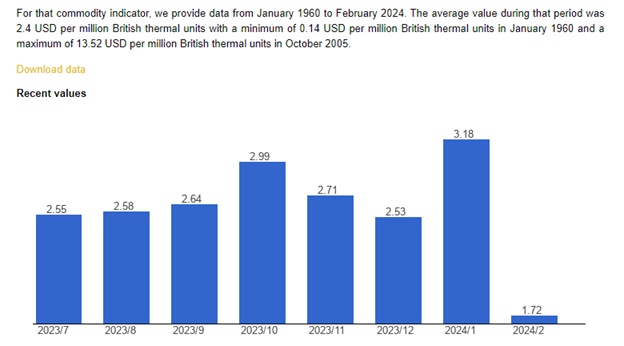

„Erdgas Preise“: Die Dynamik seit 2006

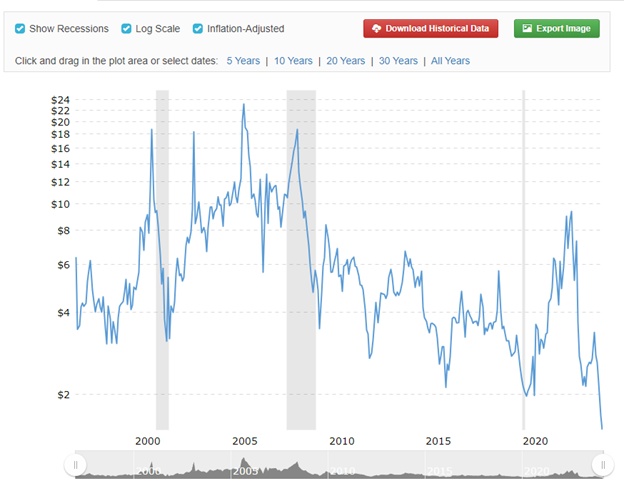

Unten an eine Grafik zur Erdgaspreisentwicklung in den USA seit 1995. Was sticht aus diesem Preisverhalten hervor?

1) Trotz deutlicher Trends, ereignen sich relativ hohe Preisschwankungen in den Trends.

2) Die Förderinnovation „Shale Fraking“ bewirke ab 2010 einen massiven Preisverfall von $18 auf und $2. ($/million cubic feet) .

3) Während der Rezessionen von 2001 (Dot.com Blase), 2008 (Finanzkrise), 2020 (Covid) und 2023 (Inflationssshock) fiel der Erdgaspreis massiv. erholte ich jedoch komplett nach 2001, und verdoppelte sich nach 2008, trotz „Shale Fraking“ Effekt. 2020 stieg er von $2 auf $8 im Zuge der überstandenen Covid Epidemie und dem Angebotschock durch die Einstellung von Russland Erdgasimporten im Zuge des Krieges zwischen Russland und der Ukraine.

In Anbetracht dieser Dynamik ist davon auszugehen, dass der Erdgaspreis weiterhin starken Schwankungen ausgesetzt sein wird, welches Tradingansätze bedingt.

(Quelle:Macrotrends)

Anhand der Grafik open mit einer Zeitreihe bis 2024 erkennt man dass die Futures Preise von 2021 eindeutig zu niedrig waren:

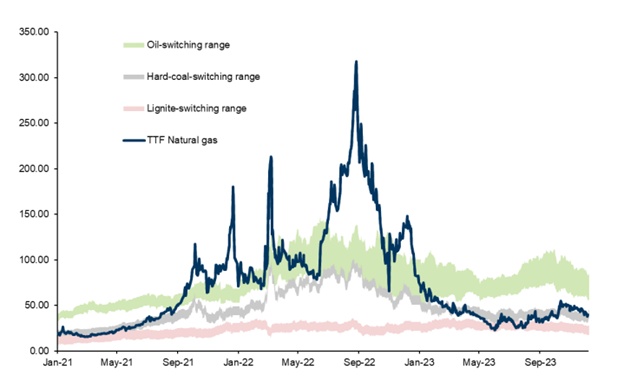

(Quelle:Macrotrends)

Es folgt der Vergleich zwischen Erdgaspreisen in den USA und Europa. Wegen dem Russland und Ukraine Krieg, sowie der LNG Transportkosten, liegt der Preis für europäisches Erdgas um einen Faktor von Vier höher als in den USA. Dies begünstigt den Ausbau von LNG Infrastruktur, sowie den Ausbau europäischer erneuerbaren Energien: Photovoltaik und Windenergie.

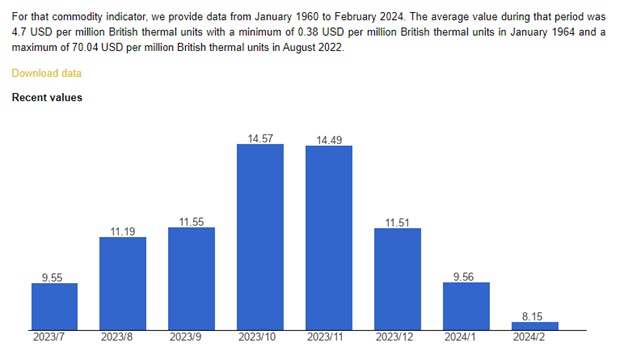

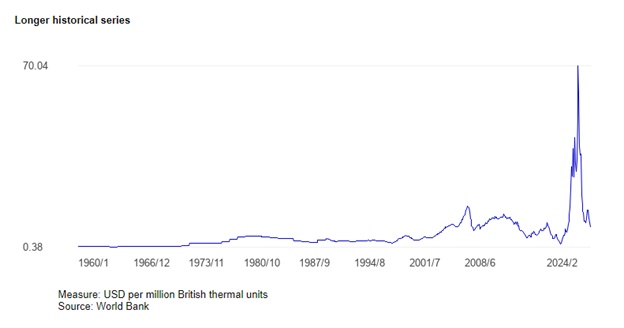

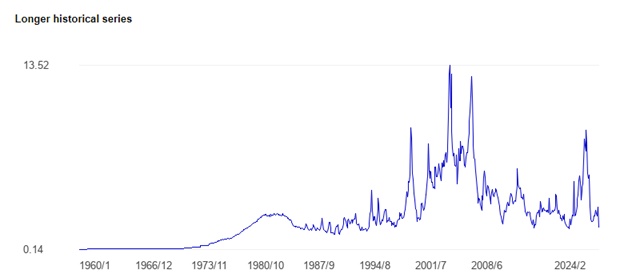

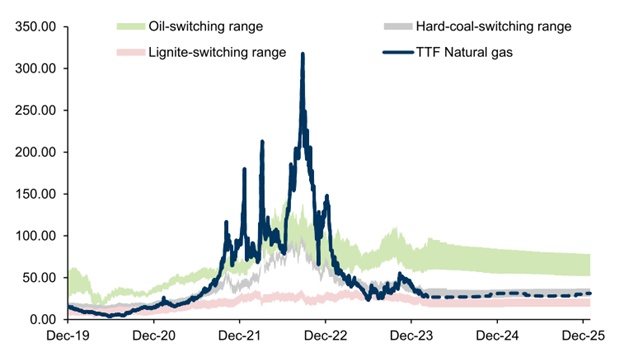

Erdgas Preise in Europa: Erfreulich ist das Platzen der durch den Russland und Ukraine Krieg bedingten Erdgaspreisblase.

(Quelle:World Bank)

Erdgaspreise in den USA:

(Quelle:World Bank)

Preisvergleich zwischen Erdgas und Erdöl in den USA, repräsentativ für diese Dynamik in anderen Weltregionen: Während manchen Phasen existierte eine hohe Korrelation zwischen Erdgas und Erdöl Preisen, in anderen Phasen kaum eine Korrelation. Dies verdeutlicht dass man fundamental beide Märkte gut einschätzen muss und nicht immer den Preis von einem auf den anderen ableiten kann.

(Quelle:Macrotrends)

Europa: Ersatz von Erdgas durch andere Energieträger per Preis. (Eur / MWh). Lediglich die Braunkohle ist kostengünstiger. Dies trotz der relative hohen LNG Importpreise.

(Quelle:Bloomberg)

Perspektiven für Erdgas Investing und Trading

Hier gehen wir auf die Frage ein, ob Erdgas innerhalb von Europa fallen oder steigen wird.

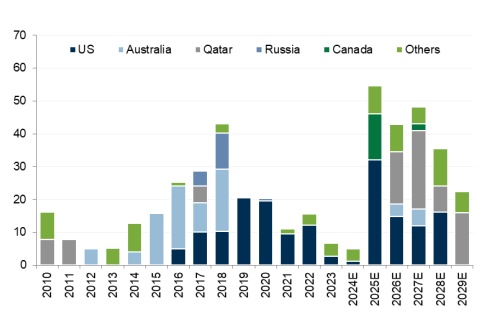

Ein wesentliches Kriterium ist der LNG Infrastrukturausbau, welcher eine Erhöhung des Angebots mit sich bringt. Dies bedeutet, dass LNG Erdgas wahrscheinlich für die Kosten der inkrementalen zusätzlichen Produktion verkauft wird, also zum niedrigsten Preis, ohne dass der LNG Prozess und Transport daran mit einer Marge einen Profit erwirtschaftet.

(Quelle:S&P Global Commodity Insights)

Demzufolge eine Preisprognose: Die LNG Kapazitätserhöhung könnte TTF Preise zu acht bis zehn $/mcf reduzieren:

(Quelle:CME)

Damit könnte LNG mit Braunkohle und Kohle konkurrieren: (EUR/MWh) Wobei Kohle in Deutschland voraussichtlich erst 2038 völlig stillgelegt wird. Dies ist abhängig vom Ersatz durch erneuerbare Energien.

(Quelle:Bloomberg)

Dieses preismindernde europäisches Erdgas Szenario würde sich preissteigernd auf folgende Anlagevehikel auswirken: DAX, MDAX, europäische Industriewerte sowie den Chemiesektor.

Sinkende, beziehungsweise permanent niedrige Erdgaspreise würden sich negativ auf die Bewertung von Öl- und Erdgasproduzenten auswirken, so zum Beispiel Equinor, Total, ENI, PF Harbour und Var Energi.

Darüber hinaus würde der europäische Konsument durch permanent niedrige LNG Preise etwa 200 Milliarden Euro pro Jahr im Vergleich zu 2022 sparen, welches einerseits konsumiert andererseits investiert zu höherem Wachstum führen sollte. Pro Konsument könnten durchschnittliche monatliche Kosten von 320 Euro währen den Hochpreisen von 2022 auf etwa 110 Euro pro Monat fallen.

Die Katalyse für diese Entwicklung ist der LNG Infrastrukturausbau durch den Erdas in Europa per LNG Verfahren importiert wird. Zwischen 2020 und 2024 beträgt die LNG Einfuhrsteigerung 13 mtpa, 2025 bis 2028 weitere 48 mtpa. Verzögerungen oder Beschleunigung dieses Trends wirken sich auf Erdgaspreise aus. Hauptexporteure sind die USA mit 40 Prozent und sekundär Katar mit 20 Prozent.

Das Erdgasangebot wird also durch LNG Importe erhöht, welches eine Preisminderung mit sich führt. Ein zweiter Faktor ist die sich langsam jedoch stetig vermindernde Nachfrage: Nicht wegen Braunkohle oder Energiesparmaßnahmen, sondern wegen der erneuerbaren Energien. Hier sind vor allem Photovoltaik und Windenergieanlagen hervorzuheben, welche bereits zu diesem Zeitpunkt konkurrenzfähig sind. Es entsteht also ein Konkurrenzkampf zwischen den genannten erneuerbaren Energien und Erdgas für die Stromerzeugung. Langfristig werden erneuerbare Energien Marktanteile gewinnen. Da LNG Kapazitäten, einmal installiert und in Betrieb genommen, nicht trotz niedriger Profitabilität stillgelegt werden, wirkt sich dies preismindernd auf Erdgaspreise aus.

Ein weiterer Faktor wird der Ausgang des Russland und Ukraine Konflikts sein. Sollte dies zu einer Rückkehr von EU Erdgas Importen, wenn auch in deutlich verminderten Masse, aus Russland führen, würde sich dies Erdgaspreise noch weiter reduzieren.

Kurzfristig hängen Erdgas und Erdölpreise des weiteren von geopolitischen Ereignissen, Lagerbeständen, Wetterprognosen und globalen makroökonomischen Entwicklungen ab. Warmes Wetter wirkt sich preismindernd aus, da sich dadurch Konsum reduziert und Lagerbestände erhöhen.

Daher ist es ausgesprochen schwierig kurz und mittelfristig Erdgaspreise vorherzusagen. Ein solides charttechnisches Verständnis ist hierbei unabdingbar. Entweder Sie bilden sich durch Ihre eigenen Recherchen ein Urteil über wahrscheinliche Preisentwicklungen, oder, darüber hinaus, ziehen Sie einen mitunter kostenpflichtigen Service in Betracht. Wie dem auch sei, strukturieren Sie Ihren Trading Ansatz so, dass Sie den Kapitalverlust im Falle eines Stop Loss verkraften können.

Da eine langfristige Prognose der Erdgas und Erdölpreise lediglich richtig ist, wenn sich Preis in der 0 bis 10 Prozent oder 90 bis 100 Prozent Bandbreite bewegt, empfiehlt sich ein kurz- bis mittelfristiger Ansatz.

Die effizienteste Methode um mit Erdgaspreisentwicklungen zu spekulieren, ist per Futures, entweder für den europäischen oder amerikanischen Market.

USA: Henry Hub Natural Gas Futures, Symbol NG

Die Zukunft der Erdgasbranche

In diesem Artikel wurde die Dynamik des Erdgasbranche beschrieben. Neben den üblichen Faktoren, welche zur Preisfindung per Angebot- und Nachfrageveränderung führen, so zum Beispiel Makroökonomische Faktoren, hängen zukünftiger Verbrauch vom Ersatz von Erdgas durch erneuerbaren Energien, insbesondere Photovoltaik und Windenergie ab. Dieser Wandel wird sich über Jahrzehnte vollziehen.

Bisher hinkte die tatsächliche Wachstumsrate von erneuerbaren Energien ihren Prognosen deutlich hinterher. Da sich allerdings die Kosten insbesondere für Photovoltaik auf ein konkurrenzfähiges Niveau reduziert haben und zusätzlich noch weiter sinken werden, sollte dies die Erdgasnachfrage vor allem in der Stromerzeugung, schließlich für das Heizen reduzieren. Es gilt besonders auf diese Dynamik zu achten und dies in Trading Ansätze miteinzubeziehen.

Was sind die drei Hauptsegmente der Öl- und Gasindustrie?

Warum bleiben fossile Brennstoffe trotz des Wachstums erneuerbarer Energien die Hauptenergiequelle weltweit?

Wie positioniert sich Europa als Vorreiter bei erneuerbaren Energien?

Dieser Text spiegelt lediglich die persönliche Meinung des Autors wider. Leser sollten diesen Artikel nicht als Grundlage für Investitionen betrachten. Bevor Sie eine Investitionsentscheidung treffen, sollten Sie den Rat eines unabhängigen Finanzberaters einholen, um sicherzustellen, dass Sie die Risiken verstehen. Differenzkontrakte (CFDs) sind Hebelprodukte, die zum Totalverlust Ihres Kapitals führen können. Diese Produkte sind nicht für jeden geeignet, investieren Sie daher vorsichtig. Für weitere Details informieren Sie sich bitte.