谈到投资,大家心目中应该都有自己认为最厉害的人,毕竟每个人投资的习惯不同,喜欢当冲的会佩服当冲绩效高的,喜欢长线的会佩服长线投资厉害的,但如果你去访问华尔街谁是最厉害的投资人,那超过5成的从业人员都会回答同一个名字——巴菲特!

到底这个看起来像肯德基老爷爷的老人为什么那么厉害,他旗下的波克夏 (Berkshire Hathaway) 到底为投资人创造多少传奇。今天就让我来为大家介绍波克夏这只股票!

波克夏海瑟威(BRK)简介

波克夏目前是全世界最大的投资控股公司,旗下除了大量的上市公司股票与现金,剩下的都是全资持有的各种子公司,其中最主要的产业就是保险与再保险公司,这两个业务占了公司8成以上的营收。旗下的公司分别由3个事业体组成,分別是

Government Employees Insurance Company (GEICO):汽车保险公司

Berkshire Hathaway Primary Group(BH Primary):集合车险、产险、灾难险、健康险、旅平险等的保险集团

Berkshire Hathaway Reinsurance Group(BHRG):再保险集团

这是巴菲特之所以成为股神最重要的底器所在,毕竟这些保险公司提供源源不绝的现金流,可以让巴菲特不用担心看对标的没有资金。

这也是许多投资人可能选择标的的眼光可以赢过巴菲特但绩效没办法赢他的原因,毕竟对方的现金流更强大,另外他还可以通过这样的方式大量举债借贷无本创收。

除了保险公司外,铁路公司这种获利稳定的企业也是非常重要的。与铁路与公共事业等可以提供稳定现金流的公司也是企业组成中非常重要的,但这些都属于『全资子公司』,没有上市,没有股票可以买,所以其他人没有办法通过买股模仿波克夏。

另外波克夏也擅长『空手套白狼』,像巴菲特看好日本股市,他的做法不是拿钱去投资,而是直接到日本发行债券,然后用这些钱来投资,由于日本一直处于低息状态,这些举债几乎零成本,创造的收益都是波克夏股东的收益,因此对于其他投资人来说就算也这样复制标的,绩效也不会一样。

想要复制巴菲特绩效的投资人,最简单的方式就是直接购买波克夏的股票。

波克夏海瑟威(BRK)发展历史-巴菲特投资逻辑的演进

多数人投资波克夏就是希望让巴菲特操盘,实际上,巴菲特的投资逻辑是有经历数次转变的。

一开始巴菲特的投资逻辑就是实践他老师本杰明·格雷厄姆所说的『买便宜的股票(股价低于净值)』,毕竟那时候会计人才稀缺,能准确计算出公司的价值的人很少,巴菲特运用讯息不对称,买进被低估的公司之后再把公司的资产用市价出售,用此伎俩累积初始资金。但这个方法并非100%准确,认为自己眼光精准的巴菲特也会栽跟头,而波克夏就是巴菲特自称这辈子最失败的投资。

一开始波克夏是一个纺织厂,巴菲特也是认为公司实际价值高于股价,于是在1962年开始以每股7.6美元大量收购波克夏股票,但控股后巴菲特发现自己看错了,纺织厂里的机器设备与成衣根本无法以标价出手,自己以为抄底结果被套牢。于是只好贱卖这些资产回拢现金,并且也没有改名字,直接沿用波克夏,只是把企业从纺织转型为投资公司,希望在哪跌倒在哪站起來。

这个滑铁卢让巴菲特改变不少,加上他也在这段时间遇到了一生挚友查理茫格,这也促使巴菲特改变自己的投资习惯,也就是更加重视现金流以及不再只是单纯的价格投资而是价值投资。

更加重视现金流的方式就是开始投资各种保险公司与银行,因为这些行业有两大特性:

现金流稳定

做的越大客户越多越稳定

银行保险都有大量的客户进来储蓄,因此这些钱银行可以拿去投资,对于曾经被套牢的巴菲特来说,稳定的现金流可以确保自己手上都有足够的资金不会错过投资机会。

而第二点更为重要,就是投资企业最怕的就是企业成长到一个阶段后就很难持续成长,只能走下坡,但银行保险业不同,越大的银行或保险公司,大家越有信心买他们的理财产品或选择他们进行储蓄,毕竟大家都希望自己放钱的地方是全世界最安全的地方,因此,银行保险业可以说是越大越安全,越有竞争力。

通过这样的方式,波克夏无论是100%持有还是投资,都有很大一步分会选择金融业或其他具有现金流稳定与越大越稳的企业,例如零售、铁路等护城河深的产业。

另外就是『价值投资』,也就是寻找价值被低估的企业而非价格被低估的企业,像是可口可乐与苹果,巴菲特投资他们并不是他们的股价低于净值,而是他认为公司很有价值,认为公司的成长与潜力巨大,并且由于竞争力强劲,成长夭折的机率很低。

最后,就是让波克夏不光成为一个投资人更是一个企业管理者,旗下投资的企业可以互相帮助,像是旗下的物流可以帮助旗下的食品业运输等等,发挥1+1>2的效果

至此,公司的发展也越来越好,也是因为这样的转变让波克夏创造了超过半个世纪的神话,巴菲特的名字也从奥哈玛的知名投资人变成享誉全球的股神。

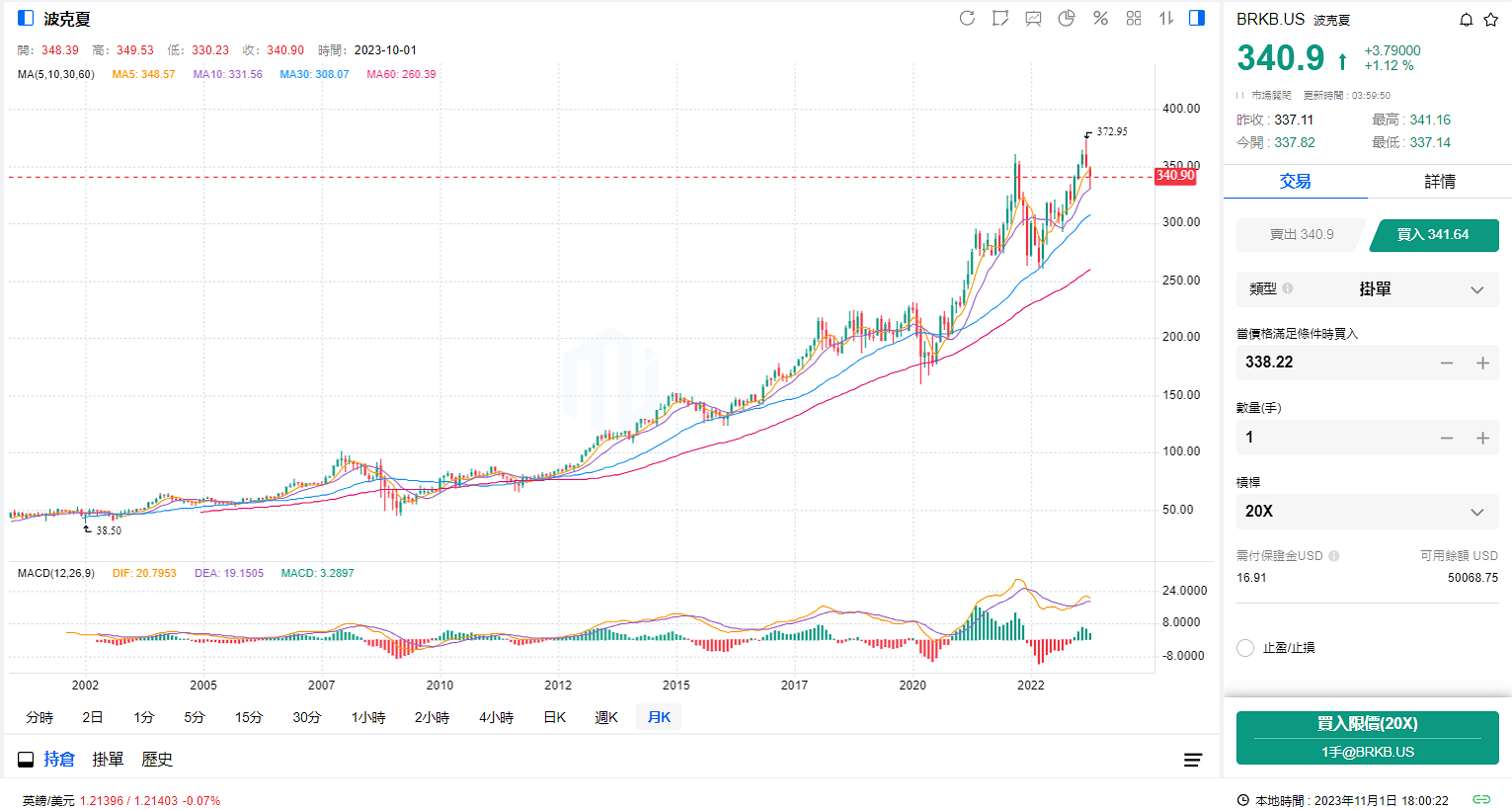

波克夏BRK.B股票价格走势图

(波克夏Brkb.us股票价格走势,数据来源:Mitrade)

波克夏海瑟威(BRK)最新持股状况

前面提到,巴菲特之所以能依靠波克夏创造神迹,靠的并不光是他的眼光而是背后这台庞大的机器带来的各种收益,但还是有许多人会关注巴菲特在股市上的动作,这边也提供巴菲特最新的持股状况给大家参考:

* 最后更新:2023 Q2 (公布时间:2023-08-14)

持股明细 (取持股超过 1%注) 最后更新:2023 Q2 (公布时间:2023-08-14)

(资料来源:havocfuture)

2023 Q2 较大变动

主要持股无变动,加码 AAPL (46.44% -> 51.00%)

减码 ATVI (1.30% -> 0.35%)

注:这边1%的基数是波克夏投资『美股』上市公司的比重,实际上波克夏是全球投资的,像是今年比较大的动作都发生在日股,持股的5大日本商社分别为「丸红」、「三菱商事」、「三井物产」、「住友商事」以及「伊藤忠」都预计加仓到9.9%持股上限,但非美股的资料上面不会接露。

波克夏海瑟威(BRK)投资应注意事项

1. 波克夏A、B股差別

想要投资波克夏会发现,公司总共发行两档股票,分别是BRK.A与BRK.B,会有这样的差别主要是为了方便流通性的同时增加管理层的经营权。

公司早期上市的时候只有发行一种股票(brk),但由于公司绩效好转后企业获利越来越多,股价一路上涨。巴菲特本身又不喜欢炒作股票而且认为配息后资金要缴大量的税给政府,因此波克夏没有配股配息也没有分割,股价一路走高,从几美元上涨到一股就要几万美元,很多人连一股都买不起,流动性越来越低。

之后甚至有基金公司发行集资买波克夏的基金,因为不想被这些基金经理人赚这种无脑钱。因此,1996年,当波克夏股票上涨到3万美金1股的时候,董事会决定发行新的面值更低的B股,而原始的股票则被称为A股。

一开始发行的时候B股的股价是A股的1/30 ,而在2010年的时候B股又分割了一次,一股拆成50股新股,所以现在1股A股的价值是1500股B股。

而增加经营权的概念就是,为了避免流动性增加后许多散户买多了就开始参与企业的决策,造成外行指导内行。因此,公司A,B股的投票权不同,1股B股投票权只有A股的万分之一。多数B股的股东不会去参与股东大会,只是通过股价来赚取获利,通过这样的方式,公司可以通过增发新股筹资让企业壮大的同时又不担心企业的经营权会旁落他人。

2. 波克夏每季公告的持股变化

对于信奉巴菲特的投资人来说,巴克夏每一季投资或减仓哪些企业可以说就是一个风向标,毕竟很多人都认为巴菲特的眼光精准。因此,很多投资波克夏的投资人也会直接去购买波克夏投资的标的,而这些企业如果被巴菲特投资的消息公告出来之后也有很高的机会会引来资金的追捧,短期会有一波上涨。所以,波克夏每季公告持股变化的消息也是波克夏投资人可以关注的重点。

不过因为波克夏是上市公司,公告财报的时间都是执行后的几个月,就算公告后第一时间执行一样的买卖还是会有时间差。另外,波克夏成名是基于长期投资绩效而非短期股价波动,因此跟风短线投资效益不高。投资人关注的重点应该是选择股票的逻辑而非买卖时间点,这边也特别提醒大家不要本末倒置。

3. 波克夏股东会致股东信

由于波克夏过去近60年惊人的绩效,因此全球很多投资人都认为波克夏股东会上对过去的总结与对未来的展望非常有代表性,甚至有很多出版社把每年波克夏的致股东信整理成书并且富祝来当成投资理财经典书籍,这些都足以证明这些资料在投资人心中的分量。

其实,这些资讯都可以在网路上免费找到,对于波克夏股东来说其实意义很单纯,就是告诉你过去一年钱怎么花的以及未来一年打算怎么花,但如果你不光是波克夏的股东,还打算在市场上主动投资其他标的,那这个资料就像参考书一样很有意义,毕竟波克夏在过去60年里面经历过各种牛市、熊市,产业更替等等,一路成长至今都没有被淘汰,足以说明公司的选股逻辑与策略是经得起考验的,投资人如果能从中领略出一二,不能说报酬率增加多少,至少能规避不少风险。

4. 直接投资巴菲特买的股票就好,为什么要投资波克夏?

很多投资人会认为,既然波克夏的持仓每一季度都会公告,那我直接买这些公司的股票就好,毕竟波克夏养了那么多人,这些人的薪水都会降低投资收益。

但实际上,波克夏有近半的投资标的都是100%全资收购,也就是一般的投资人买不到的,尤其是铁路事业与再保险公司等等,毕竟对于巴菲特来说最好的标的就应该100%收购,也就是他赚的不是股价的差别而是企业获利,因此,光跟着买他的持股一来没办法买到那些未上市公司,二来没办法通过金融操作放大收益!

所謂通过金融操作放大收益就是一般人投资股票获利20%,那代表的就是获利20%,但波克夏企业中可能5成的资金是存户或保户的,甚至举债得来的,资金投资创造20%收益,可能对企业来说是40%(假设存户利率为0%)。因此,与其复制投资学的四不像,不如直接当股东,省事又轻松。

波克夏海瑟威(BRK)投资基本面与技术面分析

前面介绍了公司的架构与投资时应注意事项,现在来分析一下当下的波克夏是否具有投资价值吧!

1. 长线投资

波克夏长线来说就是一路上涨,虽然中途也曾经历数次腰斩,但就算买在前波高点,长远来看都还是能给投资人创造不错的收益,因此我认为长线来看企业具有很高的投资价值。

(波克夏股价走势图,来源:Mitrade平台)

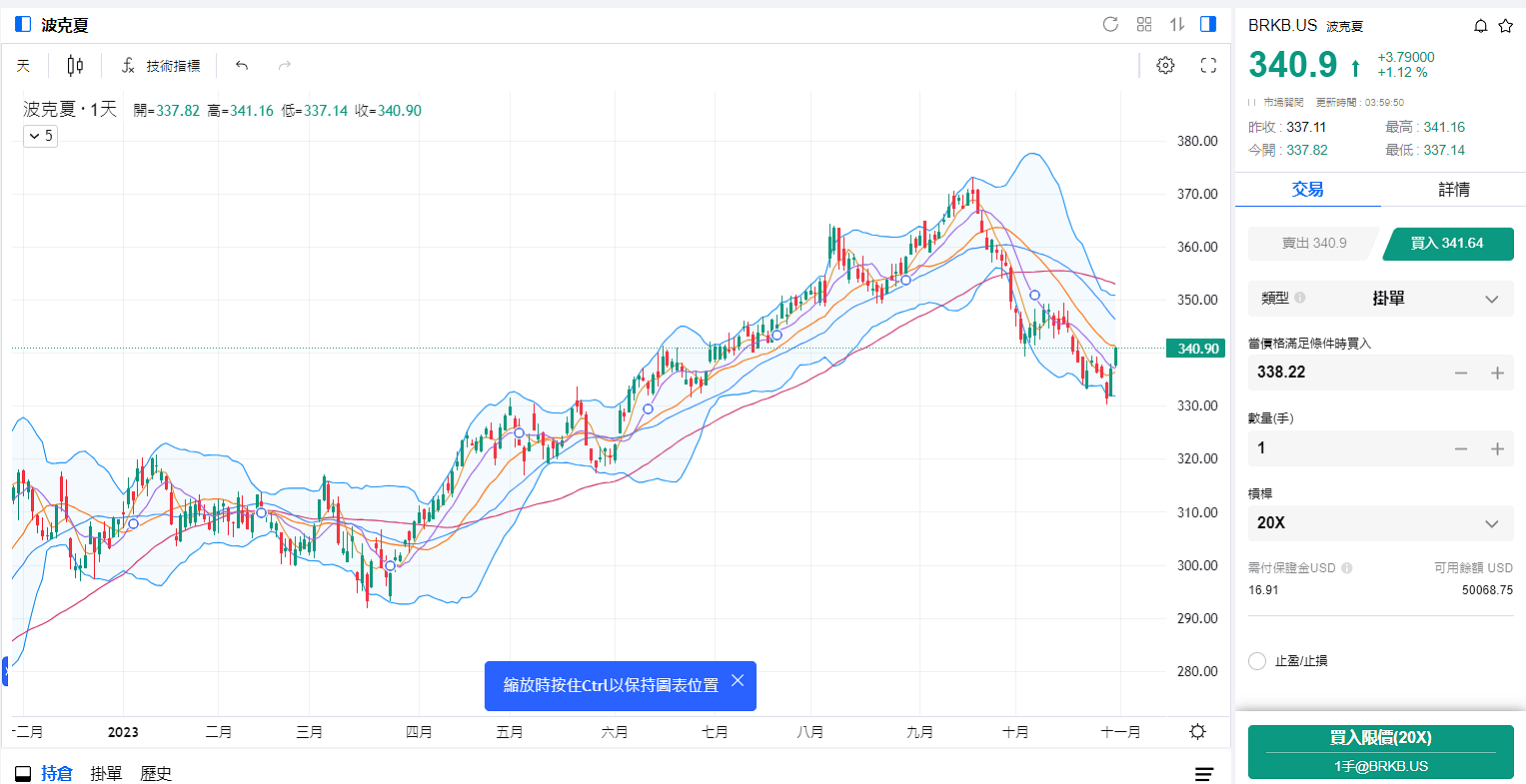

2. 波段投资

目前波克夏布林通道趋势还是向下,而且股价目前还在布林通道下轨,因此属于作多没有讯号,做空没有空间。

建议如果想要波段做多,可以等到布林通道不再向下而是持平后再进场。

(波克夏股价走势图,来源:Mitrade平台)

波克夏海瑟威(BRK)未来股价预测

由于波克夏本身就代表巴菲特投资的绩效,因此华尔街对于波克夏股价预测的分析非常少,毕竟大家都不想要关公面前耍大刀,目前只有2个分析师对未来12个月的波克夏股价进行预期,平均是395美元,但波克夏本身一直都不标榜短期投资,毕竟一两年的短期表现受到景气影响太深了,因此我认为,这些预估的意义不大,投资人若想进场投资,可以定期定额分批买入,长期来看这样的效益才是最高的。

(资料来源:money.cnn )

结语

美股市场目前面临经济不景气的状况,毕竟停滞性通膨带来的影响开始发酵,目前许多企业的库存纵使降到过去所谓的健康水准但仍然持续滞销,而之前炒作的AI也让目前的股价都不太便宜,查理·芒格(波克夏副董事长,巴菲特伙伴) 在最近的一次访谈中也承认,现在想要找到好的投资非常困难。

因此,无论是波克夏本身还是美�国股市,目前进场都有点进退维谷,但从长线来说,波克夏本身的优势就是有比其他人更便宜的资金成本,因此不需要追求高收益,只要收益稳定就能创造比其他人更好的绩效,长期来看,还是非常适合投资的标的,读者朋友可以多关注。

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情