黄金ETF是什么,有哪些类型?

ETF是其中一种基金,一种可以在交易所交易的基金,黄金ETF则是一种以黄金为标的资产,追踪黄金价格变化的ETF,由于金价相对稳定,黄金ETF的波动性通常较小 ,会比其他类型的ETF(如股票型ETF)低。黄金ETF属于其中一种商品类ETF,它在ETF大家族中的位置,大家简单看下这张图就明白了:

【图源:Mitrade整理】

不过,根据所追踪的标的资产的不同性质,黄金ETF还能继续细分为现货黄金ETF和衍生品黄金ETF:

【资料来源:Mitrade 整理】

黃金ETF有投资前景吗?为什么要投资黄金ETF?

黃金ETF的漲跌幅和黃金的漲跌幅一致,多数投资黄金ETF的投资者其实就是看好黄金价格在未来几年会涨。

【黄金实时报价图表 来源:Mitrade】

· 注册领USD10赠金,交易再领USD90!

那么,黄金未来的投资前景如何?

我们可以从以下两个角度来思考。长期来看,地缘政治,如俄乌冲突的问题一直存在,自2022年开始,该矛盾冲突更为激烈,出于避险需求,许多投资者加大对黄金的投资,不仅如此,多国央行也一直加大对黄金的采购量。世界黄金协会公布的数据显示,世界各国央行已连续十三年不断增持黄金,2022年采购的黄金总量再创近55年来的历史新高。对黄金需求的不断增加将有助于黄金的价格上涨。

从中期角度来看,美国经济增长乏力,通膨长期居高不下,许多投资者对美国经济衰退的担忧不断,也会采取购买黄金的方式来避险,这也将推高金价。

我们看好黄金中长期的前景,但并不一定要买入实物黄金,投资黄金ETF与较投资实物黄金相比,具有更加方便、灵活、易保管,也更具高流动性,资金成本和风险更低的优势,尤其是对于小额投资者,黄金ETF明显更具有吸引力。

黄金ETF的投资策略有哪些?

1. 建立投资组合,分散投资风险

我们可以通过合理安排黄金ETF的投资组合来平衡风险与收益,采取分散投资的策略,避免资金过于集中在同一类基金上面。具体来说,就是做好高低风险基金之间的合理配置,根据常见的三种风险偏好的类型,我们简单梳理一份ETF投资组合供大家参考:

風險偏好 | 投資組合配比 |

風險愛好型 | 股指ETF50%、黃金ETF25%、債券基金20%、黃金CFD 5% |

風險中立型 | 債券基金42%、股指ETF30%、黃金ETF25%、黃金CFD 3% |

風險厭惡型 | 銀行存款40%、債券基金30%、股指ETF15%、黃金ETF15% |

【資料來源:Mitrade】

上表格提及的差价合约(CFD)是一种金融衍生工具,通过保证金模式交易,投资者不会对商品进行实际的交易,仅对商品的价格进行买卖,从价格波动中获利。 CFD可交易的品种包括指数、外汇、股票、贵金属、原油、加密货币等。在Mitrade进行此类交易非常具有优势。

Mitrade是一家正规经营国际投资平台。平台提供账户负数余额保护,负数余额及时清零。还提供高达200倍的杠杆、零佣金低价差,交易门槛也非常低。为新手投资者提供免费的“交易策略”和“交易观点”工具,开户后可以免费使用模拟账户,用5万美金的模拟体验金,去熟悉交易流程。

2. 定额定投

定额定投是我们在投资基金常用的一种策略,可以省去新手、投资小白或上班族不懂挑选或没时间研究的问题,投资黄金ETF当然也可以采用这种策略。

定额定投具体操作起来十分简单:每个月固定一个日期,比如发工资当天,固定买入固定金额的黄金ETF,即可做到定额定投。

这个办法可以让我们在黄金ETF价格较高时买少一点,在价格较低时买到多一些,长此以往,能够平均化成本,降低市场波动的影响。需要注意的是,投资黄金ETF重在积少成多,需要坚持3-5年的时间来实现财富增长,切忌频繁买卖。

3. 逢低多投,逢高少投

跟上面的定期定额被动形成“高位少买,低位多买”策略不同的是,逢低多投,逢高少投的策略是我们主动选择在价格上涨时尽量少买,下跌时尽量多买,这种投资方法不需要固定时间来投,但要按照黄金ETF的波动规律来投。此外,这个策略需要我们对黄金ETF的价格变化有一定的分析能力,比较适合进阶的选手。

最后,不要忘记设定盈利目标。一般情况下,多数人会设置30%-50%的盈利目标,一旦持有的ETF达到这个目标,就可以卖出,落袋为安。当然,如果你并不满足于30%的目标或对某只ETF十分看好,也可以设高一点点,或分批卖出等。

如何挑选黄金ETF?

在选择黄金ETF时,以下是需要考虑的关键因素:

发行机构和资产规模:优先选择信誉和背景较好的发行机构推出的黄金ETF。较大资产规模的ETF通常具有更高的流动性和可靠性,方便投资者买卖。

标的和历史表现:根据黄金ETF追踪的标的和历史表现进行选择。黄金ETF追踪的标的多数以国际黄金现货价格和历史表现(如三年报酬率和最大回撤)作为参考因素,从而评估自身的风险承受能力。不建议选择过去表现较差的黄金ETF,除非该ETF被市场严重低估并预期未来看好,否则也不建议选择,因为其流动性较差,不便随时脱手。

购买成本:根据个人承受能力,在价格较低的时机购入黄金ETF,以减少频繁买卖所产生的管理费和交易费用。

台股、美股黄金ETF推荐

根据上面的几个维度,我们整理了台湾和美国主要的黄金ETF,下面是详细的介绍和推荐。

台股黄金ETF目前在售的只有三档,元大S&P黄金ETF(00635U)、期元大S&P黄金正2 ETF(00708L)和期元大S&P黄金反1 ETF(00674R])。台湾三个黄金ETF过去表现较差,虽然过去不能代表未来,但可以当作一个参考指标。

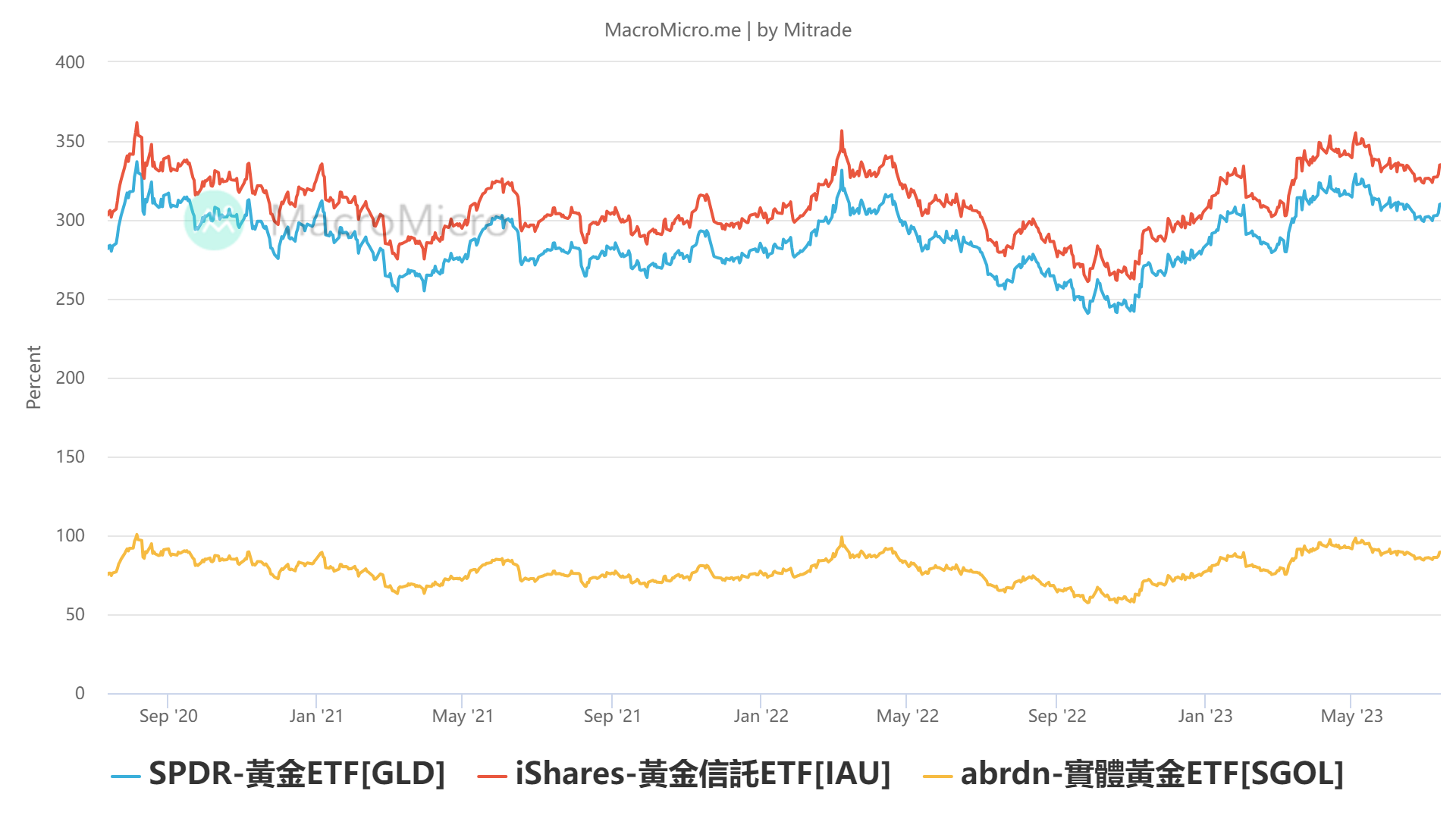

美股这三个黄金ETF过去三年的表现就还不错。个人比较推荐美股黄金ETF,尤其是:SPDR Gold Shares (GLD) 、iShares Gold Trust (IAU)和Aberdeen Standard Physical Gold Shares ETF (SGOL),它们的三年累计报酬率不低,大家可以看看下图:

【图源:MacroMicro, GLD、IAU和SGOL2020-2023年累计报酬率】

台股黄金ETF VS美股黄金ETF,基本信息和优劣势比较如下表:

【资料来源:Mitrade整理,数据截至2023.7.14】

· 注册领USD10赠金,交易再领USD90!

从上表可知,虽然追踪的标的不同,但无论从资金规模、流动性还是累计报酬率和最大回撤,美股黄金ETF的表现相对台股的更为稳健。

小结

本文主要介绍什么是黄金ETF及其投资优势、前景和投资策略等,在对比台股和美股黄金ETF之后,我们更倾向于推荐美股黄金ETF,如GLD和SGOL。

作为新手投资者,在投资黄金ETF之前,需要认真评估自身的风险承受能力并选择和自己风险偏好匹配的投资组合,此外,和其他基金投资一样,投资黄金ETF需要持之以恒做长缐投资。

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情