近几年市场上的ETF产品受到越来越多的人欢迎和重视,市场上也出现了很多不同种类的ETF,不论是投资于整个市场的、最厉害的公司的、行业的都有涉及。如果你希望花费较少的精力和心思研究个�股,关于ETF的介绍一定不要错过,这篇文章我们将一起了解美股ETF的基本概念和种类、美股ETF的特点优势、市场上热门的ETF、以及如何选择最适合自己的ETF。

什么是美股ETF?

ETF全称是交易所买卖基金(Exchange Trade Fund),也称为指数股票型基金,是一种组合投资,属于基金的一种。通常ETF会跟踪特定的指数、行业、商品或其他资产,从单个商品的价格到不同证券组合,甚至可以跟踪特定的投资策略,同时ETF可以像普通股票一样在证券交易所买卖。就像购买包装好的花束,可以挑选不同种类的花进行搭配。

由于ETF的组成特性,ETF包含所有类型的投资,包括股票、商品、债券、特定行业、跨行业、国内外市场投资等。对于喜欢分散投资的投资者,ETF是非常热门的选择,帮助增加投资的多元性、管理潜在风险。

为什么选择美股ETF?

美股ETF投资种类丰富,提高投资多样性、分散风险

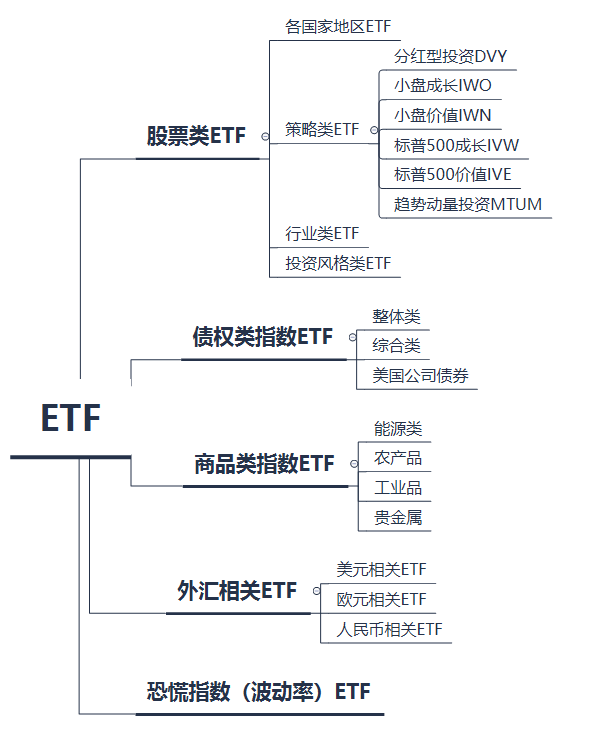

市场上有各种不同类型的ETF,投资者可以选择不同的ETF配置不同类别的资产,如股票、债券、商品、房地产、货币等,来对冲或者部分抵消投资组合中的风险。如股票系列ETF,包含各国家地区ETF、策略类ETF、行业类ETF和不同投资风格类ETF;债券类ETF、商品类ETF、外汇类ETF等。

行业类ETF,通过专注投资于特定行业内满足一定规模要求的公司,这样的ETF可以广泛接触行业不同公司,而非持有单一股票,降低某特定股票的风险,常见的行业ETF包括:石油ETF(OIH)、能源ETF(XLE)、金融服务ETF(XLF)、生物技术ETF(BBH)等。

| ETF名称 | 代码 | |

| 股票类ETF | SPDR-标普500ETF(SPY) | SPY |

| iShares-核心标普500ETF(IVV) | IVV | |

| Vanguard-标普500ETF(VOO) | VOO | |

| 债券类ETF | Vanguard-总体债券市场ETF(BND) | BND |

| Vanguard-美国短期债券ETF(BSV) | BSV | |

| Vanguard-美国中期债券ETF(BIV) | BIV | |

| 商品类ETF | USCF-United States石油ETF(USO) | USO |

| USCF-United States天然气ETF(UNG) | UNG | |

| SPDR-黄金ETF(GLD) | GLD | |

| 外汇类ETF | WisdomTree-彭博做多美元主动型ETF(USDU) | USDU |

| WisdomTree-新兴市场货币主动型ETF(CEW) | CEW |

【资料来源:ETF分类】

美股ETF较为稳健,适合中长期持有,费用低

美股ETF组合不会像持有个股一样,由于单个事情或突然事件,出现大起大落。因为投资的多样化和风险平均,整体的表现更加稳健。美股ETF也与指数特性一致,适合中长期持有,能收获指数差不多的收益。

ETF的费用包含交易佣金和管理费用等,大多数ETF是被动型投资,非主动选股,其管理费用更低。如果单独购买ETF投资组合中持有的所有股票成本很高,但通过ETF,投资者只需要执行一笔买入和卖出交易,这样交易佣金也能大大减少,降低成本。

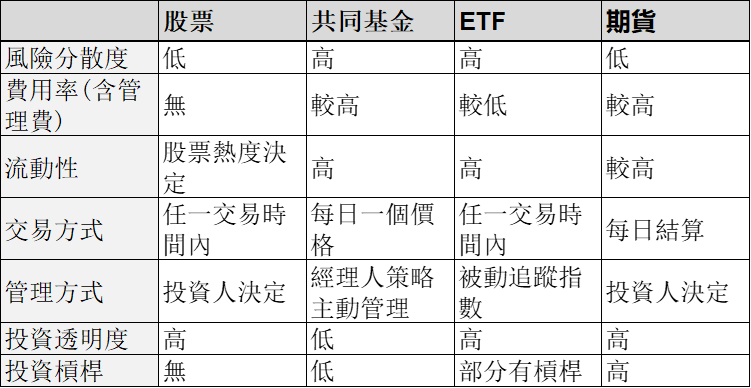

ETF vs. 股票、共同基金有何区别?

ETF比共同基金灵活性更好,风险更可控

ETF和共同基金之间有很多共同特点,如由专业人员管理;能将投资分散到范围更广的光丝或行业部分,降低风险;以相对较低的金额进行投资购买,门槛低。

在流动性和交易便利性方面,ETF更胜一筹。 ETF投资者可以在市场开盘的任何时间内,以市场价格(减去出售时产生的任何费用)在市场上交易,与股票在交易流程上的灵活性一样,买卖ETF不受市场实际影响,风险更好控制,且对基金的影响很小。但共同基金投资者只能以收盘价进行交易,无法对白天的收益或损失作出反应,投资灵活性更低,风险可控性相对较低,且购买或出售会对基金的价格造成波动。

对于个股或ETF,投资者可以通过查看金融网站或经纪人,相对轻松地了解即时的价格信息。相比之下,对于共同基金,投资者购买或赎回股票的价格将取决于基金的资产净值,基金可能要到下订单后数小时才能计算,因此在潜在价格不确定方面,股票和ETF的不确定性更低。

ETF比股票风险更为分散,但收取管理费

ETF作为一揽子证券组合,在享有与股票相同的灵活性同时,风险在一定程度上得到分散,单一股票风险性更为集中。在交易成本方面,大多数ETF都需要收取管理费,而股票在某些平台上可以实现免佣金购买。

ETF比期货交易门槛更低,波动更小

ETF相比指数期货而言,虽然两者都是指数的衍生产品,但ETF很少有杠杆作用,按照净值进行交易,而股指期货是把股票指数作为标的的标准化期货合约,具有高杠杆,期货市场的波动性更大,期货投资者需要承担更大的风险。 ETF交易门槛更低,最小交易单位为1,但对应的交易价额少,保证金很少,而每张期货合约最低保证金至少在万元。

【资料来源:ETF与股票、共同基金、期货比较】

美股ETF推荐

如果大家想要挑选出比较合适的美股ETF,以下是2023最佳ETF名单,给大家提供参考。

| 美国全市场型ETF:VTI、ITOT |

全市场型ETF通常包含1500多只个股,单只个股的权重不会太重,这类ETF属于美股ETF中最多样的,通常含有约80%的大盘股、14%的中盘股和6%的小盘股。

VTI这支ETF追踪CRSP美国整体市场指数,其前5大持股:苹果(5.86%)、微软(4.82%)、亚马逊(2.72%)、Tesla(1.96%)和Alphabet A(1.59%),排名前三的产品分别为科技、非必须消费、医疗健康。

美股代码:VTI

总费用:0.03%

成分股:4066只

平均年化殖利率:1.50%

与VTI类似的追踪整体市场指数的ETF还有ITOT,两个基金之间有98%的持股重叠,两者差异非常小,VTI相比ITOT更早推出,规模和知名度会高于ITOT。

代號 | 規模(百億美元) | 費用率 | 追蹤指數 | 過去10年年化報酬率 |

VTI | 25.8 | 0.03% | CRSP美國整體市場指數 | 12.41% |

ITOT | 4 | 0.03% | 標準普爾整體市場指數 | 14.35% |

【资料来源:先锋集团】

| 美国大盘股ETF:VOO |

除了追踪美国整体市场指数ETF外,还有追踪美国最大的500家上市公司的ETF,即追踪标准普尔500指数。

在这一类ETF中,Vanguard S&P 500 ETF,便是由美国先锋集团Vanguard所发行的,追踪标普500的指数,在全球都很知名。 VOO前10大持股占比约27%,包括:苹果(6.85%)、微软(5.7%)、亚马逊(3.29%)、特斯拉(2.32%)和谷歌(1.88%)。排名前三的产品分别为科技、医疗健康和金融,其余产业包括非必需消费、工业、通讯服务、必需性消费、能源、房地产等。

美股代码:VOO

总费用:0.03%

成分股:570只

平均年化殖利率:1.56%

在同类型ETF中,VOO相比SPY的费用率更低,而VOO与IVV主要是规模和追踪误差,VOO的追踪误差极小且流动性好,组合中的产业和个股都比较分散,以大型股为主,如果喜欢稳妥的分散投资美国大型股,VOO是非常不错的ETF选择。

代號 | 規模(百億美元) | 費用率 | 追蹤指數 |

VOO | 26.1 | 0.03% | S&P 500 |

IVV | 29.5 | 0.03% | S&P 500 |

SPY | 35.8 | 0.09% | S&P 500 |

【資料來源:先鋒集團】

| 美国小盘股ETF:VB |

小型股一般被认为可能具有更大的投资潜力,相比大型股的成长空间更大,小型股ETF一般都追踪不同的指数,一般会更看重基金的管理费和追踪差异。 VB由美国先锋集团发行,成立于2004年,追踪CRSP美国小型股指数,包括成长性股票和价值型股票。

VB的前十大持股包括:钢铁动力公司(0.44%)、第一太阳能公司(0.36%)、艺达思公司(0.36%),排名前三的产品分别为工业、非必须消费品和金融。

代號 | 規模(百億美元) | 費用率 | 追蹤指數 | 過去10年年化報酬率 |

VB | 4.13 | 0.05% | CRSP美國小型股指數 | 10.74% |

IJR | 6.5 | 0.06% | S&P 小型股600指數 | 11.46% |

IWM | 4.96 | 0.19% | 羅素2000指數 | 9.65% |

【资料来源:先锋集团】

VB在同类型ETF中,费用率比较低,追踪误差很小,为0.01%,适合喜欢低成本投资小型股,寻求更高增长潜力的人。

如何选择适合自己的美股ETF?

市场上有这么多ETF,作为投资者,我们怎么才能选择适合自己策略和目标的美股ETF呢?有一些方法和工具可以帮助缩小筛选范围,并且找到成本最低、效率最高的ETF。

美股ETF种类有哪些?如何缩小ETF的筛选范围?

作为投资者,找到适合的ETF之前,要了解ETF的种类。 ETF包括股票类指数ETF、债权类指数ETF、商品类指数ETF、外汇类ETF。每种ETF会有不同的特征、历史表现、追踪指数、管理费用、交易流动性、风险指标等,依照这些可以从广泛的ETF大类中选出想要投资的ETF,如使用筛选器。

【资料来源:ETF筛选器】

【ETF分类整理】

如何了解ETF的投资策略?

投资者可以通过查看基金公司提供的官方网站或基金公司发布的年度报告等信息来了解ETF的投资策略;了解这个ETF追踪的指数及成分股和占比;了解这类ETF是价值投资,还是成长投资,还是紧跟指数。

如考察ETF的资产规模水平,通常不低于1000万美元,如果资产规模水平低于这个值,可能会有流动性风险;考察ETF每天的交易量,一般比较热门的ETF每天交易量达到几百万,而有些ETF几乎没有交易量;考察ETF的跟踪误差,ETF与对标指数的误差越小,跟踪越密切,优先选取误差小的ETF。

短期还是长期持有美股ETF?如何根据市场情况进行调整?

在买入合适的ETF之前,还要确定投资目标,这决定了要长期持有还是短期持有。虽然之前有提到ETF适合中长期投资,但不是所有ETF都适合,也不是所有投资者都适合。

如果您投资ETF的目标是为了退休储蓄或者子女教育等长线目标,可以依据自己的风险承受能力选择非杠杆型、非反向型ETF,如标普500指数型ETF,中长期持有,即便遇到市场行情不佳,坚持长期投入,减少干预,依然能获得与指数差不多的收益。

如果您是短期投资者,则需要依据市场情况进行调整,如依据ETF所追踪的指数特性,行业与市场关系等,在一段时间内持有合适标的。

如何利用美股ETF进行投资组合的多样化?

选择不同行业ETF,如选择科技类ETF,如达斯达克100指数(QQQ)或科技类ETF(XLK)搭配消费类ETF(XLY);或选择不同市值大小ETF,如全市场型ETF(VTI、ITOT),覆盖了大型、中型和小型市值公司,或选择大型股指数ETF(SPY)搭配小型股指数ETF,罗素2000指数ETF(IWM)。

或选择不同的策略进行投资,如低波动性或高股息收益率,如iShares Edge MSCI USA Minimum Volatility ETF(USMV)或Vanguard High Dividend Yield ETF(VYM)。

美股ETF的未来趋势与展望

年初至今,美股已经有过一波回暖,大盘SPY已经回涨9.5%,纳斯达克100指数涨25%,个股也都呈现不同程度涨幅。尽管涨幅喜人,目前市场还是波动上涨为主,没有完全给出明确信号。

五月初美联储FOMC议息会议中,暗指加息可能进入尾声,将综合各类因素决定是否进一步加息,依据4月CPI数据,总体CPI低于市场预期,两年来第一次降至5%以下,能源、房租服务业价格都显示不同程度的去通胀,美联储的加息措施起到了效果,如果下次会议,数据依然过热,不排除美联储局持续加息可能。

这样的市场情形下,美股ETF会呈现不同的表现,如ETF所追踪的行业、指数和覆盖的不同公司市值,会有所区别。经济复苏期,价值型股票ETF表现会优于成长性股票ETF,信息技术类ETF与工业类表现会相对更好,投资者可重点关注。更多相关股市最新资讯可点击注册Mitrade平台,了解当前最热额交易股票市场和世行趋势分析报告。

总结

这篇文章重点梳理了美股ETF的类型、特点、市场上热门的ETF,ETF与股票、共同基金等区别,以及如何选择适合的ETF。美股ETF多种多样,能帮助实现投资多元化,减少部分风险。

▷ 在线交易黄金、原油、外汇、比特币等金融市场

◆ 行业权威监管及授权,赢得全球客户的信赖

◆ 零售客户存款依照监管法规要求按需单独存放在信托账户

◆ 为您提供账户负数余额保护,让您能够控制交易风险

◆ 真诚专业的客户服务团队,24小时线上支持

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情