今年三月,自美国硅谷银行宣布破产后,美股银行股大幅下跌,多只个股触发熔断,投资�者十分恐慌。新闻中常常提到的【熔断】究竟指的是什么呢?熔断会有什么样的影响,为什么要设立熔断机制呢?今天这篇文章就带大家一起了解美股熔断的原因、机制、历史和相关影响。

什么是美股熔断机制?

熔断机制,英文“Circuit breaker”,非常形象的描述了这一机制的意义。正如物理电路上的断电器一样,当电路中发生短路,电流过大、故障点剧烈发热甚至出现明火时,断路器就会迅速跳闸,切断电源保护安全。及时保护电路使用者和场景安全,让人们冷静思考一下是不是电路使用不合理,需要如何进行调整。

同样的在美股市场中,熔断机制就像电路断电器,当人们情绪过度反应,市场出现大幅波动,为避免情绪非理性快速蔓延,熔断机制会像断电器跳闸一样,暂停市场交易,给投资者一定反应时间,吸收新出来的市场信息和新闻,冷静下来思考,作出更合理的投资决策。

还有一个特别有意思的比喻,熔断机制就像当你正在聚精会神看恐怖片,特别刺激,但心脏有些受不了,于是帮你按下影片的暂停键,先休息15分钟,让心跳缓和缓和,大脑清醒一下,再继续接着看。

美股熔断机制如何运作?

在常规交易时间段内(美国东部时间9:30-16:00),如果标准普尔500指数相比前一天的收盘价出现大幅下跌,股票交易将暂停15分钟或当天剩余交易时间关闭交易,具体取决于下跌的幅度和发生的时间。

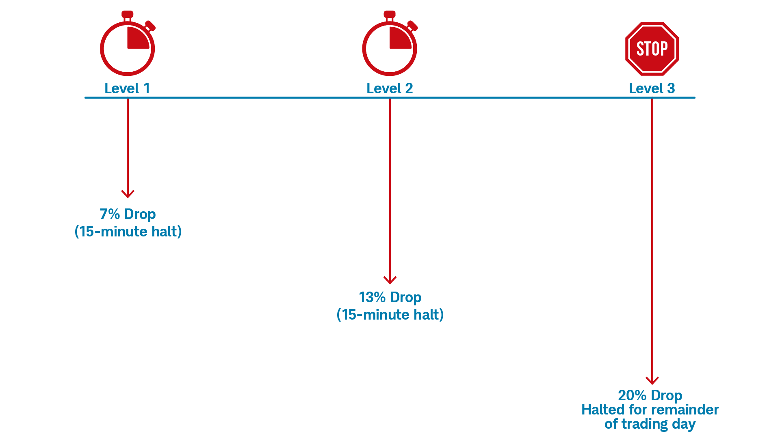

当指数相比前一收盘价下跌达到不同熔断阈值时触发,下跌7%为1级熔断,下跌13%为2级熔断,下跌20%为3级熔断。其中1级或者2级熔断将所有交易所的交易暂停15分钟(若出现在交易日15:25-16:00,则交易继续),3级熔断出现后,当日直接停止交易。

(图源:阿浦美股整理)

美股的1级熔断和2级熔断在同一个交易日内只会触发一次,比如,标普500指数下跌7%,触发1级熔断,股票回复交易后,指数再次下跌达到7%,不会再触发1级熔断,除非达到2级熔断触发点。

美股熔断的三个级别

(图源:TD Ameritrade)

为什么实行熔断机制?

为什么会实行熔断机制呢?主要是避免投资人的过度情绪反应影响股票市场表现。当股市大幅波动时,股价更多的被情绪操控,按下暂停键,让大家都冷静下来。

熔断机制可以防止市场过度波动。美股市场的熔断机制一般发生在大幅下跌时,为了防止市场进一步失控,投资者大量恐慌性抛售股票,出现价格失真。如,2020年3月,美股因全球新冠疫情影响出现暴跌,标普500指数跌7%,暂停交易15分钟,让投资者有时间能够冷静思考,重新评估局势。

熔断机制还可以避免美股“闪崩”现象(Flash Crash),保护投资者免受非理性交易和市场价格失真的影响。如2010年5月6日,一位英国交易员通过高频交易短时间制造大量的空单,造成市场极度失衡,道琼斯工业平均指数5分钟暴跌1000点。这种情况 出现时,可以通过熔断机制,暂停交易,让市场重新回归理性状态,避免市场混乱现象持续。

就像火灾/地震预警铃声响起时,当所有人都要疯狂往一个狭窄的出口涌入时,按下时间暂停键,告诉他们冷静点,你感受下现在究竟是灾难预演,还是真实情况,有没有其他更合适的出口。

熔断机制会造成什么影响?

美股市场熔断机制作为市场预防措施,会对市场产生多种影响,比如缓解市场情绪、避免市场进一步失控,保护投资者利益和让市场更加稳定等。在股市发生大幅下跌时候,往往人们最容易出现恐慌,许多人见到市场大幅抛售,也容易跟随大众觉得恐慌跟着抛售,这时候熔断机制可以往恐慌市场注入镇定剂,让部分市场投资人情绪降温。

但同时,美股熔断也可能起到反面效果。如市场的波动率增加,当市场出现大幅度波动时,熔断机制让交易暂停或延迟,部分投资人可能更加焦虑和紧张,在接近熔断点位时快速抛售,担心一旦触发熔断短时间内无法卖出,将进而加剧市场波动性,甚至影响投资者的情绪和信心。

美股熔断机制的影响有好有坏,就像任何事物的一体两面,尽管设立的初衷是为了更好的保护市场的稳定性,但在实际运用时,还是要综合考虑。

美股熔断历史分析

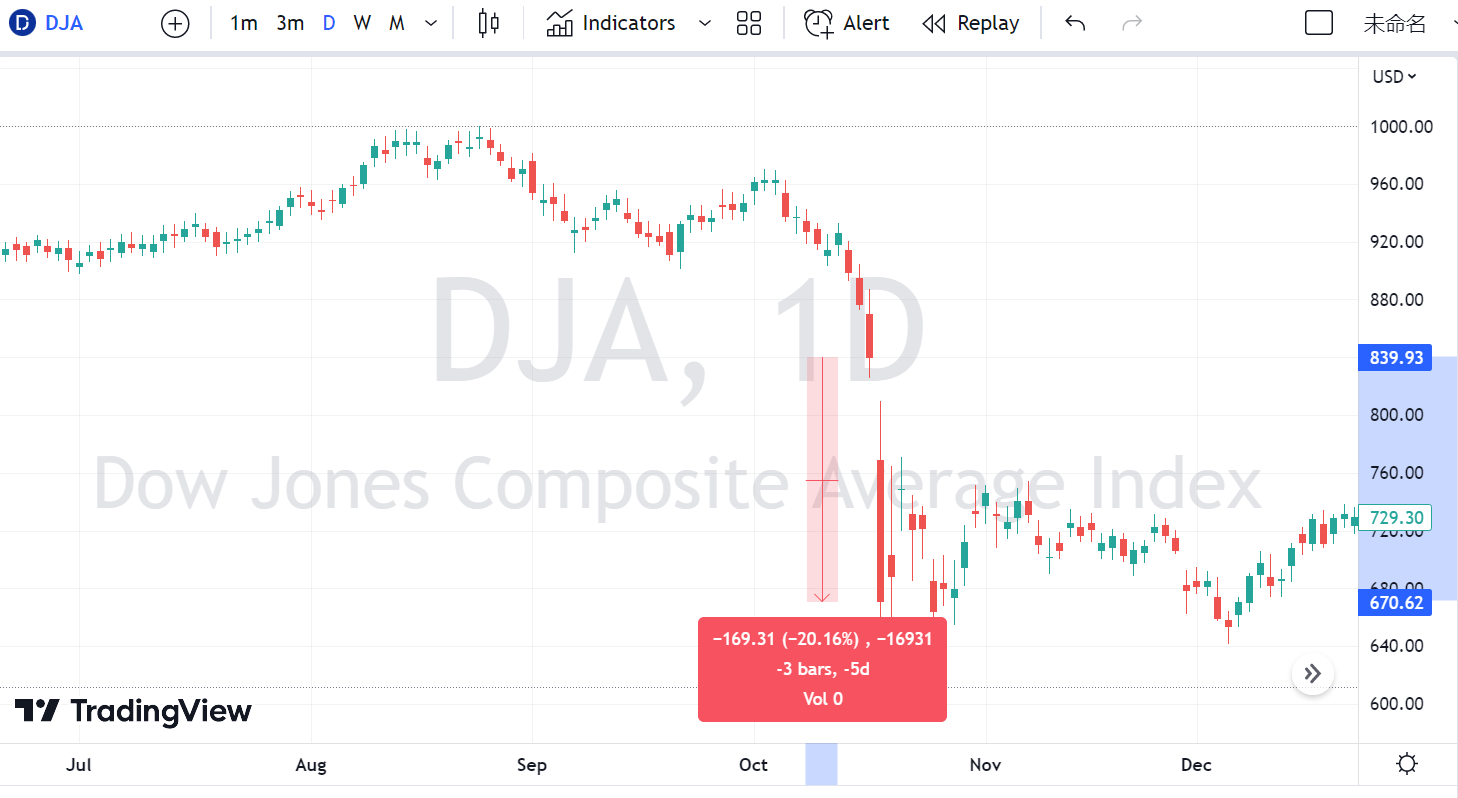

1987年10月19日,被称为美国历史上的黑色星期一(Black Monday),道琼斯工业指数下跌508.32点,跌幅达到22.61%,很快引发全球证券交易所在几个小时内暴跌,市场全面崩盘。正是这次市场崩盘,监管机构设立了第一个熔断机制。

道琼斯工业指数在1987年10月19日暴跌20%以上

(图源:TradingView )

回溯这一年年初第一季度,达斯达克指数从348点飙升至430点,三个月涨幅达到23.6%,一直到8月中下旬,各股票开始派发股息,纳斯达克指数略微下跌,直到9月初,纳斯达克指数新高后回落,放量下跌,市场见顶。 9月下旬和十月初,更多股息派发日的到来,道琼斯指数和纳斯达克指数迎来暴跌。正是这次市场崩盘,监管机构设立了第一个熔断机制,现在不太可能在单个交易日出现如此大的跌幅。

自美股熔断机制设立之后,市场上出现过5次熔断,分别是1997年亚洲金融海啸引发抛售,道琼斯工业指数熔断,和2020年全球新冠疫情引发的标准普尔500指数的4次熔断。

(图源:阿浦美股整理)

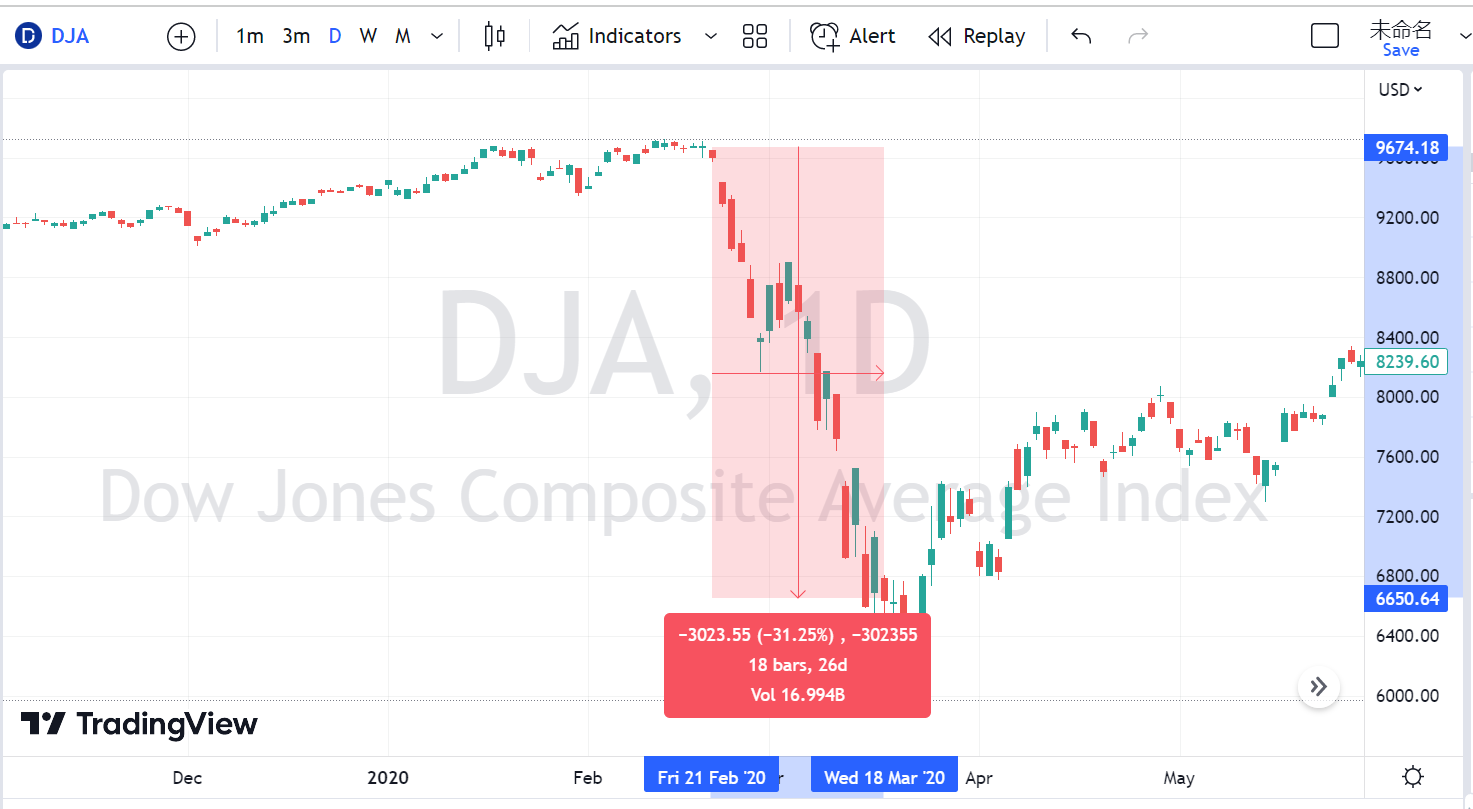

要说距离我们最近且影响严重的当属2020年一个月内发生的4次美股熔断。著名投资人巴菲特一生也就见证了5次美股熔断,我们一年亲历4次,极为可怕也极为荣幸。我们一起来复盘下2020年的熔断。

自2020年初,新冠疫情爆发,感染病例数据几乎每天都在不断刷新,迅速蔓延到全球各地,面对不可知的病毒和超前的感染速度,人们陷入恐慌。为了遏制新冠病毒的传播,很多国家采取限制措施,大家应该还有体会,如实行社会隔离、避免不必要出行、禁止聚会等,甚至一些地方出现封锁限制。对经济活动和全球供应链的正常传输造成了严重影响。

标普500指数

(图源:TradingView)

3月18日,新冠病毒的担忧和恐慌再次引发股票抛售,标普500指数跌幅再次达到7%,触发了两周内第四次交易暂停,尽管美国政府宣布花费几千亿美元帮助缓解与裁员潮和停工潮影响,甚至宣布大幅扩大稳定基金贷款,确保信誉不错的企业能继续获得资金支持,但这也只是起到非常短暂的作用,周二指数回调6%后,再次迎来一级熔断,道琼斯工业平均指数下跌2999点,跌幅达到12.9%。截止18日,纳斯达克指数自二月最高点已下跌26%,标准普尔500指数下跌30%,道琼斯工业平均指数下跌31%。

道琼斯工业平均指数

(图源:TradingView)

而综合分析其原因,一则是石油价格,二则是新冠病毒。 3月初,石油国沙特阿拉伯与俄罗斯谈判失败,沙特阿拉伯开始增加石油开采,国际油价出现暴跌,点燃了股市的导火索。加之新冠疫情影响波及全球各行各业,那段时间人们出行不变,很多正常的生产活动放缓,企业收入下降,失业率飙升,大幅打压了人们对于金融市场的信心,投资者担心发生经济衰退,竞相避险,引发一系列股票抛售或卖空行为,从而导致多次熔断。

市场熔断和暂停交易的区别

熔断机制又分为全市场熔断机制和个股熔断机制(暂停交易)。

全市场熔断机制,指的是针对标准普尔500指数单日下跌的熔断。

个股熔断机制(Limited Up-Limit Down Circuit Breaker,LULD),又称涨跌停计划(暂停交易),主要防止股票出现大幅、突然的价格波动。交易所为单只股票设定涨跌幅限制,如果股票价格超出区间,市场对股票进行15秒的限制交易状态,如果15秒内交易没有恢复,则会对这只股票暂停交易5分钟。

美股未来会再次发生熔断吗?

通常而言美股市场的熔断背后有很多原因综合影响,比如2020年的新冠疫情事件是人们始料未及的,各国防范意识不强,加上石油全球供需市场影响对整体经济市场的预期和表现,这些综合导致资本市场的恐慌情绪急剧上升。人们一般对于什么会比较容易恐慌呢?可预见性比较低的重大突发事件,或者当股市达到一定高点,一些反预期的外部变化刺激,导致股市崩于意外。

比如再次出现类似疫情这样的黑天鹅事件,人们从未遇到过,影响不可知,应对措施不明确;或者大家认为经济要开始朝向好的形势发展,股市不断走高,结果突然政府公布数据显示截然相反,甚至继续加息等。

重大突发事情我们无法预测,就目前现阶段的宏观形势而言,尽管联准会加息没有停止,市场上对于经济衰退的声音依然存在,但今年年初由科技股主导的美股反弹,涨幅明显。截止4月19日,纳斯达克指数上证16.15%,标普500指数上涨8.2%。去年联准会加息非常激进,整体科技股杀估值,回调特别严重,经济一度陷入衰退预期,企业纷纷裁员,降本增效。

今年年初的聊天机器人ChatGPT和类AIGC工具一下点燃市场的热情,沉积一年的投资人和创始人实在太需要增长点了,美股在这一波人工智能热潮下不断上涨。从政府层面来说,政府是不会让市场有可能再次陷入不稳定的,3月银行危机事件,美国财政部也立马出手兜底,承诺保证银行全部存款安全,联准会降低加息幅度。从银行业风波到经济衰退,市场对衰退的恐慌情绪还没有达到触发点。

如果再次遇到美股熔断,也不要太过惊慌和焦虑,秉持现金为王的策略,开源节流,保证本金的安全和资金流动性,谨慎投资。在这种情况下,遇到好的投资标的概率会更低,放眼长远,保证自己有持续投资的能力,本金安全是第一位。在宏观环境不好的情况下,持续积累自身,拥有多元化现金收入,分散风险,为以后做准备。

总结

通过了解熔断机制的内容、设立原因、影响和历次事件,我们对于熔断有了更深的理解。

美股熔断机制的设立是为了保障市场稳定性,在市场情绪过热时帮助投资人冷静理性决策。熔断机制分为三个层级,一级熔断的触发条件为标准普尔500指数下跌达到7%,二级熔断的触发条件为该指数下跌达13%,三级熔断的触发条件为该指数下跌达20%。一二级熔断发生时,市场暂停交易15分钟,而三级熔断发生,则该交易日剩余时间全部停止。

通常熔断发生在出现预测性低的重大突发事件来临时,或在股市达到一定高点时出现反预期的外部事件刺激。如果出现再次熔断,投资者可注意保证现金流,即现金为王,谨慎投资。而目前市场尚未见到可能触发熔断的情形,投资者可根据自身风险偏好,选择合适的投资标的。

▷ 在线交易黄金、原油、外汇、比特币等金融市场

◆ 行业权威监管及授权,赢得全球客户的信赖

◆ 零售客户存款依照监管法规要求按需单独存放在信托账户

◆ 为您提供账户负数余额保护,让您能够控制交易风险

◆ 真诚专业的客户服务团队,24小时线上支持

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情