投资慧眼Insights - 科技股轮转延续、科技巨头财报逊色、日圆套利交易引发风险资产抛售潮,美股持续承压,PCE指数暂时减缓市场压力。接下来,超级央行周和超级财报周齐共振,科技股能否逆风翻盘?

市场回顾

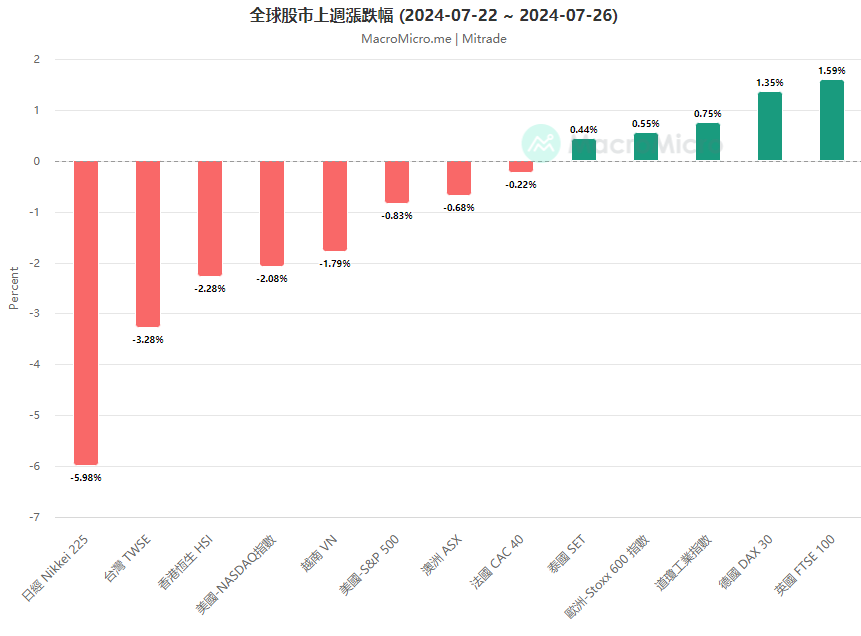

上周(07/22-07/26),主要股票市场涨跌不一,美国科技股下行拖累日股台股,避险情绪施压港股,而道琼指数四周连涨,泛欧股指小幅上涨,上周五PCE指数的公布部分缓解股市压力。

美股三大指数继续分化,撤离科技股风潮延续,纳斯达克指数跌1.79%,标普500指数跌0.83%,而道琼斯指数涨0.75%、录得两个月以来首次四周连阳,小盘股罗素2000指数涨3.47%且为三周连涨。

科技「七巨头」再次齐跌,Q2利润两位数超预期下滑的特斯拉一周跌超8%,广告业务放缓的谷歌跌6%,英伟达跌4.1%,苹果、微软跌近3%;台积电美股跌2.3%。下调全年财测的医疗设备大厂Dexcom绩后大跌41%,AI助力财报好于预期的IBM一周涨近5%,营收利润低于预期的联合包裹UPS一周跌11.3%。

上周日圆套利交易逆转,日币强势反弹利空日本出口商,叠加美国科技股下行的因素,日经225指数大跌6%,陷入技术性调整区间。

日币套息交易平仓带来全球风险资产抛售,港股跌2.28%,创4月底以来最低。美国科技巨头财报逊色拖累AI板块,台股上周两周连跌并跌破季线。有分析指出AI股遇到四大阻力:盈利未持续加速上调、欧洲对AI使用和隐私监管问题、风险偏好限制和市场动能变化。

科技股抛售和不少欧洲明星股业绩不见喜压制上周欧股,不过晚些时候有所反弹。Stoxx 50指数跌0.73%,Stoxx 600指数跌0.55%。在上周40多家公布财报的MSCI欧洲指数成分公司中,仅约一半企业利润超过预期。巴黎2024奥运会开幕式前,法国CAC 40指数上涨1.22%。

【全球股市上周涨跌幅,来源:MacroMicro,日期:07/22~07/26】

科技财报黯淡加剧轮动,PCE指数缓解压力

上周的美股市场依旧围绕「科技股逆转」行情交易,特斯拉和谷歌不那么令人满意的财报更是加剧了科技股抛售情绪,不过随后放缓的PCE指数驱动周五大盘反弹。

大型科技股的轮动重挫纳斯达克100指数在最近两周下跌8%。市场关注大量科技巨头的大量AI支出如何为企业带来收益,也就是AI货币化的能力。

Center首席投资长James Abate表示,「人们越来越担心,大量人工智能支出的投资回报会进一步变得遥远,或者不想人们想象的那样有利可图,这正在波及整个半导体产业链和所有AI相关股票。」

美银股票和量化策略师Ohsung Kwon表示,「感觉我们正在从人工智能的“告诉我”叙事,转向“展示”叙事。」

截至上周五收盘,今年一些涨幅领先的AI股票已经大幅回落,比如「AI晶片霸主」英伟达Nvidia股价已从6月18日的历史新高下跌17%、生产资料中心所需伺服器的戴尔Dell股价已较5月峰值下跌37%,「AI新宠」SMCI股价较三月已大跌40%。

上周最重磅的经济数据当属美联储最青睐的通胀指标——美国PCE物价指数。上周五公布的数据显示,美国6月PCE指数年率从5月的2.6%回落至2.5%,为近五个月最低,略高于预期的2.4%;核心PCE指数年率2.6%,持平前值,为2021年3月以来最低。

High Frequency Economics首席美国经济学家Rubeela Farooqi评论称,「从美联储的角度看,我们认为数据显示,通胀和劳动力市场状况都取得了足够的进展,这为政策制定者在9月降息打开了大门。」

有分析称,美联储青睐的通胀指标在6月温和上升,消费者支出保持稳固,叠加上周四公布的第二季GDP超预期增长,美国经济释放更多「软着陆」信号。

最新数据显示,美国2024年第二季GDP年率初值为2.8%,私营部门库存投资和个人消费支出增长加速。

通胀放缓驱动美联储降息,经济保持强劲增强了人们对更广泛股票板块的关注。7月以来,金融股和工业股的表现都胜过科技股,投资人预计这些板块对经济敏感的板块将在更低利率、债务负担较高的情况下表现更佳。

信安资产管理公司的George Maris表示,「我们已经看到了小盘股的这种优势,这是几十年来从未见过的大幅轮动。当我们看到获利可能扩大并复苏时,你会看到人们对那些小型股的更大热情。这种轮换将产生持久的力量。」

LPL Financial的Quincy Krosby称,「降息的前景有助于支撑小型企业的激增。不过,人们普遍担心,由于小型股需要坚实的经济前景,美国经济疲软可能很容易阻碍投资人的兴趣。」

唱空美股再升温,熊市年底将至?

人们越来越担心美国科技股势头的减弱,不少分析师和机构也持相对悲观的看法。

美银上周二(23日)表示,该行客户此前一周净卖出超70亿美元的美国股票,为2020年11月以来最大减持力度。其中,机构客户连续两周领跑抛售,对冲基金三周来首次资金净流出。

曾准确预言美国1987年股灾和本世纪初次贷危机的知名投资人Jim Rogers近日发声,当前美股环境显示出牛市衰退、而非牛市强盛的迹象,预计最快年底、最晚明年美国股市将恢复熊市。

他指出了几方面的担忧:越来越来投资人涌入股市往往是牛市后期的特征、市场广度下降和各国政府债务水平高企。

花旗上周研究指出,哈里斯成为新总统候选人后,特朗普胜率有所下降,市场正将目光从政治转向经济基本面。该行警告称,近期公布的一系列数据正引发经济衰退恐慌,美股下半年可能会因此面临回档风险。

四大巨头财报来袭,美股面临最险一周

在特斯拉和谷歌财报公布引发AI回报担忧后,本周将看到七巨头中的四家公布最新业绩:微软、苹果、亚马逊和Meta。

市场普遍关注微软的云端运算业务的增长和AI方面的进展,关注苹果公司iPhone在华销售和AI进程。投资人也将从亚马逊财报中寻找亚马逊Prime Day的预期财务影响和AWS及AI应用等,也将继续关注Meta公司的AI驱动用户增长情况和AI支出情况。

LPL Financial的Krosby认为,本周将发布的大量大型科技公司的获利报告,对试图在经济数据好坏参半、受历史性负面季节性因素影响的背景下寻找方向的市场而言,这将是一次至关重要的考验。

Jonestrading首席市场策略师表示,「这些财报(获利)确实非常重要。如果不能超出预期,那么我认为这可以解释为AI没有按照人们希望的方式发展。」

Franklin Templeton Investment Solutions的高级副总裁Max Gokhman表示,本周的目标将是前所未有的,而且逆风也将一如既往的强劲。

本周财经前瞻:美联储、科技财报、非农

本周,「超级央行周」和「超级财报周」两座大山来袭,美股市场将面临经济数据与降息、企业财报获利等诸多不确定性。

美联储将于当地时间周三7月31日(台湾时间周四凌晨)公布利率决议,美联储主席随后将召开新闻发布会。市场预计,美联储7月会议将继续按兵不动,维持联邦基金利率在5.25%~5.50%区间。

不过,有分析预计本次会议声明中将释放更明确的降息信号。 「新美联储通讯社」Nick Timiraos发文称,虽然7月降息可能性很小,但官员们将在会议结束后发出降息信号,为9月政策转向做好准备。

此外,本周日本央行和英国央行也将召开货币政策会议,预计日央行维持利率不变但将公布缩减购债规模计划,英国央行可能会在本次会议进行四年来首次降息。

数据方面,本周五将公布美国7月非农人口数据,预计新增非农就业人数将从上月的20.6万回落至18.5人,失业率维持在4.1%。

财报方面,周二微软、周三Meta、周四苹果和亚马逊将公布的财报备受关注,另外麦当劳(MCD.US)、辉瑞(PFE.US)、宝洁(PG.US)、Paypal(PYPL .US)、超微公司AMD、波音(BA.US)、高通(QCOM.US)、ARM Holdings、英特尔(INTC.US)、雪佛龙(CVX.US)和埃克森美孚(XOM.US )等科技、消费和能源诸多领域的企业也将公布最新业绩。

市场观点

随着美联储降息的临近,不管是内部的科技股向小盘股的轮动,还是外部美日利差缩窄预期导致套息交易逆转并牵引风险资产抛售,长期依赖科技巨头涨势的美股牛市都将面临巨大回档压力。

鉴于近期数据基本上都指向经济保持韧性且通胀放缓的方向,预计科技企业财报将对股价有着更举足轻重的影响。估值高企的背景下,投资人将变得更加挑剔,即便是过去一季的业绩超预期,AI相关的任何瑕疵都有可能被放大。

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情