“华尔街似乎又重新爱上了这只股票。”

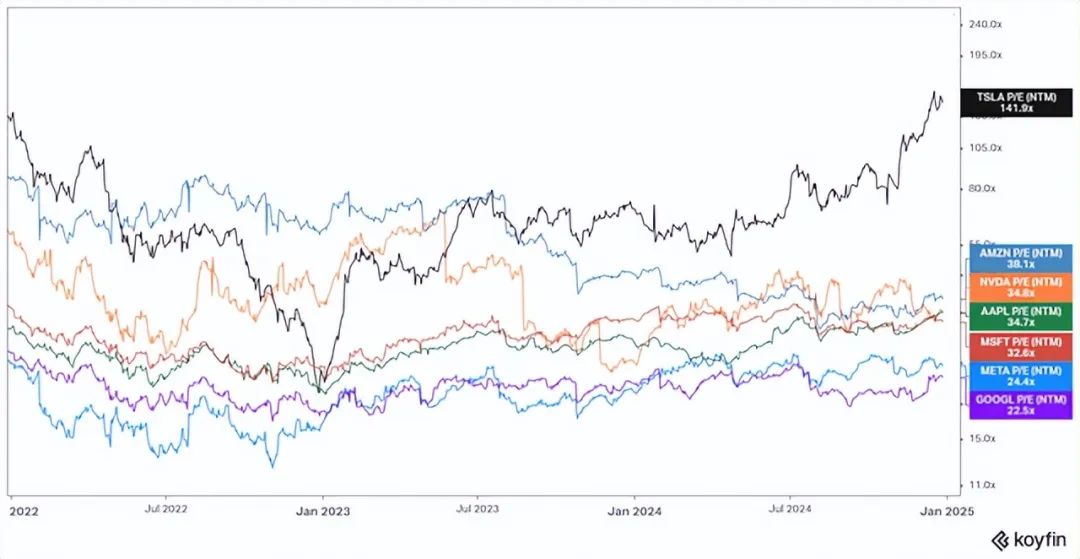

过去一年,Meta(NASDAQ:META)上涨了约71%,META无疑是科技巨头中估值最具吸引力的股票之一,也是Magnificent7集团中最便宜的股票。即使明年出现市场调整,相信META也能提供很大的安全边际,因为与短期和中期增长潜力相比,它的市盈率相当低。

在2020年1月6日,Meta(当时仍称为Facebook)的股价为每股212.15美元,许多投资者看跌该股。剑桥分析公司丑闻的余波以及扎克伯格在国会的高调、尴尬的证词仍让投资者记忆犹新。可以说,当时这只股票并不那么受欢迎。

如今,情况大不相同。华尔街似乎又重新爱上了这只股票。Meta已将重心转移回核心业务,而此前他们似乎准备投入无尽的资金来打造Metaverse(或当时的任何目标)。现在,Meta的运营更加精简、更加高效,人工智能的顺风为中期的巨大增长奠定了基础。

无论你是喜欢还是讨厌Meta及其平台上的所有“邪恶”,你都不能否认该公司能够利用我们对更高效沟通的自然渴望并取得成果——无论是给朋友发信息还是帮助企业寻找客户。

这是推动ARPU增长的根本因素。我们可以分析管理层在最新财报电话会议上强调的催化剂,研究提高参与度并进而提高ARPU的举措和AI进步。不过,从更深层次来看,你可以认为ARPU增长的真正驱动因素是个人和企业对更高效、更高效的沟通的内在需求。其余因素(如AI发展)则充当加速器,放大了有机趋势,该趋势将“无限期”保持上升轨迹。

那么今天呢?押注Meta会失败,这看起来更加短视。人工智能正在快速发展,通过反复试验进行学习,不断改进,并在每一步中取得更好的结果。因此,很容易得出结论,它只会继续加速整个过程,创造更加光明的未来。

假设你是一家每月向社交媒体策略团队支付10,000美元的公司。他们擅长自己的工作,设置广告活动并提供可靠的结果。然后Meta介入并推出了一个难以忽视的AI解决方案。他们通过一键式服务实质上说:“让我们使用AI来处理您的广告支出。我们将利用更多数据和更快的计算来优化一切,确保以极低的成本获得最佳结果。”

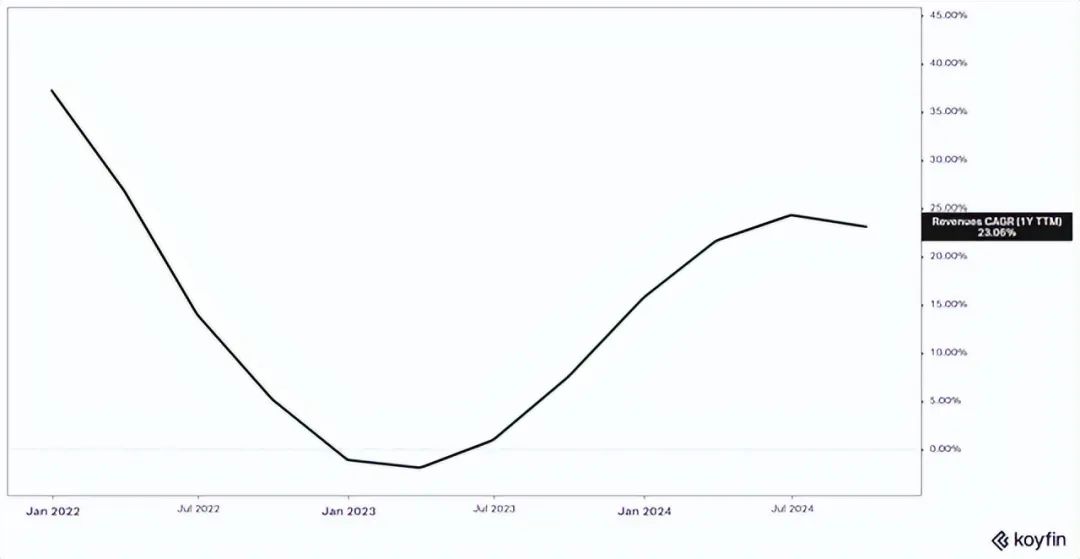

其影响将是(而且已经是)巨大的。企业在获得更好结果的同时节省了资金,而Meta通过更高的每用户收入获得了价值。广告商支付更多,但收益也更多。谁被排除在外了?中间商。许多机构在这种新环境中挣扎求生,这是很自然的。我认为,我试图在本文中传达的相当广泛且在某种程度上模糊的论点实际上解释了Meta在过去两年中收入增长再次加速的原因。

想想看,一家年收入今年将达到创纪录的1630亿美元、增长率超过20%的公司,简直是疯了。Meta成立20多年,感觉仍然处于初创模式。自2020财年(当时约为860亿美元)以来,其收入几乎翻了一番。

正是这种更广泛的背景为Meta创造了“不可否认”的看涨理由。更重要的是要问自己:“我是否认为Meta的收入将在未来4-6年内再次翻一番,还是我认为,出于某种原因,他们的收入将停滞不前?”

对我来说,我会看得更远大:当前的势头、人工智能在科技领域各个角落的顺风,以及特朗普胜选后似乎非常富有成效的市场,这使得后一种情况几乎不可想象。我是否过于乐观?也许吧。有偏见?当然。但考虑到目前的市场状况,你怎么能看跌呢?哦,利率在未来四年可能会下降,这也应该会释放消费者的消费能力。

还有许多其他理由看好这只股票,比如管理层的顶级执行力,Threads的成功就是明证,目前Threads的月活跃用户超过2亿。这是一家超级复合公司,而且价格便宜!

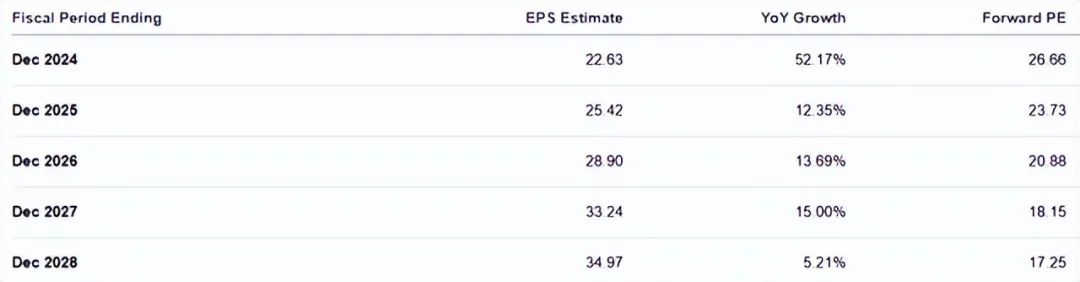

Meta目前的预期市盈率仅为24.4,而此前一年,该公司的收入增长了20.8%,每股收益增长了52.2%(2024财年的普遍预期)。当前势头与预期市盈率之间的反差意味着Meta将经历一次巨大的放缓,根据我之前的讨论,这似乎不太可能。

但即使我们像华尔街那样设想了这种情况,该股仍过于便宜。即使华尔街对每股收益增长的预测放缓至10%以下(考虑到当前的发展和趋势,我仍然认为这个预测非常保守),但你仍将获得一家处于多个领域创新前沿的一流科技巨头,其每股收益分别为23.7倍和20.9倍(基于2025财年和2026财年的预测)。

换句话说,即使在这种情况下,如果我们假设Meta的估值不会因投资者信心重振而扩大(我敢打赌,在Meta超过上述预期后,投资者信心将随之而来),你仍然有望在中期内实现两位数的回报。这是最悲观的情况。

作者丨Nikolaos Sismanis

免责声明: 本文内容仅代表作者个人观点,不代表mitrade官方立场,也不能作为投资建议。文章内容仅做参考,读者不应以本文作为任何投资依据。 mitrade对任何以本文为交易依据的结果不承担责任。 Mitrade亦不能保证本文内容的准确性。在做出任何投资决定之前,您应该寻求独立财务顾问的建议,以确保您了解风险。

差价合约(CFD)是杠杆性产品,有可能导致您损失全部资金。这些产品并不适合所有人,请谨慎投资。查阅详情